BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD+3.24%

LTC/HKD+3.24% ADA/HKD+4.85%

ADA/HKD+4.85% SOL/HKD+4.28%

SOL/HKD+4.28% XRP/HKD+6.57%

XRP/HKD+6.57%在比特幣過去十多年的發展歷程中,雖然價格總體向上,但過程曲折,牛熊交替中,很多早期參與者被清洗出局。例如,今年4月14日至5月19日期間,BTC價格從接近6.5萬美元跌至3萬美元,投資者資產短期內縮水50%以上。如何通過手上的BTC獲得更多的安全收益,在熊市中降低損失,在牛市中獲得更多收益,成為當前持幣者關心的重要命題。

BTC理財現狀:中心化平臺收益率僅1%

在中心化的交易所、錢包、借貸等平臺中,通常都提供理財服務,平臺通過較低的利率從用戶手中借入代幣,再以較高的利率貸出。持幣者可以將自己持有的比特幣等資產存入平臺,以獲得收益。在杠桿交易中,交易員也需要從交易所借入代幣。

以幣安為例,幣安理財中USDT活期寶的存款年化利率為2%,但在杠桿交易中,交易者從幣安借入USDT每小時的利率為0.00375%,折算成年化利率相當于32.85%。在牛市中,因為存在大量借入USDT加杠桿的需求,用戶借入USDT的利率還會相應增加。

BTC因為市值更大,用戶手里的存量更多,且持幣者通常認為BTC會繼續上漲,對于暫時不需要使用又長期看好的BTC,大家更愿意存幣生息。而BTC的借款需求也相對更低,山寨幣與比特幣的價格之比更可能降低,用戶借入BTC資產更可能是用于其它渠道的理財或者賣出做空。因此,BTC的存款和借款利息相比其他代幣更低。根據幣安、火幣、OKEx等官網顯示的數據,BTC活期存款年化利率僅1%左右,本文中的數據均收集自6月11日。

歐科云鏈OKLink區塊鏈瀏覽器升級,上線比特幣產出量指標:4月2日18點,歐科云鏈OKLink BTC瀏覽器作為業內首個也是唯一一個上線了“產出(Mined BTC)”和“流通量(Circulating BTC)”兩個字段的區塊鏈瀏覽器,旨在為用戶提供更為嚴謹的鏈上數據顯示。

據早前官方消息,4月2日0點08分左右(北京時間),第19,000,000個BTC被開采出來。[2022/4/2 14:00:46]

梳理逐漸興起的去中心化協議中的BTC理財

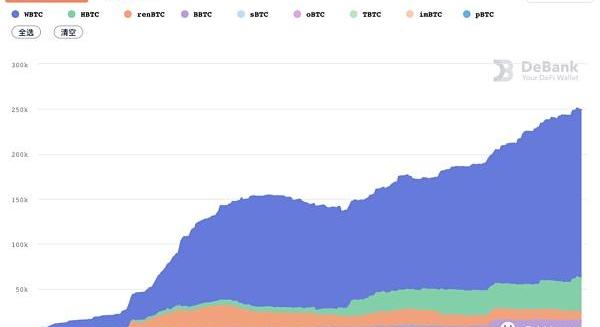

去中心化協議中的BTC均以BTC錨定幣的形式存在,且主要在以太坊上。自去年DeFiSummer以來,比特幣資產因為流動性挖礦多了很多可以獲得收益的渠道,雖然收益率越來越低,但也吸引著越來越多的資金。以太坊上的BTC錨定幣數量持續增長,過去一年從5300枚增長到249281枚。目前還是以中心化發行的WBTC和HBTC為主。

Ark Invest創始人:比特幣是最好的對沖通脹手段:Ark Invest創始人兼首席執行官Cathie Wood表示,她預計比特幣的表現將繼續強于黃金,并稱沒有比比特幣更好的對沖通脹的手段了。此外,Wood預計比特幣在機構投資者和大公司中的普及程度將會上升。Wood還表示,比特幣從2018年初開始的大規模熊市中快速復蘇,這是一種獨特而非凡的表現。她認為,宏觀經濟在比特幣快速復蘇中發揮了關鍵作用。(雅虎財經)[2021/1/26 13:29:15]

在去中心化的解決方案成熟后,以去中心化方式發行的BTC錨定幣可能成為主流。

流動性挖礦的代幣獎勵來自于協議為獲得流動性而付出的資金成本。主流DeFi協議中的流動性挖礦年化收益率也從一年前剛剛興起時的百分之幾百,降至目前的百分之幾。一方面,項目剛上線時由于流通量有限,治理代幣的價格通常較高。另一方面,越來越多的資金正在進入這個市場,導致同樣的資金分到的代幣越來越少。例如,穩定幣兌換平臺Curve的治理代幣CRV的價格已經從上線時的數十美元,降至現在的2.4美元,但同時Curve中沉淀的資金卻越來越多,包括FactoryPools在內,已經接近100億美元。Curve中主要就是穩定幣、ETH與BTC資產。Curve中最早的Y池,現在綜合年化收益率僅有2%左右,但是一年前Y池的LP代幣還可用于獲取YFI等頭部DeFi代幣。

灰度報告:超過一半的美國投資者對比特幣感興趣:數字資產管理公司灰度(Grayscale Investments)進行的一項調查顯示,投資者對比特幣的興趣正在上升,比特幣正朝著主流貨幣的方向發展。灰度周二發布的比特幣投資者研究報告顯示,超過一半(55%)的美國投資者對2020年購買比特幣感興趣。

數據還顯示,大多數比特幣投資者在過去12個月內進行了投資,其中38%的投資者在過去4個月內進行投資,26%的投資者時間在5至6個月前,19%的投資者7-12個月前進行了投資。研究表明,比特幣投資最強勁的驅動力是冠狀病大流行,疫情激發了63%的受訪者進行投資。[2020/10/27]

BTC錨定幣在各種DeFi協議中廣泛使用,以BTC錨定幣中發行量最多的WBTC為例,目前發行量一共188960枚,其中20.98%都被質押在借貸協議AaveV2中,Compound、PolygonBridge、Maker、SushiSwap中分別有14.26%、13.57%、8.85%、3.9%。

在這些成熟的DeFi協議中,WBTC的收益率都比較低,加上平臺幣獎勵,AaveV2和AavePolygon的收益率分別只有1.32%和4.23%,Compound中WBTC的存款收益率也只有1.02%。

分析 | 與2018年初相比40%的比特幣礦池已關閉,小礦池的占比增至23-24%:據Diar最新報告,隨著比特幣算力繼續保持穩定增長接近高位,主要礦池的占比最近似乎保持穩定。較小的礦池在過去幾個月里的占比明顯提升,因為未知礦工減少或者加入礦池。 未知的比特幣礦工在今年年初占比達到22%,從2018年初挖掘僅6%的區塊,到去年年底達到22%。然而,這一趨勢已經逆轉,因為較小的礦池在最近兩個月的占比達到23-24%,是去年平均水平的兩倍。 雖然算力分布可以更好地針對協同攻擊,但礦池的數量繼續減少。到目前為止,與2018年初相比,40%的礦池現已關閉。[2019/5/14]

而在Curve中,oBTC和pBTC池的獎勵除了手續費和CRV獎勵之外,自身平臺幣的年化收益分別為9.82%和17.73%。對于這類新型的BTC錨定幣,一般會采用較高的收益來激勵用戶使用。

eBTC收益計算:預計前期收益率將達到30%

DeCus正是一個即將上線的跨鏈BTC項目,有完全去中心化,資金利用率高,無清算和脫鉤風險,以及終身免費鑄幣等特點。按項目經濟模型回測后預估初期可為用戶帶來較高的收益。DeCus提供了一種高資金效率的跨鏈托管方案,可鎖定原生BTC,并在以太坊等支持智能合約的平臺上生成BTC錨定幣。要將BTC轉化為DeCus中的eBTC,用戶仍需1:1的質押自己的原生BTC,但是托管人Keeper經過巧妙的重疊分組后,無需足額抵押保證金即可滿足協議的安全性。

動態 | Blockstream Satellite正在研究在無網情況下進行比特幣交易的技術:據coindesk報道,Blockstream Satellite正在與初創公司goTenna合作,研究如何在無互聯網情況下進行比特幣交易。Blockstream Satellite是一個衛星網絡,因此即使沒有互聯網連接,地球上大多數人也可以進行比特幣交易。[2019/5/12]

DeCus的治理代幣DCS總量為10億枚,協議預留了大量代幣對協議的參與者進行激勵,其中45%都將分配給參與者。20%的代幣用于流動性挖礦分配給eBTC的持有者,15%分配給Keeper,9%用于DCS質押者的流動性挖礦,1%用于補償鑄幣手續費。另外,協議為DAO社區預留有15%的代幣,由DAO決定用途。

在eBTC的鑄造過程中,用戶將BTC質押到托管地址,再將質押證明發送給智能合約,智能合約鑄造新的eBTC并發送給用戶,完成鑄造過程。Keeper早期用WBTC作為保證金來過渡,等項目冷啟動完成后,eBTC將作為保證金。協議中這兩類主要參與者均以BTC資產參與其中,獲得DCS代幣獎勵,因此可將Keeper和用戶的參與過程均看作是BTC理財。

通過合理的推算,可大概計算出Keeper和用戶在DeCus中的收益率。

eBTC的流動性挖礦將在5年內分配10億DCS總量的20%,第一年分配總量的7.5%,此后每年分配的數量是前一年的2/3。

DCS機構輪估值價格為0.03美元,早期投資者的代幣將在2年內按區塊高度線性釋放,而原定的在NewVenture上進行IDO的價格為0.06美元,因此預測在第一年內DCS的平均價格為0.05美元較為合理。

那么第一年發放給eBTC的流動性挖礦獎勵為:10億*0.05美元*7.5%=375萬美元。

假設第一年eBTC的鑄幣量為1000枚,BTC價格按40000美元計算,且全部用于挖礦,那么第一年eBTC的流動性挖礦收益率為:375萬美元/1000/40000美元=9.38%

Keeper的抵押率將隨著Keeper數量的增加而降低,假設Keeper的抵押率為50%,可計算出Keeper的年化收益率為:10億*0.05美元*5.63%/500/40000美元=14.1%

而在DeCus主網上線的前期,如第一季度,eBTC的發行量可能低于預測的1000枚。在eBTC的鑄幣量只有600枚的情況下,eBTC流動性挖礦的年化收益率為:10億*0.05美元*7.5%/600/40000美元=15.6%

而Keeper的年化收益率將上升到:10億*0.05美元*5.63%/300/40000=23.5%

除了預估的基礎收益之外,在DeCus的經濟體系中,還有很多措施能夠增加Keeper與eBTC用戶的收益。

Keeper使用eBTC作為抵押品,將增加收到DCS代幣所占權重。雖然WBTC跨鏈資產也可作為Keeper的抵押品,但為了增加DeCus生態內資產的使用,使用自身的eBTC可獲得比WBTC等更高的權重,即更高的收益。

計算中假設所有eBTC均用于挖礦,但實際中部分eBTC被作為Keeper的抵押品,無法參與eBTC的流動性挖礦。

剩下流通的eBTC中,可能有部分用戶不愿意質押eBTC進行挖礦。若質押率為50%,那么eBTC流動性挖礦的收益率將為計算值的兩倍。

6月11日寫稿時BTC價格為37000美元,而預測時統一按40000美元進行計算。DCS價格也統一按0.05美元進行計算,前期DCS價格很可能高于這一數值。

eBTC可以方便地與其它協議集成,從而獲得其它協議的治理代幣獎勵。Curve等協議對于穩定幣、ETH和BTC資產都是持開放的態度,很可能集成eBTC,從而給eBTC的持有者CRV代幣獎勵,同時還能獲得交易手續費分成。Curve.fi中已經開放38個獎勵池,而在CurveSwaps中還有數十個和Curve.fiFactory集成的流動池。pBTC、BBTC、TBTC、oBTC、sBTC、renBTC、WBTC、HBTC均可以獲得CRV代幣的挖礦獎勵。

根據前面的計算,在eBTC鑄幣量為600枚,且全部用于流動性挖礦的情況下,年化收益仍有15.63%。但是實際中必然有部分eBTC被用于充當Keeper的抵押品,或者持幣者并不用于挖礦,因此實際收益率可能更高,早期eBTC流動性挖礦的綜合年化收益很可能達到30%以上。

結語

中心化與去中心化平臺中均有多種方法可以通過BTC獲取收益,但在中心化平臺或成熟的去中心化平臺中,BTC的存款收益只有1%左右。

一些新型的BTC錨定幣常常通過更高的收益率還吸引用戶使用,DeCus提供了一種高資金效率的跨鏈托管方案,使托管人無需足額抵押即可保證協議的安全性。根據計算,在項目上線前期,eBTC的流動性挖礦年化收益率可能達到30%。

本文來自加密投融資的數據服務商DoveMountainData,Dove每周邀請創始人和投資者分享他們對投融資趨勢和戰略的想法.

1900/1/1 0:00:00經過數月的社區合作,KeepNetwork與NuCypher于上周五完成了合并提案RC0的投票,合并后的項目代號為KEANU,這意味著雙方將進行鏈上網絡升級以結合兩個去中心化網絡.

1900/1/1 0:00:002021年6月9日,南美薩爾瓦多通過立法將比特幣作為國家的法定貨幣,隨后,巴拿馬以及巴拉圭國家領導人也在當天宣布讓比特幣成為法定貨幣.

1900/1/1 0:00:00來源:藍貝殼云儲 翻譯:藍貝殼云儲 本文為Swarm官方最新發布的白皮書全文,由藍貝殼云儲整理翻譯,內容僅供參考,最終請以官方白皮書中內容為準.

1900/1/1 0:00:00過去幾個月來,以太坊核心開發者正在忙于“倫敦”升級,即4月上線的柏林升級之后的下一次升級。雖然激活的時間尚未確定,但是“倫敦”升級中包含的EIP已經確定.

1900/1/1 0:00:00日前,戴姆勒汽車集團高調宣布:戴姆勒移動出行公司決定將戴姆勒移動出行區塊鏈平臺的運營許可授予新成立的初創公司bloXmove.com.

1900/1/1 0:00:00