BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD+1.05%

ADA/HKD+1.05% SOL/HKD+0.87%

SOL/HKD+0.87% XRP/HKD+2.65%

XRP/HKD+2.65%在UniswapV3上線初期,很多最早加入為V3做市的LP們享受了極高的手續費收益率。但是好景不長,整個加密市場在5月下旬遭遇了價格的大幅下跌,許多V3的LP們發現,自己持有的做市頭寸,不但全部變成了交易對中價格相對更低的代幣,且整個頭寸在市場波動中的虧損程度,相較于在V2做市大幅增加。

那么,UniswapV3的LP所承擔的風險相較于V2有什么變化,投資者又應該如何更好的理解這種風險?本文希望從做市活動最基本的原理開始,分析UniswapV3將給投資者帶來哪些變化。

從流動性提供者,到投資組合的管理者

如何客觀地看待「提供流動性」,是一個極為關鍵的問題。成為Uniswap的流動性提供者,雖然可以獲得交易的手續費收入,但與此同時還要承擔不同幣種比例變動與價格變化的風險。因此,僅僅依靠收益率作為投資決策的唯一指標,顯然有著嚴重的缺陷。

那么,如何才能更全面的評估提供流動性的利弊?這里,我們建議參與者切換到一個全新的視角來思考整個問題。那就是,將提供流動性視為投資者采用的一種投資組合管理策略。

這種策略,一方面不需要依靠基金經理的主觀判斷進行人為操作,另一方面又會依據市場價格變化,依據固定算法動態地調整投資者的持倉比例。這種既吸收了被動管理基金無需人工干預的精髓,又結合了積極主動調倉機制的新型投資組合管理策略,我們將其重新命名為「積極的被動資產管理策略」。

傳統風投Alpha Blue Ocean推出數字資產投資公司ABO Digital:金色財經報道,已執行融資承諾 20 億美元的機構 Alpha Blue Ocean 宣布推出數字資產投資公司 ABO Digital,ABO Digital 將提供創新和靈活的融資解決方案,為區塊鏈項目提供更多融資選擇。 ?

Alpha Blue Ocean (“ABO”) 是總部位于巴哈馬的投資公司,為上市的中小企業提供創新的融資解決方案,自 2017 年成立以來已為全球上市公司執行了超過 20 億美元的融資承諾。[2023/2/27 12:32:24]

在此視角下,曾經的LP們將不再被視為交易平臺的流動性提供者,而是被視為希望將自己資產保值增值的投資人。那么,評價其是否應該成為LP的標準,也將從單一的做市收益率,轉變為投資組合的預期回報,以及投資過程中可能承擔的風險大小。

那么,成為這種「積極的被動資產管理」基金的投資者,將會面對哪些主要風險?

無常損失與存貨風險

選擇一個合理的業績評價基準,是評估某個投資組合風險收益情況最為關鍵的前提假設。我們評估一只信用債券的風險回報情況,可以選擇無信用風險的國債利率作為評價基準;評估一只主動管理的股票投資基金,可以選擇同期股市大盤的綜合指數。一般來說,選擇何種基準用于評估投資表現,主要取決于投資者在未參與本項投資時,所擁有的其他最優選擇,也就是我們常說的「機會成本」。

比特兄弟通過簽訂經紀協議購買400個 S19J Pro礦機:金色財經報道,比特兄弟通過其子公司Bit Brother New York與Blockworx1簽訂經紀協議,購買400個 S19J Pro加密貨幣挖礦服務器。所有 400 臺服務器預計將在 21 天內交付。每個服務器的哈希率約為 100 TH/S。截至今天,BTB NY 有 1,400 臺 S19J Pro 在運行。加上額外的400臺服務器,根據礦池解決方案提供商Ultimuspool的數據,以及Full Pay Per Share(FPPS)的結算方式,我們估計我們的服務器每天可以產生0.6065 BTC的總價值,因此假設所有這些機器都按預期運行,每月大約 18.19 BTC。[2023/1/28 11:32:52]

那么評估這只名為LPPosition的「基金」,投資者應該選擇哪種指標作為評價基準呢?

以ETH-USDC交易對為例。對于看多ETH的投資者,全倉持有ETH便可以作為他的評價基準;對于看空ETH的投資者,全部持有美元便可以作為他的評價基準;對于預期ETH價格不會發生明顯波動的投資者,保持現狀不參與做市,便可以作為他的評價基準。

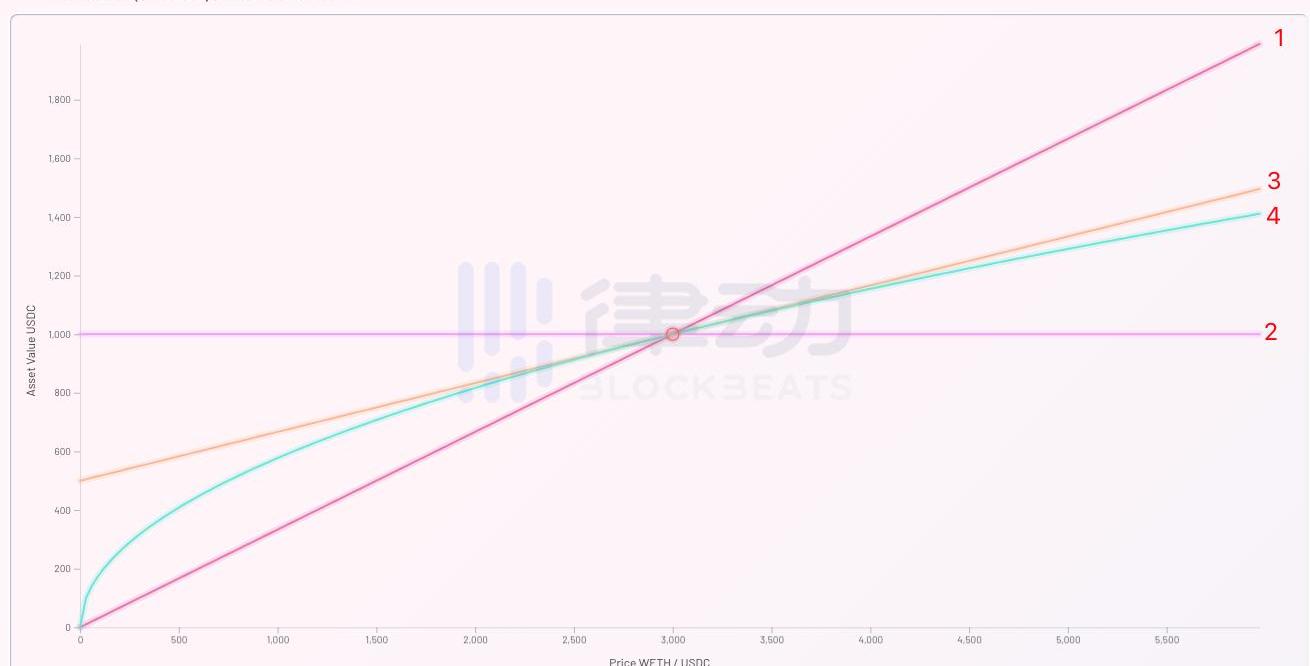

由此,我們構建了以下四種不同的投資策略:

數據:Huobi過去24小時凈流出6090萬美元,占周凈流出超60%:1月6日消息,據鏈上數據分析公司Nansen在社交媒體披露,Huobi過去24小時平臺凈流出金額達6090萬美元,過去一周凈流出金額為9420萬美元,主要涉及以太坊、Avalanche、BNB Chain、Fantom和Polygon鏈上交易,高余額錢包的提款主要集中在USDT、USDC和ETH三個加密貨幣。另據Nansen數據顯示,當前Huobi主要資產分布為HT(30.6%)、USDT(20.9%)、TRX(17.6%)、BTC(13.5%)、ETH(5.4%)。[2023/1/6 10:58:33]

1.100%持有ETH

2.100%持有USDC

3.50%持有ETH,50%持有USDC

4.使用50%ETH與50%USDC購買「LPPosition基金」參與做市

在不考慮手續費的情況下,以縱軸表示投資組合的期末市值,橫軸顯示期末可能出現的不同ETH價格。我們可以將以上四種投資組合期末市值,在不同ETH期末價格時的表現做成一張函數圖像。

Kevin O'Leary:如果穩定幣受到監管,更多機構資本可能會進入加密貨幣:金色財經報道,Kevin O'Leary在接受采訪時表示,如果穩定幣有監管規則,比特幣將突破其目前的范圍。他認為,如果穩定幣得到美國政策制定者的支持,更多的機構資本可能會進入加密貨幣,推動比特幣價格上漲。

O'Leary強調了穩定幣監管的必要性,他說:“我們現在處于一個困難的領域,因為我們缺乏監管。”他補充說,除非有機構支持,否則比特幣將繼續停留在17000-22000美元的范圍內。但這種機構支持只有在穩定幣受到監管時才能出現。(beincrypto)[2022/10/9 12:49:55]

可以看出,如果ETH的期末價格相對于期初價格未發生變化,則四種策略的期末市值也將保持不變。但若ETH價格下跌,則策略2為最優選擇;若ETH價格上漲,策略1為最優選擇。

這其中非常值得注意的是,如果投資者選擇策略4,也即用1000美元購買名叫「LPPosition」的基金參與做市,則該基金的期末市值除價格的起始點以外,始終都會低于策略3。而這部分差異,也就是我們常說的「無常損失」。無常損失所反映的,便是這只名為「LPPosition」的基金,在價格變化時的主動調倉管理,預期會給投資者帶來的額外虧損。

韓國檢方調查Do Kwon稅務欺詐相關文件:Do Kwon將代幣交易利潤轉移至避稅天堂:6月15日消息,韓國檢方也對Do Kwon的逃稅指控展開了全面調查。韓國檢方突擊搜查了國家稅務局,以扣押與調查Do Kwon進行稅務欺詐有關的文件。據悉,首爾南地方檢察廳金融證券犯罪聯合調查組近日對首爾地方稅務廳第四調查局進行了搜查和扣押。檢方從國稅局對Do Kwon進行的稅務調查文件發現,自去年6月以來,國稅廳發現了由Do Kwon創建的一家海外公司的可疑資金流向,并開始了稅務調查。事后,國稅廳證實Do Kwon將其新加坡公司的代幣交易利潤竊取到避稅天堂維爾京群島,并征收包括所得稅和公司稅在內的500億韓元稅款。不過,國稅局并未向檢方提出申訴,特別稅務調查的事實通過媒體報道較晚才公布。

在分析扣押和搜查數據的同時,檢方正在積極核實Do Kwon的“逃稅指控”以及Terraform Labs的資金流向。當時,由于國稅廳的調查顯示涉嫌偷漏贈與稅,例如Do Kwon向家人捐贈代幣購買公寓,計劃再次調查這部分。還證實,最高檢察官辦公室最近向該團隊派遣了一名具有虛擬貨幣專業知識的調查員。(SBS NEWS)[2022/6/15 4:29:54]

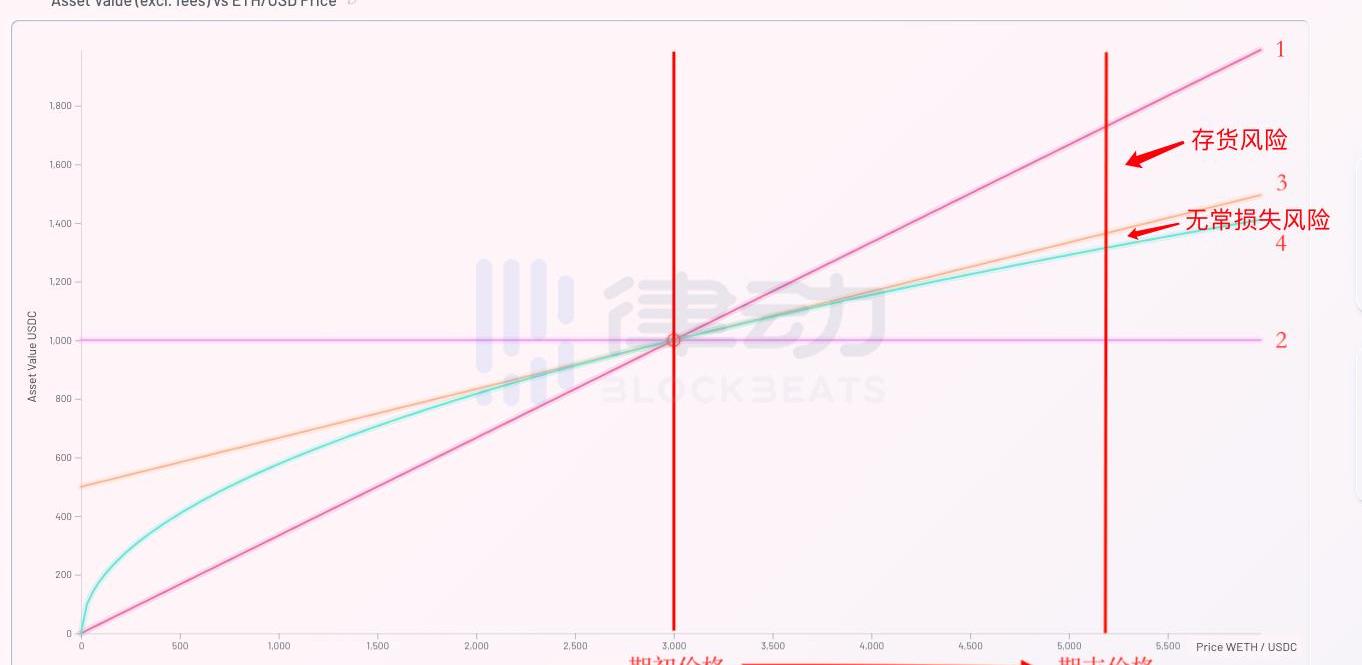

讓我們重新回到投資者的視角。假設投資者A預期未來ETH的價格上漲,那么如果其在期初購買了「LPPosition」基金,在ETH價格真的發生上漲時,投資者A將會承擔哪些風險?

由于投資者A購買了「LPPosition」基金,所以在價格上漲時將會承擔基金帶來的無常損失風險,也即策略3與策略4的差額。同時,由于其最優策略應為全倉持有ETH,則其為購買「LPPosition」基金兌換的50%USDC,將無法享受后續ETH上漲帶來的收益,因此這部分持倉將給投資者A帶來「存貨風險」損失,也就是策略1減去策略3的差額部分。

所以對于投資者A來說,購買「LPPosition」基金做市帶給他的存貨風險,將遠遠大于無常損失風險。由此我們可以總結出如下結論:

1.對于預期ETH價格上漲的投資者,購買「LPPosition」基金將會使其承擔極大的存貨風險。故而其最優策略應該是遠離做市活動,尋找其他ETH本位的投資工具。

2.對于預期ETH價格下跌的投資者,同理也應遠離做市活動,以免被動持有ETH從而承擔其價格下跌的存貨風險。其最優策略應該是尋找穩定幣本位的理財或挖礦活動。

3.對于預期ETH價格會保持穩定的投資者來說,持有ETH還是USDC對其來說沒有太大差別。因此使用兩個幣種來購買某種「理財產品」賺取收益,會是一個不錯的選擇。

可是我們剛剛提到,購買這種名為「LPPosition」的基金,相對于不購買的凈收益為負。那么投資者為什么還要成為LP,為交易平臺做市呢?

手續費是對無常損失的補償

在上文中,我們為了簡化模型,忽略了手續費對期末市值的影響。現在讓我們重新將手續費的影響納入考量范圍,看看在真實情況下的不同策略,會給投資者的期末市值帶來什么改變。

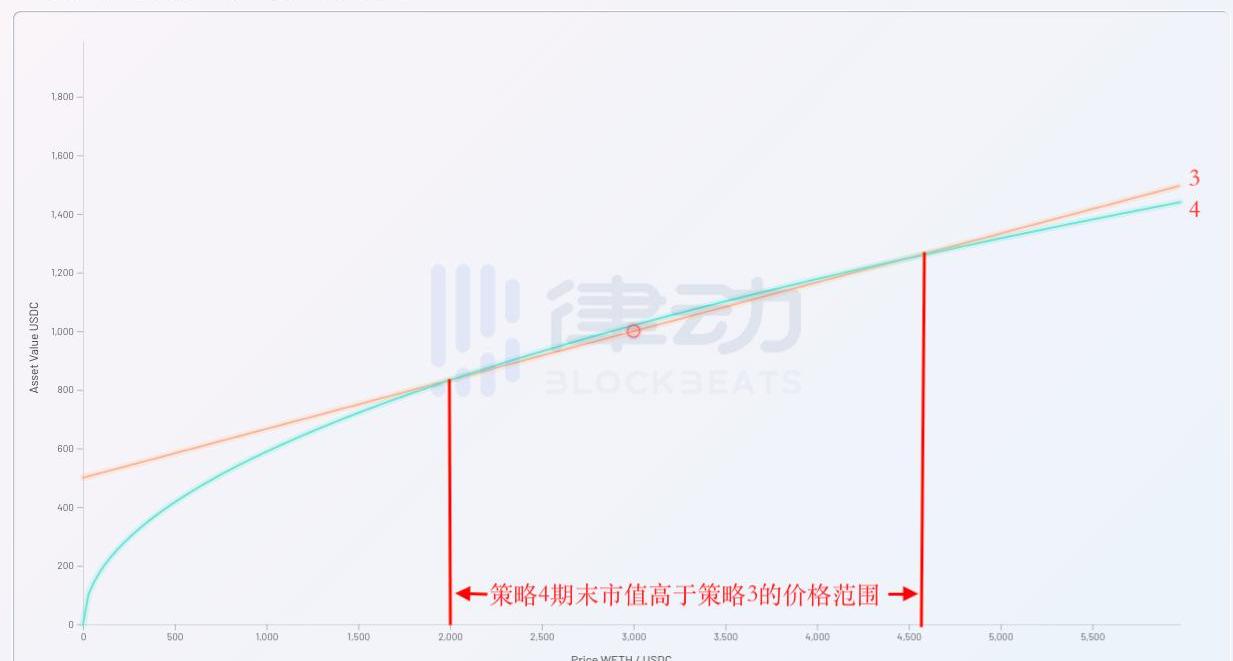

我們發現,當重新將手續費納入考慮范圍后,購買「LPPosition」基金參與做市便有了意義。因為有了手續費收入作為補償,在一定的價格范圍內,策略4的期末市值終于高于了策略3。于是投資者購買「LPPosition」基金參與做市活動的邏輯也得到了明確:投資者為了獲取在一定期末價格范圍內的正收益,從而不得不承擔期末價格波動超出此范圍后虧損的風險。

也就是說,參與做市活動能夠取得正收益的前提,便是投資者對于資產期末價格不會發生大幅波動的預期。一旦資產的期末價格超出了安全范圍,那么投資者的投資組合將會承擔相應的虧損風險。這也便是為什么有人將提供流動性做市,稱為「做空波動性」的原因。

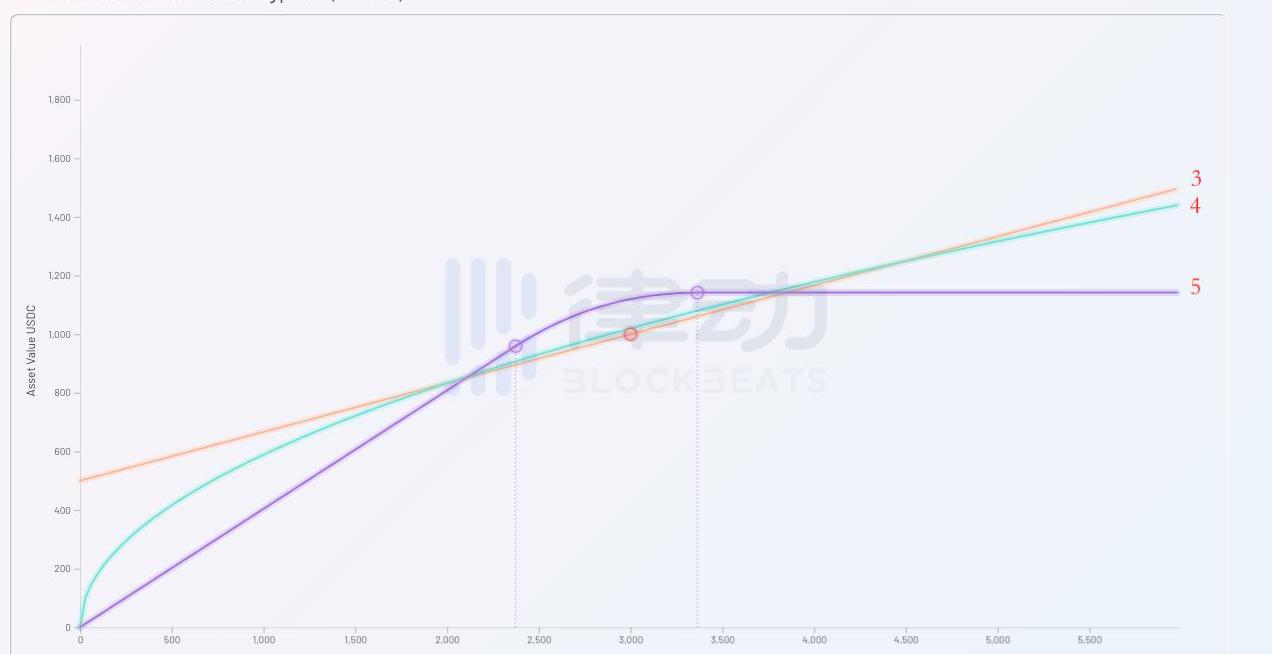

UniswapV3是風險的放大器

在上文的論述中,我們一直以UniswapV2的經典模型作為評價做市活動時的參考標準。但我們知道,Uniswap在最新的V3版本中,大大提高了資金的使用效率,其期末收益曲線的形狀,也必然將與之前的V2版本有所不同。下面我們便來重新更新一下之前的期末收益圖像,引入策略5,也就是使用同樣資金購買UniswapV3版本提供的「LPPosition基金」的期末收益情況。

通過上圖可以很明顯的看出,相較于之前的策略4,策略5不但大大提高了在價格穩定時投資者的收益水平,也大大增加了當期末價格超出安全范圍后,投資者的虧損程度。所以說,UniswapV3既是投資者收益的放大器,也是風險的放大器。V3版「LPPosition基金」的投資者,在享受更高投資收益的同時,也必然要承擔當期末價格脫離安全范圍時更多的無常損失。

高收益必然帶來高風險,這個在金融學中亙古不變的定律,即使在區塊鏈的世界中,也依然沒有絲毫地改變。

做空波動率是加密行業最危險的投資策略

通過上文的論述,我們已經清晰地了解到流動性提供者得以盈利的基本前提假設,那就是:自己參與做市的交易對,在自己預期的投資期內不會發生較大的價格變動。如果這個前提假設在投資期內被證偽,那么投資者的期末市值,往往會低于不參與做市而一直持有起初資產組合的期末市值。

這種對于低波動性的默認假設,在當前加密貨幣投資行業中無處不在。例如我們常常能見到某些項目挖礦活動的年化收益率超過1000%,在這些極端收益率的背后,其實往往都隱含著對相關代幣價格始終不會發生變化的假設。

很多投資者在參與了一些所謂「高收益率」的活動后,往往會感覺自己最終的收益情況并沒有達到最開始的預期,甚至還出現了虧損。其根本原因往往并不是項目方的收益率的計算過程有問題,而是對于低波動性的「前提假設」不正確。

當前的加密行業依然是一個極為新興的投資領域,各種產品價格的波動性極高,故而任何對于低波動性的假設,都有可能使投資者付出慘重的代價。在這里我并不是想討論UniswapV3模式的缺陷,相反我認為UniswapV3版本是行業內極為重要的創新,因為他給了投資者主動選擇承擔更高風險,并獲取相應更高收益的權力。將風險承擔的最終選擇權交還給市場,這是UniswapV3在底層邏輯上最為重要的創新。

不過對于參與到V3做市活動中的普通用戶來說,一定要明白這只是在風險與收益兩者之間的重新權衡。不要單純地見到別人的收益率,就在不了解其內在風險邏輯的前提下盲目進入,并最終承擔自身無法承受的無常損失。

Tags:ETHPOSIONPOSIeth學費Poseidon NetworkANATION價格Position Token

作者|二十三畫生?編輯|郝方舟出品?|?Odaily星球日報OKEx歐易行情顯示,5月19日,比特幣從44000美元開始下跌,晚間9點最低下探至29000美元.

1900/1/1 0:00:00來源:新浪財經 作者:姚前,中國證監會科技監管局局長5月29日-30日,國際金融論壇2021春季會議在北京舉行。此次會議的主題為“后疫情時代:全球治理與國際合作”.

1900/1/1 0:00:00近年來,以太坊作為公鏈領頭羊,生態項目蓬勃發展,與此同時,即使經歷了一系列的技術優化和迭代升級,以太坊仍然面臨著一個最為長久且尚未解決的難題:由于狀態數據規模不斷增長而帶來的問題.

1900/1/1 0:00:00原標題:《RealVision聯合創始人:加密市場是一種新的、反脆弱性的金融系統,不會崩潰,虧損不會分攤給納稅人》WhatDoesn''tKillYouMakesYouStronger—-那些殺.

1900/1/1 0:00:00來源:微博用戶@DeFi100近日,作為全球排名第一的商學院——沃頓商學院,與世界經濟論壇合作編制并發布了一篇長達20頁的DeFi研究報告.

1900/1/1 0:00:00文章分析了中央銀行數字貨幣的關鍵功能,重點圍繞CBDC付款應基于央行賬戶還是代幣;應廢除現金,還是央行制定CBDC與紙幣間轉賬的費用表;CBDC是否應生息或錨定總價格指數.

1900/1/1 0:00:00