BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+1.33%

LTC/HKD+1.33% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+0.96%

SOL/HKD+0.96% XRP/HKD+1.12%

XRP/HKD+1.12%2020年疫情結束后,機構投資者競相持增比特幣、以太坊等數字資產。在寬松的流動性環境中,沉寂許久的數字資產穩步開啟上行走勢。2021年第一季度,數字資產市場延續之前的強勢,頭部數字資產幾乎全部創出歷史新高,牛市行情全面打開。隨著時間進入五月,諸多毫無價值的山寨幣登堂入室,成為市場主流。瘋狂的上漲環境中,市場參與者好像忘記了數字資產本身的高風險屬性。

5月12日,美國公布了4月經濟數據,CPI同比大幅上行4.2%,為2008年9月以來新高,核心CPI同比上漲30%,創1996年1月以來最高漲幅,通脹壓力將會影響美聯儲貨幣政策的節奏,投資者對通脹超預期上行的擔憂引發權益市場的大幅波動。糟糕的外圍環境疊加業內的利空因素,數字資產市場在上周損失慘重,比特幣與以太坊均出現明顯下跌:比特幣從50,000美元跌至42,000美元,以太坊從4,300美元跌至3,200美元。極速的單邊行情伴隨著大規模清倉。截止發文,數字資產市場中兩大主流通證從高點的回落幅度均已經超過30%。

總結上周期權市場的數據,我們發現:?

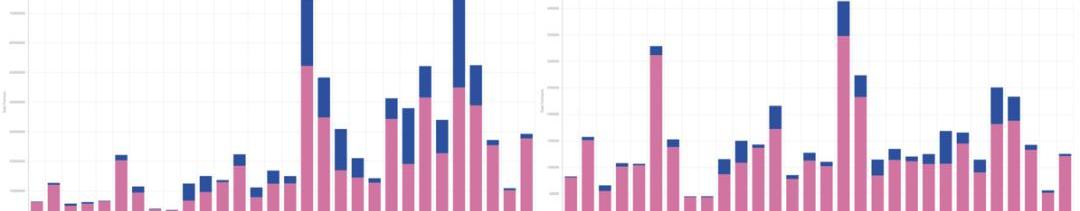

·期權市場成交量再度放大,投資者競相購入看跌期權保護頭寸;

·比特幣在值期權隱含波動率上升至110;

·以太坊下跌超過30%,遠期隱含波動率曲面仍然保持樂觀;

·相比于比特幣,市場對以太坊似乎更具信心。

Bitfinex Alpha:在期權市場,以太坊買權比率飆升至2022年5月以來的最高水平:4月11日消息,據Bitfinex Alpha最新報告,在加密市場中,以太坊在本周計劃進行的Shapella升級之前看到了相當多的活動。在期權市場,以太坊買權比率飆升至2022年5月以來的最高水平,這表明市場對即將到來的以太坊網絡升級的預期可能會積累看跌押注。

相比之下,比特幣的鏈上數據表明,主要的加密貨幣交易所觀察到BTC流入比特幣錢包的凈額為負。人們傾向于把比特幣放在冷錢包里,而不是放在交易所里,這種轉變可能表明,人們對比特幣的長期潛力越來越有信心。

同樣,比特幣的短期變現持有者(STH)的變現價格目前約為22500美元,而長期持有者的變現價格約為19000美元。對于比特幣市場來說,這是一個看漲的信號,也是一個健康的發展,因為對于這些水平的進一步下跌,可能會有相當大的支撐。

與此同時,DeFi和NFT繼續保持熱度,越來越多的人采用這些Dapp。近期加密貨幣市場繼續顯示出強勁的增長潛力,投資者的興趣也在增加。[2023/4/11 13:56:32]

感謝Bit.com對本文重要數據內容的支持。專業期權交易平臺,請訪問:Bit.com

比特幣

上周馬斯克的看空言論對比特幣現貨價格造成不小的沖擊,投資者購置期權應對價格變化。過去七天,比特幣期權市場成交量大幅上升。在隱含波動率跳升的背后,比特幣期權偏度由正轉負,看跌期權被投資者瘋狂買入,市場疲態盡顯。而在五天前,以太坊剛剛創出4,300美元的歷史新高。

古根漢姆投資灰度比特幣信托引發期權市場大量買入活動:今日早前消息,古根漢姆宏觀機會基金(Guggenheim Macro Opportunities Fund)獲得了向灰度比特幣信托投資5億美元的權利,這一消息引發了期權市場的大量買入活動,可能會推動比特幣的復蘇。在美國,比特幣交易所交易基金(ETF)還不存在,灰度比特幣信托是大多數機構投資者的第一個進入點。(Deribit)[2020/11/30 22:31:35]

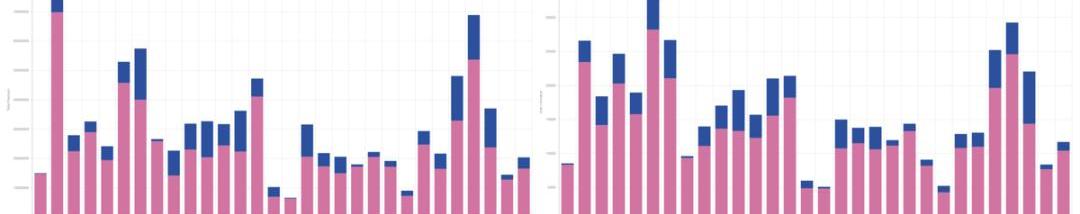

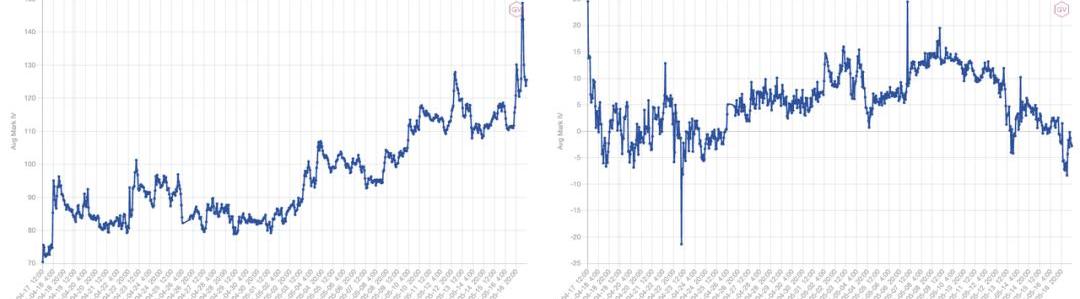

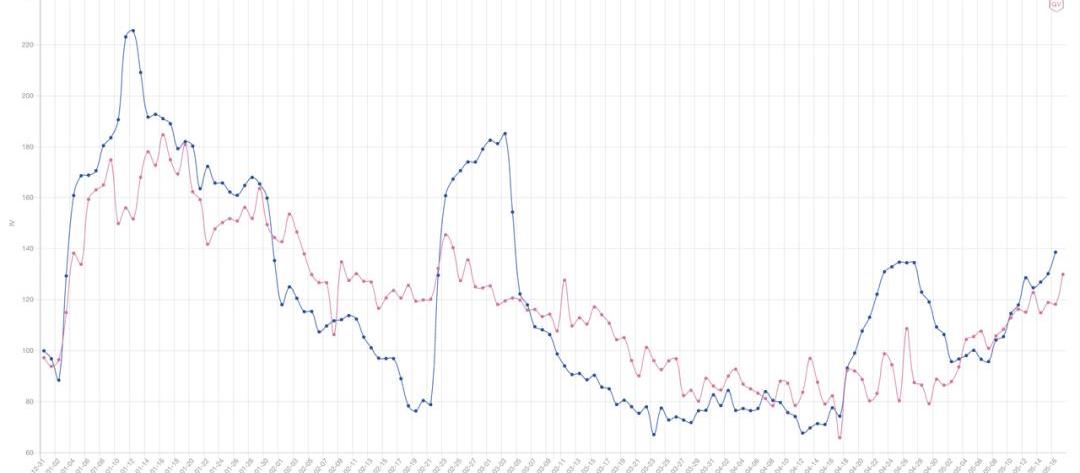

比特幣期權權利金成交量與比特幣期權合約成交量,截至5月17日20:00,數據來源:gvol.io

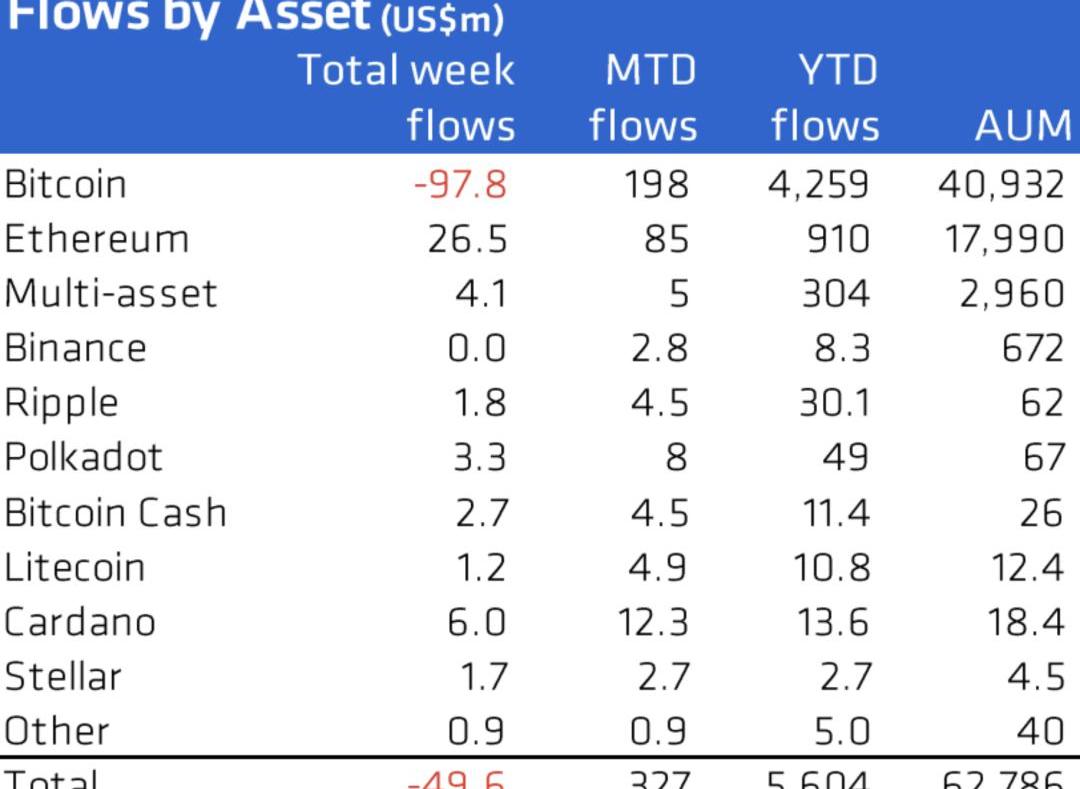

根據Coinshares的最新數據,上周數字資產基金出現本年以來的首次凈流出,值得注意的是,上次基金出現如此規模的流出是在2019年5月。其中,以比特幣為投資標的數字基金的流出規模最大,單周流出規模達到9,800萬美元。除比特幣以外,其他種類的數字資產基金總體呈現流入狀態,機構投資者似乎開始了多元化配置。

數字資產基金流入情況,數據來源:coinshares

期權市場數據顯示BTC第三季度價格波動將大于ETH:金色財經報道,根據加密衍生品研究公司Skew的數據,ETH及BTC的三個月隱含波動率之差在周日跌至-2.4%的歷史低點。Skew首席執行官Emmanuel Goh表示,這一數字呈現負值表明,期權市場預計未來三個月BTC的波動性將大于ETH。該指標在2月份創下33%的歷史新高,此后一直呈下降趨勢。

注:隱含波動率是用期權價格、標的資產價格和其他關鍵指標計算出來的,反映了投資者對某項資產在特定時期內波動或風險程度的預期。[2020/6/30]

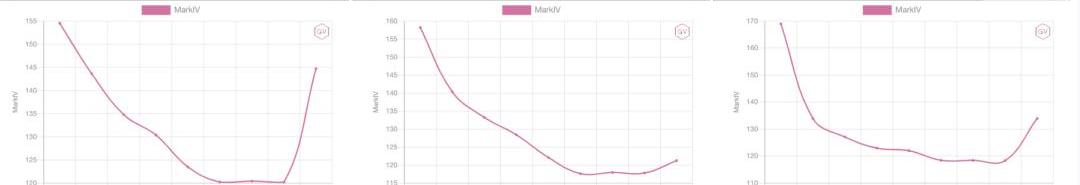

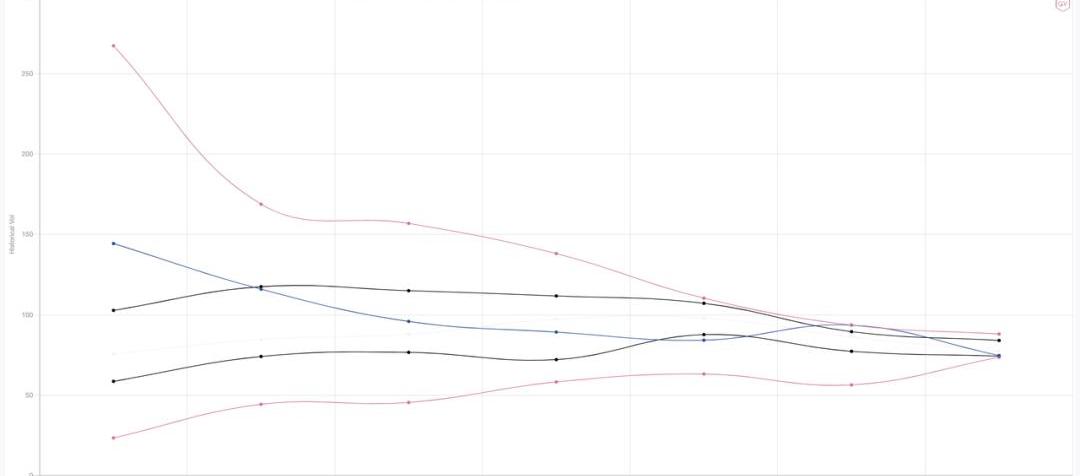

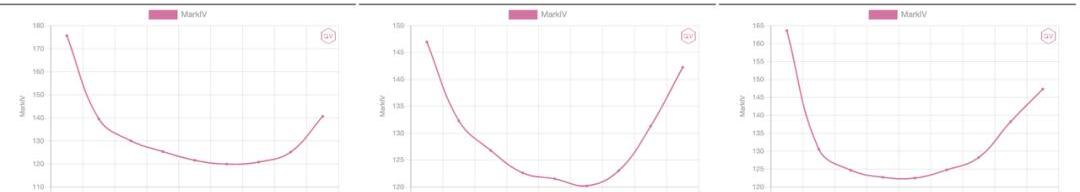

比特幣現貨價格大幅下跌,中短期的隱含波動率曲面受到的影響更加明顯,均呈現出明顯的左偏形態,短期市場中彌漫著一定的恐慌情緒。

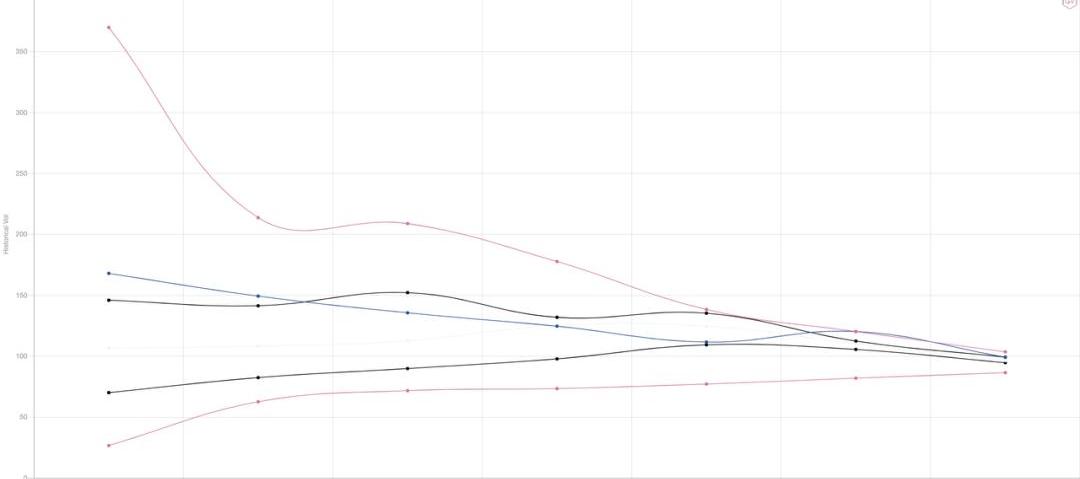

比特幣期權中短期隱含波動率曲面變化,截至5月17日18:00,數據來源:gvol.io

盡管結構出現一定的松動,遠期隱含波動率曲面仍然維持住了輕微的右偏形態。從長遠來看,市場并沒有對比特幣完全喪失信心。

比特幣期權遠期隱含波動率曲面,截至5月17日18:00,數據來源:gvol.io

Skew數據:盡管DeFi頗受關注 但ETH-BTC期權市場價格額外波動很小:加密數據分析平臺Skew分享發推稱,盡管近期DeFi和以太坊頗受關注,但ETH-BTC期權市場價格的額外波動很小。[2020/6/23]

根據Bybt跟蹤的爆倉數據,本次市場調整引起的合約爆倉規模較小,5月13日僅有不到50億的合約頭寸被強平。值得我們注意的是,本次調整幅度遠超“4.18”,但是引起的爆倉規模卻沒有那么明顯。

數字資產市場爆倉情況,來源:bybt

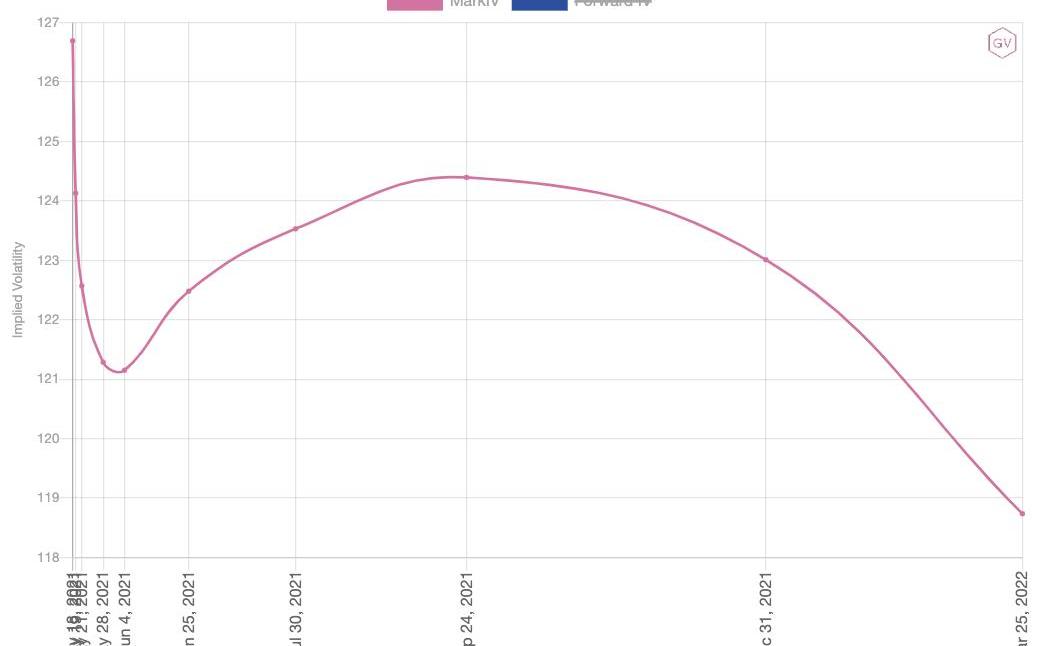

比特幣隱含波動率的期限曲線表現出“Backwardation”的結構,交易員對看跌期權的爭奪將短端隱含波動率提升到了非常高的水平。

比特幣期權隱含波動率期限結構,截至5月17日20:00,數據來源:gvol.io

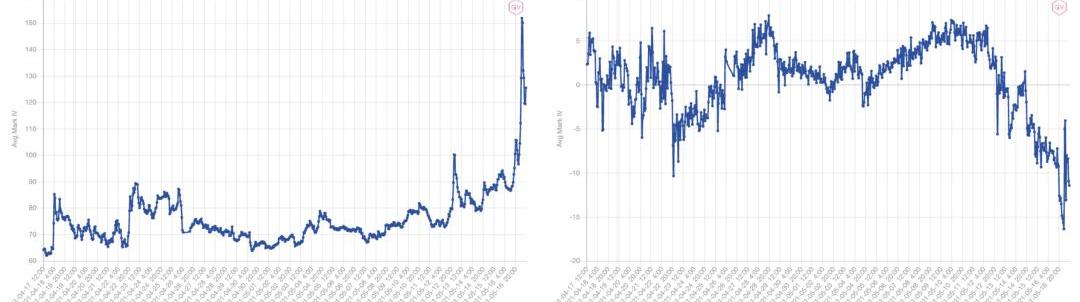

從高階數據觀測,隨著現貨價格的下降和市場恐慌情緒的蔓延,比特幣在值期權的隱含波動率跳升到月內高點,與此同時,期權偏度值急轉直下,最低跌至-15。結合以上指標可以看出,投資者競相買入看跌期權,尋求組合的價格保護。

觀點:比特幣期權市場看漲因素發揮作用,波動性加大:根據Skew市場數據,比特幣的平價波動性期限結構正在從短期的向上曲線轉變為長期的急劇下降曲線。波動期限結構基于BTC期權合約的執行價格,以及其與當前價格的偏差,因此它是價格基于期限變化的一個指標。但是,這種轉變沒有價格方向。從現在到3月底,也就是3月27日最后一套期權合約到期的時候,波動性將達到135%的高位。在此峰值之后,ATM波動性將顯著下降。從期權數量看執行價格,波動性是顯而易見的。3月27日到期的合約在交易量最大的5種期權合約中占據了兩個位置,執行價格分別為1.4萬美元和9000美元,這表明,隨著比特幣的開盤價達到5300美元,波動性越來越大。此外,看看市場的看跌/看漲比率,可以得出更多的樂觀情緒。當前的期權合約量為0.58。在傳統市場中,如果看跌/看漲比率在0.5至0.7之間,市場交易的是買入期權合約,而不是賣出期權合約。比特幣期權市場也是如此。看漲因素正在發揮作用。(AMBCrypto)[2020/3/19]

比特幣期權隱含波動率與偏度過去1個月變化,截至5月17日18:00,數據來源:gvol.io

通過歷史分位圖進行波動率觀測,巨大的市場調整幾乎將所有窗口內的現實波動率拉升到50%分位以上。更為重要的是,如果市場出現修復,比特幣現實波動率的上行好像仍有空間。

現實波動率歷史分位圖,截至5月17日20:00,數據來源:gvol.io

觀察波動率的歷史變化,期權隱含波動率遠遠領先現實波動率。鑒于如此極端的形態大概無法持續,對于投資者來說,賣出短期波動率似乎是不錯的選擇。

現實波動率與隱含波動率的對比,截至5月17日20:00,數據來源:gvol.io

以太坊

在上周,以太坊期權市場成交非常活躍,在權利金口徑上更是如此。

以太坊期權權利金成交量與以太坊期權合約成交量,截至5月17日20:00,數據來源:gvol.io

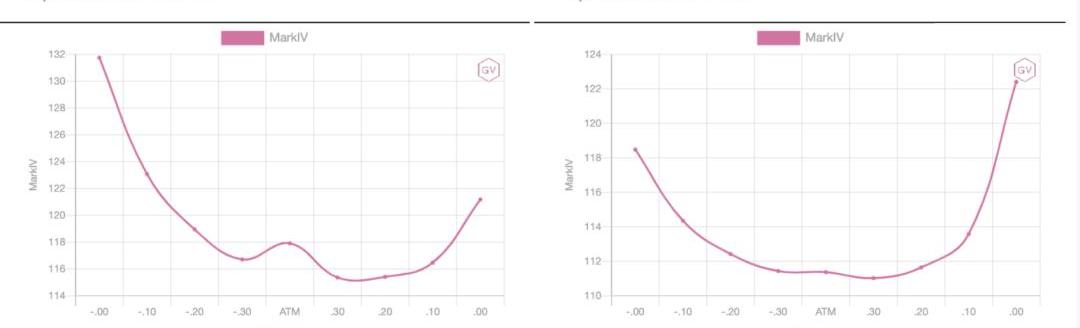

以太坊在本次市場調整中損失慘重,從短窗口分析,左偏的隱含波動率曲面表明部分投資者不再看好以太坊的近期市場表現。

以太坊期權中短期隱含波動率曲面,截至5月17日20:00,數據來源:gvol.io

以太坊中遠期隱含波動率曲面仍然保持正向形態,其中,遠期曲面更是無視本次調整,展現出明顯的右偏結構。與此同時,遠期的期權偏度僅僅下降了5%。相比于比特幣,投資者對以太坊有更高的期待。

以太坊期權遠期隱含波動率,截至5月17日20:00,數據來源:gvol.io

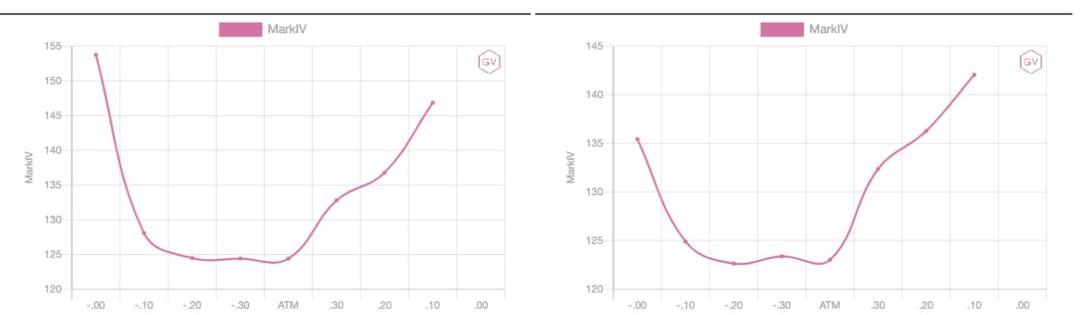

前一期周報中,我們曾提到:以太坊與比特幣由于分化的市場表現呈現出不同的期限結構。而在面臨相同的市場環境時,兩者給出了一致反應。與比特幣類似,以太坊同樣表現出非常明顯的“Backwardation”結構。五月初的上漲已經將隱含波動率抬升到較高水平,在基數效應下,隱含波動率很難實現進一步跳升。當這樣的市場環境為賣出短期期權提供了不錯的時間窗口。

以太坊期權隱含波動率期限結構,截至5月17日20:00,數據來源:gvol.io

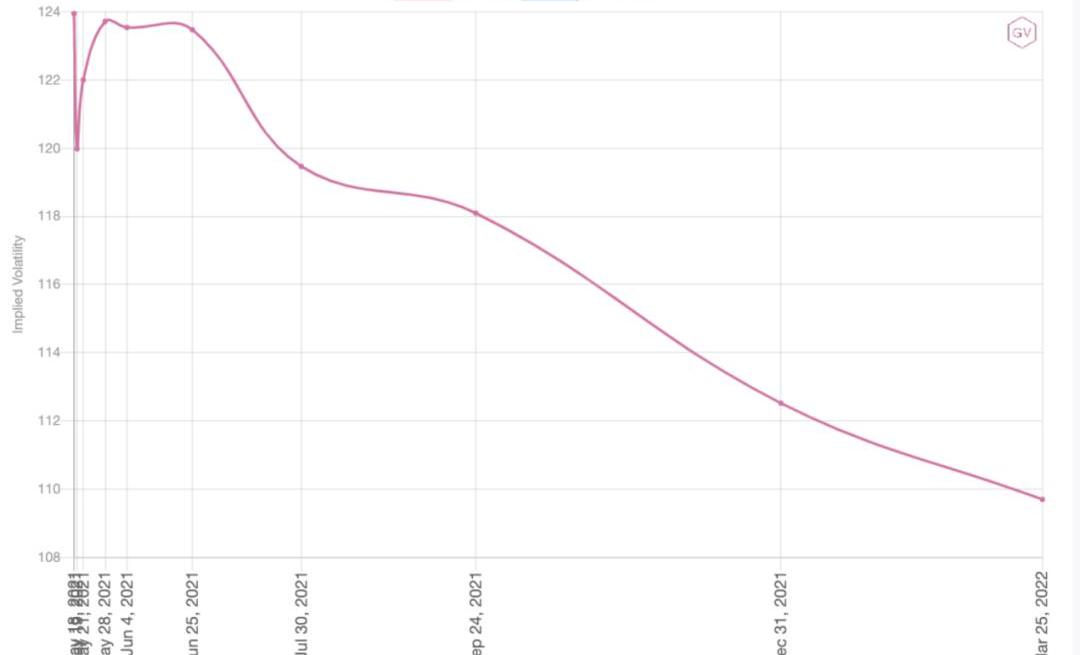

觀察高階數據,以太坊期權的在值期權的隱含波動率上升至30天內的最高水平,值得注意的是,相比于前一周以太坊突破歷史新高,市場對本次下跌給出的反應更加強烈。在偏度方面,以太坊的期權偏度值最低下探至-10,相比于比特幣最低偏度值仍有不少優勢。

以太坊期權隱含波動率與偏度過去1個月變化,截至5月17日20:00,數據來源:gvol.io

市場整體上對ETH比BTC樂觀,主要有二:第一是認為以太坊7月升級的通縮行情,第二是市場過多的把這次下跌認為是因為ElonMusk。

個人認為這兩點其實都是較為脆弱的論點-ETH過去3個月的大幅上漲很大程度上得益于DeFi挖礦鎖倉帶來的供給短缺正反饋。而DeFi挖礦的阿喀琉斯之踵是無常損失-它是一個和波動率平方成正比的函數。

如果市場再繼續下跌到ETH<3k,那么以上正反饋有機會會轉頭變成下跌的正反饋,那么我們有可能看到2k的ETH。當然如果這真的發生,將會是難得的抄底機會。

從期權的角度,Eth的偏度應該會維持在較高的負值水平一段時間。

Bit.comCOODaniel

從歷史分位圖來進行觀測,以太坊從4,300美元一路下跌至3,200美元,直接抹去35%的累計漲幅。近端窗口期內的以太坊現實波動率處于75%的歷史分位區間。

現實波動率歷史分位圖,截至5月17日20:00,數據來源:gvol.io

相對于現實波動率,以太坊的隱含波動率表現出一定的折價,市場對本次下跌的定價仍然懷有一定的樂觀。

現實波動率與隱含波動率的對比,截至5月17日20:00,數據來源:gvol.io

結論

盡管市場波動尚未停止,期權周報將本次調整定義為事件性沖擊。在5月份之后,市場中接連出現近乎荒謬的山寨幣行情,部分投資者悄然提升著交易賬戶內的杠桿規模,充斥著盲目樂觀情緒的市場在面臨事件性沖擊時往往會非常脆弱。投資策略的構建在于應對未知,我們需要對市場保持敬畏。

END.

你沒有必要獲取加密圈內所有的信息,這也不可能實現,通常你也會錯過下一次大漲,所以在幣圈這個風云變幻的市場中,這種投資方式并不可行.

1900/1/1 0:00:00所謂周期,順我者昌逆我者亡。幣圈可能是對周期最關注的一群人,幾乎每一個人都會討論「牛熊周期」這個詞。但如果問周期是什么,周期從何而來卻很少有人去思考過.

1900/1/1 0:00:00本文為SBF專訪內容,原文發布于Forbes,中文版由金色財經獨家編譯發布,轉載請注明出處。媒體有很多對SamBankman-Fried的報道.

1900/1/1 0:00:00重點資訊總結&解讀:一、上周機構方面Coinbase計劃在未來6-8周提供狗狗幣交易,馬斯克喊單狗狗,讓meme代幣一度大火,熱點代幣基本只是一時熱度,最終是否能走出自己的一片天地.

1900/1/1 0:00:00編者按:本文統計分析了特斯拉、Nexon、美圖以及MicroStrategy的比特幣持倉數據。大部分企業機構的持幣目的都是為了“對沖通脹,多元化投資組合,維持企業財政儲備的長期購買力”.

1900/1/1 0:00:00這篇文章的目的是正式公開一個對以太坊平臺的嚴重威脅,其危險性清晰而明確,直到“柏林”硬分叉才解除。 狀態 我們先來了解一些以太坊和“狀態”的背景知識。以太坊狀態是一棵帕特里夏-默克爾樹.

1900/1/1 0:00:00