BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD+1.74%

ADA/HKD+1.74% SOL/HKD+0.73%

SOL/HKD+0.73% XRP/HKD+0.97%

XRP/HKD+0.97%近日,Arca首席投資官JeffDorman連發多條推特大談sushi為什么被低估,火星財經專門為讀者進行了編譯。有趣的是,在去年11月份,也就是DeFi代幣處于最低谷的時候,他曾驚人的預見今年2月份UNI代幣會爆發。

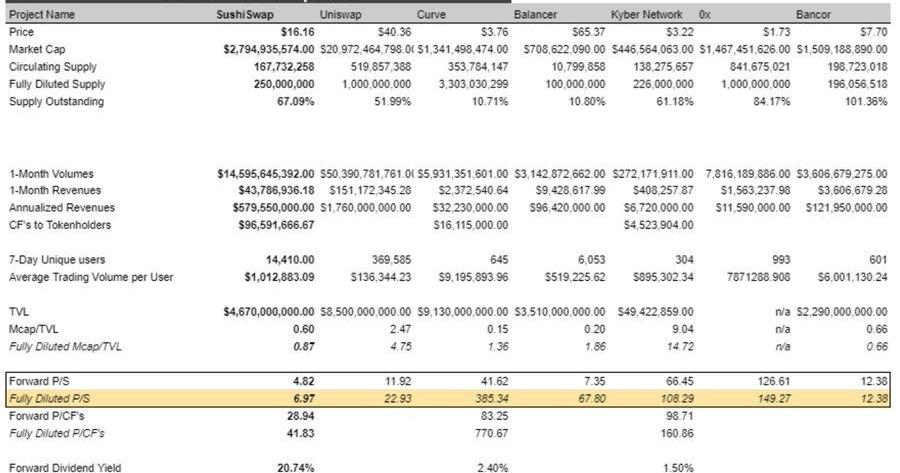

1.我們相信SUSHI現在是數字資產中最被低估的代幣。下面將是關于估值、即將到來的催化劑以及近期下行價格走勢只是暫時的原因分析

2.今年年初以來,對于UNI還有其他廣闊的DEX市場而言,SUSHI表現都差強人意。在三月和四月的峰谷,下降幅度達到50%最為明顯。

3.為什么會這樣?3個重要原因,

ETH Research Grant將首次使用基于PLONK的MACI系統:1月14日消息,以太坊長期研究資助(ETH Research Grant)將于1月15日在DoraHacks.io開始二次方投票。本次投票將首次實驗使用DoraHacks MACI-PLONK(基于PLONK系統的MACI零知識投票),這是首次將MACI拓展至PLONK。通過DoraHacks MACI-PLONK,零知識治理的電路設計將更加靈活,并只需要一次零知識證明可信啟動。

此前,DoraHacks-MACI使用Groth16系統對投票結果進行零知識證明,自2021年以來,DoraHacks-MACI已經在多次社區治理中被使用,包括Dora Grant DAO、ETHDenver、OpenSea黑客馬拉松等。DoraHacks MACK-PLONK將逐步替代DoraHacks MACI,成為未來零知識治理的基礎設施。[2023/1/14 11:11:53]

6個月前,從流動性挖礦中獲得的sushi代幣解鎖流出;

DeFi借貸平臺Aave推出許可平臺Aave Arc:金色財經報道,DeFi借貸平臺Aave已于今天推出其許可版本Aave Arc。機構加密托管公司Fireblocks已成為Aave Arc的第一個白名單者,將對希望通過該平臺借出或借入加密資產的機構進行盡職調查。Aave Arc最初將支持四種資產,包括ETH、WBTC、USDC和AAVE。Fireblocks聯合創始人兼首席執行官Michael Shaulov表示,Aave Arc的推出將使世界上最大的機構能夠開始參與DeFi。Shaulov表示,Fireblocks將根據FATF指南采用全球公認的KYC和盡職調查程序,以將機構納入DeFi。在發布時,Fireblocks已將30家機構列入白名單以參與Aave Arc。其中包括SEBA銀行、Bluefire Capital、Celsius、CoinShares、GSR、Ribbit Capital、QCP Capital和Wintermute。[2022/1/6 8:28:00]

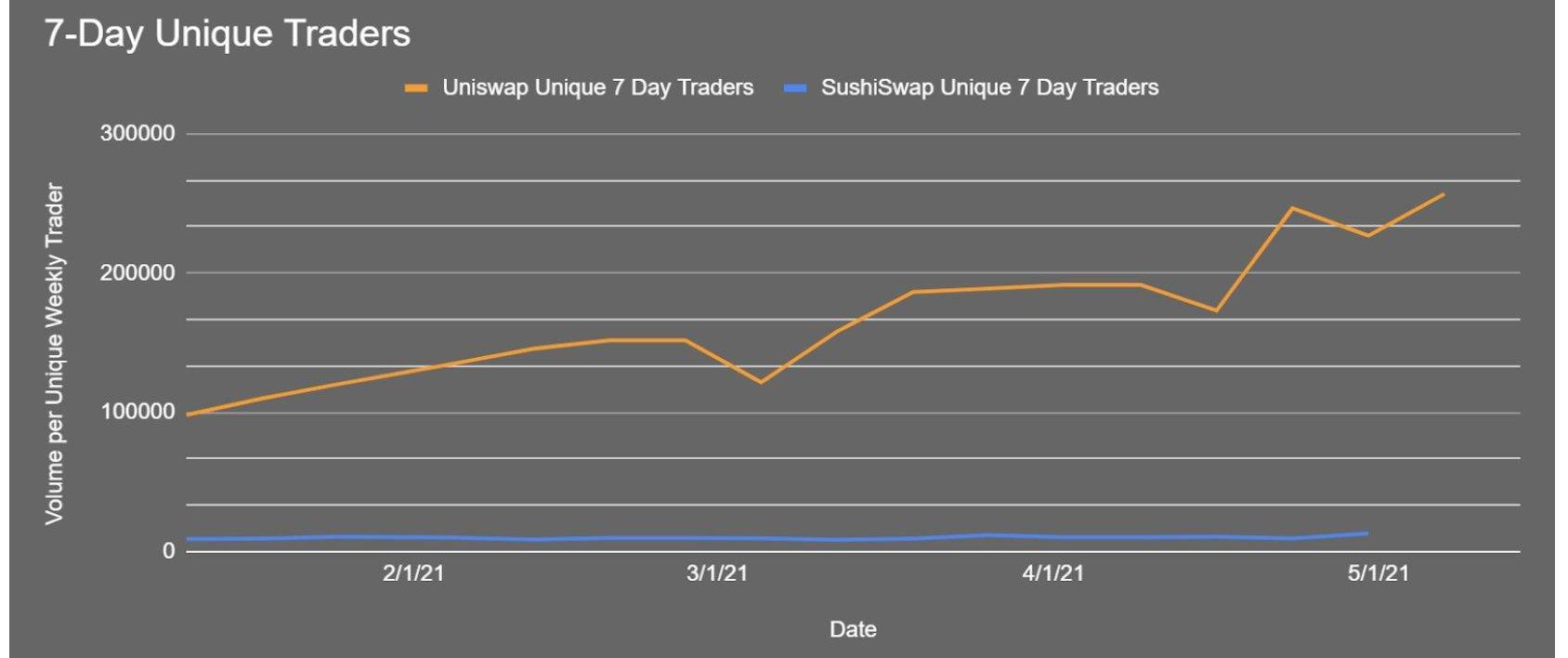

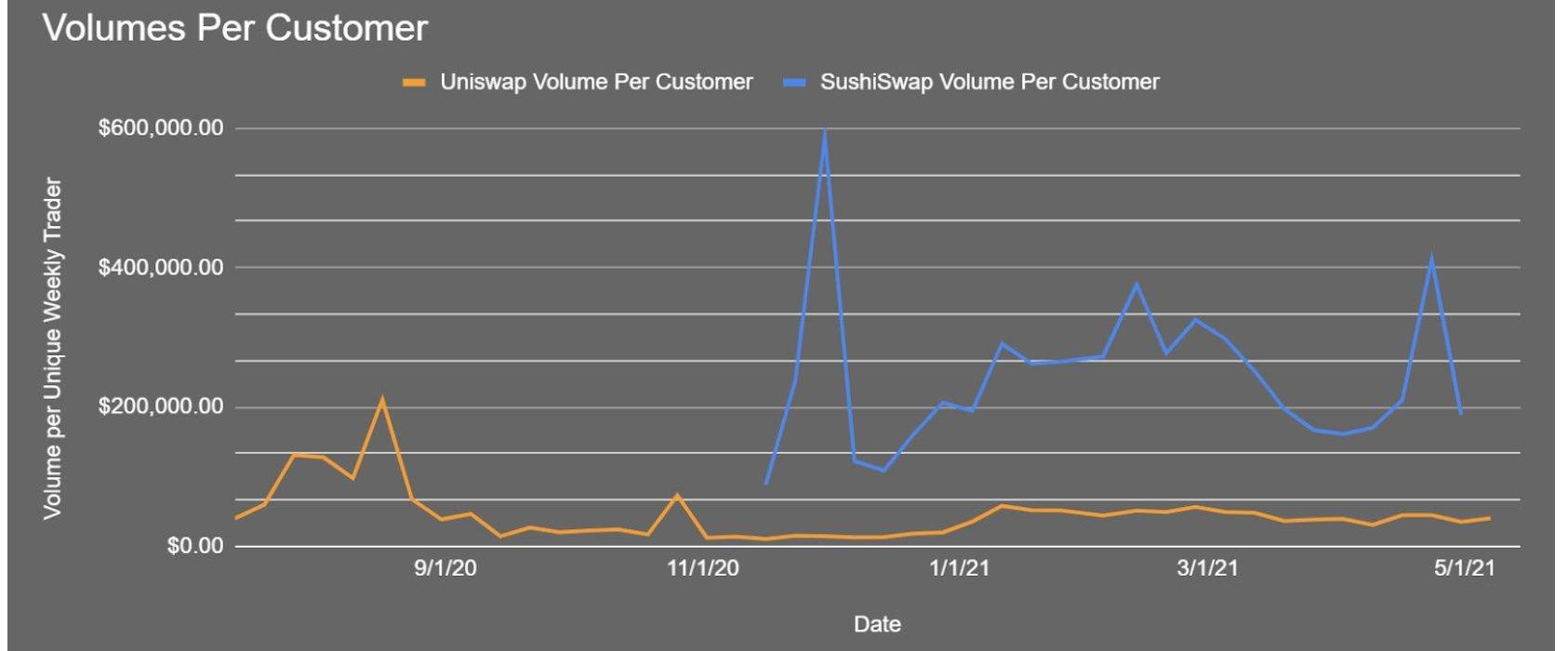

Pancakeswap的增長

GnosisCTO回復Arca質疑:Gnosis不需要對沖基金,團隊正調整方向讓GNO代幣捕獲價值:針對加密基金管理公司Arca的質疑,預測市場協議GnosisCTOStefanGeorge推特上公開回應稱,作為開發者,GNO利用率才是我們關注的重點,長久以來我們一直在為GNO代幣繪制有吸引力的增長路徑,我們將盡快分享該計劃。我們的計劃是獨立于Arca的要約收購。我們不需要對沖基金,它只想為自己獲取價值,賣掉GNO套現離開。Gnosis將重新調整資源和產品方向,最終讓GNO代幣捕獲價值。StefanGeorge表示自己一直是看多Gnosis,從來沒有賣過GNO。[2020/9/4]

Uniswap的熱點炒作;

分析這些原因,其實沒有任何實際影響sushi估值和核心業務。

分析 | Cumberland Research:市場過于關注以太坊君士坦丁堡硬分叉:據cointelegraph報道,Cumberland Research最近分享的一份報告顯示,市場過于關注以太坊君士坦丁堡硬分叉和Serenity升級,使重要的升級蒙上陰影。根據該報告,當前狀態下的以太坊網絡無法支持數百萬個DAPP以及以太坊虛擬機(EVM)架構的不靈活性,ETH向完整PoS過渡的任何進一步延遲都會加劇那些問題。[2019/2/7]

4.供應量影響;正如流動性挖礦能在一夜之間為新項目帶來吸引力,當資產不再受市場關注的時候,挖礦收益的稀釋也會帶來陣痛。我們去看看CRV和UNI在短暫的流動性挖礦期。

5.以當前的價格

4月通脹2.04億;

5月通脹1.75億;

動態 | Juniper Research調查:近四分之一的區塊鏈公司進入了試驗和商業推廣階段:據theactuary消息,Juniper Research的調查顯示,近三分之二的大型企業,從去年開始考慮新的區塊鏈項目。此外,幾乎四分之一的公司區塊鏈技術已經超越了概念驗證階段,進入了試驗和商業推廣階段。[2018/9/18]

6月通脹1.5億;

6.供應過剩會產生影響?當然。參考sushi在4月份的價格圖就知道了。2020年11月,sushi以0.6美元的價格開始,在等待6個月的贖回期后,耕種這開始在獲得巨大回報后賣貨。市場不斷地為此吞下其賣單。

7.不過從價值投資的角度看,這種震蕩也創造了機會。即使將通脹因素考慮在內,即使按FDV計算,SUSHI現在的價格與價值顯然是錯配的。

8.一些通脹也可以緩解。正在進行的提案將鎖倉SUSHI進oSushi,類似于veCRV模型,這樣對池子里的獎勵分配的投票權取決于持幣者鎖定代幣的時間長短。

9.如果這項提議通過,SUSHIi代幣將被鎖定長達3年時間,這樣就抵消了一部分稀釋。目前有97%的社區支持提案。

10.來自UniswapV3影響;圍繞UNIV3的炒作可能也造成SUSHI表現不佳。但是SUSHI和UNI正朝著不同的方向發展。

UNI正縮小現貨交易范圍,sushi正在與Kashi和Bentobox產品等在垂直擴展。

11.SUSHI的手續費分紅直接流向xSushi持有者。UNI治理費用轉換仍在討論。他們是競爭對手,但不會是贏家通吃。這兩個都很強大,朝著各自獨特的領域發展。

12.同樣,V3對于sushiswap的交易量和xSUSHI持有者分紅影響甚微。這是在評估時的重要指標。

13.Pancakeswap增長產生的影響;由于沒有風險資本的支持,SUSHI被稱為社區的DEX,但事實并非如此。DeFi高級玩家、耕種者和用戶與多個dapp和多鏈進行交互。

14.從唯一交易者和交易量/每周唯一交易者,可以看出很顯然SUSHI的用戶有鯨魚。這就類似于FTTVSBNB/COIN,FTX可以滿足大客戶的需求,而BNB/CB可以滿足大量小散戶的需求。FTT用這種方法粉碎了它。

15.SUSHI最大競爭對手可能是CAKE,而非UNI。高gas費困擾,使得CAKE變成受歡迎的DEX,這就是為什么我們看到sushiswap的TVL持平,而在三四月份交易量卻很低的原因,因為用戶沒有支付任何gas費,把用戶在Pancake上獲得較高的LM獎勵。

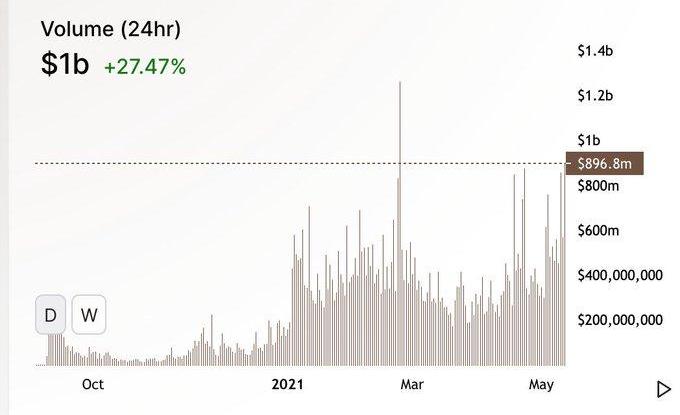

16.但從4月中旬到今天,TVL和交易量都再次增長,BSC可能不是sushi用戶增長的長遠解決方案。這一震蕩不太可能對CF產生長期影響。

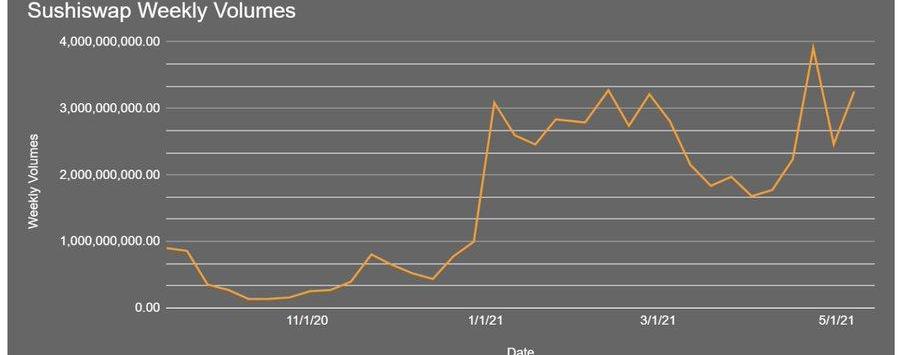

17.結論:這3個方面均影響SUSHI價格,但是對SUSHI的核心業務和增長影響很小。自從DEX上線以來,xSUSHI持有者的交易量和手續費收入的CMGR增長了22%。

18.與此同時,SUSHI持續擴張,如果能成功,將為xSUSHI持有者提供更多可能性的分紅手續費。SUSHI已經啟動了跨鏈交易,受到關注。MATIC:TVL中占有4億美元

19.正在進行中的國庫券多元化提案,將使得SUSHI多樣化,只將國庫券放在一籃子藍籌股DeFi代幣,降低風險,加強資產負債表。

20.不會影響核心業務的項目創造了已低倍數購買增長項目的機會。使用任何可觀察的師表,SUSHI真的很便宜。

21.這種機會創造了進一步價格上行空間。通過oSUSHI限制稀釋;Polygon的TVL/交易量增長,通過Bentobox和Kashi業務線增加手續費分紅收入;多元化國庫提案;sushiIDO平臺

22.隨著投資者轉向DeFi,這些都是尋找的機會。

23.我們也在資產類別的投資上犯了很多錯誤,但我們此前的公開喊單(UNI、LEO、WNXM、EOS)之所以有利可圖,是因為他們都有共同的主題:識別價值并獲取便宜的上行選擇性。

編譯|鄒正東

“比特幣的隱私性遠遠不夠,而且即將到來的Taproot軟件更新可能會使情況變得更糟。”作為世界上最重要的隱私倡導者之一,愛德華·斯諾登對將要進行的Taproot升級并不看好.

1900/1/1 0:00:00頭條 ▌數字人民幣公測升級網商銀行正式入列數字人民幣子錢包再度擴容,國內首批互聯網銀行之一的網商銀行成為嘗鮮者,成為第七家參與公測試點的商業銀行.

1900/1/1 0:00:00律動BlockBeats消息,5月11日,FTX創始人SBF接受了彭博社直播采訪,就加密貨幣與傳統金融的區別與金融時代變化發表了自己的見解.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1307.49億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:34.

1900/1/1 0:00:00去中心化借貸龍頭Aave已率先潛入了機構市場,聯合創始人StaniKulechov在推特透露,Aave正在測試專用于機構的”私人資金池”.

1900/1/1 0:00:00在傳統金融行業,保險是最重要的基石之一。在金融市場較為發達國家,保險總資產通常會占到金融總資產的25%-35%左右。對標傳統保險,DeFi保險也是一個非常廣闊的市場.

1900/1/1 0:00:00