BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.17%

ETH/HKD+0.17% LTC/HKD+1.61%

LTC/HKD+1.61% ADA/HKD+2.26%

ADA/HKD+2.26% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+4.4%

XRP/HKD+4.4%原標題:《關注UNIV3,那么Visor值得你了解》

Visor保管庫是NFT個人保管庫,您可以在其中存儲資產,以便與智能合約和外部DeFi協議安全地進行交互。

今天講講Visor這個東西是怎么運作的。

一、Visor為V3LP建設外圍合約

Visor構想了一個DeFi生態系統,在該生態系統中,市場情況可以通過無GAS+加密簽名,從而釋放主權智能保險庫網絡的流動性。

Visor的UniversalVault資產鎖通過簽名進行操作,簽名可以在鏈外進行中繼和匯總,這意味著流動性頭寸網絡可以通過外部DeFi協議在一次交易中進行組合。

Visor的部分功能如下:

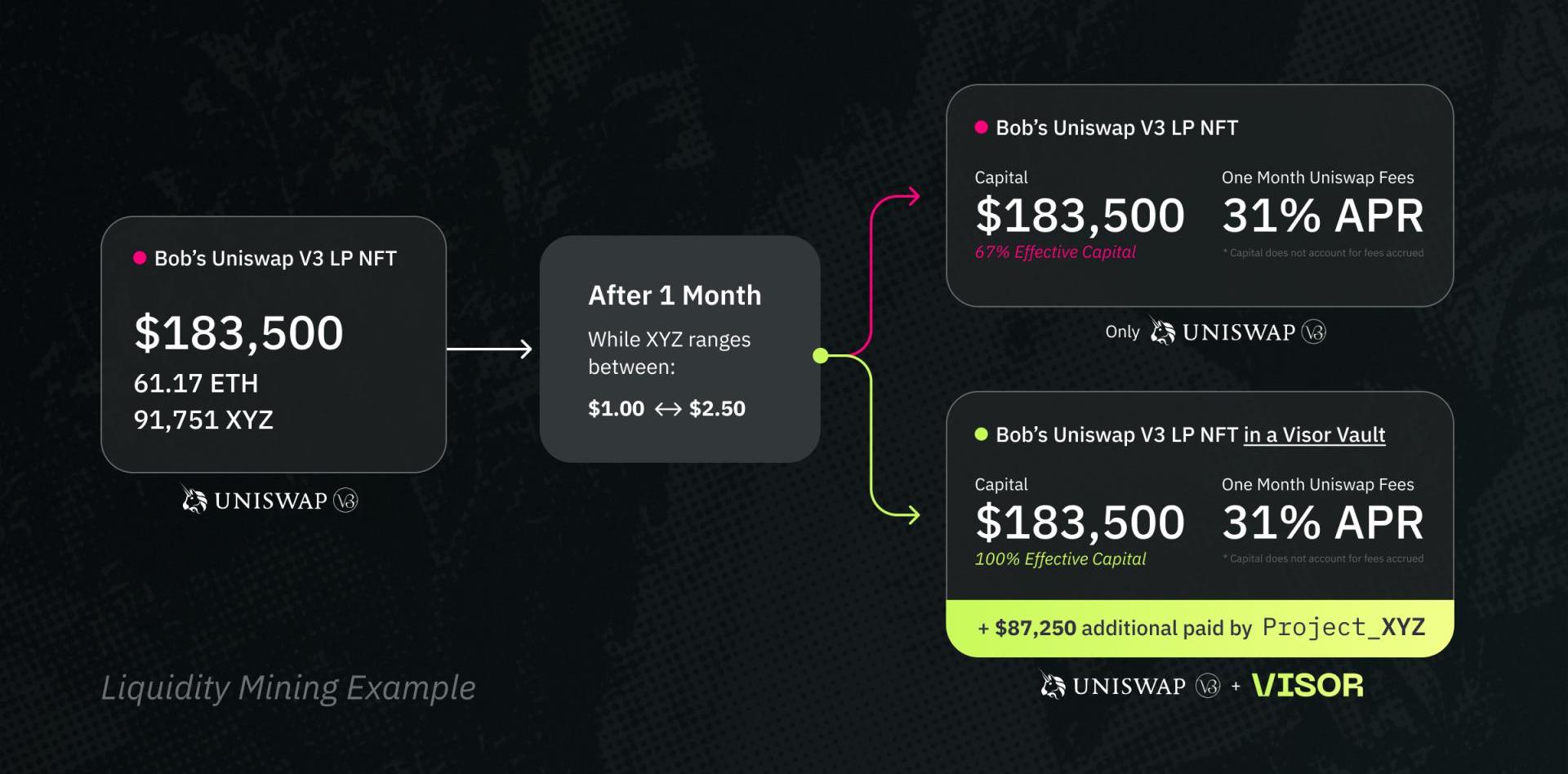

1)存放在VisorVault中的UniswapLPNFT能夠不信任地從流動性采礦計劃中獲得獎勵

FEI已新增為DeFi借貸協議Aave抵押品:2 月 1 日,據官方信息,算法穩定幣 Fei Protocol 項目 Token FEI 可作為 DeFi 借貸協議 Aave 的抵押品。此前報道,2021 年 9 月 20 日,Fei Protocol 被通過添加到 Aave,用戶可用 Aave 上支持的 20 種代幣作為抵押品借出 FEI。由于 FEI 是早期項目,因此 FEI 不可作為抵押品,FEI 的價格將通過預言機 Chainlink 提供。[2022/2/1 9:25:20]

尋求利用Uniswapv3來激勵“活躍的流動性挖掘”;僅將獎勵分配給指定范圍或特定策略中的流動性提供者。

為了獎勵流動性提供者,Visor將允許用戶放款其LPNFT,并加上一個附加層,該附加層允許項目獎勵那些流動性提供者。

MetaMask為機構DeFi用戶添加BitGo等托管商:金色財經報道,DeFi錢包MetaMask的機構部門增加了新的托管商BitGo、Qredo和Cactus Custody,以幫助該公司滿足合規要求。MetaMask Institutional表示將在稍后宣布整合更多托管商。據悉,該錢包于去年12月推出了其機構產品。[2021/10/6 20:07:38]

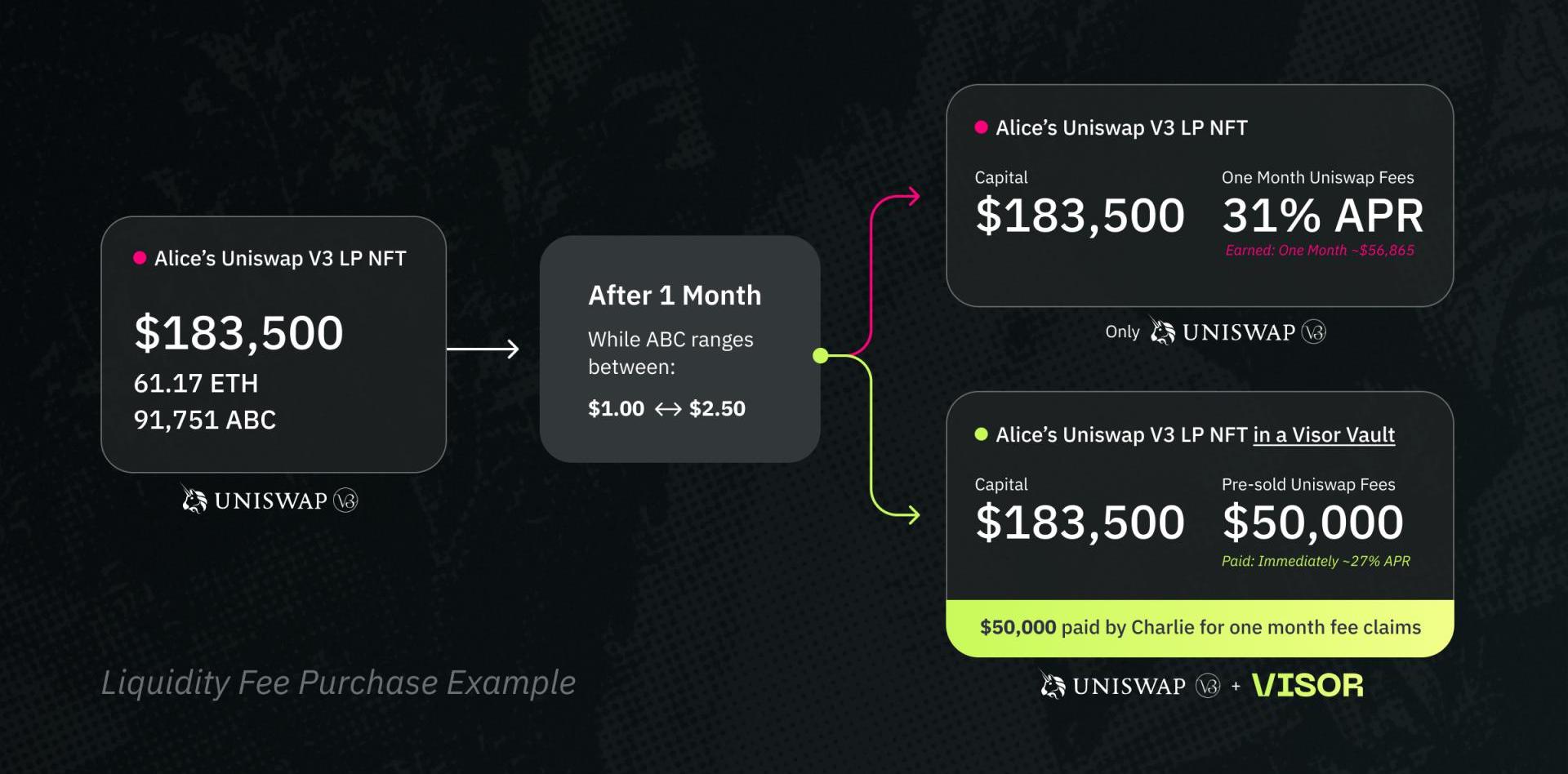

2)將Uniswapv3LP費用轉給另一方,創建創收資產

UniswapV2中LP賺取的費用將作為流動性重新存入池中。

在Uniswapv3中,由于倉位的不可替代性質,費用不會重新存入,而是將費用收入單獨存儲并作為支付費用的代幣保存。

Curve鎖倉量創新高 登上DeFi鎖倉榜首位:據歐科云鏈OKLink數據顯示,Curve鎖倉量創新高,以84.9億美元的鎖倉量位居DeFi排行榜首位。Maker和Aave V2位居第二和第三,鎖倉量分別是78.6億美元、73.4億美元。[2021/6/11 23:29:52]

Visor智能保管庫可以包含整個創收資產集合。

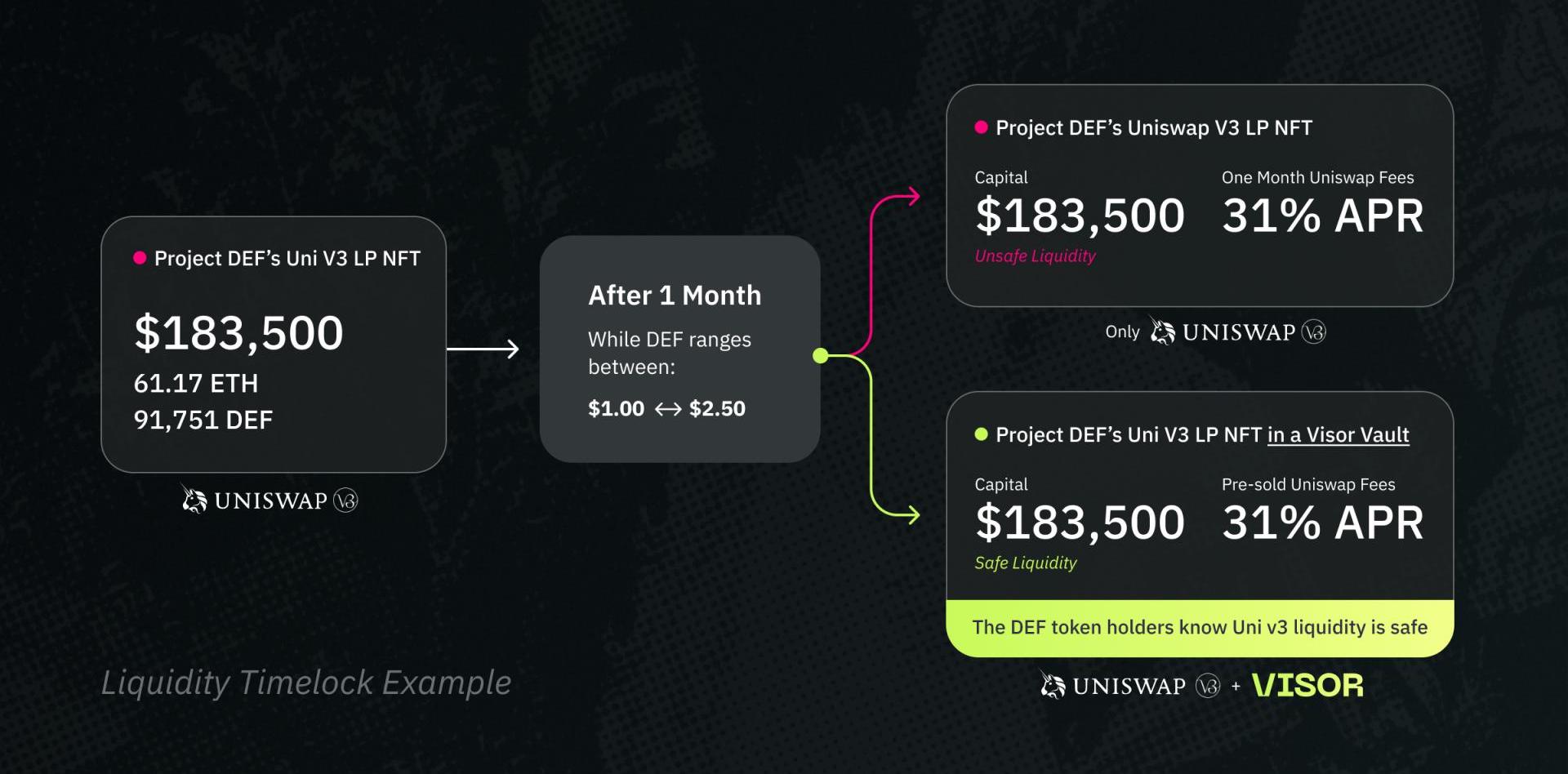

3)定時鎖定存放在VisorVault中的UniswapLPNFT

開發帶有隨附UI的時間鎖定功能,以允許項目在VisorVault中對其LPNFT進行時間鎖定。

借貸用例:通過對金庫內的資產進行抵押,真正實現了分布式借貸。

OKEx CEO JayHao:以太坊2.0高擴展性將助力DeFi,PoS機制將與借貸類協議碰撞出新火花:在499DATA&梭哈閣主辦的線上發布會上,OKEx CEO JayHao在接受BestSwap幣場CMOGiGi的采訪時表示:重點看好DeFi中的穩定幣賽道。穩定幣不僅可以作為投資者在行情下跌時的避險資產,也充當了衡量加密貨幣價值的工具,是連接加密世界和傳統世界的重要橋梁。Uniswap等AMM型DEX雖然火爆,但受交易深度以及不具有定價權的限制,難以取代主流CEX。

未來,DEX的定位是與CEX相輔相成,共同滿足不同用戶的多元需求。去中心化的借貸類項目不存在傳統借貸的信用違約、平臺跑路的問題,其主要風險來自于合約的安全性,宜選擇通過審計、久經考驗的大項目。ETH2.0將帶來高擴展性,能夠承載上層應用的高業務量,從而打開DeFi等各類項目的天花板。同時,PoS的出現將和借貸類協議產生強大的化學反應,擴展應用場景,提高流動性,提供更高的項目收益率。[2020/8/14]

二、Visor的組成部分

“Visor保管庫”是NFT個人保管庫,您可以在其中存儲資產,以便與智能合約和外部DeFi協議安全地進行交互。

Visor保管箱不僅可以提供與DeFi協議更安全的交互,保管箱還允許對資產進行許可,以實現更快,更便宜的交互。

Visor保管庫中,僅通過簽名即可執行許多操作。

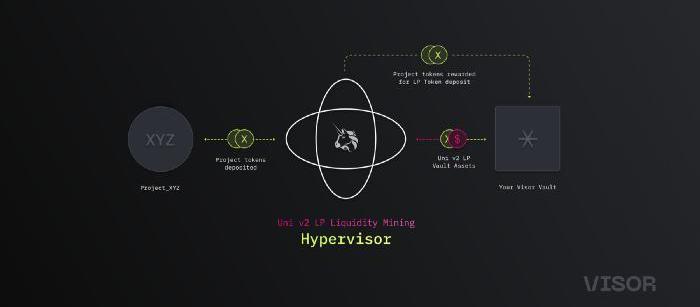

1、Hypervisor

Hypervisor是與VisorVaults及其資產交互的與Visor兼容的智能合約。每個Hypervisor都讀取每個VisorVault中的資產數量,并相應地向每個Vault付款。

比如,特定的流動性挖掘Hypervisor程序.

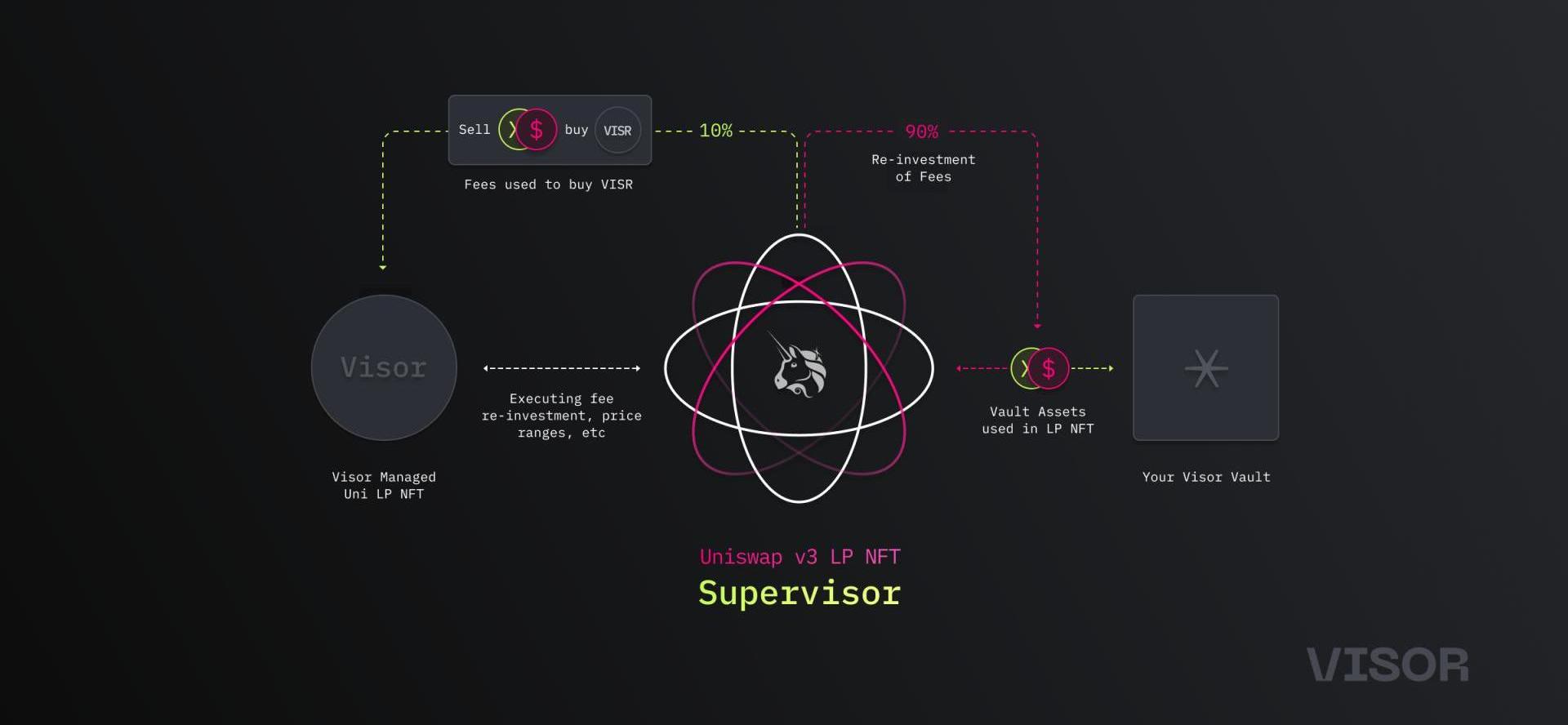

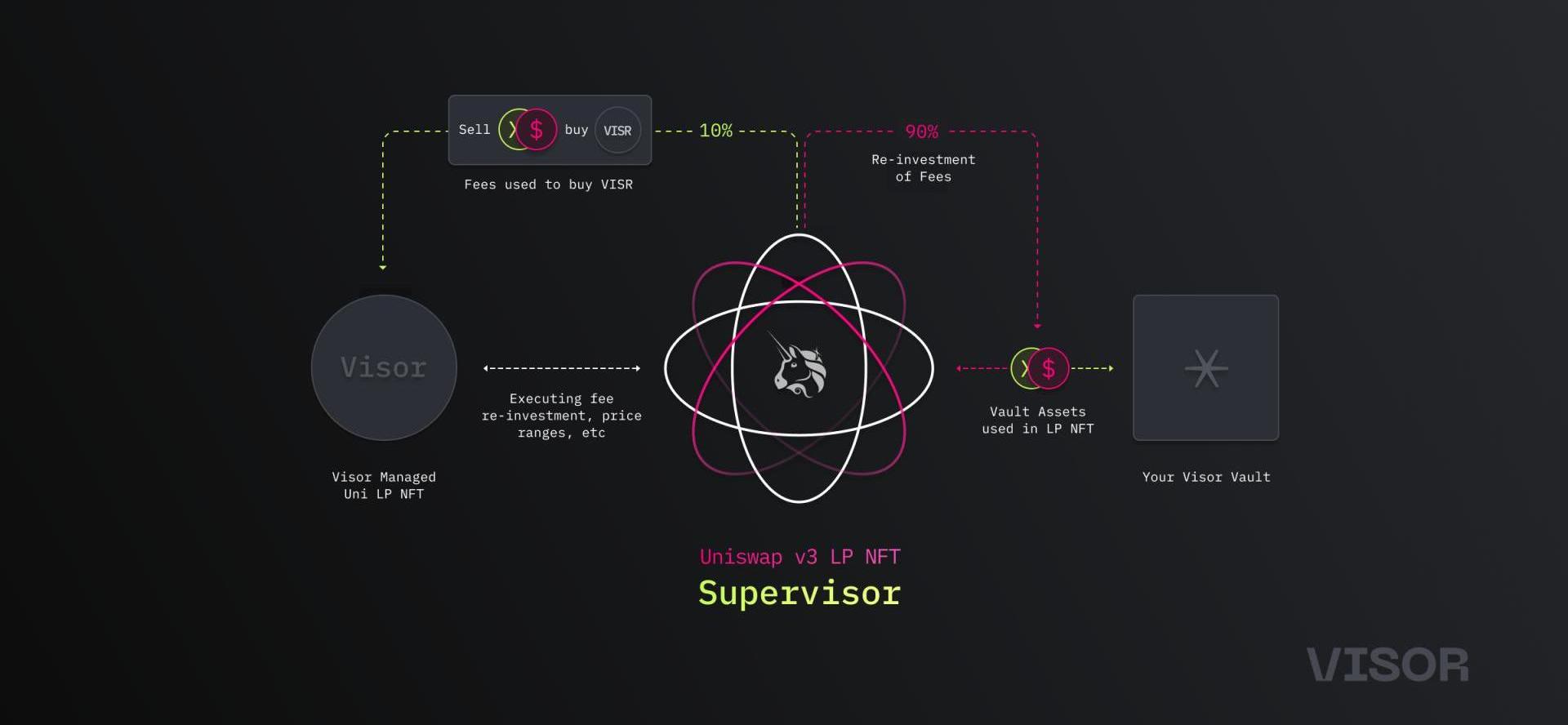

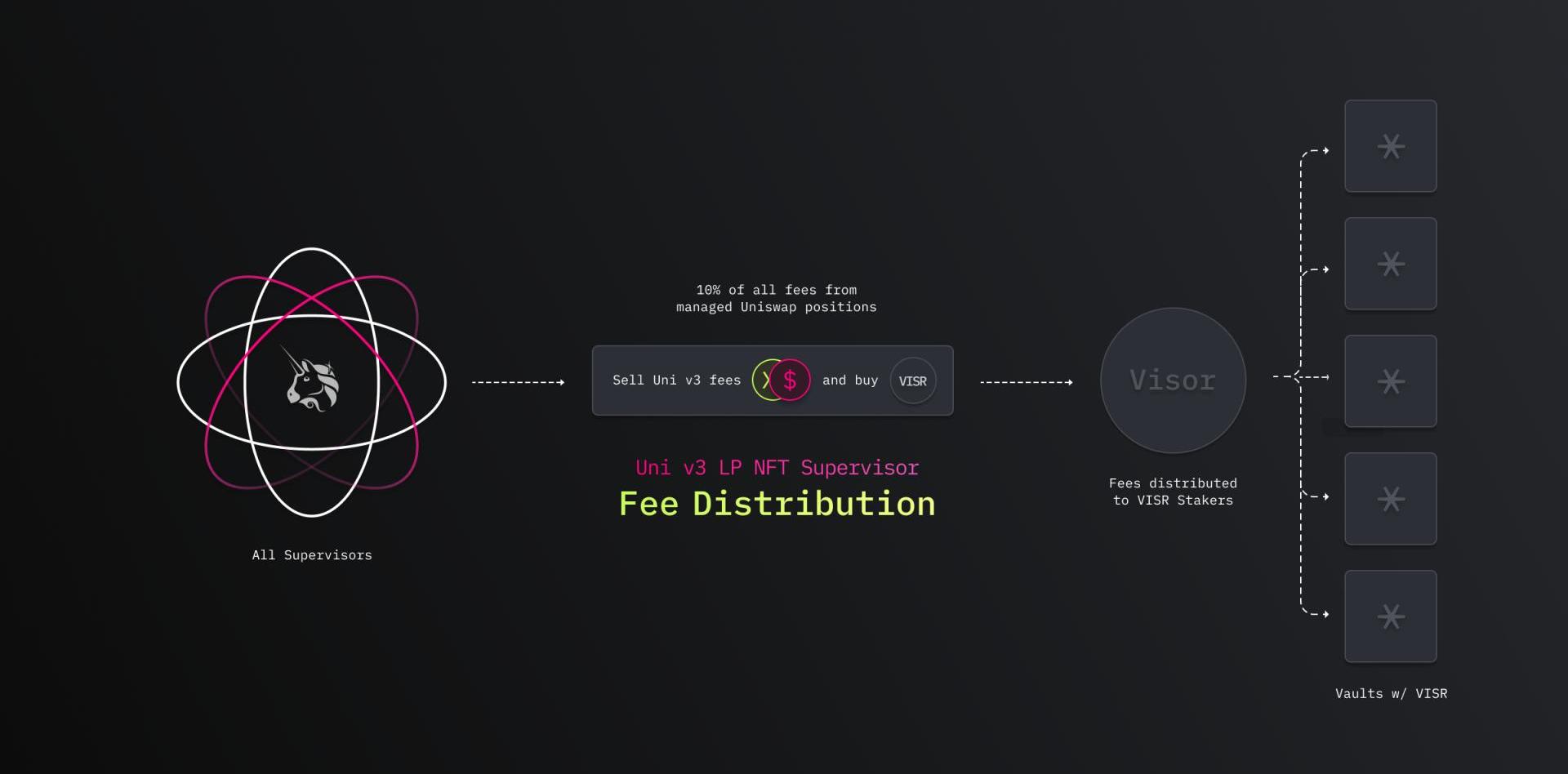

2、Supervisor

Supervisor是Hypervisor的控制合約,允許更新/更改Hypervisor合同中的某些已定義變量,以管理資產和實施策略。

比如Hypervisor選擇定期對Uniswapv3進行重新投資并更改流動性頭寸的價格范圍,從而組合出優質的策略。

3、SmartVault

SmartVault升級完成新的NFT接口,將允許通過部署新的Hypervisor來進行VisorFinance的所有未來創新。

任何人都可以開發與VisorVaults兼容的Hypervisor或Supervisor合同,類似Yearn策略。

功能包括新的時間鎖定,批準,權限,轉移功能和無氣體訂閱功能。

4、uniswapsupervisor

Visor保管箱所有者只需將其任何可用位置的基礎資產存放在其保管庫中,以使Visor可以將其資產輸入到相關的Uniswapv3LPNFT位置。Visor會定期將費用重新投資,而無需參與者支付汽油費。

三、VISR代幣

在Uniswapsupervisor啟動后,將創建前15個UniswapLP對的位置。

假設Visor僅管理前15對貨幣對的流動性的3.5%,則意味著約有1億美元的流動性。

1億美元流動性相關的費用相當于每周約300,000美元,這相當于每周Visor協議收入為30,000美元,如果用來回購Visr的話,還是不錯。

當然,最后還得看數據表現情況了,但Visor的這種模式可能是UNIV3上的新玩法,而Visor的玩法是借鑒MIST項目的。

關于MIST項目,一個極具創新的項目,非常有意思,后面分享。

Tags:VisorSORUNIDEFIGastroAdvisorSOR價格Unicly CryptoPunks CollectionDOGDEFI幣

1.金色觀察|加密貨幣在納稅季如何繳稅?納稅季節到了,新聯邦納稅截止日期是5月17日。對于加密貨幣行業而言,現在是非常忙碌的時刻,但我現在最常聽到的一個問題是,人們如何處理加密貨幣稅收?點擊閱讀.

1900/1/1 0:00:00最近,建湖破獲全國首例利用區塊鏈合約技術開設賭場案,共抓25人,查扣虛擬貨幣130萬個,犯罪數額高達價值2600萬元,在全國范圍內引起關注.

1900/1/1 0:00:00Coinbase上市的巨大意義區塊鏈交易所獨角獸Coinbase正式登陸納斯達克,引起傳統金融界和區塊鏈領域巨大反響.

1900/1/1 0:00:004月17日-4月18日,由巴比特、鏈節點、幣印聯合主辦,算力360總冠名的“超算·融合,2021全球區塊鏈算力大會”在成都成功舉行.

1900/1/1 0:00:00摘要 “車多路堵,擴容在即”——Layer?2擴容一直是區塊鏈行業明確的發展趨勢之一,隨著以太坊生態活躍和網絡擁堵,Layer?2賽道又成為了市場的關注點.

1900/1/1 0:00:00在戰后危機或國家經濟長期衰退可能導致的動蕩時期,人們往往不得不求助于成為救命稻草的價值儲存:貴金屬、貨幣以及21世紀的加密貨幣,如比特幣或以太坊.

1900/1/1 0:00:00