BTC/HKD+0.27%

BTC/HKD+0.27% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+0.82%

LTC/HKD+0.82% ADA/HKD+1.96%

ADA/HKD+1.96% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+1.26%

XRP/HKD+1.26%前言

TI顯微鏡,給你還原項目最真實的一面。在以太坊未能徹底解決高Gas費和網絡問題前,BSC和HECO此類有潛在大量用戶的交易所公鏈會是短期內吸引用戶和資金的重要渠道。MDEX作為已經支持兩種交易所公鏈的DEX在此方面具有相對優勢。自4月8日上線BSC后,MDEX總鎖倉量迅速突破52億美元,日成交量最高突破51億美元,本文對MDEX自上線后主要數據做了淺析。

2020年第二季度,去中心化的金融創新在區塊鏈行業快速發展。其中,去中心化交易所表現最為突出。根據TokenInsight官網數據,目前DEX鎖倉量超過200億美元,位居所有DeFi項目首位。

DEX市場近一年的鎖倉量變化,來源:tokeninsight.com

MDEX上線BSC后總鎖倉量突破52億美元

MDEX是火幣生態鏈HECO上基于AMM自動做市商的去中心化交易平臺,于4月8日已上線BSC,目前是市場中少有的支持雙鏈的去中心化交易所。相較于以太坊昂貴的交易確認費用,HECO?與BSC上的交易確認具備明顯的費用優勢,同時,BSC和HECO還為大量散戶用戶提供了接觸DeFi的渠道,具有十分天然的優勢。在功能實現上,MDEX可以提供交易、質押等服務同時,MDEX具備“雙重挖礦”模式:

分析:摩根士丹利計劃在2022年購買更多比特幣:金色財經報道,根據MacroScope數據分析,摩根士丹利有可能在2022年成為業內最大的比特幣持有機構。早在2021年,摩根士丹利就購買了灰度BTC基金的數百萬股。GBTC是首批為摩根士丹利等大型機構提供數字資產市場風險的公司之一。

根據12月31日的數據,摩根的成長組合報告了429萬股,增幅為18%。在此之后,摩根增加了更多的GBTC股票,增加了其在市場上的風險。根據列出的文件,摩根士丹利正準備購買大量的GBTC和其他打開加密貨幣市場風險的工具。(U.today)[2022/3/1 13:30:28]

·投資者可以在流動性池中質押數字資產獲取挖礦收益;

·投資者在MDEX平臺上進行數字資產交易也可獲得挖礦收益,即“交易挖礦”。

MDEX于2021年1月正式上線運營,目前平臺已經具備初步的成交規模。特別的,自2021年4月8日上線BSC后,MDEX市場數據表現頗佳,越為24小時成交量第一,超越Pancake和Uniswap。

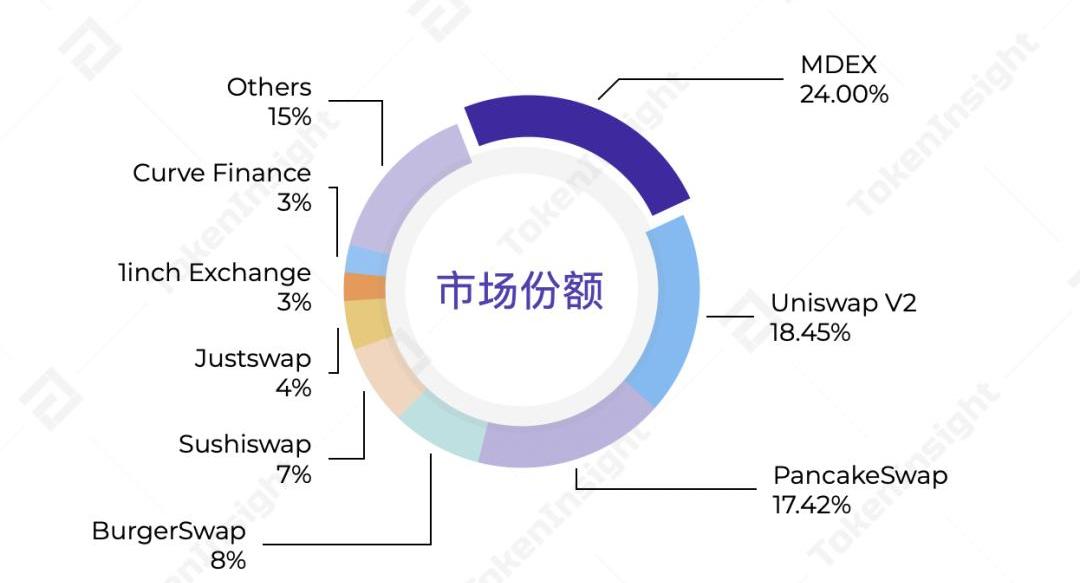

根據Coinmarketcap的數據,截止至2021年4月19日,MDEX24小時成交量達到19.12億美元,全市場份額占比為23.54%,暫列DEX市場24小時成交量第一。

分析:Archegos爆倉事件對加密貨幣市場影響很小:Coindesk今日刊文稱,Archegos Capital爆倉事件使加密貨幣世界出現了一個小的連鎖反應,這反映在芝加哥商品交易所(CME)的比特幣期貨溢價中,但是加密市場基本上不受影響。數字資產投資公司Arca Funds首席投資官Jeff Dorman稱:“這一差異可能反映了華爾街的去杠桿化。我們看到了華爾街到處都是去杠桿化。CME主要為大型對沖基金、大型共同基金提供服務,而杠桿率卻比以前要低。”目前,CME比特幣期貨的年化溢價率平均為8.67%。Skew數據顯示,加密貨幣交易所FTX、Deribit、幣安和OKEx等加密交易所的溢價率為27%-31%。[2021/4/8 19:56:22]

DEX市場24小時交易量排名情況,截止至2021年4月19日,來源:coinmarketcap

自MDEX上線即支持火幣生態鏈HECO與以太坊的雙鏈應用,除BSC和以太坊外,按照其官方描述,MDEX將會陸續上線多家公鏈,實現數字資產資產跨鏈交易。

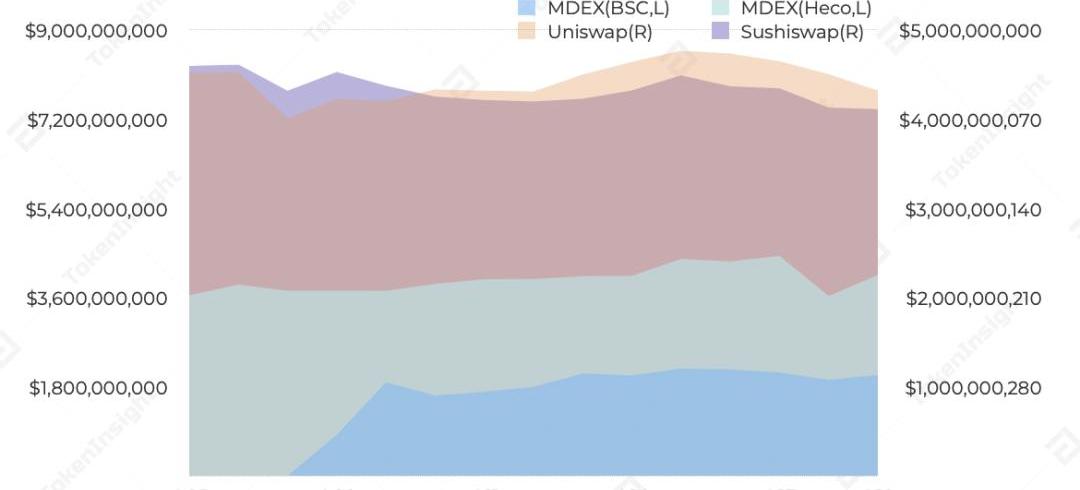

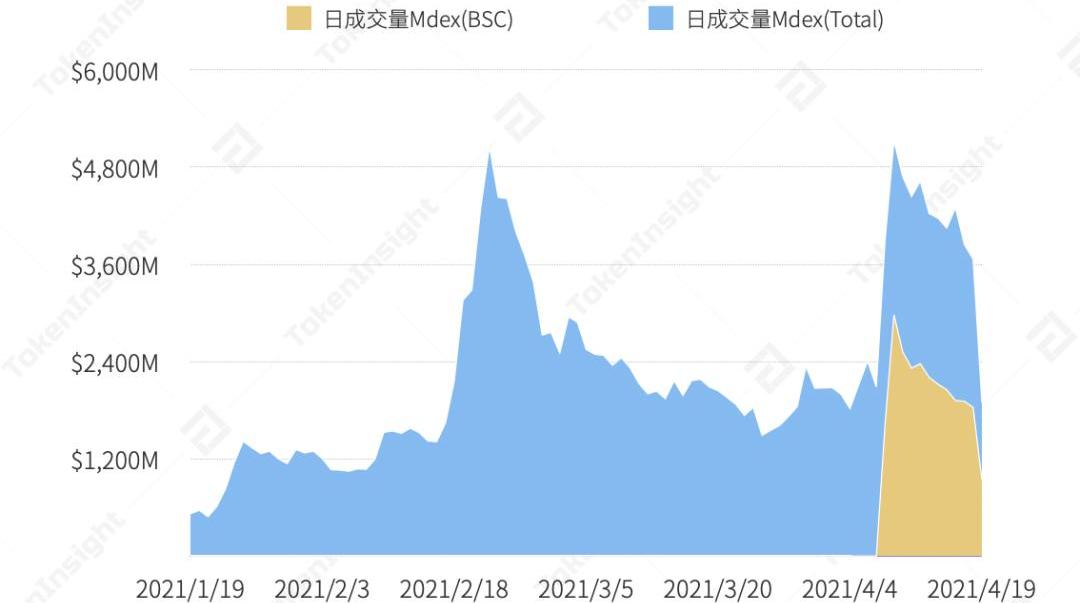

·自上線BSC后,MDEX平臺BSC上的鎖倉量升至21.6億美元,之后持續穩定在20億美元左右;

·MDEX總鎖倉量也一度飆升至52億美元,之后持續在40億美元附近穩定;

·成交量也于4月9日升至29.8億美元,除19日外,一直穩定在18億美元之上。

分析:500億美元加密貨幣從國內流出短期內不會影響比特幣市場:近日Chainalysis發布了一份報告,表示過去的一年中已有價值超過500億美元的加密貨幣從位于國內的地址轉移到海外地址。雖然國內實行嚴格的資本管制,但是并非所有的500億美元為資本外逃,500億美元可被視為絕對的上限。而這500億美元中的180億美元是通過Tether的穩定幣流出。如果大部分外流資金通過BTC變現,則BTC則會承受較大的賣壓,幣價會下跌,這并不完全符合幣價表現。而目前交易所錢包的比特幣數量創下最低紀錄,這意味著更多人在屯幣期待幣價上漲。又由于買了比特幣的人可以隨時賣掉,這意味著判斷近期的比特幣市場賣方壓力是不可能的。再加上較長的時間跨度,這些因素或許意味著500億美元外流事件短期內并不會對比特幣市場形成沖擊。(cointelegraph)[2020/8/22]

各去中心化交易所近期鎖倉量數據,截止2021年4月19日,來源:tokeninsight.com

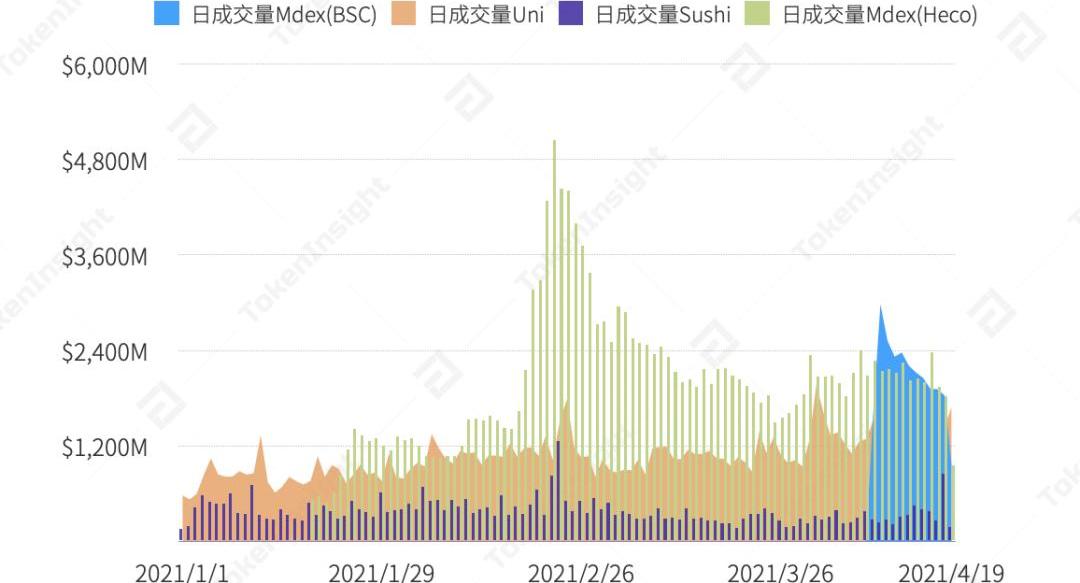

從近期DEX市場交易量數據來看,可以明顯觀察出,MDEX自上線后的日成交量曾達到50.5億美元;而自MDEX上線BSC后,單BSC鏈上日交易數據最高接近30億美元,HECO和BSC累計日成交量最高達51.24億美元。

分析 | coindesk分析:今日的大跌表明反彈行情已經結束:據coindesk分析,BTC價格大幅下跌,創一月份單日最大跌幅,看漲情緒隨之出現明顯減弱。因此,幾乎可以肯定地說,士氣低落的多頭正在退出市場,緊張的拋售可能會吸引空頭,導致空頭頭寸上升和價格下跌。看跌十字星反轉表明反彈行情結束,BTC可能跌至3566美元(12月27日低點)。如果突破該水平將進一步加強熊市控制,并重新測試12月低點3122美元。如BTC有機會再次沖擊5000美元,則4120美元將成為多頭短期重要的阻力位。[2019/1/10]

各個交易所日成交量對比,截止2021年4月19日,來源:各交易所官網,tokeninsight.com

MDEX的總日成交量和BSC上日成交量對比,截止2021年4月19日,來源:各交易所官網,tokeninsight.com

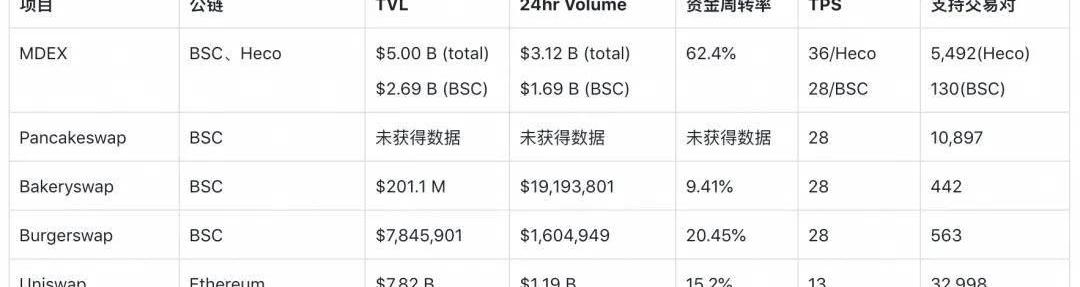

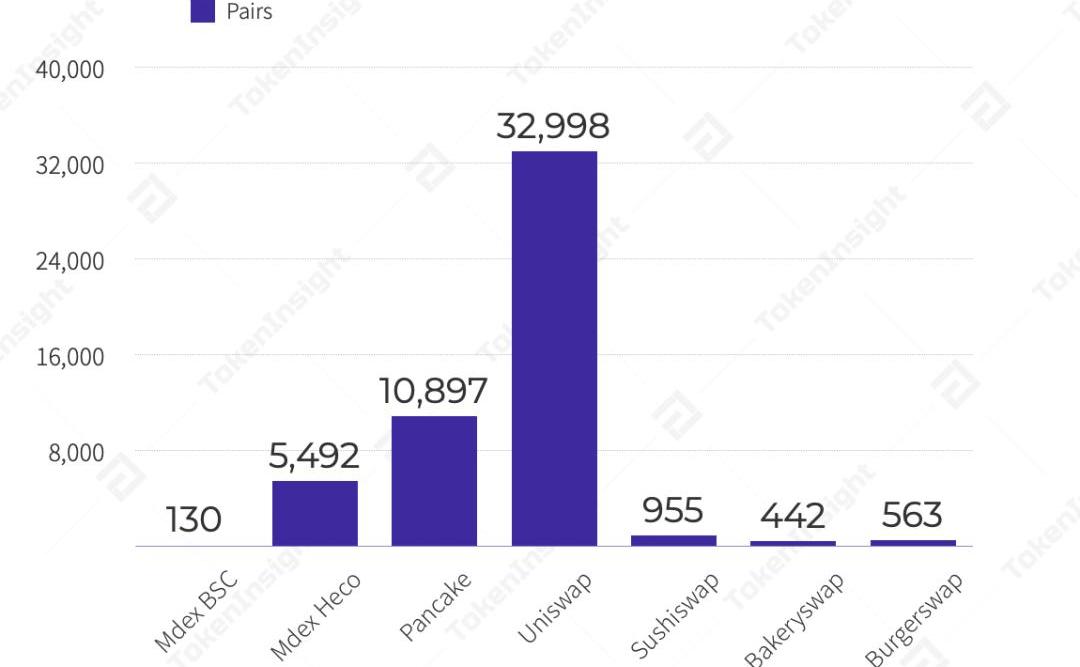

TokenInsight整理了部分去中心化交易所的近期數據,由下表可看出,盡管MDEX僅支持130余交易對,但Turnover已高達62%,交易程度為幾個去中心化交易所中最高。

分析 | CoinDesk分析:比特幣短期支撐在3675美元附近:據CoinDesk分析,比特幣從12月20日以后沒有突破4236美元,低于之前討論過的阻力位4400美元,表明4236美元是一個短期壓力位。比特幣上漲的同時成交量卻在下降,表明上漲的動力不足。比特幣的短期支撐位在3675美元附近,如果跌到這一價位將有小幅反彈,12月24和25兩日比特幣在4200美元處遭遇到壓力,表明上攻已顯疲憊。如果跌破3650美元,將不再對中短期持看漲態度。[2018/12/26]

去中心化交易所交易對數量對比,來源:各交易所官網,tokeninsight.com

如此高的市場活躍度離不開挖礦模式對用戶的激勵,BSC初始上線當日,某些活躍交易對最高的瞬時挖礦收益可高達190萬%的年化APR,但如此高的收益僅持續了約15-30秒,隨著大量用戶的涌入,APR逐漸跌落至千位。

我們就當前BSC鏈上的挖礦數據進行了整理,由下表可看出,前6名的流動性挖礦收益率仍舊能大致穩定在300%上下。

BSC上MDEX的挖礦收益,截止至2021年4月16日,來源:apy.mdex.com

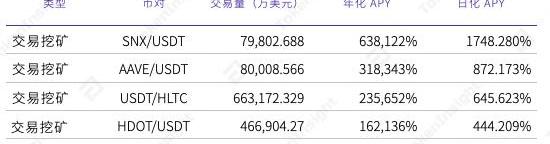

從交易挖礦數據來看,MDEX第一名的交易對日化APY仍可以突破1500%,前12名的交易對日化APY均穩定在124%以上。

MDEX的交易挖礦收益,截止至2021年4月19日,來源:apy.mdex.com

TokenInsight各取了三家交易所中流動性最好的四個交易對進行對比,不難看出,在各自流動性較好的交易對中,MDEX的高流動性交易對在滑點上具有相對優勢。此處僅統計了MDEX在BSC部署的部分高流動性交易對。要特別說明的是,表中價格影響一欄是使用各DEX時,使用了分母的數量而計算出的結果,例如,對于MDEX的USDT/BNB交易對,兌換100枚BNB大概收到滑點的影響為0.06%。同時,手續費計算也使用了和價格影響一欄相同的交易份額,例如,對于MDEX的USDT/BNB交易對,兌換100枚BNB需要被收取大約0.3枚BNB的手續費。

三種DEX的主要交易對流動性和交易數據對比,來源:tokeninsight.com

跨鏈挖礦:新收益來源

與其他數字資產現貨DEX相比,MDEX的跨鏈挖礦機制是其特色之一。由于不同公鏈之間相互獨立,同時部署在多條公鏈上的MDEX相互間處于平行狀態,資產與流動性互通均較為困難,資產利用效率相對低下。故對于跨鏈的MDEX而言,資產的跨鏈流動性是必須解決的問題。

MDEX采用的方案相對簡單直接:跨鏈挖礦。

目前MDEX在BSC與HECO兩條鏈上部署了DEX,而目前在以太坊網絡上部署了鏡像服務器,暫將流量導入在HECO上的DEX。

值得注意的是,在BSC上的HMDX是HECO鏈上MDX的鏡像資產,作為BSC通往HECO的跨鏈渠道資產。通過跨鏈橋,用戶可將HECO的MDX轉移到BSC鏈上,以HMDX的形式存在,并與BSC鏈上的MDX進行1:1兌換,亦可直接使用HMDX在BSC鏈上進行挖礦。

除HMDX外,跨鏈橋還將支持Tribe和FEI等跨鏈資產,或將在以太坊網絡上線后部署。

MDX/HMDX、HMDX/USDT與HMDX挖礦與質押情況,來源:MDEX,tokeninsight.com

通過MDX/HMDX與HMDX/USDT交易對,用戶可通過多種方式獲得額外挖礦收益:

·將在BSC鏈中的MDX交換為HMDX后,再通過HECO上的礦池進行二次挖礦;

·通過將HMDX與MDX(在BSC鏈上獲得的)或USDT在BSC鏈上質押挖礦,獲得BSC的MDX,再交易為HMDX前往He網絡挖礦;或換成USDT獲利了結;

·MDEX在BSC鏈上為用戶提供了單幣種的HMDX礦池,用戶僅需質押在HECO鏈上的MDX便可獲得在BSC鏈上的MDX,但收益相對前兩種方式而言較低。用戶也可以選擇在獲得MDX后在BSC網絡進行挖礦。

考慮到BSC網絡中挖礦收益較高,用戶多會選擇將HMDX通過挖礦或交易換為MDX,并于BSC網絡挖礦。在此過程中,一方面位于BSC網絡的DEX獲得了流動性,另一方面,兩條鏈中的流動性通過跨鏈資產被整合到一起。而多種跨鏈挖礦方式,意味著流動性提供者可以同時為兩條不同的鏈上的池子提供流動性,從而將兩條不同鏈上的通證流動性整合起來。

小結

在以太坊未能徹底解決高Gas費和網絡問題前,,BSC和HECO此類有潛在大量用戶的交易所公鏈會是短期內吸引用戶和資金的重要渠道。MDEX作為已經支持兩種交易所公鏈的DEX在此方面具有相對優勢。另一個吸引大批流量和資金的主要因素在于,MDEX支持的雙重挖礦模式和早期極高的APY,這使得其在前期可以快速積累TVL。第三點,MDX的回購和獎勵機制也推動著TVL的快速增長,同時通過HMDX解決的跨鏈流動性問題為BSC和HECO的用戶同時提供收益。有了流動性自然提升了交易體驗,MDEX在部分流動性較高的交易對中相較其他DEX的高流動性交易對有著更好的滑點體驗,手續費上也具有BSC和HECO的優勢。

整合的流動性,3位數以上的APY和較為良好的交易體驗都為MDEX本次能在市場中立足23%的份額提供了支撐。相較BSC上龍頭項目Pancake,MDEX的優勢在于整合了Heco的流動性和用戶,同時兼具交易挖礦所帶來的高額營收,而弱勢在于產品線可能較不豐富,Pancake的IFO和SyrupPools等產品組合上較為豐富,為散戶投資者提供了大量的可玩性和可組合性。

未來AMM產品的走向將是更面向大眾,所以交易體驗,產品簡單易懂性將成為競爭焦點。MDEX在2021年有著較為優質的數據表現,已經奠定一定市場基礎,這將成為其主要優勢。未來,MDEX保持自己已有TVL優勢下做到用戶留存和產品豐富將是發展關鍵。

Tags:DEXMdexBSCMDXAscendEX交易所app下載mdex幣還有救嗎Shield BSC Tokenmdx幣最新消息

來源:21世紀經濟報道 作者:孫立堅 日前,包括土耳其、印度等在內的多個國家金融監管部門相繼頒布了嚴格的加密數字資產監管措施,市場還有消息稱美國財政部將指控數家金融機構使用加密貨幣洗錢.

1900/1/1 0:00:00財聯社訊,隨著加密貨幣的興起,華爾街正在逐漸接受一種觀點,即下一個具有“顛覆性力量”的將是數字美元,盡管美聯儲可能還需要幾年時間才能開發出自己的數字貨幣.

1900/1/1 0:00:00原標題:比特幣突破64000美元/枚,續刷歷史新高!只有16%的受訪者認為不存在泡沫?美聯儲向金融系統注入盡可能多的天量資金的副作用之一,便是將股票、加密貨幣和部分大宗商品的資產價格.

1900/1/1 0:00:00目錄 NFT現有格局 什么是元宇宙 區塊鏈與元宇宙 元宇宙的新經濟形態 區塊鏈元宇宙VS傳統元宇宙SocialMoney的到來SocialMoney+NFT=SocialEcommerceNFT.

1900/1/1 0:00:00撰文:7 大概兩周前,Coinbase官宣確認了在納斯達克的確切上線日期為4月14日。隨著這一時間節點的不斷臨近,市場關于這一里程碑時刻的預熱炒作熱度持續飆升.

1900/1/1 0:00:00原文標題:《NFTsandLuxury:AConversationWithIanRogersofLedgerandBenoitPagottoofRTFKTStudios》原文來源:JingDai.

1900/1/1 0:00:00