BTC/HKD+1.24%

BTC/HKD+1.24% ETH/HKD+2.11%

ETH/HKD+2.11% LTC/HKD+2.87%

LTC/HKD+2.87% ADA/HKD+2.59%

ADA/HKD+2.59% SOL/HKD+2.86%

SOL/HKD+2.86% XRP/HKD+2.07%

XRP/HKD+2.07%20%年化儲蓄賬戶

今年早些時候,Pantera參與了TerraformLabs的2500萬美元融資。Terra是該協議的獨特區塊鏈,以錨定法幣的穩定幣而聞名,最著名的是TerraUSD(UST),市值排名第五,韓國Chai支付技術初創企業超過200萬用戶使用UST。TerraformLabs也是MirrorProtocol背后的公司,后者是一個去中心化平臺,用于交易特定上市公司的合成股票。

上個月,Terra推出了最新項目Anchor,這是一個易用儲蓄平臺,可能會對DeFi領域產生巨大影響。

如今DeFi領域是怎樣的?

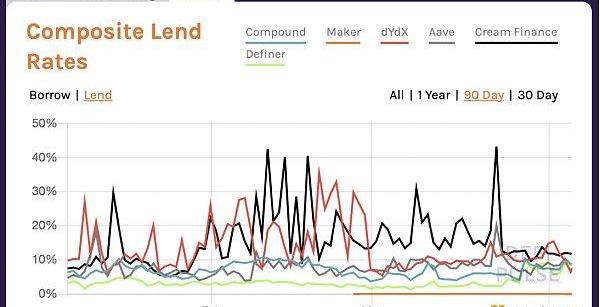

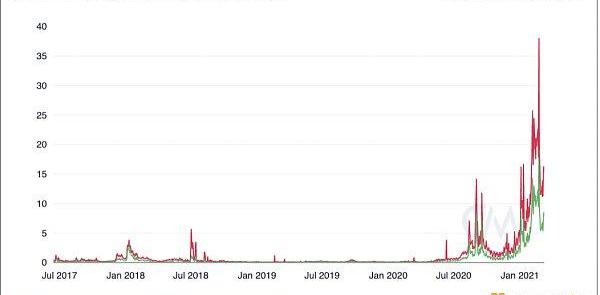

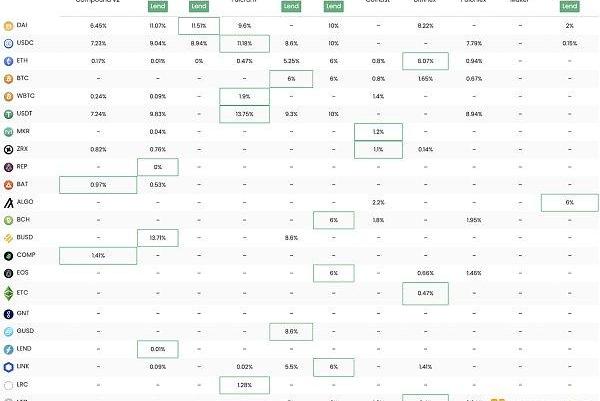

你如果一直在關注DeFi的迅速崛起,肯定聽說過yieldfarming和流動性挖礦能產生收益。2020年6月,Compound和Aave借貸平臺推出后,散戶投資者可以通過投資策略,在不同協議之間轉移資產,實現收益最大化,從而獲得超額回報。結果,DeFi開始飛速發展,早期參與DeFi的用戶提供了協議運行所需的流動性,獲得可觀的回報。

去中心化借貸平臺的運作方式是,將存款人與借款人撮合在一起,前者想通過借款獲得低風險利率。傳統銀行系統借貸通過信用評級和其他KYC手段,評價借款人的信用,相比之下,大多數DeFi平臺的貸款要求超額抵押。換句話說,借款人必須存入比貸款總額更多的貨幣作為抵押品,通常是貸款總額的2-3倍。這保證了貸款的償還,即使在不信任甚至不了解對方的情況下。

金色晨訊 | 4月9日隔夜重要動態一覽:21:00-7:00關鍵詞:斂財活動、區塊鏈與脫貧攻堅、螞蟻礦池

1.外匯局山西省分局深入推進跨境金融區塊鏈服務平臺試點工作。

2.中國奧委會:警惕打著區塊鏈技術旗號的斂財活動。

3.經濟參考報:區塊鏈等數字技術力量正為脫貧攻堅注入新動能。

4.英國央行正在審查加密貨幣對未來貨幣使用的影響。

5.BCH第一大礦池螞蟻礦池減半后算力下跌35%。

6.CME比特幣期貨4月合約收報7335美元。

7.以太坊DeFi項目交易量比去年增加近800%。

8.BitMEX失去比特幣期貨市場主導地位。

9.比特幣夜間小幅上漲,由最低7251.36美元漲至最高7376.30美元。[2020/4/9]

如今,DeFi熱潮已經過去了將近一年,該領域繼續以令人興奮的方式進行創新,新協議試圖向借貸雙方提供有競爭力的利率。目前,DeFi借貸的總鎖倉價值接近250億美元,對開放金融而言,這是一個巨大成就。

金色晨訊 | 京東金融推出基于區塊鏈技術的“京東互保” 加密貨幣總市值創一年以來新低:1.京東金融推出基于區塊鏈技術的“京東互保” 。

2.俄亥俄州共和黨計劃推出法案消除SEC對加密貨幣行業司法管轄權。

3.加密貨幣全線大跌 總市值創一年以來新低。

4.蒙古國與區塊鏈平臺FarmaTrust聯手打擊假藥。

5.紐約州金融服務部向NYDIG頒發第14個加密貨幣許可證。

?6.西班牙電信巨頭Telefónica與IBM合作使用區塊鏈簡化電信流程。

7.人人網2000萬美金賣身 此前推出區塊鏈業務。

8.?臺積電將投千億建新廠房 或為全力沖刺7nm制程。

9.4位30歲以下區塊鏈和加密貨幣生態系統從業人員上榜福布斯。[2018/11/15]

DeFi為什么不能夠變得更加主流?

最近的DeFi熱潮揭示了這樣一個道理,那就是技術可以以前所未有的速度從邊緣變成流行文化。在幾個月的時間里,NFT從一個神秘縮寫變成了全國熱議的話題。在很多方面,使用DeFi和交易NFT一樣容易,一般會帶來更可靠和更有利可圖的經濟回報。那為什么DeFi沒有以同樣的方式為大眾所熟知呢?

分析 | 金色盤面:USDT折溢價指數升高:金色盤面綜合分析:USDT折溢價指數最新值為100.318,折溢價率有所升高,已從折價轉為溢價,而溢價多會給市場帶來套利空間,引發套利行為,應密切關注該指標變化。[2018/9/2]

以下是兩點理由:

準入壁壘。使用Compound和Aave等借貸平臺會讓非加密原住民代感到害怕。除了復雜技術操作,例如瀏覽器錢包,用戶體驗不直觀,剛接觸DeFi的人也更有可能不信任協議,特別是缺乏對加密貨幣的理解。

利率變化。DeFi協議收益率有時可能相差很大。這在很大程度上是因為標的抵押品價格波動性,影響了“利用率”及由此產生的收益率,讓投資者的財務長期規劃更加復雜,他們也間接受到整個加密貨幣市場波動的影響。

Gas費用高。以太坊區塊鏈擁堵,Gas費用創下新高,讓用戶很難以低成本使用去中心化應用程序。其成本可能高到足以阻止一些用戶嘗試DeFi。

金色財經數據播報 比特幣全網未確認交易筆數降至1563筆:根據BTC.com數據顯示,目前比特幣挖礦全網算力30.89EH/s,目前比特幣全網未確認交易筆數為1563筆。[2018/5/24]

Anchor怎么解決這些問題?

Anchor是去中心化儲蓄協議,目標是為UST儲戶提供20%左右的收益率,這個利率是銀行儲蓄賬戶平均年收益率0.07%的200倍以上。

其他去中心化借貸平臺吸引了尋求收益最大化的套利者和交易員,而Anchor的目標卻是儲蓄。這份白皮書描繪了一個宏大愿景:

盡管出現了很多金融產品,但在DeFi領域,還沒有一款足夠簡單、安全而且能獲得大眾認可的儲蓄產品。最終,我們希望Anchor成為區塊鏈領域獲得被動收入的黃金標準。

Anchor擁有如下特點:

1.?獨立區塊鏈。Anchor建立在Terra區塊鏈之上,是Cosmos生態系統的一部分。雖然這可能會限制以太坊應用程序的互操作性,并可能成為采用該協議的短期障礙,但它能大幅降低了Gas費用,為協議提供了更多靈活性。重要的是,TerraBridge已經上線,是Terra、以太坊和Binance區塊鏈之間的跨鏈橋解決方案,Terra資產可以輕松以低成本在不同區塊鏈之間轉移,所有都能相同界面內實現。

金色財經獨家分析 區塊鏈產業未來規模大中國腳步積極:金色財經獨家分析,根據日本TVTOKYO的WBS欄目消息,日本產經省預計區塊鏈相關市場規模將會達到67兆日元。而根據行業情報公司Reportbuyer公布的報告,全球區塊鏈市場規模將從2017年的4.115億美元增至2022年的76.837億美元。全球各國政府認識到區塊鏈技術的巨大應用前景,開始從國家發展層面考慮區塊鏈的發展道路,區塊鏈成為全球各大監管機構、金融機構及商業機構爭相研究討論的對象。國內在區塊鏈產業上也不斷發力,2016年12月國務院發布的《“十三五”國家信息規劃》首次提到支持區塊鏈技術發展,兩次提及“區塊鏈”關鍵詞。2017年2月,央行推動的基于區塊鏈的數字票據交易平臺測試成功。國內區塊鏈標準和技術不斷完善,應用場景也由金融支付拓展到其它服務領域。2017年向世界知識產權組織(WIPO)提交區塊鏈技術相關專利申請的國家中,中國排名第一。有分析機構指出,未來幾年,隨著國內資本對于區塊鏈技術的投資力度不斷加大,區塊鏈在國內的商業模式逐步成熟,中國的區塊鏈市場將進入高速發展階段。[2018/5/9]

2.?易用性。一旦web應用程序連接到Terra錢包,用戶就可以進行存款、借款、投票和質押。布局干凈直觀。雖然Anchor可能會讓CeFi的用戶覺得害怕,但這是朝著正確方向邁出有意義的一步。Anchor的API能很容易集成到金融科技平臺、數字銀行、加密交易所、數字錢包等,團隊將這種金融科技兼容性稱為“儲蓄的一大進步”。

3.?20%年化利率。人們很難相信有一種金融工具能夠提供固定收入,但風險低,其回報能與Anchor一樣高。如果收益率繼續穩定在20%年化左右,對于個人和投資者來說,在Anchor上儲蓄就成為一件理所當然的事。加密前端應用領域競爭激烈,Anchor固定20%年化可以作為獨特優勢,吸引更廣泛的用戶群體,因為它不受加密貨幣價格波動影響,這增加了其在下一次熊市中的吸引力。

為什么Anchor的年化能如此高?

盡管DeFi中不乏驚人收益指標,但似乎很難讓人相信一款儲蓄產品能保證20%年收益。Anchor是怎么做到的?

其中的秘密在于貸款抵押方式。在宏觀層面,Anchor就像Compund一樣,是去中心化貨幣市場。然而,對于Anchor,借款人只能在供給側中提供流動性抵押衍生品作為抵押品。對于主流PoS鏈,例如Cosmos、Polkadot、Ethereum、Solana等,流動性抵押衍生品是根據區塊鏈中的擔保質押倉位,利用資金流生成代幣。Anchor中質押衍生品被稱為bAssets,而Terra原生資產LUNA的衍生品bLUNA是目前該平臺首個衍生品。

借款人的質押收益率被傳遞給儲戶。此外,該平臺采用超額抵押貸款,質押回報會得到放大。借款人和貸款人會平分收益,產生高利率。Terra公司的聯合創始人兼首席執行官DoKwon在twitter上發布了一條推文,你可以在該推文中找到Anchor如何實現20%低波動性年化的直觀解釋。

有趣的是,與其他DeFi協議變動的收益相比,加密市場中質押衍生品不受短期債務周期和投機性投資的約束,在貨幣市場中,這一點尤其突出。原因是對于大多數主流PoS鏈,維護共識的質押收益基于原生代幣釋放,即網絡通脹,和跨鏈交易費用,交易費用會分給質押者,作為確保網絡安全的獎勵。

通過質押衍生品,Anchor能夠在需求側調整和穩定存款利率,而不受投機性需求周期影響,比如代幣價格急劇下跌后,會導致收益率下降,因為投資者不太可能借貸,進行杠桿交易,以獲得更大回報。

作為一種無杠桿收益來源,Anchor20%年化可以作為DeFi收益率曲線的原始數據。大多數傳統金融的利率都能由聯邦基金利率推導出來,同樣,Anchor的利率相當于去中心化的聯邦基金利率,即DeFi的基準利率。

該協議初步將年化設定在20%,但在未來可以利用Anchor的治理體系進行調整。隨著貸款者和借款人比例變化,這個比率有時會輕微波動,目前根據借款需求,ANC代幣借貸的激勵措施會進行調整。不過,到目前為止,Anchor的穩定機制已經成功地將年化保持在20%的水平。

如何使用Anchor?

我建議你觀看TheDefiant的演示視頻,來嘗試一下Anchor。從我的經驗來看,就算沒有Terra錢包或任何UST,30分鐘內也能獲得20%年化收益。

一旦你設置好了,就可以通過各種方式使用Anchor:

1.?抵押USDT,獲取20%年化收益。

2.?借入資金,且獲得高于利息本身的回報。目前凈年利息率為110%左右,另外還有ANC代幣獎勵。

3.?購買ANC,即Anchor的治理代幣,從平臺中使用獲益,賺取質押獎勵,并參與決定協議的未來。供給側,即借款人,的剩余收益也用來在公開市場上購買ANC,并分發給ANC持幣者,ANC的價格與協議資產管理規模成線性比例。

Anchor的未來目標是什么?

僅在上線兩周后,Anchor存款就超過1.6億美元了,借款數量為1.1億美元。這證明了Anchor收益的吸引力、過硬的技術、以及區塊鏈行業對“儲蓄即服務”的需求。

該團隊的愿景是成為去中心化世界的主流儲蓄產品,采用DeFi“黃金標準”利率。只有時間才能證明Anchor能否實現這個宏大的未來,但它的確擁有潛力,成為開放金融生態系統不可或缺的組成部分。

本文內容來自VeradiVerdict

Tags:ANC區塊鏈CHOHORSleepy Sloth Finance區塊鏈域名還有市場前景嗎CHORDHORUS幣

原文標題:《柏林硬分叉對Gas影響幾何?》撰文:FrancoVictorio 翻譯:ETH中文站 柏林硬分叉已于4月14日在主網上線,引入了四份EIP.

1900/1/1 0:00:00據TheBlock4月20日報道,去中心化衍生品交易所InjectiveProtocol在新一輪融資中籌集了1000萬美元.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00又到了一年一度的成都算力大會,比特大陸、神馬礦機、富達投資等海內外的礦業投資人、礦企齊聚成都,筆者有幸奔赴前線,參與了這場“超算·融合,2021全球區塊鏈算力大會”。 這是算力大會的第一天.

1900/1/1 0:00:00原標題:《硬盤缺貨?歡迎來到大投機時代》「感謝《賽博朋克2077》,雖然這個游戲一堆bug,但因為它我才在一年前買了RTX3080,現在價格早已翻倍了,感謝2077讓我學會了理財.

1900/1/1 0:00:00根據全球辦公室共享創業公司WeWork周二發布的新聞稿,這家在118個城市設有辦公地點的公司將支持使用加密貨幣來支付一部分的辦公室租金以及其它業務供應商費用.

1900/1/1 0:00:00