BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-0.13%

ETH/HKD-0.13% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD-0.12%

ADA/HKD-0.12% SOL/HKD-0.16%

SOL/HKD-0.16% XRP/HKD+0.03%

XRP/HKD+0.03%比特幣成為熱議的投資標的,“比特幣暴漲將加劇缺芯”、“比特幣再度突破60000美元”,最近有關比特幣的話題頻繁登上了微博熱搜,吸引了不少圈外投資者的目光。金沙江創投董事總經理朱嘯虎也表示,用一小部分資產購買比特幣,作為資產配置是可以考慮的。

自2020年3月以來,比特幣持續上漲,最高上漲超過了16倍,可大部分普通投資者和機構投資者卻并沒有享受到這一紅利。若選擇直接購買比特幣,投資者不僅面臨著上繁雜的程序,后續存儲保管得不當還會帶來丟幣的風險;另一方面,灰度提供的比特幣信托GBTC也已出現連續兩個月的負溢價;相較而言,購買比特幣ETF成為機構和大戶投資比特幣一個優選途徑,而目前全球已有四支比特幣ETF得到了監管機構的批準并開始上市交易。

01?比特幣一年漲16倍,機構紛紛進場

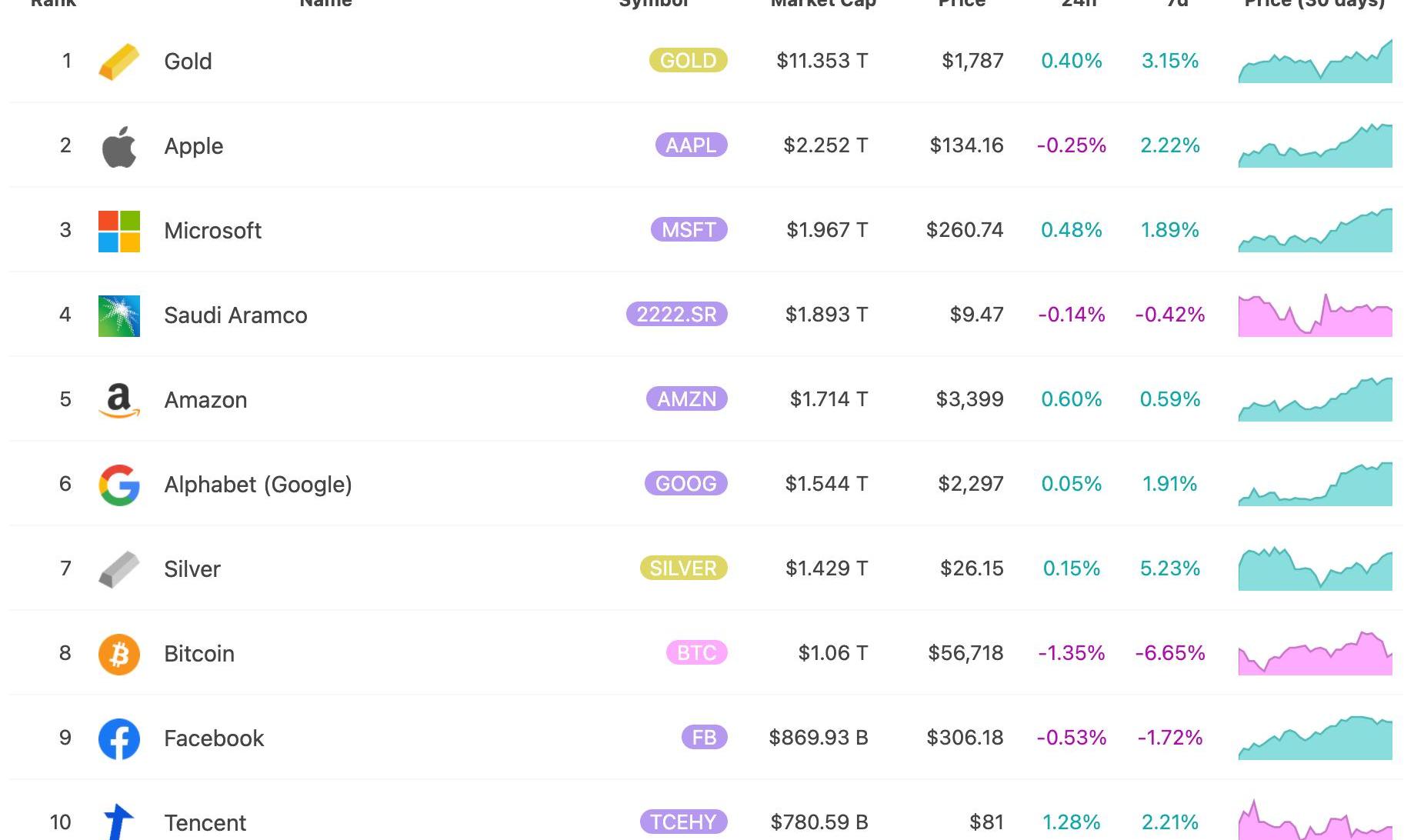

4月14日,比特幣價格再次突破6萬美元,最高漲至64805美元,創歷史新高。截至19日回落到56000美元附近,不過比特幣的總市值仍超過了Facebook,與白銀市值的差距在不斷縮小,接近黃金市值的10%。今年以來,比特幣在高位仍上漲超過了一倍,而相比2020年3月12日市場大幅度波動后的價格,比特幣在一年左右更是上漲了1605%。

研究員:流通中的每43枚比特幣中就有1枚由灰度持有:加密研究員Kevin Rooke發推稱,Grayscale(灰度)在GBTC基金中持有超過42.9萬枚比特幣。也就是說,流通中的每43枚比特幣中就有1枚是灰度持有的。這不真實。[2020/9/3]

與2017年的那一輪暴漲不同,這一次比特幣的大漲背后,不再只是散戶的狂歡,而是大型的機構投資者的推波助瀾。?一年以來,眾多的機構、高凈值人群蜂涌至加密市場,傳統的金融巨頭以及監管機構對比特幣的態度也開始改觀,在高通脹、高債務水平的預期下,比特幣逐漸成為下一代避險資產。

上市公司中,特斯拉、MicroStrategy、Square、美圖等知名企業紛紛公開宣布其已在資產負債表上配置了比特幣,而萬事達、Paypal等支付機構也表示了對于比特幣在內的加密貨幣用于支付的支持。其中特斯拉,據公開數據測算,在2月投資15億美元的比特幣后,一個月的時間浮盈已超過8億美元,竟比其2020年全年賣車的凈利潤7.21億美元還要高。

持有比特幣的上市企業,數據來源于BitcoinTreasuries

希臘前財長:用比特幣代替法定貨幣會加劇金融危機:希臘經濟學家、前財政部長Yanis Varoufakis表示,雖然區塊鏈是一項不錯的技術,但用比特幣代替法定貨幣只會使金融危機更加惡化。他指出,比特幣分布不均且供應有限,即使其成為新的法定貨幣,企業和私人銀行也不會有太大改變。(Decrypt)[2020/7/28]

華爾街明星基金ARK?Invest的創始人凱瑟琳·伍德也公開表示,如果標普500指數的成分股公司都拿出資產負債表里1%的現金來配置比特幣,那每枚比特幣價格將能上漲至4萬美元;若拿出10%,則會上漲至40萬美元。

與此同時,傳統金融機構也開始制定新的策略。資管巨頭摩根士丹利也在3月17日宣布向其財富管理客戶提供比特幣投資渠道。摩根大通多次向其私人銀行客戶發送加密貨幣入門報告,以教育他們投資加密技術的風險和機會。高盛時隔三年后,則重啟了加密貨幣交易部門,為其客戶提供比特幣期貨交易服務。

而在國內,港股上市企業美圖也公開宣布,在公開市場交易中購買了比特幣等數字貨幣。披露的最新數據顯示,美圖分三次購買了價值約1億美元的加密貨幣。目前美圖持有超過940枚比特幣,平均買入價約52610美元;持有31000枚以太幣,平均買入價約1629美元。

根據CoinMarketCap行情數據計算,在不考慮手續費的情況下,如美圖全程未進行減倉操作,截止發稿時以上投資已經錄得浮盈接近1900萬美元,折合人民幣后超過美圖2020全年凈利潤的200%以上。?

比特幣閃電網絡節點數達12866個:據1ML數據,當前比特幣閃電網絡節點數達12866個,過去30天內增加0.37%;通道數量為36968個,過去30天內上升4.5%;網絡容量達到955.95個BTC,過去30天內上升5%。[2020/6/21]

02?GBTC持續負溢價,比特幣ETF成更優選

目前投資比特幣主要有以下幾種方式:首先可以直接作為礦工進行挖礦,也可以通過數字貨幣交易所或OTC購買比特幣,另外還可以購買信托基金提供的比特幣信托產品,以及在合規交易所購買比特幣ETF。

但對于一個新手來說,挖礦的門檻太高了,自己找渠道買礦機不說,單是挖礦產生的電費就會另普通投資者難以接受。若在數字貨幣交易所或通過OTC購買比特幣,投資者則又會在持有比特幣時面臨著安全上的風險,不僅需要購買硬件錢包以安全的方式存儲私鑰;一旦轉進交易所進行交易等活動,風險還會隨之增加,許多交易所至少都被黑客入侵過一次。此外,投資者還必須弄清楚如何為買賣比特幣納稅,這又將增加合規上的成本。

GBTC是信托基金GrayScale灰度旗下的比特幣信托產品,也是目前公開交易最大的比特幣信托,購買的人也最多。不過GBTC主要面向符合美國《證券法》規定的合格投資者和機構用戶開放,允許他們通過現金或BTC的形式入金到信托,且最低額度為5萬美元。

動態 | 比特幣谷歌搜索量激增,過去一周增長33%:人們對比特幣的需求正在回升,根據谷歌相關數據,過去一周人們對比特幣的興趣激增。僅在過去一周,搜索量就增長33%。然而,根據推特用戶Hernz的推文,許多人似乎在谷歌上搜索徹頭徹尾的騙局。例如,“Bitcoin doubler club”的搜索量增加3400%。“Moon bitcoin live”也在谷歌搜索上爆發。因此,與比特幣相關的谷歌搜索增長33%,這是個好消息,但似乎詐騙也是其中的一部分。(Beincrypto)[2020/2/11]

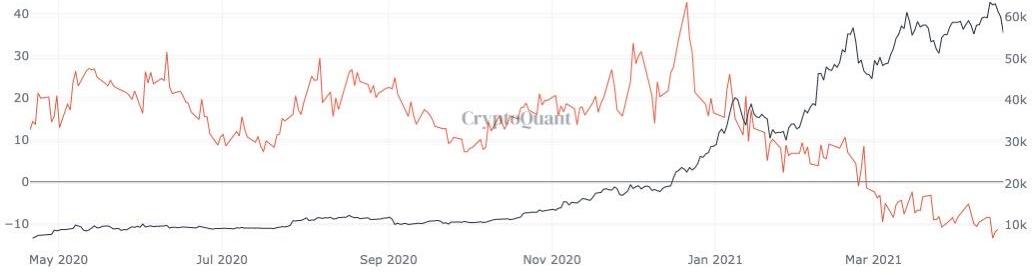

投資者將認購資金提交給灰度,灰度然后買入BTC現貨并進行冷存儲保管,同時向投資者發行等值的比特幣信托份額GBTC。不過GBTC在存續期無法贖回,要想變現只能在美股二級市場交易。此外自2月26日以來,GBTC一直處于負溢價狀態,導致GBTC的現在的交易價格始終低于其持有的基礎資產價值,也消除了GBTC一直以來巨大的套利空間。截至4月16日,GBTC場外溢價大約為-11.39%。

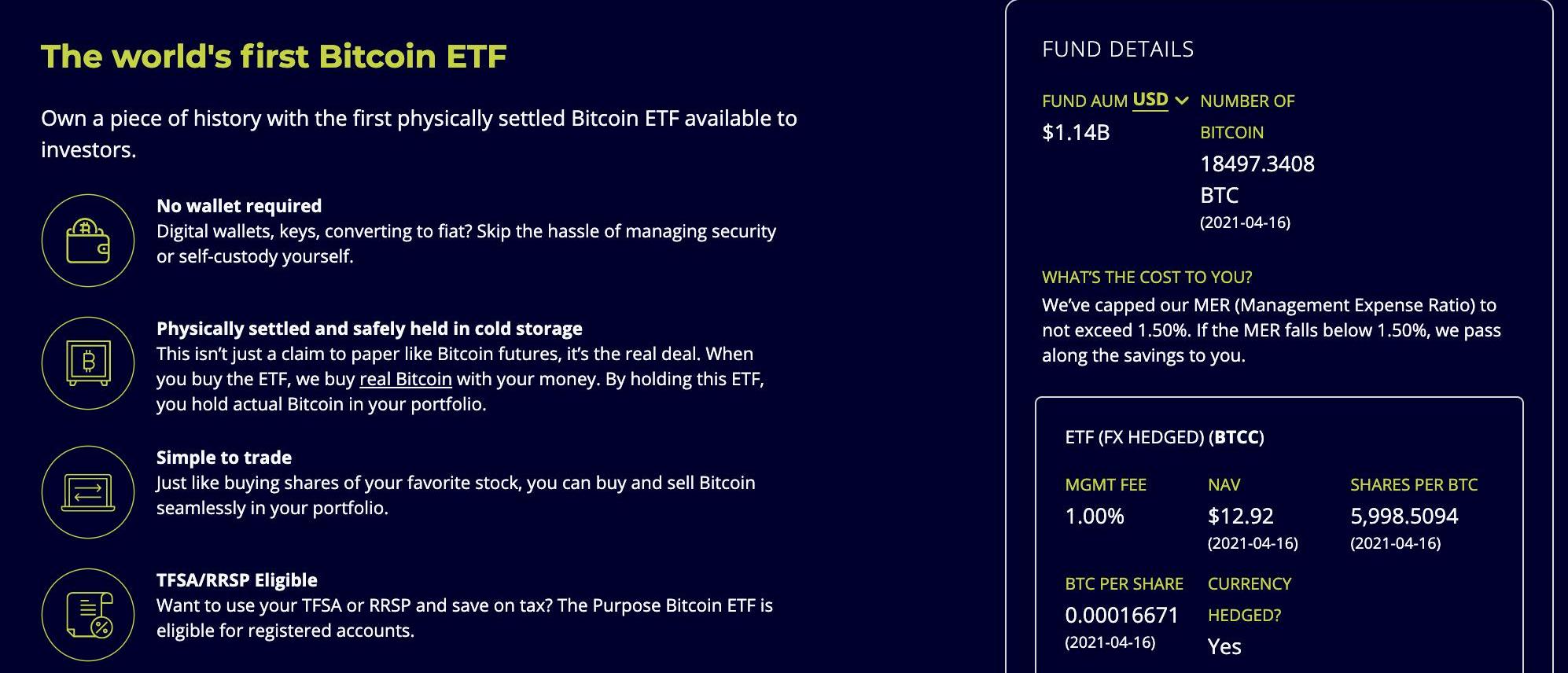

而全球首支比特幣ETF自PurposeInvestments于2月19日推出,在多倫多證券交易所上市后,截至4月19日,其資產管理規模已達11.4億美元,較交易首日1.65億美元的交易額增長了591%,目前擁有約18497枚BTC。

比特幣挖礦一年耗電量高達485億度:僅去年一年全球為比特幣挖礦消耗的電量就達到了485億度。這一數字已經相當于全球總用電量的0.2%。而且值得注意的是,這一數字還只是比特幣挖礦所消耗的電量,其他的加密貨幣并不包括在內。而問題在于,比特幣的耗電量預測還會進一步提升。因為目前全球已經有超過80%的比特幣已經被挖掘了出來,比特幣的特點是越挖難度越大,耗電量就越高,所以有專家預計,到2019年初的時候,全年會有1250億度點消耗在比特幣挖礦上。[2018/2/19]

ETF是一種在交易所上市交易、基金份額可變的開放式基金,散戶和機構投資者都可參與投資,其與標的資產的價格相關聯。比特幣?ETF?則是將比特幣作為標的資產進行跟蹤,允許隨意創建和贖回,流動性也更好。因此相較而言,購買比特幣ETF成為目前投資比特幣一個優選途徑。

而Purpose?Investments推出比特幣ETF后,直接承擔了安全和存儲比特幣的責任。并且交易所依照共享監管協議,還對比特幣ETF的交易起到了雙重監管。該比特幣ETF投資實物交割的比特幣,而非衍生品,這將令投資者能夠更加方便、有效地接觸這種新興的加密貨幣資產。

投資者則可以在多倫多證券交易所像交易其他股票一樣交易BTCC,價格由Purpose持有的比特幣來支撐,投資者只需向Purpose支付部分費用,以作為購買存儲ETF所需比特幣的管理費。

ETF極大降低了數字貨幣的準入門檻。另一方面,比特幣ETF還能夠增加主流數字貨幣在全球市場的流動性,更多機構和普通投資者都可以安全高效地交易這一資產,同時不必擔心違反當地的法律法規。

03?美國SEC最終會通過比特幣ETF?

近日,區塊鏈和加密貨幣公司QRCapital的比特幣ETF獲得了巴西證券交易委員會的批準,并在圣保羅的B3證券交易所進行交易,這也是繼加拿大連續批準Purpose、Evolve和CIGlobalAssetManagement三家機構提交的比特幣ETF申請后,全球通過的第四支比特幣ETF。

而在美國,從2014年Gemini創始人Winklevoss?兄弟申請比特幣ETF開始,至今已經7年,美國證券交易委員會SEC將近拒絕了二十多次的比特幣ETF申請,一次未允通過。

業內人士表示,隨著加拿大、巴西比特幣ETF的申請接連通過,美國方面可能也會作出相應調整。特別是美國證券交易委員會SEC新任主席上任后,SEC很可能會再次對包括資產管理公司?VanEck?在內的所有比特幣ETF申請進行再次評估。比特幣ETF的一個關鍵在于,如果能在受監管的美國交易所上市,它將會為更多的主流投資者投資加密貨幣鋪平道路,并將推動比特幣獲得更廣泛的認可。

而4月10日,美國SEC發布公告,宣布將開始審查WisdomTree比特幣信托基金提交的比特幣ETF(WisdomTreeBitcoinTrust)。并且,VanEck數字資產提交的ETF申請已經完成了幾周的審查,其初步評論期已于4月9日結束,預計監管機構將在下個月就是否批準或者繼續評估VanEck的申請做出初步決定。

可SEC為何會多次拒絕比特幣ETF的提案呢?SEC前任主席JayClayton曾做出回應,提案被拒的主要問題是比特幣的價格容易被操縱,即使比特幣ETF從最嚴謹的交易所中提取價格,其價格仍可能被信譽較差、限制更松的交易所操縱。

彭博資深ETF分析師EricBalchunas也表示,SEC不批準比特幣ETF的主要原因就是監管和操縱問題,監管機構對基礎市場的監管不夠,如果真出了問題,我們無法確切知道是哪里的問題,或者是誰出了問題。

不過,SEC委員HesterPeirce卻一直持有不同看法。Peirce表示,如果不批準比特幣ETF,美國可能會失去加密貨幣先行者的優勢。并且Peirce?還多次在采訪中批評了SEC仍不批準比特幣ETF的決定,她表示,SEC在決定是否批準比特幣ETF時采用的標準,與過去其他類似資產受到的監管程度不一致。SEC前任主席JayClayton此前就曾表示過,他認為比特幣類似于美元、日元和歐元,比特幣的運行機制跟貨幣一樣。但目前,SEC已經批準了美元、日元和歐元的ETF。

從歷史數據來看,SEC對于數字貨幣,雖然一向都是持警惕、保守態度。但從另一個角度觀察,或許SEC早就為比特幣的ETF推出在做鋪墊。在針對比特幣ETF的提案中,SEC曾多次要求涉及到的交易所要合規,指數價格的提供方也要合規,同時不斷地給ETF發行方提供建議,并且還公開向公眾征集意見。不得不說,SEC考慮得很周全。

與此同時,金融專業人士也在持續建立完善的比特幣市場,使其更加透明有序。或許SEC正在厲兵秣馬,待時機成熟,批準比特幣ETF將是水到渠成的事。

2020年底至今,各交易所平臺幣強勢增長,拋開本次牛市帶來的周期性上漲因素,各平臺幣依據自身狀況制定了相應的銷毀機制。從市場供需角度來講,平臺幣銷毀帶來了通縮,?也帶動了平臺的整體價值提升.

1900/1/1 0:00:002018年杭州互聯網法院首次對區塊鏈證據效力確認,象征著區塊鏈技術正式走進著作權確權與著作權訴訟領域中.

1900/1/1 0:00:004月17日,第二屆全球區塊鏈算力大會在成都召開,這也拉開了成都“區塊鏈算力周”的序幕。有位首次參與礦業主題大會的小伙伴說:“不是保時捷就是路虎,還有勞斯萊斯,整個就是豪車展,礦工真行.

1900/1/1 0:00:004月17日,“超算·融合,2021全球區塊鏈算力大會”在四川成都正式開幕。本屆大會由巴比特、鏈節點、幣印聯合主辦,吳說區塊鏈協辦,算力360總冠名.

1900/1/1 0:00:00向Layer2的大規模遷移即將發生。隨著協議從以太坊基礎層向Optimisticrollups再到兼容EVM的zkRollups轉移,許多人都希望我們最終可以使得鏈上gas費可控.

1900/1/1 0:00:00.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.

1900/1/1 0:00:00