BTC/HKD+1.42%

BTC/HKD+1.42% ETH/HKD+0.06%

ETH/HKD+0.06% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD+1.13%

ADA/HKD+1.13% SOL/HKD+0.24%

SOL/HKD+0.24% XRP/HKD+1.88%

XRP/HKD+1.88%在美國市場,提供加密數字貨幣交易的Coinbase將在北京時間4月14日晚上掛牌交易。Coinbase在2021年的第1個季度實現收入18億美元,超過去年全年的13億美元。第1個季度的利潤上限可能達到8億美元。注冊用戶5千6百萬,超過上一個季度的4千3百萬。這樣的增長速度,收入和利潤規模遠超現有的證券交易所。

Coinbase的主要交易產品就是比特幣,由此可以看出市場對比特幣的歡迎程度。

除Coinbase上市因素之外,其它的一些市場行為也表明對市場對比特幣的高度關注。一些著名的保險公司如MassMutual,紐約保險公司,LibertyMutual和Starr已經開始聯合開發基于比特幣的保險產品。

Binance將上線BTC/FDUSD和ETH/FDUSD交易對:8月3日消息,據官方公告顯示,Binance將于北京時間8月4日16時開放BTC/FDUSD和ETH/FDUSD交易對,并啟動限時零手續費交易活動,直至另行通知。[2023/8/3 16:15:43]

美國著名的投行也開始提供比特幣相關的業務。其中最激進的是摩根斯坦利。摩根斯坦利正在大量地投資比特幣的市場基礎設施,同時也向它的財富客戶提供比特幣的相關服務。

另外,截止到4月13日,美國市場中已經有9個成立基于比特幣ETF的申請提交給美國SEC。市場中的這些以及其它的趨勢發展都表明美國市場越來越看重比特幣的價值。

美眾議長麥卡錫與共和黨強硬派的債務協議可能導致政府停擺:金色財經報道,美國眾議院議長麥卡錫本周應共和黨內超級強硬派議員要求,同意在眾議院推動比大約兩周前達成的支出上限再增加1200億美元的開支削減計劃,此舉可能導致美國政府在10月再度面臨停擺,并加劇經濟衰退風險。民主黨人對麥卡錫摒棄原協議的舉動表示不滿。眾議院撥款委員會的最高民主黨議員Rosa DeLauro說:“如果我們無視國家的法律,我們幾乎可以肯定政府會關門。”而經濟學家Anna Wong估計,在2024財年再削減1200億美元的支出將使美國2023年的經濟增長減少0.1%,2024年的增長減少0.25%。 (彭博)[2023/6/14 21:35:19]

在市場對比特幣的各種價值的判斷中,其中一個是將其認為是一個避險資產。而這樣的觀點是有其邏輯的。

鏈游平臺Rainmaker Games完成470萬美元融資:1月9日消息,區塊鏈游戲平臺Rainmaker Games宣布完成470萬美元種子輪融資,Placeholder和Hivemind Capital聯合領投,Shima Capital、Peer Ventures、Coinfund、Side Door Ventures、Blockwall Capital、Placeholder和Tokenbay Capital等參投。該公司計劃利用這筆新資金在今年初推出測試版。(blockzeit)[2023/1/10 11:03:00]

比特幣的價格的迅速增長可以說是從2020年的3月份開始。美聯儲為了解救疫情帶來的危機而實行的貨幣政策導致了美元的大量增發。

彭博社:比特幣達到10萬美元只是時間問題:金色財經報道,彭博社稱:比特幣的采用和需求正在增加,達到10萬美元只是時間問題。[2022/9/18 7:04:24]

美元的增發不可避免地帶來美元的貶值以及所有以美元定價的資產的價值的虛高。這些資產就包括不動產以及股票。對于機構投資者來說,它們必須考慮如何應對這樣的市場發展帶來的自己持有資產的實際貶值。它們開始研究能夠對沖這類市場風險的另類資產。

而在可供選擇的這些資產當中,比特幣的避險價值開始逐步為市場所認可。隨著這種認可的增加,越來越多的機構開始和個人開始持有比特幣。比特幣的避險價值具體表現在以下幾個方面。

首先,比特幣是作為一種電子貨幣被設計出來的。它的設計目的就是提供現有法幣之外的一種貨幣解決方案。

在它的設計中,比特幣的總量一定。這就避免了法幣增發的特點。而且比特幣的運行機制是自動運行,不受任何機構和個人的控制。比特幣的總量一定和獲得使用的機制現在已經是自動運行的。

在過去的12年的發展當中,由于對比特幣的交易越來越普遍,因此就形成了比特幣同法幣的直接兌換交易。比特幣因此就能基于各種法幣進行定價。當比特幣的使用和交易越來越普及時,它現在正在變成一個價值儲存工具和支付工具。

由于以上的這些特點,特別是比特幣總量一定的這個最基本的特點,它就能避免法幣這樣增發的這樣的機制,因此形成同法幣的差異化的競爭。當市場中的法幣出現問題時,市場中的資金自然會流向比特幣這樣的一個差異化的競爭產品。

在同法幣的差異化競爭方面,在具體的實踐中,比特幣越來越顯示出它的差異化的特點。在一些國家的貨幣出現高度通脹時,當地的比特幣的交易量就出現明顯的上升。在阿根廷,土耳其和尼日利亞等地區都是如此。這表明市場正在接受比特幣作為同現有法幣進行競爭的一種工具。

作為避險資產的另外一個基本要求是它同其它主流資產的弱關聯度。這個關聯度越小,它作為避險資產的價值就越來越高。

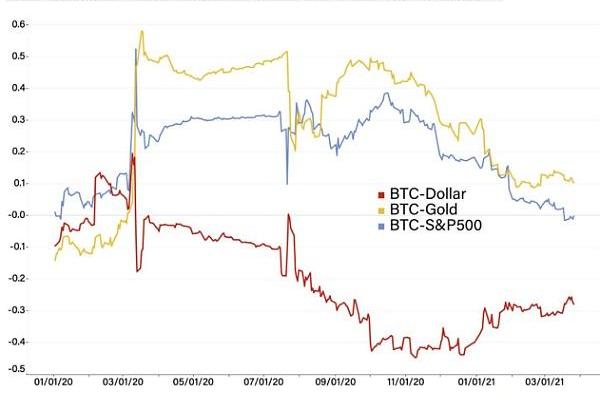

根據Coindesk最近的一份報告,比特幣同黃金和S&P500的關聯度現在越來越趨向于為0,同美元也開始出現負相關。因此在與其它資產的關聯度方面,比特幣越來越具有避險價值。

在目前的美國市場,美元的不斷增發已經引起普遍的美元貶值的擔憂。因此市場自然選擇能夠對沖美元貶值的風險。市場最近對白銀和鈾的興趣的增長都表明這種避險的趨勢。比特幣也成為一些個人和機構的避險資產的選擇。

現在金融機構的普遍的做法是將其資產的0.5%~1%用于持有比特幣,以此來對沖整個投資組合的市場風險。當然對于體量更大和經營更加保守的的金融機構來說,如MassMutual和BlackRock,它們持有的比特幣的數量在其投資組合中的比例就更小。在市場的另外一個極端,也有像MicroStrategy的CEOMichaelSaylor借債來大量持有比特幣的現象。

相對的,自然也有大量的機構和個人投資者并不看好比特幣,而選擇黃金或者是一些類型債券來作為避險資產。所以在美國市場中,在選擇比特幣作為避險資產方面,用戶的選擇是依然是在一個非常極端的連續體上。但從美國目前市場的發展來看,會有越來越多的資金在流入比特幣。

Tags:比特幣COIOINCOIN比特幣錢包的作用不正確的是幣虎cointiger下載Bitcoin ShortCoinbase Wrapped Staked ETH

AlexStokes@ralexstokes:你可能已經聽說了,@OpenEthereum客戶端的一個錯誤導致了一些支撐以太坊網絡的重要服務宕機。我們來琢磨一下那筆造成事故的交易.

1900/1/1 0:00:00Gavin剛剛在Github上發布啟動Kusama平行鏈功能的三大階段以及一系列待完成事項。關注?Kusama平行鏈拍賣上線時間的同學,可以根據這個Github中的完成進度來判斷Kusama上線.

1900/1/1 0:00:00Coinbase上市熱度未退,加密貨幣市場周末卻迎來一波猝不及防的暴跌。受訪人士認為,市場杠桿率過高是加密貨幣市場劇烈波動的主要原因。此外,各國監管政策的不確定性也為加密市場帶來風險.

1900/1/1 0:00:00前言 全球的宏觀經濟環境仍然十分嚴峻,主要經濟體貨幣寬松政策的基調美元發生改變,這對加密貨幣市場上行構成了良好的經濟環境基礎。鏈上數據反映比特幣市場供給危機在持續發酵.

1900/1/1 0:00:00多頭堅定看好,空頭嗤之以鼻,認可度不斷上升的比特幣已經吸引來大量投資者的關注。《巴倫周刊》對比特幣的優勢和其發展面臨的障礙進行了深度梳理,幫助投資者理解加密貨幣領域背后的機遇和風險.

1900/1/1 0:00:00來源:中金網 今年,在狗狗幣的耀眼光芒下,比特幣也顯得黯然神傷了。這個連起源都是個“笑話”的山寨幣,如今絲毫不妨礙別人投去羨慕的眼光.

1900/1/1 0:00:00