BTC/HKD+1.46%

BTC/HKD+1.46% ETH/HKD+1.15%

ETH/HKD+1.15% LTC/HKD+3.6%

LTC/HKD+3.6% ADA/HKD+4.92%

ADA/HKD+4.92% SOL/HKD+4.61%

SOL/HKD+4.61% XRP/HKD+6.51%

XRP/HKD+6.51%"風險分級將擴大DeFi的總可尋址市場,為用戶提供更高的收益率和更低的風險選擇"——SaffronFinance創始人PsyKeeper。

阻礙DeFi大規模采用的諸多痛點中,其中一個是風險管理基礎設施不完善。缺失了這樣的基礎設施,用戶在使用DeFi協議時會面臨管理風險敞口的挑戰,甚至無法使用DeFi。如果一個項目解決了這個問題,該項目乃至整個DeFi領域都會受益匪淺。

一些新的DeFi協議抓住了這個機會,并通過證券化和風險分級來實現。在傳統金融領域,大家對于證券化和風險分級已經很熟悉了,這也是一個非常大的市場。概括地講,證券化是將金融資產合并或合并為計息證券。分級是將這些證券按其風險、期限等特性分類進行出售。

對于沒有風險分級的DeFi,你要么承擔借貸或者提供流動性的全部風險,要么就不參與不承擔。然而隨著越來越多的用戶進入DeFi,他們就不滿足于這種非此即彼的選擇了。

"隨著越來越多的用戶進入DeFi,他們需求的多元復雜程度會更高。如今,大多數DeFi用戶都掌握著深厚的技術知識,對前沿技術也很認可,他們愿意承擔這些風險。未來,大型機構和其他類型的投資者將希望獲得DeFi提供的高收益率,但鑒于他們缺乏對技術復雜性的認識和不愿意承擔智能合約風險,他們將尋求將這些風險傳遞給愿意承擔的買家。"

與蘇富比簽約1年的Des Lucrece宣布每月為Defy 持有者投放Monsters Editions:金色財經報道,剛剛宣布與全球知名拍賣行蘇富比達成1年合約的NFT系列“Des Monsters”創作者Des Lucrece在社交媒體發布公告,Defy Mosaics持有者將會每月獲得投放的Monsters Editions,以激勵加密藝術品的頭部持有者,預計投放數量占到Monsters Editions總供應量的10%,最早或在二月內完成首次投放。[2023/2/23 12:23:44]

金融衍生品使投資者更好地校準其風險狀況,從而實現更有效的資本配置。雖然目前風險分級還只是DeFi的利基市場,但隨著行業從"早期采用者階段"過渡到?"采用階段",成熟的金融機構采用DeFi產品,風險分級很可能成為未來幾年最重要的垂直市場之一。

分級說明?

目前風險分級的選手:SaffronFinance和BarnBridge。

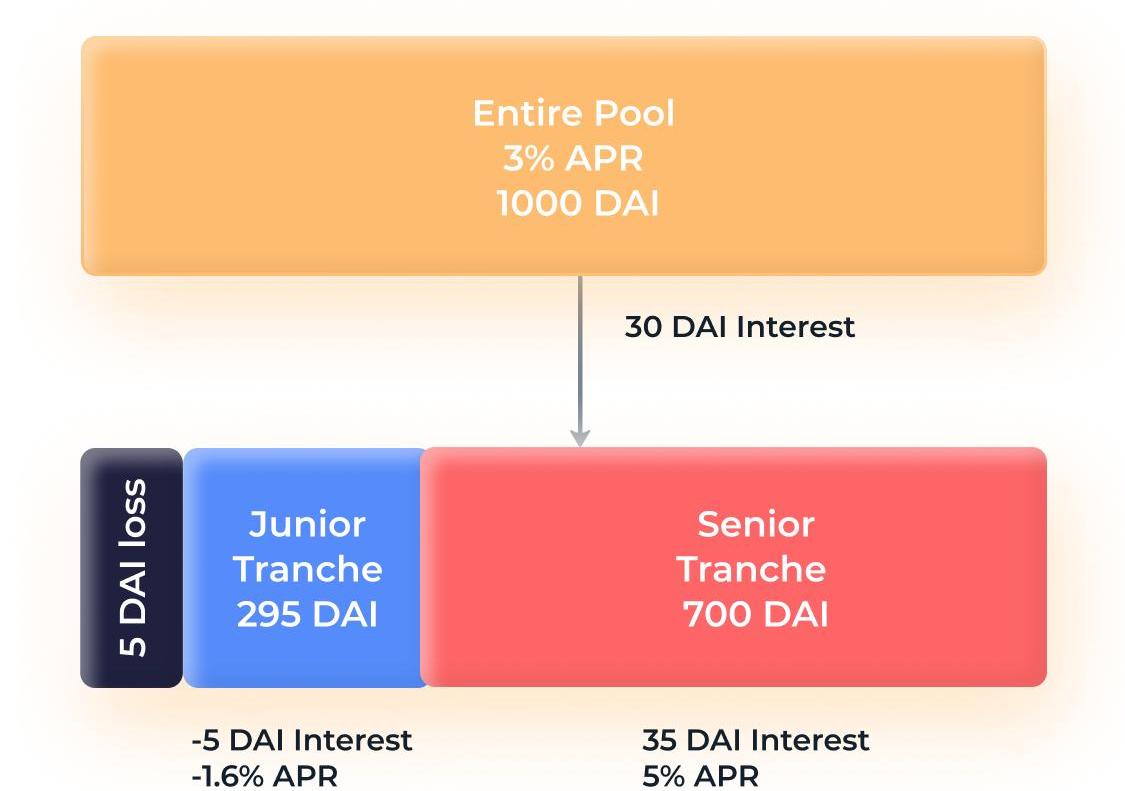

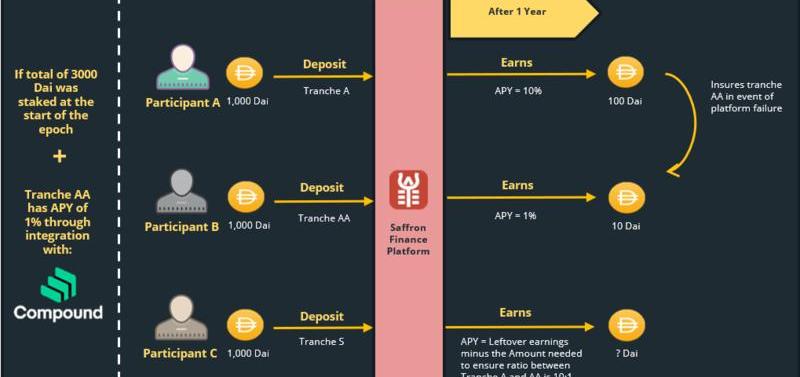

SaffronFinance是一個點對點風險交易協議,該協議允許其用戶通過使用SFI池分級來定制他們的風險和收益情況。

SaffronFinance由化名為"Psykeeper"的創始人在2020年10月推出,讓用戶在他們選擇與之互動的池子上獲得可定制的動態風險或回報敞口。Saffron主要用例是充當流動性提供者和借貸協議之間的中介,流動性提供者可以通過各種SFItranches向借貸協議提供流動性。該協議的原生代幣SFI用于通過staking和管理協議獲得協議上指定的分級。在即將發布的V2版本中,SFI的持有者未來還將享有獲得協議費用的權利。

Helio協議宣布重塑為Destablecoin借貸協議:8 月 19 日消息,Helio 協議宣布重塑為 Destablecoin 借貸協議,HAY 將不作為 Stablecoin,而是成為由 BNB 超額抵押的 Destablecoin,新主網將于今日上線。

據悉,與傳統 Stablecoin 不同,Destablecoin 不保證與法定貨幣絕對掛鉤,而是會像法定貨幣一樣隨著公開市場中利率變化而出現輕微的價格波動。[2022/8/19 12:36:39]

SaffronFinance目前為流動性提供者提供了3檔選擇。雖然A檔的回報率可以高于AA檔,但為了換取更高的回報率,A檔的參與者必須質押SFI,以減輕底層借貸平臺發生故障。一旦底層借貸平臺發生故障,風險分級較高的流動性提供者將首當其沖面臨損失,而分級更高的流動性提供者則將得到有效的保險。因為得到了?"保險",分級更高的流動性提供者獲的收益率更低。

"重要的是——不要單純認為風險分級是保守型投資者防范風險的一種方式。分級實現了風險的雙面市場——如果你愿意承擔某一風險,你就可以利用你的風險敞口,獲得更高的收益。"(

BlockCanela?)

Saffron得到了眾多優秀的DeFi投資者以及Coinbase的支持。

研究:今年前十大活躍區塊鏈基金投資標的中三成為DeFi項目:The Block Research通過研究年初至今進行的873項區塊鏈相關投資交易后發現,今年最活躍的十支基金為CoinbaseVentures(進行了25項投資)、AlamedaResearch(23項)、DigitalCurrencyGroup(21項)、CoinFund、DragonflyCapital、NGCVentures、PolychainCapital、ConsenSysLabs、PanteraCapital和HashKeyCapital,其中,DeFi是最受這些頂級投資者歡迎的類別,在投資的121家公司中有31.4%屬于DeFi相關項目。

在前十大活躍區塊鏈相關投資基金中,CoinbaseVentures主要為廣泛投資,AlamedaResearch50%的投資標的為DeFi項目,DigitalCurrencyGroup專注于對銀行與支付類別的投資。另外,盡管AU21Capital、Binance、CMTDigital、IOSGVentures、ParaFiCapital和SNZHolding未上榜,但至少進行了12項投資。[2020/12/15 15:15:12]

來源:SaffronFinanceBlog

BarnBridge是一個風險代幣化的協議,它可以通過接入其他DeFi協議上的debtpools,和將單個池轉化為風險/收益特征不同的多個資產,從而對沖收益敏感性和價格波動性。

Tether首席技術官:穩定幣可以為DeFi注入流動性和穩定性:Tether和Bitfinex的CTO Paolo Ardoino認為,穩定幣可以為新興的去中心化金融(DeFi)領域注入急需的流動性和穩定性。他稱,穩定幣的算法不能僅依賴于加密資產本身。如果DeFi僅利用數字資產空間的價值,它將面臨系統性風險。集中的美元抵押可以為DeFi生態系統提供“安全的支持”。(Coindesk)[2020/4/1]

BarnBridge的想法和白皮書最初是在2019年第二季度構思的,但在一年后的2020年5月才開始構建,并在2020年9月正式推出。BarnBridge旨在轉化為DeFi系統,解決機構的一些關鍵問題,如風險管理和獲取固定收益工具。

團隊致力于通過他們的波動衍生協議,使DeFi系統更加高效、風險靈活,并對參與者更具吸引力。BOND是BarnBridge的原生代幣,是一個ERC-20代幣,一旦治理模塊上線,BOND就可以質押在系統上和參與治理。BarnBridge的市值約為2.3億美元,受到StaniKulechov和KainWarwick等DeFi先驅者和ParaFiCapital這樣的DeFi領先機構的支持。

深度挖掘活躍的風險分級產品

BarnBridgeSMARTYieldBonds

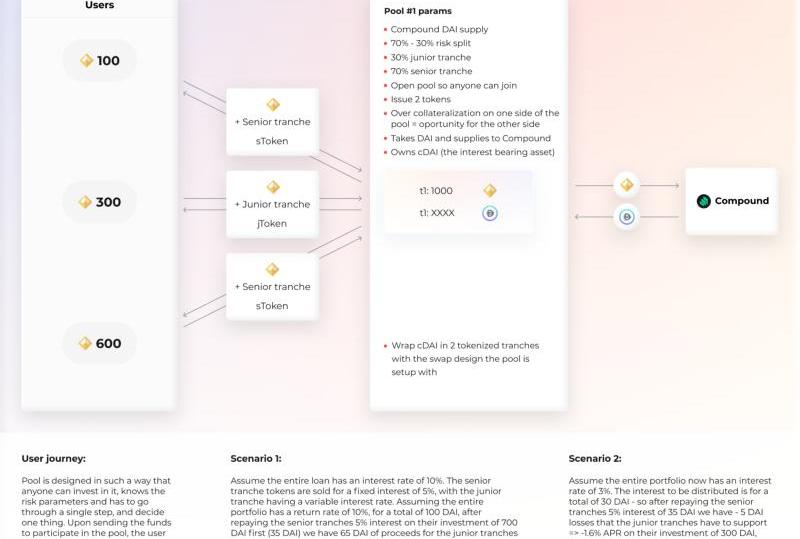

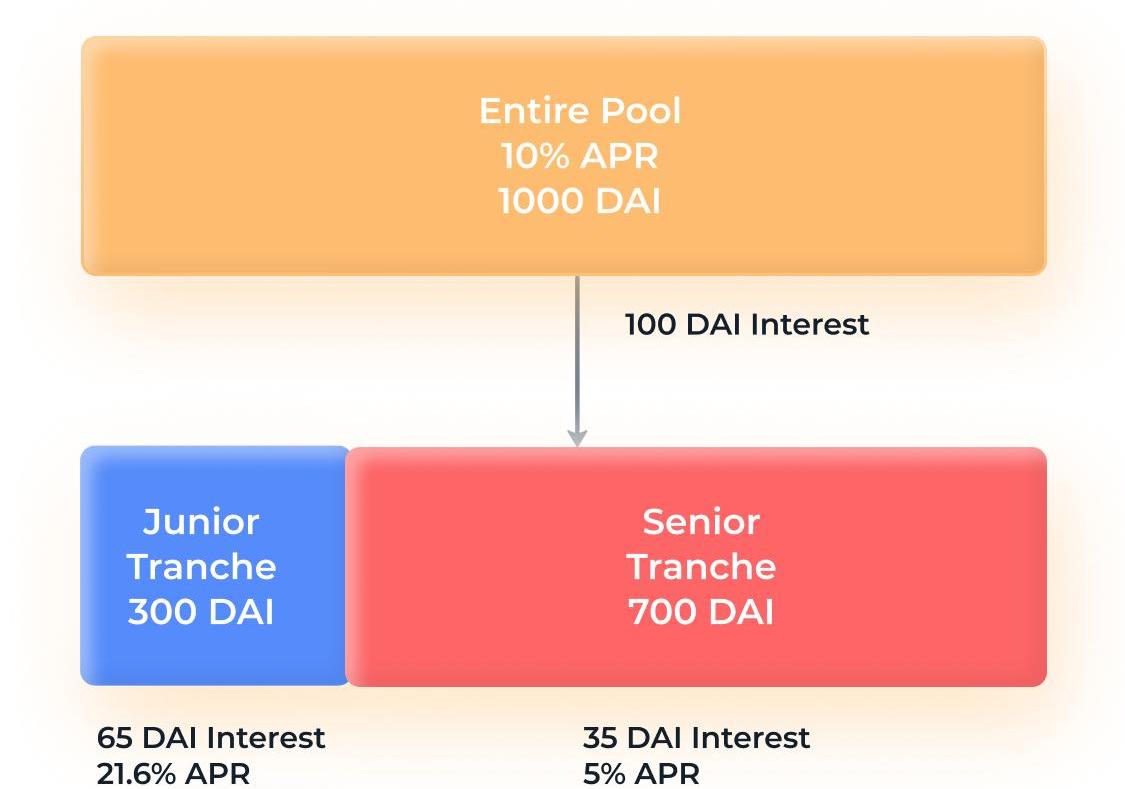

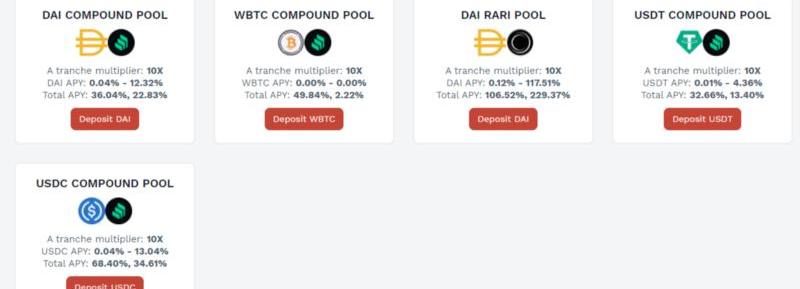

SMARTYield允許用戶將Aave、Compound、Cream或YearnFinance等其他項目debtpool中的收益轉出,通過創建衍生品來降低風險,實現風險曲線的標準化。

動態 | Coinbase將為DeFi協議投資200萬美元:Coinbase周二宣布為DeFi協議Compound和dYdX分別投資100萬美元。新資金將通過“直接為協議投資USDC”來支持開發商。(coindesk)[2019/9/11]

用戶可以購買代表junior或senior反擊的代幣。junior代幣持有者提供流動性和從senior債券投資者那里購買風險。這里的風險指可變利率年金低于預期水平。購買senior債券的投資者將在債券存續期內獲得有保證的收益率/利率。

同時,如果基礎借貸協議的浮動APY高于當前senior的加權平均保證收益率的情況下,junior將受益于senior鎖定代幣產生的額外獎勵。預計在一個資金池中,senior倉位的資金會比junior倉位的資金多,所以收益率可能會被他們相應地瓜分。

來源:GithubBarnBridge

SMART的意思是:結構化市場調整風險分級

合并的抵押品將被存入借貸協議或產生收益的合約中,收益將被打包成不同的部分并進行標記化。因此,你可以買入最高級別的敞口,獲得較低的收益率,但風險要低得多。SMART債券是一種在收益率上買入和賣出風險的方式,所有的定價純粹由市場驅動。正如BarnBridge團隊所說明的,可以想象以下兩種情況:

Scenario1and2

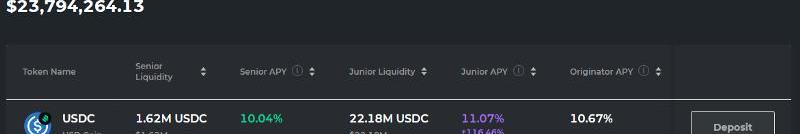

這就是風險分級的力量,在看漲的情況下,愿意承擔額外風險的junior分級持有人將獲得高額回報,但在不太樂觀的情況下,這些持有人將保護發給senior分級持有人的收益水平。目前,CompoundUSDC池有超過2400萬美元的流動資金,這表明人們對第一輪融資的興趣度很高。

SaffronTranched-Pools:

雖然它們在總體設計上非常相似,但Saffron團隊的方法略有不同。在SFI的案例中,A檔的收益是AA檔收益的10倍。S檔提供浮動利率,因為它平衡了A檔和AA檔,使它們始終處于平衡狀態,以維持A檔和AA檔之間10:1的固定利息收益率。這個數字是"任意的",未來應隨著資金池參數的變化而調整。Saffron目前支持5個不同的資金池,未來幾個月還會增加更多的資金池。

Saffron.Financepools

未來有什么值得期待?

分級的可能性是無限的,我們可以期待未來發布更多有趣的產品,未來幾個月值得關注的創新產品:

1.固定利率池:seniortranche可以賺取穩定的年化收益率,而JuniorTranche有的回報率可變。Saffron宣布其V2時,FIRPs吸引了很多人的關注。隨著這一概念在用戶中的普及,Tranche-BasedFIRPs將不得不與Bond-BasedFIRPs競爭。

來源:CoinGecko

2.減少無常損失的資金池:seniortranche購買保護以防止無常損失,juniortranche從交易費或流動性挖礦獎勵中賺取更高的APY。讓每個人都成為LP而不用擔心價格走勢,這是一個有趣的概念。無常損失是DeFi中最受關注的問題之一,能解決這一問題的產品將會非常受歡迎。

3.SMARTAlphaBonds:利用分級波動率衍生品降低市場價敞口風險。BarnBridge團隊目前正在研發這個產品。

SMARTAlpha債券將不會以傳統的收益分級構建,而是使用不同水平的市場價格敞口,我們稱之為風險梯度。我們的想法是,在整個風險曲線上,每一檔的價格風險敞口不需要持平,這意味著前100美元的價格風險敞口不需要不需要承受相同的上下波動。這類似于擁有部分所有權,但各部分的風險/回報不同。

SMARTAlpha產品將為建立單資產和多資產池提供途徑,在這些資產池中,當基礎資產上漲時,較低的風險坡度將獲得較低的回報,而當資產下跌時,其損失則較低。

4.多協議池:其中將存在"元池"。一個是一籃子被認為是低風險的協議,一個被認為是高風險的協議。這個想法是由@DeFiGod1提出的,BenjaminSimon?在Twitter詳細描述了這個想法:

"舉個例子,每個元池向3個協議發送資產:低風險元池:Compound,Aave,和一個安全的Yearn金庫;高風險元池:AlphaLeveragedfarming,CREAMIronBank和Harvest。此外,每個元池都有senior和junior。元池的資產可以在協議中平均分配,也可以由$SFI治理層調整參數。假設治理層決定將高風險元池平均分配給三個協議:AlphaLeveragedfarming,CREAMIronBank和Harvest各占33%。現在,我們可以讓junior參與者持有相當于senior流動資金1/3的抵押品。所以,如果IronBank儲戶被坑了,只要Harvest/Alpha不受影響,seniortranche風險承擔者就會全部破產"

5.保險產品:這些產品可以作為智能合約的"內置"保險,類似于Nexus等保險協議,并可能揭示智能合約失敗的真實風險溢價。未來這些協議將直接相互競爭,因為它們將與其他DeFi協議橫向整合以擴大產品范圍。

一個需要密切關注的新垂直領域

雖然與DeFi藍籌相比,風險分級協議仍處于成長和實驗階段,但它們可能很快就會成為DeFi經濟的重要組成部分。風險分級目前仍是DeFi中的小眾應用,但DeFi主要參與者對此的興趣以及對金融衍生品的需求的日益增長,將可能鞏固Saffron.Finance和BarnBridge作為一個新的有前途的垂直領域的地位。

Tags:DEFEFIDEFIANCDefilancer tokendefi幣聯合坐莊是騙局嗎DOGDEFIKlap Finance

在過去的一年里比特幣被機構采用到資產負債表中,華爾街終于登上了比特幣的潮流。然而,一份新的報告顯示,盡管公眾表示支持并且大量投資比特幣,但只有少數人相信它的潛力.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00頭條 ▌ETH突破2500美元續刷歷史新高Bitfinex數據顯示,ETH持續上漲,突破2500美元,續刷歷史新高.

1900/1/1 0:00:00注:原文作者是glassnode數據分析師CHECKMATE。上周比特幣經歷了大幅波動,在備受期待的Coinbase直接上市之前,BTC價格一度創下了64717美元的歷史新高,然而這是短暫的,到.

1900/1/1 0:00:00根據4月15日提交給美國證券交易委員會(SEC)的一份文件,總部位于芝加哥的金融機構羅斯柴爾德投資公司(RothschildInvestmentCorp)已購買265.

1900/1/1 0:00:00來源:中金網 “diao絲”也有春天,在加密市場,最古老的加密貨幣比特幣正在被山寨幣包圍,比特幣在整個加密貨幣市場價值中的份額已降至兩年來的最低水平.

1900/1/1 0:00:00