BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.29%

ETH/HKD+0.29% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD+2.02%

ADA/HKD+2.02% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD+2.08%

XRP/HKD+2.08%保險協議是DeFi不可或缺的樂高

DeFi被攻擊的事件已經累見不鮮了,未來還會繼續發生,這一點無需贅述。保險會是DeFi領域的持續存在的重要需求。

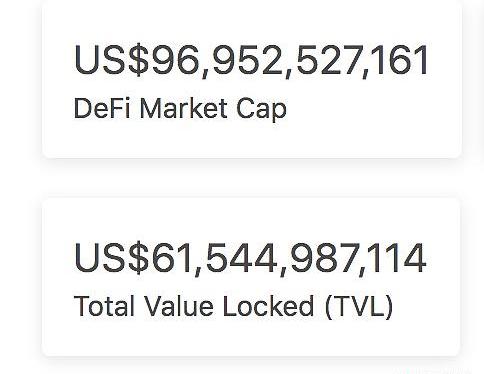

按照目前的市值看,整體DeFi的市值大約近1000億美元,鎖定資產超600億美元,這個規模已經不小了,即便DeFi保險需求市場達到鎖定資產量的10%,也有60億美元的市場規模。這意味著未來DeFi保險的市場需求不小,且會隨著DeFi的增長而增長。

目前的DeFi處于發展的初級階段,DeFi的目標遠不止是千億美元級別。不過,要想真正擴大DeFi的規模,保險是必不可少的樂高。因為安全的需求始終是資金的最重要需求。

阻礙DeFi保險發展的主要障礙

高費用

阻礙DeFi保險發展的最主要障礙之一是保險費用。當前,不少DeFi保險的費用是比較高的。本來參與DeFi的資金大多是偏好高風險的,如果保險費用過高,很多資金可能就不太愿意購買保險。這不利于DeFi保險需求的釋放。

如果保險需求無法釋放,那么DeFi保險市場就無法擴展。因此,高費用是阻礙DeFi保險發展的最主要的障礙之一。高費用,除了gas費用之外,更主要的是保險費用本身,這一點目前很少有DeFi保險有比較完美的解決方案。

需要許可

像NexusMutual的用戶獲得保險服務需要完成KYC驗證,且全球有很多國家是不具備獲得其服務資格的,目前有日本、印度、墨西哥等17個國家無法獲得其服務。這把很大部分的DeFi用戶擋在門外。

保險容量低

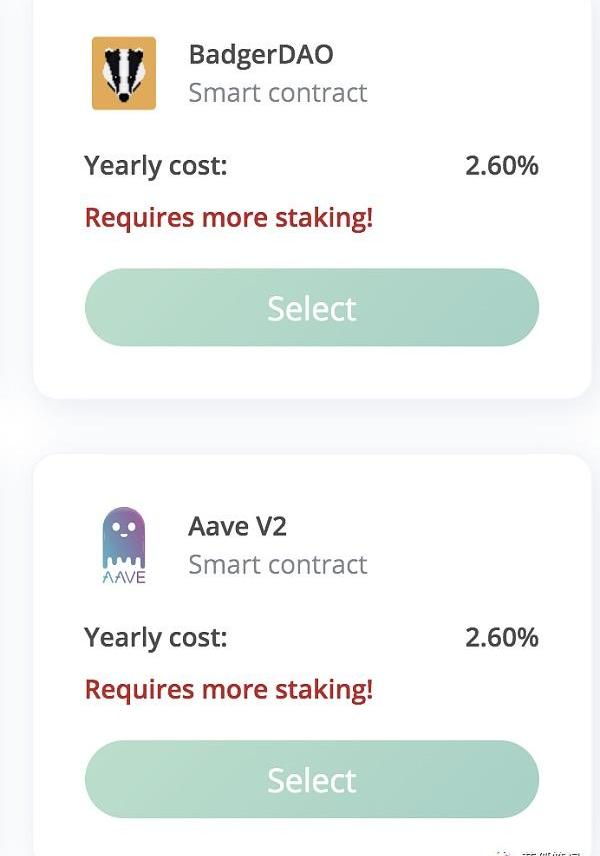

如果我們去Cover或NexusMutual上看,有很多協議的保險容量很低,也就是說,它能夠提供保險服務的資金很低,在Cover上有很多協議連100萬美元的保險容量都不到。這很難為有需求的用戶提供服務,不利于DeFi保險市場的擴展。

CoinShares二季度財報:因UST損失2161萬美元導致公司錄得首個季度虧損:8月2日消息,加密資產管理公司CoinShares發布二季度財報,二季度總營收為1390萬英鎊(約1700萬美元),同比減少29%,該季度總綜合損失為10萬英鎊(2021年二季度為2660萬美元收入)。總體來說,CoinShares二季度的合并總營收、收益和其他收入為1530萬英鎊,但由于因持有的UST損失1770萬英鎊(約合2161萬美元),導致公司錄得首個季度虧損(虧損240萬英鎊)。[2022/8/2 2:54:27]

新項目無法獲得保險服務

很多新的DeFi協議有保險服務的需求,但其用戶往往無法獲得保險服務。這也不利于DeFi的發展,也不利于保險市場規模的擴大。

目前DeFi市場超過200多個項目,而在NexusMutual上提供保險服務的大約有70多個DeFi協議。也就是說,剩余大約70%左右的DeFi協議用戶無法獲得其保險服務。

無跨鏈的保險

目前保險往往只是為一條鏈上的主流DeFi項目提供服務,暫時還無法提供跨鏈的DeFi保險。隨著波卡、阿童木等多鏈生態的崛起,跨鏈保險的需求會越來越多,但沒有得到滿足。

保險產品單一

目前DeFi保險主要是關于合約安全方面的保險,而用戶的資產安全需求有很多,未來可以開拓更多的保險產品。

風險管理欠缺

比如如何應對保險平臺自身被攻擊?資金過于集中到幾個大的協議中,如何分散風險?如何通過專業的評估來管理索賠?

資本利用效率不高

一些DeFi保險產品的資本利用效率不高。注入資金池的資金并沒有得到充分利用,閑置率過高。此外,還需要充分考慮承保方的收益可持續性。對承保方來說,他們提供了承保資金,如果其收益不如其他DeFi協議的質押收入,那么,這種模式很難持續。

從上述看,DeFi保險市場遠不完美,還有很多可以改進的空間,這意味著,保險協議還會不斷迭代。而我們今天提到的InsurAce也是一家DeFi保險協議,它最核心的不同點在于其“組合保險”模式以及投資和保險的協同。

The Chainsmokers通過NFT Drop與歌迷分享新專輯版稅:金色財經報道,著名音樂二人組The Chainsmokers的新專輯發售包括NFT贈品,為5000名粉絲提供1%的版稅。那些收到NFT的人將每季度或每半年收到一次關于他們何時收到付款的通知。如果他們選擇出售NFT,智能合約會將7.5%的收益交付給The Chainsmokers(NFT對藝術家的吸引力之一是能夠獲得二次銷售的分成),二人組說他們將捐贈給專輯的歌曲作者。新專輯將于周五發售,NFT將在5月17日發行。(decrypt)[2022/5/13 3:12:03]

InsurAce的DeFi“組合保險”探索

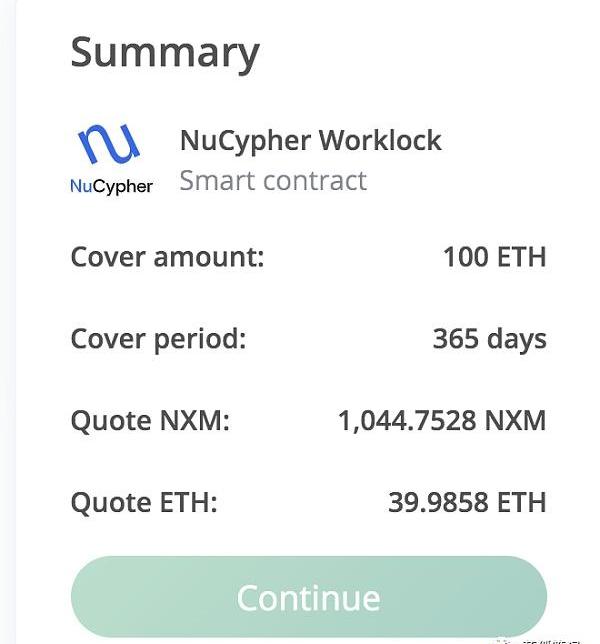

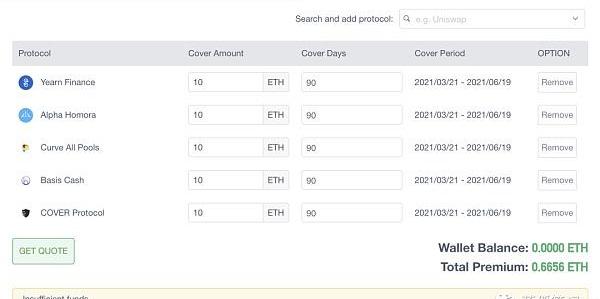

在當前的多數DeFi保險市場,當用戶購買保險時,都是按單個協議進行購買。比如當用戶進入NexusMutual,用戶選擇其中的一個協議,輸入自己投保額度和期間等,之后可以獲得報價并進行購買,還有一個前提是需要完成KYC驗證。而在InsurAce,從它的測試dApp來看,用戶可以按照自己的需求,無須KYC,可一次性選擇多個DeFi協議進行投保。

例如,用戶可以自由選擇Uniswap、Compound、Alpha等進行投保,輸入保額、期間,InsurAce協議的dApp會給出保費報價,如果用戶覺得合適,進行購買即可。此外,InsurAce的組合保險也可以根據兩個維度進行選擇:可以根據協議的業務類型進行,例如借貸、DEX、預言機、衍生品等;也可以根據協議的風險級別進行選擇,不同的協議具有不同的風險級別,也有不同的保費級別。

InsurAce的“組合保險”模式,有三個好處:

分散化風險

InsurAce協議中的承保資金池并不是針對單個協議,而是面向整體的多個協議。通過提供“組合保險”,可以為承保的投資者分散化風險。

降低保費

根據InsurAce的白皮書,它會開發出獨有的保險定價模式,以降低保費。此外,它還計劃通過投資收益來降低保費。

聲音 | 律師Jake Chervinsky:基于法幣的支付系統無法與比特幣競爭:美國政府執法辯護和證券訴訟律師Jake Chervinsky發推稱:“任何基于法定貨幣的支付系統都無法與比特幣競爭。”[2019/6/17]

方便操作

InsurAce可以讓用戶獲得打包的DeFi協議保險服務,而無須一個個地進行投保。

也就是說,InsurAce的“組合保險”模式,試圖解決供應方和需求方的關切問題,降低承保方的資金風險,降低購買保險方的費用。

根據InsurAce項目方的測算,由于其采用了“組合保險”模式,根據其購買的組合保險協議的不同,跟NexusMutual相比,大約可以節省20-50%左右的保費。如果未來落地實踐后,能達到這種級別的節省,意味著兩個事情:一是有機會擴大DeFi保險市場規模,因為更多的用戶用得起;二是會對NexusMutual產生壓力,促使其迭代升級,從而推動DeFi保險市場的整體發展。

按照InsurAce的“組合保險”模式,后續甚至可以考慮跨鏈的“組合保險”,可以在一個應用上挑選不同鏈不同協議的保險,也就是說,可以一鍵式地為以太坊、波卡、阿童木等鏈上資產提供保險服務。這對于用戶的資產管理來說,可能是一個很大的方便。同時,隨著DeFi資產管理服務的興起,這些資產管理服務協議,也有極大的DeFi保險需求,如果存在這樣的跨鏈的DeFi保險服務,那么,對于它們來說,也利于提升其資產管理服務的質量。

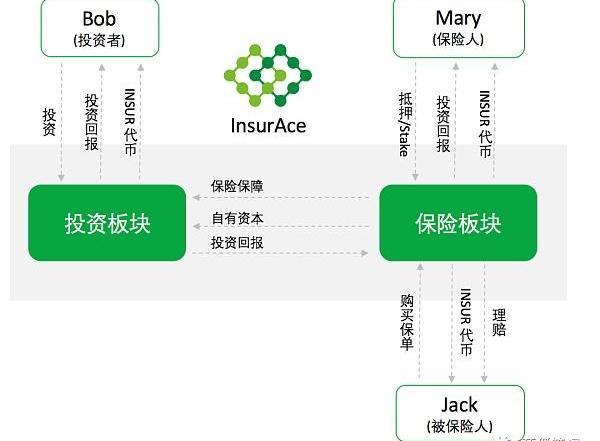

InsurAce的DeFi保險“協同”

在InsurAce的模式中,不僅有傳統保險用戶和承保用戶,還有投資者用戶。投資者用戶通過其投資的入口,可以選擇不同風險級別的產品。這些投資產品會得到InsurAce上的保險服務。不僅有保險服務,還會獲得投資收益和INSUR代幣的激勵。

此外,“保險資金池”中可利用資金也會投入到“投資資金池”中,這部分閑置資金可用來賺取更高的收益。與此同時,保險資金池還可以為投資資金池提供保險服務,從而實現協同。

通過這樣的方式,投資池的資金帶來的收益,可以提供補貼,可以進一步降低保費。而為資金池提供保險,也可以為保險池增大保險的業務,增加保費收益。

分析 | Instagram數據泄露報告證明應該遠離Facebook的加密項目:據CCN5月21日消息,安全研究員Anurag Sen發現一個公共亞馬遜網絡服務(AWS)數據庫,其中包含超過4900萬個Instagram賬戶的聯系信息。Facebook是Instagram和大多數其他社交媒體的壟斷所有者。 公開數據庫包括來自Instagram帳戶的公共信息,例如某個特定用戶的粉絲數量、喜好和分享內容。然而,更令人擔憂的是,其中包含了眾多賬戶所有者的電子郵件地址和電話號碼,而Instagram據稱對這些信息保密。社交媒體營銷公司Chtrbox擁有該數據庫。該公司利用公共信息計算每個賬戶的凈值,并可能通過獲得的聯系信息提供報價。Facebook表示,“我們正在調查這個問題,以了解所描述的數據(包括電子郵件和電話號碼)是來自Instagram還是其他來源。” CCN文章稱,Instagram數據泄露報告進一步證明Facebook不關心或不知道如何保護用戶隱私。在過去五年,Facebook在不同的場合泄露其用戶私人信息。Facebook的加密項目或即將到來,但最近的數據泄露提醒我們應該遠離地獄。據此前報道,加密項目Project Libra已經進行一年多。[2019/5/21]

通過這種共生協同的模式,讓保險和投資產生一種相互支持的關系。而這種模式的核心在于,它可以通過降低保費,吸引更多的保險需求方參與進來,同時,它也激勵用戶參與投資服務,而該投資可以自帶保險功能,可以在保證相對收益的情況下,獲得更大的資金安全。

當用戶在保險資金池中存入承保資金,除了保費收益,還可以獲得INSUR代幣的激勵以及可能的投資收益。同時,當一位保險的需求用戶購買InsurAce的保險之后,雖然支付了保費,但可以獲得INSUR代幣激勵,如果INSUR代幣價值提升,會降低其購買保險的成本,尤其是早期參與者。此外,一旦出現理賠事件,也可以通過程序獲得相應賠償。

InsurAce對于DeFi保險市場可持續性的考量

DeFi保險市場最終能不能發展起來,除了不斷增加的DeFi資產有天然的安全需求之外,還有很重要的是,承保方能不能獲得其資本的較高收益率,保險用戶能不能承擔起保費費用。這里需要一個均衡。

金色財經現場報道 Blockchain Research Institute執行主席:加密資產共分為7類:金色財經現場報道,今日2018 Coindesk共識大會正式在紐約開幕。Blockchain Research Institute執行主席Don Tapscott表示,加密資產共分為7類:1.加密貨幣;2.平臺;3.功能型代幣;4.證券性代幣;5.自然資產代幣;6.加密收藏品;7.加密法幣貨幣及穩定幣。[2018/5/14]

一個可持續的保險市場,必須照顧雙方的利益。如果不考慮承保人的利益,單純降低保費,即便能夠吸引更多的保險用戶購買保險,但如果長期的收益率得不到保證,例如長期低于Compound、Aave、Yearn、Alpha等協議的收益,那么,承保人的意愿會逐步降低,進而使得保險容量降低,讓保險市場不可持續。同樣,如果保費過高,保險需求用戶也會考慮其承受能力,也會降低購買保險的需求,這種情況下,保險市場也無法持續。

InsurAce的解決方案是:通過INSUR代幣的補貼,為保險用戶和承保方提供一定的補償;通過將保險資金池中的自由資本進行投資為承保方提供收益,并降低保費;通過“保險”服務吸引投資者資金,通過投資進一步為雙方提供更多的收益機會。

這意味著,在InsurAce上存入資產承保,相比于傳統DeFi理財,它還有兩重激勵:INSUR代幣和投資收益;在InsurAce上獲得保險服務,除了支付常規保費之外,還可以獲得代幣補貼,從而降低保費。

InsurAce的落地框架

在InsurAce的整個落地框架中,主要組成包括了保險產品、承保資金、投資、SCR挖礦、保險定價、風險管理、理賠評估、DAO治理等。

技術架構設計

首先是它的前端界面,直接面向保險用戶、承保人、投資者、社區成員、咨詢委員會等參與者。這些參與者可以購買保險、提供保險資金、投資、贖回、投票、索賠等。在這些操作的背后是協議機制,它由各種機制組成,如保險池資金模型、定價模型、風險模型、投資模型、代幣模型等。協議的機制是基于以太坊構建。此外,它需要預言機的喂價服務以及跨鏈基礎設施等。

資本模型

InsurAce的資本模型采用了“EIOPA的可償付II”模型,也是歐盟采用的保險和再保險制度,它對保險業務有一個規范的要求,以確保對保單持有人和收益人有足夠的保護。這種模型會通過定量和定性的方法來評估保險業務的“整體償付能力”,它要求企業進行合適的風險管理。

它有兩個關鍵指標,一個是SCR以及MCR。SCR確保保險公司可以在未來12個月內有能力履行其義務所需資本的至少99.5%,而MCR則代表未來12個月內85%的資本充足率的閥值。

定價模型

定價模型是保險產品的核心。當前DeFi保險很大程度上根據其特定協議的質押資產量來確定其保費。這不利于保險業務的發展,因為它無法做到充分的風險評估。InsurAce則采用基于精算師的定價模型。其風險評估在“組合保險”的級別上進行,它參考精算中的“總損失分布”模型思想以及組合級別的預期損失,在給每個協議的風險進行評分的同時,也得出整個組合的精算定價。在給定的時間窗口內,它會考慮索賠數量、風險暴露數量等,這些數據會用于模型訓練,如頻率模型和嚴重性模型。頻率模型主要關注給定時間內發生特定數量損失的概率,而嚴重性模型則關注損失金額的分布、承保金額限制等。

通過這兩個模型的成長,將其組合起來以形成對“總損失”問題的正確評估,然后將其納入風險考量,并最終得出保費的范圍。當然,在啟動時,會采用自定義的參數,不過隨著數據的積累,會不斷完善模型,甚至可以采用機器學習的方式來不斷優化模型和參數。

風險管理

InsurAce在風險管理方面,引入了三步評估的方法。首先是專家評估,InsurAce有一個咨詢委員會,主要負責對新協議進行專業的風險評估,其中包括協議審計、代碼分析、創始團隊背景、歷史記錄、跟現有黑客事件的相關性等。此外,也會跟專業安全審計公司合作。其次是社區評估,由社區的自愿者在咨詢委員會評估的基礎上進一步評估,參與的用戶會獲得INSUR代幣獎勵。最后是持續的更新,會根據收集的數據和信息不斷評估并調整其風險等級。

投資

InsurAce的客戶可以通過兩個方式獲得投資收益,一是直接從投資入口投資,一是通過為保險池提供資金,這部分資金中的一部分可能會成為自由資金,在可償付的前提下,可以將閑置資金用于投資,從而獲得收益。InsurAce的投資會根據用戶的風險偏好投入到不同的DeFi產品中,比如可以建立類似于Yearn的流動性挖礦,也可以進入借貸協議以獲得相對穩定的收益等。

其資本的充足率是根據SCR來定義,SCR挖礦根據保險池中資金充足狀態進行動態調整代幣激勵的數量,從而利于降低風險或降低保費。

SCR挖礦

SCR挖礦不僅是InsurAce的代幣發行模式,也是引導出其系統流動性,并將保險用戶、承保人、投資人跟InsurAce生態綁定在一起的重要機制。

參與者將其資金質押進入資金池,即可獲得INSUR代幣的獎勵。所有注入的資產會有風控管理,它會動態調整SCR,同時,將剩余的自由資產用于投資,以提升收益并降低保費,從而擴大市場規模。

InsurAce通過INSUR代幣來調節其質押資金的流向,當保險資金池的資金不足時,會提高保費,并增加INSUR的獎勵數量,同時降低投資方面的INSUR代幣獎勵,這兩者之間有一個常數,是此消彼長的關系,從而形成一種均衡。當保險資金池資金充足,則可以給投資方面更多的代幣獎勵,以吸引資金流向投資。

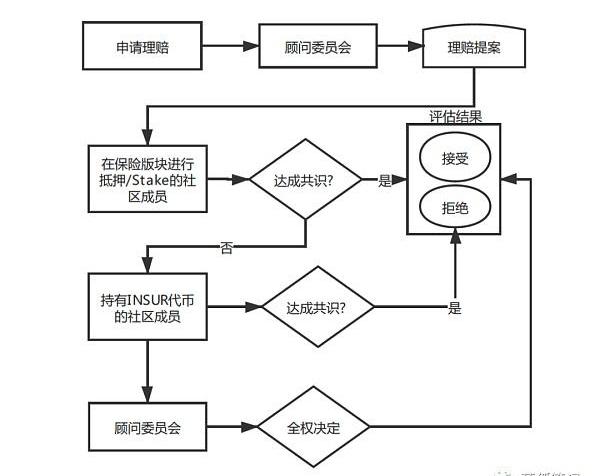

索賠

索賠依賴于評估,而評估主要依靠咨詢委員會和社區評估者。社區評估者需要質押資金,以防止其作惡。當然社區質押者也會因為其貢獻而獲得代幣獎勵。

InsurAce引入定量方法進行索賠處理。具體來說,咨詢委員會會對索賠事件進行調查并提出索賠金額。索賠金額從0-100%之間,0%表示拒絕,100%表示全額賠償,兩者之間則表示部分賠償。

當咨詢委員會將其提案提交給社區之后,需要經過如下流程:

1.提案需要社區評估者的投票通過,這里需要設定達成共識的門檻。

2.如果提案未能通過,該提案會由INSUR代幣持有人進行投票。這里也需要達成共識才能通過。

3.如果INSUR代幣持有人投票仍然未能通過,則由咨詢委員會提供最終結果。

如果提案通過,產生理賠,則InsurAce會向理賠申請人發放索賠金額,并進行公示。

DAO治理

跟所有DeFi項目一樣,InsurAce也有DAO治理。在InsurAce的DAO治理中,其關于用戶資產的使用最終由社區來決定;社區會參與到InsurAce協議的升級迭代中來,包括功能升級、產品路線圖、底層機制的優化等。

InsurAce的DAO治理包括社區治理和咨詢委員會的治理。社區由INSUR代幣持有人組成,社區可以對任何提案進行投票贊成或反對。咨詢委員會則由InsurAce核心開發者和第三方組成,他們在技術、保險、合規性等方面具有專業知識。咨詢委員會由于其專業性,可以進行提議,并對提案進行專業性的分析和執行相應計劃。

在InsurAce的DAO治理中,持有INSUR代幣代表投票權,投票結果會考慮法定人數、投票權重、多數票等因素。一般社區提案由InsurAce協議的參與者提出,由咨詢委員會進行初步審核,并提出專業意見供社區參考,然后進行成員投票,并得出明確的結論。根據結論,InsurAce項目團隊會進行實施并披露。

InsurAce協議的價值捕獲

INSUR是InsurAce協議的治理代幣,會用于生態引流和保險理賠等場景:

對保險用戶、承保方、投資者用戶的行為給予一定的代幣獎勵,以此引導出保險市場。

在索賠事件中進行投票。

索賠評估者質押。

對InsurAce的協議提案進行投票。

社區激勵。

InsurAce協議可以捕獲部分保費、部分投資收益。協議捕獲的價值將用于支持開發、代幣回購與銷毀、社區激勵或生態協作等。

DeFi保險的探索不會停止

由于DeFi在不斷發展,而DeFi保險是DeFi發展的必不可少的樂高。DeFi保險會隨著DeFi的探索而不斷升級迭代,未來還會有更多的DeFi協議不斷迭代升級。InsurAce的“組合保險”的模式探索之路值得關注。

Tags:INSSURINSURNSURInsured Financeinsur幣最新消息insur幣行情insur幣在幾個交易所交易

本文來源:鏈法,原題《數字資產交易合規與風險防控專欄|OTC場外交易法律問題匯編》作者:龐理鵬郭亞濤宋樂然全文3800字,閱讀約需要7分鐘出金和入金作為數字資產交易中的重要環節.

1900/1/1 0:00:00原標題:“區塊鏈+司法鑒定”實現“同步存證易”國內首個區塊鏈司法鑒定中心成立日前,國網區塊鏈司法鑒定中心正式成立,這也是國內首個以區塊鏈技術為特色的司法鑒定中心.

1900/1/1 0:00:00經常有新韭菜在群里問小條,有哪些實用的炒幣工具?小條專門收集整理,帶大家一起飛,希望能幫助大家盡快踏上快車道。下面就給整理出一批超級實用的幣圈相關網站.

1900/1/1 0:00:00比特幣歇菜,山寨幣瘋狂。4月3日下午,全球加密貨幣市值超過2萬億美元大關,在以太坊價格猛攻的助力下,山寨幣的市值占比再度上升至45.5%.

1900/1/1 0:00:00編輯:南風 來源:Unitimes 對于當前的以太坊網絡用戶來說,交易費可能高達60美元。降低不斷上漲的交易費,是目前以太坊基金會關注的一大問題.

1900/1/1 0:00:00本文來源:中金網 一份最新報告表明,韓國的兩家最大的互聯網技術巨頭,Kakao和Naver,或許在準備邁向下一步與加密貨幣支付和與加密貨幣交換相關業務擴展.

1900/1/1 0:00:00