BTC/HKD-3.92%

BTC/HKD-3.92% ETH/HKD-5.24%

ETH/HKD-5.24% LTC/HKD-3.33%

LTC/HKD-3.33% ADA/HKD-6.81%

ADA/HKD-6.81% SOL/HKD-10.44%

SOL/HKD-10.44% XRP/HKD-6.55%

XRP/HKD-6.55%2020年,區塊鏈世界最火的無疑是Defi,而Defi世界,最火的一個詞你一定聽說過:叫做“流動性挖礦”。

現在2021年已經走完了1/4,如果你還沒有參與過流動性挖礦的話,我覺得你會錯過很多收益。所以本篇來說一說一些常見的流動性挖礦策略,希望能對你的收益有所幫助。

被Defi徹底改變的BTC

在說策略之前,我們先來簡單說一說Defi,尤其是流動性挖礦對于區塊鏈,特別是BTC的影響。

在Defi之前,BTC在圈內人的眼里,是個適合HODL的幣種。而且你會發現大多數人一通操作,都跑不過拿住BTC不動,因為長線來看,BTC一直在漲。

但即便如此,之前在傳統金融圈里,BTC仍然不算是個多么好的投資標的。

一則是他們對BTC了解不如圈內人這么多,幣價波動又這么大;二則便是BTC嚴格意義來講,是個零息資產,也就是說你持有BTC,是不能像法幣那樣存銀行能夠給你帶來利息收入的,你只能吃到他低買高賣的那一部分漲幅。

有人經常拿美元或是英鎊一百年貶值幾十倍來說事,但殊不知這是在持有現金不動的前提下。

而一般人的現金不是存在銀行吃儲蓄利息,就是購買類似國債等產品生息,300年前持有一英鎊只買國債,靠利息復利到今天也有幾百英鎊,跑輸了黃金但數倍的跑贏了白銀這種“零息投資品”。

新加坡金管局:準備提供流動性以確保穩定,瑞信客戶將繼續擁有完全訪問權限:金色財經報道,新加坡金管局表示,準備提供流動性以確保穩定,瑞士信貸的客戶將繼續擁有完全的訪問權限。將繼續密切監控國內金融體系,瑞銀在新加坡的主要業務并不是零售業務。瑞信事件不會影響新加坡銀行業的穩定,目前瑞信在新加坡繼續無間斷運營。在接管過程中,將與瑞士金融市場監督管理局、瑞士信貸和瑞銀保持密切聯系。[2023/3/20 13:14:29]

BTC雖然之前增速很快,但長遠來看,因為無法生息,在傳統金融人士看來,有可能后勁不足,直到Defi和流動性挖礦的出現。

如果你有BTC,或者說WBTC,RenBTC之類的話,你的BTC就不再是一個零息產品了,至少在去年,包括今年,它都有可能在自身漲幅之外,給你提供比傳統金融高得多的利率。

下面來看看一些常見的挖礦策略。

比特幣最大主義者

如果你是個比特幣最大主義者,也就是說,你只屯BTC,其他的Token一概不想持有,那么你有下面幾個選項。

1、最安全——幣安

其實對于絕大多數用戶來說,把Token放在幣安這種頂級交易平臺,安全系數往往要比放在自己錢包要高,雖然這聽起來沒那么“區塊鏈”。

所以最安全也也意味著收益相對較低,你可以去該平臺上參加BTC/WBTC的對挖礦,沒有任何其他的Token種類牽扯進來,當然了,年化當前也就只有4個多點,但總比沒有的強。

HUSD官方:因關閉一些做市商賬戶導致短期流動性問題,目前已解決:8月19日消息,HUSD官方推特表示,最近決定關閉特定地區的幾個賬戶以遵守法律要求,其中包括一些做市商賬戶。由于銀行營業時間的時差,這導致了短期流動性問題,但已得到解決。[2022/8/19 12:35:44]

2、次安全——XVS

XVS可以算的上是幣安官方的去中心化借代平臺,運行在幣安智能鏈BSC上。

放貸的話是3%的年化,借則可以達到11.75%,注意這里的年化其實是有兩個組成,比如11.75,其中6.7%是XVS給用戶的XVSToken獎勵年化,剩下5%左右是借代本身的手續費或者利息等年化。

3、輕微風險——Auto、ACS等機槍池

這個基本就是大家俗稱的套娃了,以機槍池為代表,像是BSC上面的知名機槍池平臺Acryptos、BTC的單幣年化便可以達到30%左右。

FilDA在Elastos Smart Chain上開啟流動性激勵計劃:3月14日消息,FilDA現已在ESC上開啟流動性激勵計劃。用戶可通過質押ELA、BTC、ETH、HUSD等資產提供流動性獲得FilDA獎勵。

FilDA是多鏈部署的DeFi借貸項目,以為用戶提供優質的借貸產品和服務為宗旨,存借款總額高峰值突破21億美元。ESC是一個完全兼容的EVM鏈,支持執行用Solidity編寫的智能合約。并通過利用 DPoS 共識,ESC提供了高性能、可擴展的智能合約執行解決方案。[2022/3/14 13:56:15]

怎么達到的呢,其實很簡單,在XVS或者其他平臺的基礎上再套一層娃。換句話說,用戶在ACS平臺上存入BTC,ACS幫你去XVS上借代,賺XVS自身手續費以及XVS平臺幣的獎勵,然后ACS再給你發ACS自己的平臺幣獎勵,這個年化其實就是XVS的10%+ACS自身Token的17-42%所組成的。

這時候,你的年化其實主要取決于XVS和ACSToken的價格,所以每天的變化都會比較大。

聰明的你可能看出來了,理論上來說,你甚至可以再開一個平臺,憑空發一個平臺幣,然后用戶在你那里存入BTC,你的平臺負責存入ACS,然后在ACS原本的獎勵之上再獎勵用戶你那個平臺的平臺幣.

年化可以做到更高,只要你的平臺幣價格不是0……這也是為什么說Defi經常被戲稱“無限套娃”的套路。

Pilot 流動性杠桿挖礦已開放 HPT-USDT 交易對:據官方消息,Pilot 現已開放流動性挖礦杠桿專區,并于3月22日 14:00開放 HPT-USDT 交易對,最高支持 2X 杠桿。此前,Pilot 已開放 HPT 無損挖礦。

據悉,Pilot Protocol 是Heco鏈上首個超額借貸協議的項目,為市場創新地提供了最高三倍杠桿的借貸工具。[2021/3/22 19:07:10]

但要注意的是,每多套一層娃,多拿一層平臺幣,你的風險便也多累計了一層。這也是為什么像是機槍池Pickle被黑過,資金大量丟失,甚至就連YFI前段時間都不能幸免。而你很少聽說Uni或者Sushi的LP(提供流動性做市商的憑證)池丟資金的。

理解了這個,下面的幾個策略相信你就不難理解了:

ETH最大主義者或是BTC+ETH最大主義者

以下策略適用于重倉ETH的朋友,或是那些BTC和ETH同時看好、同時重倉,不是很在乎哪個多點哪個少點的。

ETH策略:

1、ETH2.0質押,差不多目前有8%的年化。

2、幣安ETH/BETH對,年化有差不多20%,比你去ETH2.0質押8%左右的年化好得多。不過,當前該選項添加資產是失敗的,咨詢客服得到的答復是“暫停待恢復狀態。

CryptoQuant CEO:ETH的流動性不足會使美元價格長期上漲:1月4日消息,CryptoQuant CEO Ki Young Ju發推表示,幾乎2%的ETH供應都質押在ETH2存款合約中,而這種流動性不足會使美元價格長期上漲。[2021/1/4 16:24:28]

3、類似上面BTC的XVS或者加一層套娃的ACS,ETH在ACS的年化有差不多33%。

4、安全又穩定的BTC/ETH對LP。如果去Uniswap的話,據說差不多可以吃到15%左右年化的手續費收入,如過去Sushiswap的話,因為有SushiToken的獎勵,目前年化可以做到5-10%手續費和15%-20%左右的SushiToken獎勵年化。

5、當前最高的ETH單幣收益,無疑是Tornado龍卷風,據說有接近200%左右。但是相對來說操作極其復雜,而且因為當前高昂的GAS費用原因,只適合10ETH或是100ETH整存整取的方式來挖礦。所以基本只推薦給ETH大戶+資深Defi農民。

多Token策略

如果你手里有不少看好的主流幣,打算長持,比如Uni,FIl,BNB等等,又不太在乎漲幅哪個多哪個少,那么你完全可以去Sushi或者Cake上面找找有沒有能夠匹配的交易對,賺一份額外的手續費和平臺Token獎勵。

以Cake舉例,拿BNB和這些主流幣配對,年化基本上都有個30-40%左右。

Cake和BNB的交易對更是有100%的年化,且還能時不時參加Cake上面的LP打新,年化其實不止100%。

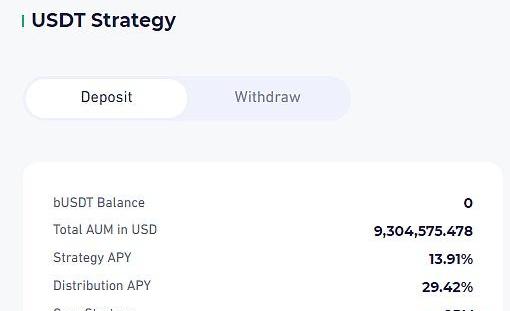

穩定幣策略

穩定幣策略是很多人喜歡的一種挖礦策略,因為幾乎不牽扯到任何Token價格下跌的風險,也沒有普通LP帶來的無常損失。

穩定幣策略主要也有三個:

1、幣安流動性挖礦。?幾個穩定幣湊個交易對,差不多就能達到8-10%的年化,雖然不高,但總比存銀行或者買什么理財強得多。

2、Defi標配——Curve。最知名的Curve3pool,也是Curve最為核心的業務,APY主要取決與Crv的幣價,倒是也相對穩定,目前的年化差不多有14%,比在幣安高一些。

但要注意的是Curve的Gas費用調用起來極高,動不動上百甚至幾百美金,這個策略,還是適合大資金。

3、套個娃——機槍池或是理財平臺。比如這個叫Bella.fi的儲蓄理財,USDT年化有43%,但其實你細看,無非還是套娃,大概率存在那兒的USDT去了Curve,然后加一個Bella自己的平臺幣給你,湊出了43%。

各個新項目挖礦

真正Defi的職業農民,其實是無時無刻不在尋找新礦的,Defi的世界,根本沒有一天停歇的時候。

舉兩個例子,幾個月前開始的合成資產借代項目ARCX,之前很多人費勁巴拉的各種操作,存入資產獲取穩定幣StableX,來挖看不到價格的ARCX。幾個月下來Gas費花了上千美金,收益則完全看不到。

這兩天ARCX上線,一個Token價格直接2萬美金,前期這些挖礦幾個月沒看到收益的玩家,基本每個人都是幾萬美金入賬,成本無非幾百上千的Gas費用,年化可以說是幾十倍開外。

而近期大熱的穩定幣項目,號稱新一代穩定幣三杰的Reflexer、Fei和Float。

拿其中的Float舉例,在剛剛結束的第一階段,給參與過Defi項目Snapshot治理的開放白名單,每個地址限制3萬美金的穩定幣,而6周時間挖出來的BankToken價值早已超過本金,年化綜合算下來差不多有1000%以上。

當然,也只有6周的時間而已。現在第二階段開啟,無白名單限制,增加了社區投票的五個單幣1池,YFI、YAM、ETH、WBTC和Sushi,以及Bank/ETH的2池,時間只有兩周。

Defi的興起,其實變相使得原先只會“買”與“賣”的玩家占盡劣勢。因為很有可能你買的Token,只是別人0成本挖出來的而已。

精通挖礦又有資本優勢的玩家,往往處在一個“不敗”的境地,虧起來比你慢,掙起來比你快,能擊敗他們的也許只有黑客。

作者|五火球教主

作者:國盛區塊鏈研究院 摘要 香港證監會持牌交易所和經紀商OSLDigitalSecurities正式上線首筆交易,加密貨幣市場與傳統資本市場加速融合.

1900/1/1 0:00:00億萬富翁投資者RayDalio是全球最大的對沖基金——管理著1500億美元資產的橋水基金的創始人。根據雅虎財經,今日他提出比特幣“很有可能”將被取締,或將類似于美國政府把私有黃金定為非法的情況.

1900/1/1 0:00:00本文從理論和實踐的角度考察了數字貨幣的全球發展和競爭,并研究了中國中央銀行數字貨的設計。此外,在修正現有文獻不足的基礎上,本文基于四部門DSGE模型對DC/EP發行的經濟影響進行了定量分析.

1900/1/1 0:00:002021年3月18日,由BitTorrent創始人BramCohen創立的加密貨幣項目Chia?Network正式發布Chia1.0主網,代幣為XCH,并已開放挖礦活動.

1900/1/1 0:00:00本文來自decrypt,原文作者:AdrianaHamacherOdaily星球日報譯者|Moni 內容概述: *?傳統品牌已經開始認真考慮NFT.

1900/1/1 0:00:00自2020年下半年流動性挖礦的熱潮開始,DeFi市場各板塊的基礎建設與資產用戶流量均達到歷史以來新的高度,借貸、穩定幣、Swap、NFT、DEX、瀏覽器、錢包、衍生品等各個領域的生態日漸繁榮.

1900/1/1 0:00:00