BTC/HKD+1.31%

BTC/HKD+1.31% ETH/HKD+0.88%

ETH/HKD+0.88% LTC/HKD+3.14%

LTC/HKD+3.14% ADA/HKD+5.01%

ADA/HKD+5.01% SOL/HKD+4.22%

SOL/HKD+4.22% XRP/HKD+6.62%

XRP/HKD+6.62%朋友來電話,對我哭訴:他借貸挖礦正不亦樂乎的時候。三天在外忙,沒有打開平臺看,發現自己已經被清算了。

由于有這個事情的發生,讓我覺得非常有必要講解一下DeFi借貸中一個很多人忽略又讓很多人頭疼的問題:清算機制。

本文旨在解答如下問題:

抵押率是什么?

最大安全值安全嗎?

為什么我借貸的時候設置的是最大安全值以內還是被清算了?

如何降低清算風險提高資金利用效率?

目前借貸平臺有很多,比如以太坊主網上的Compound、AAVE,比如火幣生態鏈Heco上的借貸平臺。各個借貸平臺的基本清算邏輯是一致的,只是抵押率不同,所以,我會用Heco上的借貸平臺舉例子。

Coinbase:美國對加密貨幣的監管方法是 \"脫節的\",但它在監管方面處于有利地位:金色財經報道,Coinbase表示,盡管美國對加密貨幣的監管方法是 \"脫節的\",但它仍處于強有力的監管地位,Coinbase表示,在美國對數字資產的監管審查越來越嚴格的情況下,它已做好準備取得成功,這家美國加密貨幣巨頭利用其部分季度收益報告將自己與其他在監管和執法審查日益嚴格的情況下倒閉或倒閉的公司進行了對比超過商業慣例。(TheBlock)[2023/2/22 12:20:58]

抵押率與清算

DeFi借貸平臺可以認為銀行,舉例,抵押房產從銀行借款,評估價值為1000萬,實際放款650萬,沒過幾天房子跌了35%,就值650萬了,那這個資產你如果不補錢的話,現在就可清算賣出了——這就是資不抵債,破產清算。

今日恐慌與貪婪指數為30,恐慌程度大幅上升:金色財經報道,今日恐慌與貪婪指數為30(昨日為41),恐慌程度較昨日大幅上升,等級仍為恐慌。注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/8/18 12:32:53]

同樣道理,DeFi借貸平臺也一樣的,且更加明晰。以Heco上的某借貸平臺為例。C平臺上規定USDT抵押率為80%,意思就是存入1萬USDT,最多可以借出來8000USDT等值的加密資產,如8000美金的BTC或者8000USDT或8000HUSD。

對于不同平臺,對于不同幣種抵押率都有可能是不同的。比如Heco上的L平臺,USDT的抵押率就是90%而不是80%。

英國外交部批評朝鮮加密會議組織者在沙特阿拉伯被拘留:金色財經報道,英國外交部因在將朝鮮加密貨幣會議組織者Christopher Emms趕出沙特阿拉伯方面缺乏行動而受到批評,自2月以來,他一直在美國當局的要求下被困在沙特阿拉伯。

埃姆斯二月份在沙特首都利雅得機場被拘留,過去五個月一直在吉達保釋。沙特政府正在等待美國當局的文件,他們將根據這些文件決定是否引渡他。這位加密貨幣商人被指控與美國公民 Virgil Griffith 合作,向朝鮮非法提供加密貨幣和區塊鏈技術服務,包括幫助他們學會逃避因其核武器計劃而實施的銀行禁運,從而合謀違反美國對朝鮮的制裁。

這些指控源于 2019 年,當時 Emms 和 Griffith 組織了平壤區塊鏈和加密貨幣會議。在朝鮮首都舉行,對除韓國人、日本人和以色列人以外的所有國際游客開放,門票價格超過 3,000 美元,在這個封閉的國家享受全包住宿,包括拍攝和參觀當地啤酒廠等活動。[2022/7/31 2:48:56]

一旦超過抵押率,就有可能被清算。

當前加密貨幣總市值為1.19萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為1.198萬億美元,24小時減少3.8%,24小時交易量為716.9億美元。當前比特幣市值占比為45.5%,以太坊市值占比為15.6%。[2022/6/12 4:19:14]

舉例,你存入10000美金,借出8000美金的比特幣,然后比特幣漲了一點,理論上你就應該被清算。也就是資不抵債。

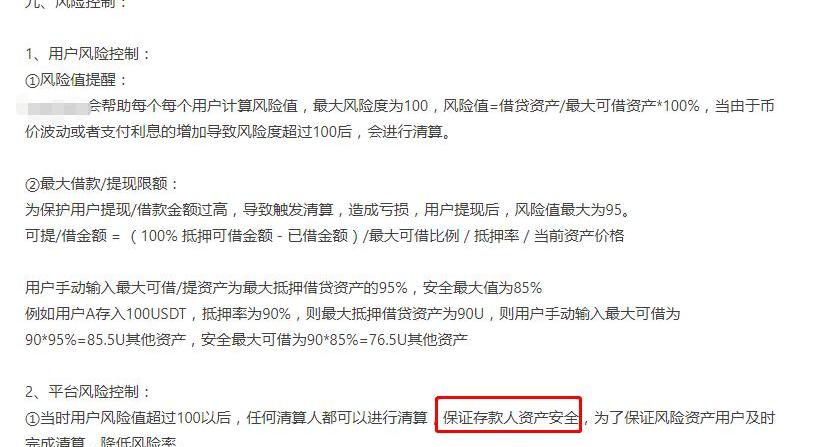

抵押率和清算兩者之間的關系是陰陽兩面,觸發最大抵押率就會被清算。如下圖L平臺的介紹:

看紅色方框內容,這里“保證存款人資產”指的是平臺上其他存款人的資產,不是說被清算的人的資產,如果都不清算,整個平臺資不抵債,別人的正常的借貸也會受到影響,所以,必須有清算機制才能使系統良好運行。資產清算后,對于你來說,就是完全沒有了。

數據:DeFi總鎖倉量較4月高點已跌去近40%:5 月31日消息,據歐科云鏈鏈上大師數據顯示,DeFi全網總鎖倉量已由2022年4月19日的最高點1,895.1億美元跌至如今的1,137.7億美元,跌幅達到39.9%。

目前Defi項目中鎖倉量排名前三的分別是Lido(158億美元)、Maker(92億美元)、Aave(91.1億美元)。[2022/5/31 3:52:32]

安全最大值、使用率、風險值

上圖中是不同平臺的叫法不同,背后的邏輯和表達的意思是一樣的。

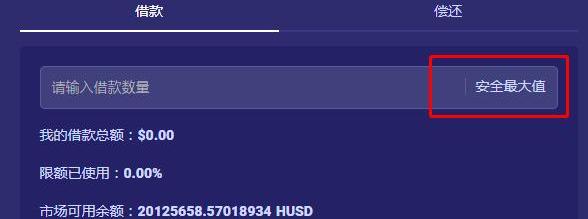

以C平臺為例,USDT質押率為80%,安全最大值平臺默認為80%,如果你10000USDT,存進去,如果按照安全最大值借出USDT或者別的加密資產就是1萬*80%*80%=6400美金。

因為這里的“已使用”“風險值”都是指你借出的資金占用你能借出的資金的比例。你能借出多少資金對于C平臺?你能借出80%,也就是你最多借8000美金,這時候如果你借出的是4000美金,那么,“已使用”就是4000÷8000=50%,你的“已使用”就是50%,而不是顯示為40%。

安全最大值安全嗎?

答案是有些情況下非常安全,有些情況下非常不安全。我們繼續講解。

借入借出都是穩定幣的情況

如果存入是USDT等穩定幣,借出的是穩定幣,由于價格穩定,波動經常在1%以內,最大5%。那么,最大安全值當然很安全,為了提高資金效率甚至可以借出“質押率”的90%,也就是說,這種情況下你存入10000美金,借出9000美金,也沒什么問題。

借入借出資產有波動的情況

如存入1萬美金,如果按照“安全最大值”借出6400美金的BTC,那么,“安全最大值”也是非常不安全的,只需要6400美元的BTC漲價到8000美金,你的資產就會被清算。或者反過來,你存入了1萬美金的比特幣,而借出來6400美金的USDT,如果BTC價格下跌到6400美金÷80%=8000美金,價值1萬美金的比特幣現在價值8000美金了,你的資產也要被清算。

這種情況下建議借出的資產整體不要超過50%或者40%,比如你存了usdt、BTC、ETH等,整體價值1萬美金,你就借出來4000美金的加密資產,每天看一下,不要出現借出的資產短期價值翻倍的話,也問題不大。很多人為了保險對于這種情況往往只借出30%的資產。

借入借出為同一幣種的情況

這種情況下,多數是因為要參與借貸挖礦。存入1btc最多借出質押率的btc也就是0.8BTC,你說兩者價格一致,我可以借出100%可以借出的資產也就是0.8BTC,絕對不可以。依然被清算。原因是,借出的利息往往高于借入的利息,這個存粹的借貸利息都是幣本位的。很快,借出的資產價值高于借入的資產價值的抵押率,清算開始。

但是如果謹慎一些使用最大安全值,或者比最大安全值大一些沒有問題。以C平臺為例,存入1BTC,抵押率80%,借出安全最大值是80%,這時候你借出0.64BTC沒問題,甚至借出超過安全最大值也沒有問題,比如借出你可以借出的所有資金的90%,就是1BTC*80%*90%=0.72BTC。問題也不大。因為是同一幣種,邏輯如同“借入借出都是穩定幣”這一情況。

注意:每個平臺的抵押率不同,每個平臺上不同幣種的抵押率也有所不同,在參與借貸平臺之前務必閱讀平臺的相關清算規則文檔。

總結

使用借貸平臺還是要計算清楚,如果借入借出幣種之間價格波動較大,就需要采用謹慎策略,最好經常去平臺看看“風險值”“已使用”等顯示的比率,這時候“安全最大值”并不安全,應降低借貸率;如果借入借出幣種之間價格波動不大,如單一幣種借入借出或者穩定幣借入借出,則可以超過所謂的“安全最大值”。針對不同的情況,風險和資金利用效率的基本邏輯就是這些。

·····

區塊修羅場,加密烏托邦

神農嘗百草,用錢寫文章

今日國內市場告別“春節假期”狀態,比特幣也于昨日凌晨突破5.2萬美元,迎接“開門紅”。但就在剛剛,美股區塊鏈概念股出現盤前普跌,MarathonPatent、嘉楠科技一度跌6.7%,RiotBl.

1900/1/1 0:00:00來源:新浪財經 Bitstamp報價顯示,比特幣跌至50000美元/枚下方,24小時跌幅近8%.

1900/1/1 0:00:00ZOL項目于今日16:00正式開始流動性挖礦。DeFi流動性挖礦火爆一時,吸引了大量投資者參與.

1900/1/1 0:00:00美國很早即批準了以灰度信托為代表的比特幣ETP類產品,這也成為2020年比特幣大幅上漲的主要推手。而近期,加拿大首只比特幣ETF的推出更將成為推動2021年比特幣繼續猛漲的重要因素.

1900/1/1 0:00:002月18日消息,去中心化無損彩票協議Pooltogether宣布發布了它的治理代幣POOL,其中有80.04%的代幣會分配給社區,12.44%分配給顧問和員工,7.52%分配給投資者.

1900/1/1 0:00:00本文來源:FX168,作者:Becky一位資產經理表示,比特幣的長期價值可能升至100萬美元,成為全球儲備貨幣.

1900/1/1 0:00:00