BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD+1.88%

ADA/HKD+1.88% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD+2.02%

XRP/HKD+2.02%Sushi選擇入局IDO融資渠道的潛力與未來

鏈捕手

剛剛

29

原標題:詳解去中心化代幣發行平臺特性:Sushiswap、DODO與Balancer等

得益于DeFi基礎設施的優化,以及DeFi用戶大規模增加,越來越多項目選擇IDO的方式進行募資,UMA、MTA、API3、PREP等知名代幣都是如此,帶來顯著的財富效應,而近期IDO項目的數量亦在大幅增多。

在這種背景下,越來越多IDO平臺與模式涌現,近期Sushiswap亦選擇入局,為IDO市場帶來更多的影響力與關注度。

在本文中,鏈捕手將對Uniswap、Balancer、Polkastarter、Bounce、Mesa、DODO等主要的IDO平臺及其機制進行介紹,展現IDO作為當前熱門融資渠道的潛力與未來。

發展歷史與現狀

近段時間,IDO再度成為加密市場的高頻詞匯,近一周Razor、OptionRoom、UmbrellaNetwork、BotOcean、DAOVentures等至少8個項目進行或者宣布將進行IDO,相關IDO平臺的代幣價格也在水漲船高。可以說,IDO已經成為許多區塊鏈項目熱衷的首次公開募資方式。

目前,外界對IDO的定義有所不同,例如有人解釋為首次DeFi發行,也有人解釋為首次DEX發行,考慮到目前許多項目發行代幣的平臺已經超出DEX的范疇,本文則將采取首次DeFi發行的定義進行闡述。

Sushi新任CEO:已完成新Token經濟學初稿:11月27日消息,SushiSwap新任首席執行官Jared Grey在社交媒體上發文稱其與EONS開發者David Wilson已完成SushiSwap新Token經濟學初稿,并將于下周在社區內部進行展示。預計2-3周后發布公開草案。[2022/11/27 20:55:11]

在過去幾年,區塊鏈項目代幣首次發行的方式經歷過多輪更迭,從早期基于智能合約轉賬的ICO,到此后的首次交易所發行以及Coinlist等合規平臺發行,其門檻與成本呈現越來越高的趨勢,甚至于許多區塊鏈項目都沒有公開發行代幣的步驟。

但隨著去中心化交易所的誕生與流行,不少項目方開始嘗試在DEX平臺進行首次代幣公開發行,例如幣安在19年6月就宣布RavenProtocol在其DEX平臺進行IDO,但由于當時DEX的性能問題以及市場教育問題,IDO并沒有流行起來。

不過IDO機制使得項目方直接面向社區群體融資,特別是使項目早期支持者獲得更多財務回報,同時作為營銷手段也能獲得更多市場關注,仍然引起許多項目方的注意。

2020年6、7月起,得益于DeFi基礎設施的優化,以及DeFi用戶大規模增加,大量DeFi項目選擇在Uniswap上進行首次代幣公開發行,例如UMA、bZx等知名項目,此外還有許多投機性新項目。

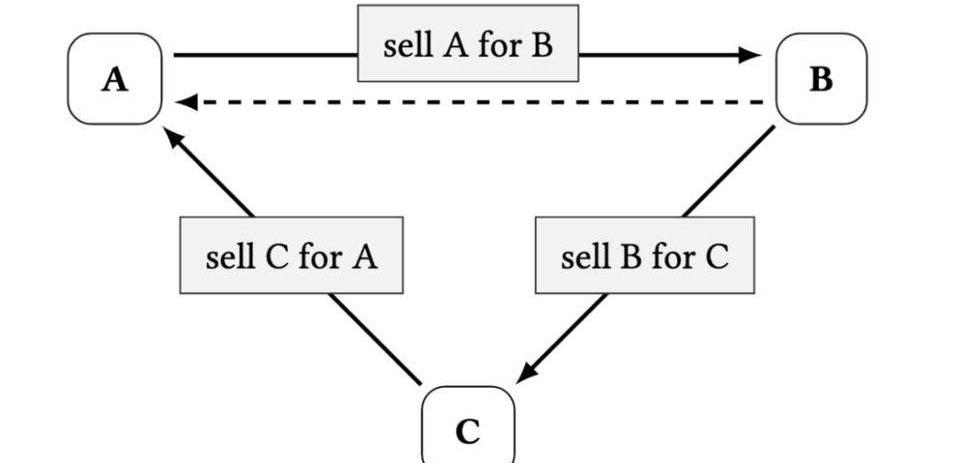

具體而言,Uniswap上的IDO模式也就是AMM機制,項目方需要預先創建基于智能合約的資金池并按照1:1的比例充值代幣以及ETH或者DAI等儲備金,此后用戶在該資金池購買代幣,隨著買盤資金大量進場,代幣價格根據曲線模型也會隨之推高。

更正:Synthetix和Lyra計劃向投票給Optimism上sUSD-3CRV池的veCRV持有者提供獎勵:4月22日消息,合成資產協議Synthetix與其生態期權協議Lyra計劃向投票給Optimism上sUSD-3CRV池的veCRV持有者提供獎勵,從而激勵該池的流動性,獎勵為每周1.2萬枚SNX與5萬枚LYRA。

此前關于“Synthetix和Lyra在Optimism上啟動sUSD流動性激勵”為誤報。[2022/4/22 14:42:16]

同時,該機制也衍生出「科學家搶跑」的問題,由于付出更高gas費的用戶往往能更早完成交易并獲得更優惠的價格,因此許多「科學家」就會利用機器算法以及高gas的方式搶先交易,市場狂熱情緒下很容易造成價格大幅上漲,同時對普通參與用戶不太公平。

因此,圍繞著定價機制、準入門檻等特性,此后DeFi市場陸續衍生出大量針對IDO的解決方案與項目,包括Bounce、Polkastarter、Mesa等,以及Sushiswap近期推出的MISO。

從平臺類型來看,目前IDO平臺可大致分為綜合性DEX平臺與專門服務IDO的拍賣型平臺,前者的典型代表為Uniswap、Balancer等,可以為項目方提供從代幣發行到建立流動性等一系列功能,后者的代表則是Mesa、Bounce、Polkastarter等,專門為項目方提供豐富多樣的代幣發行與拍賣策略,但無法直接為代幣創造流動性資金池。

SUSHI突破8.4美元關口 日內漲幅為11.86%:火幣全球站數據顯示,SUSHI短線上漲,突破8.4美元關口,現報8.4美元,日內漲幅達到11.86%,行情波動較大,請做好風險控制。[2021/1/29 14:16:34]

同時,這些平臺在價格發現機制、白名單機制、準入機制等方面大多都存在各自的特點,基本滿足項目方首次公開發行代幣的多元需求。

目前來看,相對知名的IDO平臺包括Uniswap、Balancer、Polkastarter、Bounce、Mesa、DODO等,此外還有Bonfida、KyberSwap、Poolz等DEX亦支持IDO,接下來鏈捕手會對主要的一些IDO平臺及其機制進行詳細介紹,其中前文介紹過的Uniswap不再贅述。

Balancer:流動性引導池

Balancer是一個基于AMM機制的DEX,去年推出了名為流動性引導池(LiquidityBootstrappingPools,LBP)的解決方案,允許項目團隊在Balancer進行首次代幣公開發行,同時在該平臺建立具有深厚流動性的資金池。

據了解,流動性引導池的發行時間一般為3天,項目方可以自主設置代幣在資金池中的初始權重,最大偏差比率為2:98,即該資金池組成將是2%的儲備資產的2%和98%的項目代幣,項目方可以在無需具有較大資金體量的情況下獎勵流動性,同時代幣初始價格與儲備資產價值成正比。

流動性引導池還為項目方提供了快速調整權重的功能,可以通過調整儲備資產比例來降低池中代幣的價值,阻止由于早期投機而導致價格最終的飆升。

數據:SushiSwap總鎖倉量在過去24小時下降近8%:DeFi Pulse的數據顯示,SushiSwap的總鎖倉量(TVL)在過去24小時內下降了近8%。在9月12日創下14億美元的歷史新高后,Sushi的TVL在一周后下跌了三分之二,至近4.9億美元。雖然下滑速度有所放緩,但TVL在過去九天里仍進一步下滑1.3億美元,至3.54億美元。這標志著SushiSwap的命運發生了重大變化,就在幾周前,SushiSwap在獲得了大量流動性后,似乎要取代Uniswap。在UNI空投了5億美元后,大部分流動性都回到了Uniswap。[2020/9/30]

因此,想參與代幣購買的人便能夠在代幣價值達到與自己期望符合時購入代幣。在這樣的設計機制下,開盤價通常會刻意定得較高,而較優惠的價格可能會出現在活動后期。

綜合來看,這種機制一定程度上可以避免用戶因為FOMO而涌入購買以及抑制機器人「搶跑」的情形,讓所有參與者能公平競爭,降低市場價格波動性,進而更順利地完成代幣價值發現。

到目前為止,APY.Finance、PerpetualProtocol、Furucombo等至少5個項目通過Balancer流動性引導池機制進行IDO。

Mesa:基于環形交易的批量拍賣機制

Mesa是一個基于Gnosis協議構建的DEX項目,由DXdao維護、擁有和托管,支持穩定幣的簡單做市策略。自2020年7月以來,該平臺總計進行至少9起IDO,其中包括mStable、dHEDGE、API3等多個知名項目。

Ambrosus和瑞士咖啡聯盟合作:Ambrosus (AMB)在推特宣布與瑞士咖啡聯盟合作,Ambrosus 將把基于區塊鏈的物聯網技術應用到瑞士咖啡聯盟。AMB現全球均價2.71元,24小時跌幅10.44%。[2018/3/8]

項目方可以在該平臺設置競拍數量以及價格上下限,用戶則通過提交限價單機制參與。相比于其它IDO平臺,Mesa的主要特點分別是環形交易與批量拍賣,同時需要用戶提前向官方錢包地址充值,以實現匯集和最大化流動性、防止提前搶拍的目的。

具體來看,環形交易是指Mesa支持用戶使用多種資產參與競拍,而不限于特定交易對,實現所有交易對之間共享流動性、將所有訂單匯總到一個訂單簿的訂單結算,從而匯集和最大化流動性。

批量拍賣則是指Mesa用戶的競拍訂單不會單獨進行結算,而是每5分鐘批量進行一次。在五分鐘的批量拍賣開始時,所有用戶競拍訂單都會被羅列出來,再根據價格與金額選取30個訂單,由鏈外求解器發起最優結算方案的公開競爭,通過特定計算公式來確定單一結算價格。在下一批五分鐘的拍賣開始時,所有競拍訂單批量完成并在鏈上結算。

Mesa會向每筆成交訂單收取0.1%的手續費,這部分費用也將用于為用戶支付gas費用。為了確保平臺不產生虧損,Mesa建議用戶最低認購金額為1600USDC,過低訂單將不予以結算。

該機制意味著單個批次中的所有參與者以相同的價格購買代幣,可以避免出現部分用戶付出高gas費「搶拍」的情況,為用戶提供相對公平、平等的參與機會。

Polkastarter:固定交換池

Polkastarter是一個跨鏈代幣交換和拍賣協議,Beta版本于去年12月上線以太坊,預計會在今年第一季度遷移至波卡,也是近期IDO最為頻繁的平臺。

去年9月20日,該項目宣布獲得87.5萬美元種子及私募輪融資,投資機構為NGCVentures、MoonrockCapital、SignumCapital等。

相比其它IDO平臺,Polkastarter主要有兩個特點,一是推出固定交換池,項目方可以為代幣設置固定價格進行拍賣;二是項目方可以為代幣拍賣設置白名單,只有特定地址可以參與拍賣,用戶通常需要完成項目方規定的一系列任務或者報名抽簽方能獲得白名單資格。

目前,至少有15個項目在該平臺進行IDO,不過幾乎所有項目都不太知名,同時參與者數量則多在100-300人范圍內,單個用戶的IDO額度也比較低,通常在0.2-0.5個ETH之內。

Bounce:社區授權拍賣

Bounce是一個用于進行代幣互換的去中心化拍賣協議,上線于去年7月,創始人也是Ankr創始人ChandlerSong。投資方包括ParaFiCapital、BlockchainCapital兩家機構,以及Synthetix創始人KainWarwick、Aave創始人StaniKulechov等行業人士。

目前,Bounce主要有兩個產品,分別是去中心化拍賣平臺與近期上線的社區授權拍賣平臺。前者與其它IDO平臺差別不大,任意項目方都可以在該平臺設置代幣數量、最大ETH接收數量、持續時間以及拍賣策略,其中支持固定交換、荷蘭式拍賣和密封式拍賣等,超過上限的資金將會被彈回給用戶。

Bounce社區授權拍賣平臺則是由BOT持有者社區決定可以激活哪些項目并進行代幣銷售,平臺將協助有資格的項目創建拍賣。同時,想要參加認證拍賣的個人需要根據每個項目的要求通過KYC和白名單。

DODO:眾籌建池

DODO是一個成立于2020年8月的DEX產品,基于具有非線性價格曲線的PMM算法,提出了名為眾籌建池的IDO模式,到目前為止至少進行了3次。

眾籌建池具體是由項目方提供一定量的代幣,指定代幣單價與發行額度。在指定時間內,任何人都可以充值進行認購,如果用戶認購超過代幣發行額度,那么根據用戶充值的資金量分配代幣額度。眾籌期結束后,公開資金池自動建立,眾籌價格作為開盤價立即開啟現貨交易市場。

同時,DODO設置了「流動性保護」機制,現貨市場的買盤由用戶充值的資金構成,賣盤由眾籌期后剩余的代幣構成,這些初始流動性都屬于眾籌建池的發起人,但流動性保護期內,發起人不能撤出流動性。

Sushiswap:一攬子解決方案

2月2日,Sushiswap宣布推出IDO產品MISO,旨在簡化在SushiSwap交易所上創建代幣、啟動新項目的過程,包括創建代幣、建立機槍池、創建代幣發售策略、啟動流動性挖礦等,以吸引更多新項目在該平臺建立流動性。

相比Uniswap、Balancer這些DEX,Sushiswap的MISO的主要特點在于解決方案更加豐富、體系化,同時支持項目方采取多種發售策略,包括固定價格眾籌、批量拍賣和荷蘭拍賣。

綜合來看,IDO市場如今已經成為DEX平臺關注的焦點之一,而各大IDO平臺在操作便捷性、價格發現機制等方面各自具有其特點與優勢,但由于當前市場情緒高漲、優質項目基本不缺融資,IDO或許很難成為多數優質項目的主要選擇,長尾市場項目或許將是其主要對象,其中風險也不容忽視。

IDO項目

DeFi

文章作者:谷昱

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>Sushi選擇入局IDO融資渠道的潛力與未來

作者:LukaB,翻譯:李翰博 https://dcxlearn.com/如果你在本周的任何時候上網,你都會聽說過Gamestop和一個名為WallStreetBets在reddit上的論壇.

1900/1/1 0:00:00算力說 2月7日零時起,北京數字人民幣試點活動開啟,通過預約搖號抽簽形式發放總額1000萬元數字人民幣紅包。在過去的一年,中國央行DC|EP已開始走進普通市民生活,被更多人所熟知.

1900/1/1 0:00:00受疫情影響,很多藝術畫廊門可羅雀,鮮有人光顧,一些畫廊為了自救,成功向數字化轉型,如Gagosian,憑借ArtistSpotlight在線觀展室系列完成了一筆數萬美元的交易.

1900/1/1 0:00:00加入PolkaWorld社區,共建Web3.0! 近期在社區中,一些人會將波卡和EOS做比較,有人認為波卡的平行鏈拍賣機制和EOS當年的超級節點競選類似.

1900/1/1 0:00:00金色財經報道,2月8日,全國金融標準化技術委員會發文介紹了數字身份、加密貨幣和LEI,金標委引用的是LEIWorldwid發布的關于全球法人身份識別編碼LEI的介紹.

1900/1/1 0:00:00原文標題:《虛擬貨幣騙局收割四部曲:循循善誘,請君入甕,巧取豪奪,最后。。。》一、序幕:循循善誘,讓“小白”學會買入USDT二、請君入甕:誘使參與者將USDT充入指定平臺USDT的充幣完成后,接.

1900/1/1 0:00:00