BTC/HKD+4.53%

BTC/HKD+4.53% ETH/HKD+4.22%

ETH/HKD+4.22% LTC/HKD+6.63%

LTC/HKD+6.63% ADA/HKD+5.95%

ADA/HKD+5.95% SOL/HKD+7.77%

SOL/HKD+7.77% XRP/HKD+3.95%

XRP/HKD+3.95%Aave:去中心化的貨幣市場

收益率一直是DeFi增長背后的關鍵驅動力之一。在過去兩年中,隨著傳統金融的利率逐漸降至0%,甚至在某些情況下甚至為負,數十億美元的資本涌入了該領域。

因此,對于精明的投資者來說,DeFi已經成為了一個新的避天堂,他們可以通過各種不同的方式獲得高收益,其中之一就是通過新興的利率協議。

Aave是DeFi中主要的去中心化利率協議之一,目前資產負債表上持有近50億美元。該協議允許任何人存入資本以換取利息,以及以超額或低抵押的方式(通過閃貸或授信)借款。

在2020年1月更名為EthLend后,該協議已成為迄今為止第14位最有價值的加密資產——號稱68億美元的完全稀釋估值。這篇文章將深入探討Aave的原生治理代幣、關鍵統計數據的更新,以及最近最熱門的內容。

讓我們開始吧。

AAVE做什么?

AAVE的核心價值是將其作為AAVE協議的最后抵押品。

如果Aave經歷了虧損事件(協議導致虧損的時期),Aave就會被用來為系統重新抵押。與其他“最后抵押品”資產(如Maker中的MKR)的不同之處在于,Aave允許持有者通過入股安全模塊(SM)來選擇虧損事件,而不是在短缺事件中強迫持有者應對稀釋。

作為將AAVE作為協議保險的回報,參與者將獲得部分生態系統獎勵,包括來自生態系統儲備的獎勵以及協議費用。按照目前的利率,這將導致AAVE股東的年收益率約為6%。

馬斯克:推特明年可能會出現“數十億美元的凈負現金流”:11月11日消息,馬斯克在推特產品團隊員工大會上警告稱,公司2023年可能會出現“數十億美元的凈負現金流”,如果不能相應增加收入,推特甚至有可能破產。 他表示,公司無法承受如此巨大的損失。要讓推特變得更有吸引力,就需要增加視頻內容。此外,馬斯克表示,從現在開始,所有員工每周必須至少在辦公室工作40小時。(The Information)[2022/11/11 12:47:21]

認識到虧損事件受到協議治理的影響是很重要的,但是我們可以想象,合格的事件將包括協議級別的黑客攻擊和oracle故障。這些還沒有發生在AAVE上,但值得強調的是,當持有和投資AAVE時,這是一種固有的風險。

隨著去年夏天Aavenomics的公布,Aave還詳細介紹了AaveV2的推出——一種新的、改進了的貨幣市場協議。一些顯著的特征包括gas優化、信用授權、固定利率存款和機構投資者的私人市場的實施。

Aave:基本面

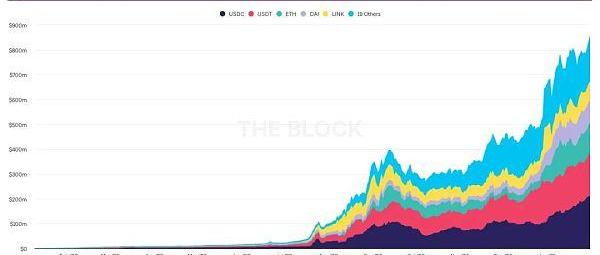

毫無疑問,Aave已經看到了DeFi需求的激增。根據TheBlock的數據,在過去一年里,該協議的未償還債務已升至8億美元以上。

就像DEXs的交易量一樣,未償還債務是利率協議的關鍵基本指標之一,因為它顯示了對借款的需求——為存款人提供有競爭力的利率的要求。從協議中借款的人越多,對資本的需求就越高,反過來,供應商的利率就越高,這意味著更多的流動性。簡單地說,從協議中借入資金的需求是推動其增長的因素。

外媒:Stability AI正尋求以數十億美元估值籌集額外10億美元資金:10月28日消息,知情人士透露,元宇宙及數字媒體工具開發公司Stability AI首席執行官Emad Mostaque最近告訴投資者,他希望以數十億美元的估值再籌集10億美元的資金。在過去兩個月里,Mostaque通過連續三筆股權融資交易籌集了1億美元的風險資金,最近一次的估值高達10億美元。雖然Mostaque在一封電子郵件中告訴The Information他不會籌集更多資金,但他沒有回答有關他向一些投資者發表的評論的問題。

Stability AI構建了可制作數字藝術的AI工具Stable Diffusion,該工具可以在元宇宙中設計應用程序,也可能創建Power Point演示文稿。與競爭對手不同的是,Stable Diffusion是一款可被大眾使用的開源軟件,用戶可以在其代碼的基礎上構建與設計、電影、增強現實、視頻游戲、廣告甚至電子商務相關的應用程序。(The Information)[2022/10/28 11:51:41]

話雖如此,鑒于過度抵押貸款的性質,穩定幣自然是需求較高的資產之一。主要的加密美元,如DAI、USDT、USDC等,目前占該協議所有借款需求的近70%。

為什么?因為投資者使用Aave(以及任何超額抵押貸款協議)作為杠桿的流動性池。

關于人們如何使用利率協議進行超額抵押貸款的主要例子是:存入ETH以獲得借款能力,使用借款能力借入美元,將美元賣給ETH,然后持有ETH。然后你在ETH擁有一個杠桿頭寸。因此,如果ETH的價值飆升,借款人可以償還以美元計價的債務加上利息,并且理想情況下,保留剩余的資本。

動態 | 研究:區塊鏈和物聯網技術將為食品行業節約數十億美元成本:金融研究集團Juniper Research近日發布的一份報告稱,食品行業應該對分布式賬本給予更多的關注。通過使用區塊鏈技術精簡供應鏈和“升級”食品召回流程,可以節省大量資金。將這一創新技術與物聯網相結合,可以釋放出更大的潛力。通過采用區塊鏈和物聯網等類似技術,食品行業可節約數十億美元成本,在未來5年最多可節省310億美元。(Themerkle)[2019/11/29]

人們從Aave借錢顯然還有其他原因,比如用ETH借錢支付房子的首付,但總的來說,杠桿是關鍵的驅動因素之一。

來源:TheBlock

總價值鎖定

Aave在一年前推出以來,鎖定的總價值一直是最引人注目的數據之一。該協議已成為一個流動性巨頭,在DeFi價值鎖定排名中僅落后于MakerDAO,后者是加密原生穩定幣DAI背后的去中心銀行。

在無銀行程序中,我們喜歡將總價值鎖定視為協議的資產負債表。這是軟件持有的資產數量。根據DeFiPulse的數據,Aave的資產負債表正在迅速接近50億美元,其中包括0.35%的流通ETH。

雖然50億美元的里程碑值得注意,但真正的成就是增長水平。大約一年前成立,資本只有幾百萬美元。快進到剛剛過去的這個夏天,Aave持有的價值膨脹至11億美元。現在已經超過了50億美元。這意味著,該協議能夠在不到一年的時間里有效地從0美元增長到10億美元,并在達到獨角獸地位后的幾個月里使其資產負債表提高了5倍,增長了數十億美元。瘋狂。雖然現在我們生活在這種“印鈔機去brrr”環境中,但這個速度美聯儲也無法跟上。

聲音 | 福布斯:加密保險將發展成為數十億美元的高端市場:9月9日消息,近日Forbes發文稱,隨著黑客入侵等加密安全事件的頻發,加密保險市場正在發展為一個數十億美元的市場。在過去三年中,加密貨幣的市值增長了25倍,目前已經達到了3000億美元附近。但可用保險范圍只有不到10億美元,供需之間存在巨大的不平衡。保險初創公司BlockRe首席保險官Ty Sagalow表示,“加密保險市場將在未來五到十年內發展成為一個價值數十億美元的高端市場。”與此同時,黑客事件頻發,在2019年上半年便造成了高達4.8億美元的損失。一些保險公司則從中找到了商機。[2019/9/9]

同樣令人印象深刻的增長率是,所有這些價值都是完全有機的。與它的主要競爭對手Compound不同,協議中沒有對存款資本的激勵。然而,Aavenomics的升級確實概述了未來流動性激勵的分配。我們將在下面詳細討論。

來源:DeFipulse

收入

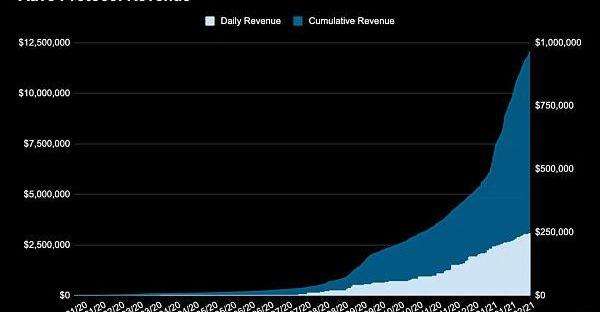

在DeFi中,收入是指最終用戶支付的總費用。在利率和貨幣市場協議中,收入來自借款人為其未償債務支付的利息。換句話說,它是人們愿意為從Aave借入資金而支付的金額。

根據TokenTerminal,V1每天產生的利息金額已經飆升到近1250萬美元,利率上升到每天約25萬美元。

動態 | Pow每年燃燒數十億美元:據btcmanager報道,工作量證明(pow)創造了比特幣礦業公司的無限競爭,也導致了大量的資源浪費。比特幣礦工每個月挖出54000個比特幣,挖礦總收益約為3.5億美元。據普林斯頓大學計算機科學副教授Arvind Narayanan向參議院能源和自然資源委員會提交的一份書面報告指出:“在2018年8月中旬,比特幣的匯率大約是每比特幣6500美元,這使得礦業收入每10分鐘大約有8萬美元,而目前比特幣的礦工們每天的用電量約為600萬美元,每年將燃燒數十億美元。”[2018/9/1]

按年計算,AaveV1預計將為協議供應商帶來9100萬美元的收入。重要的是要認識到Aave也有閃貸,協議從使用中產生一些費用,然而,這些數據不包含在下圖中。因此,下面的圖表低估了Aave每天產生的利息。

數據:代幣終端

價格與銷售比率

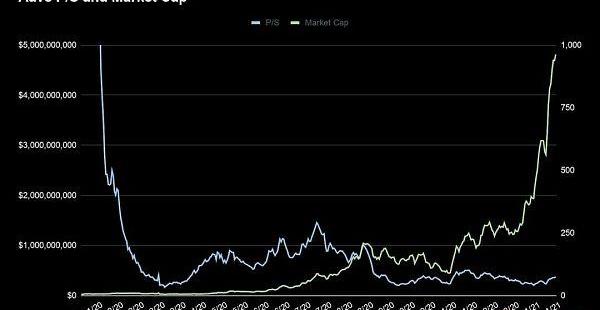

我們將著眼于的最后一個關鍵指標是Aave的價格/銷售(P/S)比率。如果是一個經常閱讀的讀者,那么就可能已經熟悉這個指標了。如果還處于學習,P/S就是協議的市值除以它產生的收益。在傳統金融中,P/S比率是衡量市場如何根據資產產生的收入和對未來增長的預期對資產進行估值的基本指標。

Aave和Compound通過利率協議,價格與銷售比率字面上轉化為市場愿意為今天產生的1美元利息支付X美元。

但當Aave首次發布時,由于使用很少且估值適中,該協議的P/S比率是天文數字。然而,隨著DeFi在今年的發展,Aave重新回到了更合理的估值水平。更重要的是,盡管該協議是過去一年在DeFi中表現最好的資產之一,在一年內飆升14000%,但在我寫這篇文章時,P/S比率從未這么低過。

上個月,Aave的平均市盈率約為54,而在8月份首次達到獨角獸地位時,其平均30天市盈率為155。這意味著,在8月份,Aave買家每產生1美元的利息就支付155美元,而今天的買家為同樣的1美元利息支付54美元。

數據:代幣終端

這里的關鍵是什么?人們比以往更頻繁地使用Aave。盡管市值出現了瘋狂的增長,但協議仍保持在基本水平。

實際上,嚴格按照這個標準衡量,Aave現在60億美元的股價要比過去10億美元的股價便宜。如果你問我的話,我覺得很瘋狂。

價格表現

最后,讓我們看看AAVE對ETH和DPI的表現,DPI是加密領域主要的DeFi指數之一。加密投資的一個主要原則是根據主要加密資產來衡量投資組合表現。這是因為,通常情況下,加密投資者的目標是增加在ETH或BTC方面的投資組合價值,同時確保表現優于DeFi市場的其他投資者。

幸運的是,AAVE是DeFi最快的馬之一。它的表現不僅優于DPI,也優于ETH。以下是自2020年10月以來的最新數據:

最后,讓我們看看AAVE對ETH和DPI的表現,DPI是加密領域主要的DeFi指數之一。加密投資的一個主要原則是根據主要加密資產來衡量投資組合表現。這是因為,通常情況下,加密投資者的目標是增加在ETH或BTC方面的投資組合價值,同時確保表現優于DeFi市場的其他投資者。

AAVE:+581%

ETH:+380%

DPI:+294%

數據:CoinGecko

Aave最熱門的是什么

不可否認的事實是,Aave已經有了一個杰出的一年。Aavenomics和AaveV2的推出是協議層面和代幣層面新增長的催化劑。但接下來是什么?

以下是一些值得關注和值得關注的事件:

生態系統激勵。Aavenomics引入了生態系統激勵的概念,特別是對協議供應商的流動性激勵。但這還沒有開始。我們可以想象,一旦Aave開始用AAVE代幣補貼存款,獲得DeFi表現最好的代幣之一的激勵可能會推動大量流動性流入協議。也就是說,這似乎是一個緩慢的討論,所以目前還沒有任何過于具體的東西。

信用授權。信用委托是AaveV2的一項新功能,存款人可以將他們的借款權限委托給其他用戶,可能會獲得更高的利率。從我的角度來看,信用授權可能是最有趣的發展之一,因為它是一個能夠讓整個業務建立在其之上的功能。有人可以利用信用授權有效地建立一個新的blockfi——一個建立在Aave貨幣市場上的價值5億美元的加密業務。信用授權也可以為Aave信用卡打開大門。現在對于AaveCD來說還為時尚早,但是在接下來的幾個月里,這絕對是一個值得我們關注的功能。

代幣架構V2。DelphiDigital最近在Aavenomics升級的基礎上提出了一種新的令牌架構來伴隨V2。它使借款者和供應商能夠支付“一鍵式”保險,而這種保險將從Aave安全模塊產生的利息中收取費用。該方案還具有更復雜的長期設計。你可以在這里了解更多。目前還沒有最終定案,但仍有有趣的討論。

列在Bitwise10上。Aave最近在Bitwise10中取代了Cosmos。這對Aave來說是一個重要的里程碑,因為它加入到了同為DeFi協議的Uniswap和其他主要的大型加密資產,如BTC、ETH,并連接到該指數。這是一個跡象,表明隨著具有實際用途的DeFi代幣開始按市值潛入最有價值的加密資產中,加密行業正在成熟。也就是說,Tezos、EOS、BitcoinCash和其他公司仍在Bitwise指數中占據一席之地,就為其他主要DeFi協議留下了一個開放的目標。

灰度AAVE信任。格雷斯卡爾最近申請了多個新信托機構,包括AAVE。如果推出,這將提供主要催化劑,因為AAVE將在傳統市場直接獲得。此外,灰度信托的成功啟動將給AAVE帶來相當大的購買壓力,正如AAVE目前持有的其他主要資產,如BTC(>占供應的4%)和ETH(持有>占供應的2%)。

一文讀懂如何申請開通數字人民幣錢包? 01區塊鏈 剛剛 9前言:與數字人民幣“錢包”相關的專利一共有23項,這些專利對數字人民幣錢包的設計做出了詳細的闡述.

1900/1/1 0:00:00BalancerLabs今天宣布獲得專注于DeFi的投資機構三箭資本和DeFianceCapital為首的500萬美元投資.

1900/1/1 0:00:00區塊鏈系統中的“激勵”到底是什么?如果沒有任何應用場景,又懷有一顆善良的初心,類似于最開始的比特幣系統,那么“激勵”就是為了維護系統自運行和系統的集體維護而被設計出來的一張餅.

1900/1/1 0:00:00隨著埃隆·馬斯克的特斯拉宣布購入15億美元的比特幣,市值最大的加密貨幣的價格一路上漲,這也引發了主流媒體的關注.

1900/1/1 0:00:00區塊鏈曾被《經濟學人》喻為“信用的機器”,它真正解決的是數字世界的信任問題。那其究竟是通過什么方式解決信任問題,并讓信任得以高效流通?本期《區塊鏈百科》專欄將與你一起回顧區塊鏈相關重要概念,例如.

1900/1/1 0:00:002月5日,總計10億美元的比特幣期權未平倉合約將到期。與上個月到期的40億美元期權相比,這個數字相對較小,但通常月度和季度的期權交易量最大.

1900/1/1 0:00:00