BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-0.71%

ADA/HKD-0.71% SOL/HKD+0.46%

SOL/HKD+0.46% XRP/HKD+0.42%

XRP/HKD+0.42%

我們經常被生活所困擾,以至于無法放大視野,看到更大的畫面。我們過度關注一些微不足道的小時刻,以至于忽略了真正的目標。在投資中,當利潤受到威脅時,短線視角往往成為了很多人遵循的信號。

比特幣亦是如此。散戶投資者們過度關注短期,以至于大型基金、新聞機構和一些文章就能嚇退他們的比特幣頭寸。

我認為那些過于重視基金、新聞機構和文章的觀點和聲明的人,是在聽取噪音而不是關注信號。正確的是,投資者應該退一步,尋找隱藏在噪音中的信號。

在這篇文章中,我將闡述一個最近的“噪音”的例子,以及可以幫助我們在噪音中找到信號的鏈上指標。?

噪音

2020年12月16日,古根海姆的首席投資官ScottMinerd向彭博社公開表示,比特幣應該價值40萬美元。發言時,比特幣的交易價格約為2.2萬美元。然而,巧合的是,比特幣的價格立馬飆升,最高達到了約4.2萬美元。

觀點:環保人士對加密貨幣開采感到擔憂:財經網站Forexlive發布消息稱,環保人士對加密貨幣開采感到擔憂。隨著加密貨幣價格的上漲,其效率變得越來越低。例如,比特幣有關數學方面的困惑會隨著價格的上漲而變得更加復雜。另一方面,交易現狀保持不變。因此,從長遠來看,加密貨幣網絡將需要更多的計算機能力和能量來處理相同數量的交易。[2021/10/18 20:38:13]

據Coindesk1月20日消息,ScottMinerd對CNBC表示,比特幣的價格在今年已經見頂,且應會回落到20000美元的水平。ScottMinerd短短一個月內的這種情緒反轉,讓很多人推測,古根海姆的比特幣建倉還沒有完成,而其比特幣40萬美元的目標價位也發布得過早。不管是什么情況,根據基金經理的聲明來決定買入或賣出比特幣,可能不是規劃投資的最佳方式,畢竟他們首先的是為自己公司的利益著想。相反,最佳的投資方式應該是利用信號。

觀點:當前申請比特幣ETF通過幾率會更大 但申請成功不一定導致價格上漲:歐科云鏈研究院首席研究員李煉炫在接受記者采訪時表示,美國SEC在此之前多次拒絕了比特幣ETF的申請,主要顧慮是其無法“防止欺詐和操縱行為”以及“保護投資者和公眾利益”。到2021年的今天,市場情況發生了一些變化。李煉炫進一步分析表示,目前芝加哥商品交易所(CME)的比特幣期貨合約市場規模已經足夠大。相較于幾年前,比特幣市場更為成熟,所以在當前條件下,申請比特幣ETF通過的幾率會更大一些。李煉炫分析稱,比特幣ETF申請的成功,將為比特幣市場打開一個合規的資金進入通道,這無疑將進一步強化市場對比特幣的信心,增加比特幣在社會和公眾中的普及。在這種示范效應下,ETH、BCH等加密貨幣的ETF申請也將提上日程。但李煉炫也表示,并不認為比特幣ETF申請的成功一定會導致比特幣價格上漲。在部分市場分析人士看來,比特幣ETF申請成功后,傳統金融市場上的海量資金將涌向比特幣市場,在樂觀情緒下帶動比特幣價格的上漲。關鍵問題在于,擁有合規的資金進入通道并不意味著投資者一定會進入。(華夏時報)[2021/1/15 16:16:16]

信號

觀點:投資者越發認可將數字土地作為一種可行投資:在評論虛擬房地產的日益流行時,區塊鏈游戲平臺The Sandbox的市場營銷和公關顧問Joseph Madding表示,投資者對將數字土地作為一種可行投資的想法越來越持開放態度:“虛擬房地產無疑正變得越來越流行。在過去的10周里,使用我們的Telegram chat、Discord、Twitter和其他社交媒體平臺進行相關互動的用戶增加了超1000%。我們因此擴大了社區管理以滿足不斷增長的需求。就把虛擬土地作為一種商品而言,我們看到最初售價約為370美元的LAND作為小型地產以2000多美元轉售。這令人震驚,也顯示了社區對我們NFT產品的巨大興趣。”

此前消息,幣安通過買入4012枚LAND代幣,在The Sandbox中獲得虛擬房地產資源。據了解,幣安計劃在The Sanbox平臺內組織社交游戲活動,如NFT及游戲創作競賽,并給予最佳創作者LAND代幣作為獎勵。The Sanbox計劃于2020年12月發布公測版,目前已組織四次土地(LAND)預售,并出售價值近150萬美元的代幣。(Cointelegraph)[2020/9/20]

在介紹中,我提到我會舉一個鏈上指標的例子來幫助我們區分信號和噪音。在這之前,我想簡單介紹一下什么是鏈上指標。

觀點:比特幣將與黃金和白銀一起出現爆發式增長:Hayman Capital Management創始人Kyle Bass表示,比特幣和白銀、黃金一樣,正面臨大幅升值,全球范圍內的印鈔浪潮將成為這種增長的主要催化劑。(UToday)[2020/7/21]

比特幣在區塊鏈上運行,交易被記錄并存儲在分布式賬本中。這個網絡產生了大量的金融數據,而我們則可以利用這些數據來深入了解網絡的健康和活動。比特幣網絡產生的數據被稱為鏈上指標。其中,尋找這些指標的一個很好的來源便是Glassnode。

那么,我們就得到了獲取這一指標的方式了...

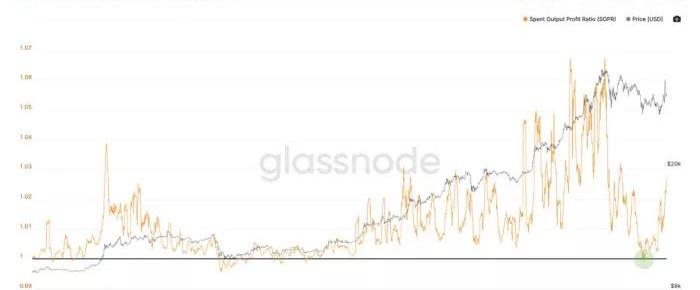

一個衡量我們在周期中的位置的好的指標是,已花費的輸出利潤率。SOPR是一個可以讓我們看到比特幣什么時候被賣出獲利的指標。

根據RenatoShirakashi,“當SOPR>1時,意味著在交易時,花費產出的所有者是盈利的;否則,他們將是虧損的。”

觀點:加密業務應該先建立良好的產品和用戶基礎,再實現去中心化:CryptoBriefing文章稱,為了讓Web 3.0成功,首先需要集中化。去中心化長期以來是加密市場的熱門詞匯。因此,這個萌芽的生態系統中的公司被期望從第一天起就實現這種精神。不幸的是,由于創建真正的分布式網絡帶來嚴重的權衡問題,可能會給早期初創企業帶來問題。在技術進步之前,加密初創公司一直面臨可擴展性三重困境。這個問題表明,在可擴展性、安全性和去中心化方面,創始人和開發人員只能擁有三者中的兩個。更重要的是,未能充分實現這三個特征可能會招致加密社區的憤怒。專注于DeFi的風險投資基金Framework Ventures聯合創始人Michael Anderson建議以逆向思維方式來思考加密業務應該如何發展。作為理性主義者,他認為最開始的集中化有利于新協議。“先建立良好的產品和用戶基礎,然后進行去中心化。”例如,Synthetix以類似方式開始,Synthetix基金會持有每份合約的密鑰。基金會也是唯一能夠執行協議升級的實體。但隨著協議的發展,Synthetix已開始轉向DAO治理模型,ProtocolDAO執行所有主要的治理決策。(CryptoBriefing)[2020/4/23]

從圖上看,SOPR觸及1,并在2021年1月25日左右略低于1。如上所述,當SOPR大于1時,投資者就能在盈利的情況下賣出比特幣。而低于1時,投資者則會以虧損的方式賣出。當SOPR觸及1或低于1時,可以看作是一個底部或復位;為下一步行動奠定基礎。?

為什么?

我認為原因大概是由于賣方的疲憊。隨著能夠賣出獲利的投資者越來越少,賣盤就會消退,從而奠定價格的底部。

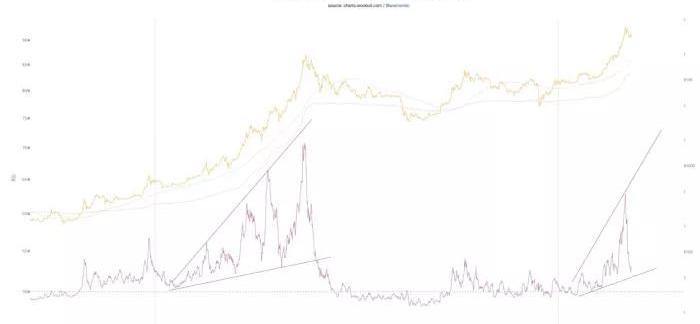

比特幣鏈上相對強弱指數(RSI)是另一個很好的指標,用來判斷價格走勢是否已經見底。在傳統的股票技術分析中,RSI是一個常用的動量指標。

在傳統的股票分析中,RSI值在30-70之間將被認為是“金發姑娘區”;不會太熱或太冷。若RSI值低于30則代表超賣的價格行動,賣方的疲憊也很可能發生,而高于70則代表超買的價格行動。?注:“金發姑娘區”源于童話《金發姑娘和三只熊》,童話中的金發姑娘喜歡“既不太冷又不太熱”的粥,引申為天文術語,指適合生物生存、溫度適中的環境。

比特幣并不遵循這一傳統標準。在牛市周期中,比特幣的RSI值為50-75。從比特幣鏈上RSI的圖中可以看到,當前的兆頭形態發揮的作用與2017年的牛市周期相似,且當前的RSI值已經接近趨勢線。這就預示著當前價格走勢即將觸底。比特幣的價格走勢并沒有過熱,而是準備向更高處進軍。?

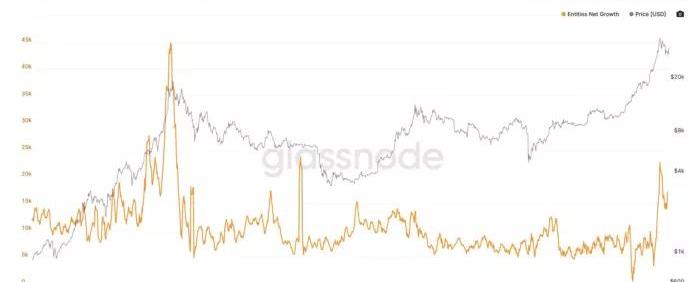

下一個要考慮的指標是比特幣實體凈增長。根據RafaelSchultze-Kraft的說法,實體凈增長的定義是:“網絡中獨特實體的凈增長。這一指標被定義為新實體與‘消失’實體之間的差異。”

這一指標可以讓我們看到新的比特幣采用者或用戶的數量。如下圖所示,有大量的新用戶加入到網絡中來。即使最近出現了下滑,我們也可以發現,平均每天約有1.5萬名新的比特幣用戶,比2020年的任何一天都要高。?

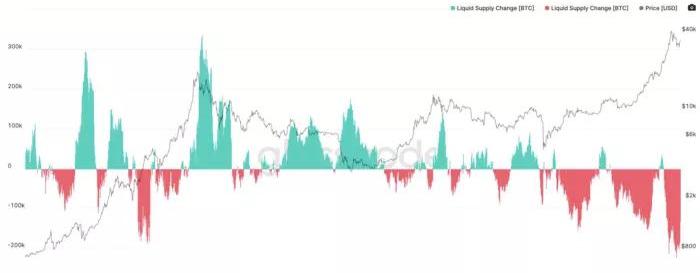

最后,流動性或非流動性供給和流動性供給變化也是兩個很好的衡量標準,可以判斷比特幣是被弱手還是強手給持有。

流動性和非流動性供給可以分析比特幣實體,并將其分為非流動性、流動性和高流動性類別。我不會去討論這個指標是如何計算的,但如果你有興趣,那么這有一個鏈接。根據glassnodeinsights,這個指標表明,約78%的比特幣流通供應是非流動性的。?

流動性供給變化顯示,近期比特幣購買者正在將比特幣從交易所中提出來,并放入冷錢包。存儲在交易所的比特幣是流動性的,而存儲在冷錢包中的比特幣則是非流動性的。這種從流動性到非流動性的變化,進一步限制了比特幣在公開市場上的供應量,隨著需求的增加,就會對價格產生了上行壓力。?

結論

過于關注噪音往往會導致你過早地賣出比特幣,或者等待機會擺在你面前時再買入。聽信基金、新聞媒體和文章并不是規劃投資的最佳策略。在我的例子中,一家大型基金的CIO自己打臉了其最近的看漲言論,并指出比特幣的價格跑得過快,且今年的頂部已經到來。

然而,鏈上指標卻顯示出完全不同的情況。

SOPR向我們展示了比特幣平均每天被賣出獲利的情況越來越少;在我看來,這就導致了賣方衰竭。比特幣鏈上RSI也進一步支持了賣方衰竭的觀點,因為RSI接近趨勢線的下限。這兩個指標都表明比特幣的價格接近底部。不過,比特幣實體凈增長卻顯示,越來越多的比特幣采用者正在加入網絡,即使是在當前從42,000美元到約30,000美元的回調期間;這就表明,投資者正在利用這次回調作為買入機會,在下一次上漲之前搶購更多的比特幣。最后,流動性或非流動性供給和流動性供給變化則說明了比特幣的大部分流通供應是高度非流動性的,且存儲者的首選是將他們的比特幣從交易所中拿出來,并存入冷錢包中。

總結來說,目前比特幣的價格可能已經觸底或接近底部,而投資者正在利用這個時機搶購更多的幣,并將其放入冷錢包。比特幣的流通供應越來越缺乏流動性,當機構投資者的需求到來時,那么在我看來,其價格將扶搖直上。

隨著比特幣價格的持續走高,將會有更多的FUD的新聞和文章出現。雙花FUD到監管FUD已經流傳開來,而聽信這些基金、新聞機構和文章,沒有正確分析他們所說的內容,則必定會導致一個錯誤的決定。

在做出任何決定之前,一定要對你的新聞來源進行審核。退一步,并專注于信號。如果你能夠這樣做,那么你就會看到更大的圖景,而這一圖景是相當利好比特幣的。

比特幣的信號正越來越大,而你跟上了嗎?

作者:JustIn.ByJustin

編譯:公眾號@萌眼財經

2020年12月8日,全球最大的銀行之一花旗集團下調了MicroStrategy的股票(MSTR)評級.

1900/1/1 0:00:00作為加密數字資產市場的入場券,USDT一直備受爭議。一方面,在價格波動巨大的加密數字資產市場,USDT以其價格的穩定而成為用戶進行加密數字資產交易的重要媒介;另一方面,USDT又時常與販、洗錢.

1900/1/1 0:00:00為什么不在少數的幣友認為本輪牛市已經結束了呢?最直觀的感覺就是,2020年的BTC走勢實在太像2017年了.

1900/1/1 0:00:00原文標題:BuildingtheInvestableLayerofMusic,by3LAU讓音樂變成一種可投資資產原文鏈接:https://thedefiant.io/building-the-.

1900/1/1 0:00:00什么東西有價值?建筑物、鋼筆、股票、加密貨幣、黃金、知識產權、或是其他資產?有時我們在評估某些東西的時候,似乎更看重藝術性,而忽視了科學性.

1900/1/1 0:00:001月26日,由火幣研究院主辦的《區塊鏈百家講壇-新型貨幣戰爭席卷而來,我們該如何重新定義區塊鏈?》直播訪談成功舉辦,分享嘉賓邀請了北航博士生導師蔡維德教授.

1900/1/1 0:00:00