BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD+1.29%

ADA/HKD+1.29% SOL/HKD+0.79%

SOL/HKD+0.79% XRP/HKD+2.53%

XRP/HKD+2.53%撰文:婁月

如果有人想跟你借錢但不給利息,你應該不會答應想借他,但如果他跟你借五萬元,承諾三年后還你六萬元,不過在這三年中他不會給你任何利息,你還會考慮借給他嗎?

DeFi作為當今最好的金融創新試驗田,YieldProtocol就推出了這樣一種「零息債券」。

YieldProtocol誕生背景

去中心化抵押借貸協議作為DeFi的核心業務一直以來呈現爆發式增長趨勢,據DeBank數據,DeFi總鎖倉量排名前五的協議中Maker、Aave和Compound3大借貸協議占據了三個位子,Maker更是常年霸占著協議鎖倉量第一的位置。

來源:DeBank,DeFi協議總鎖倉量排名

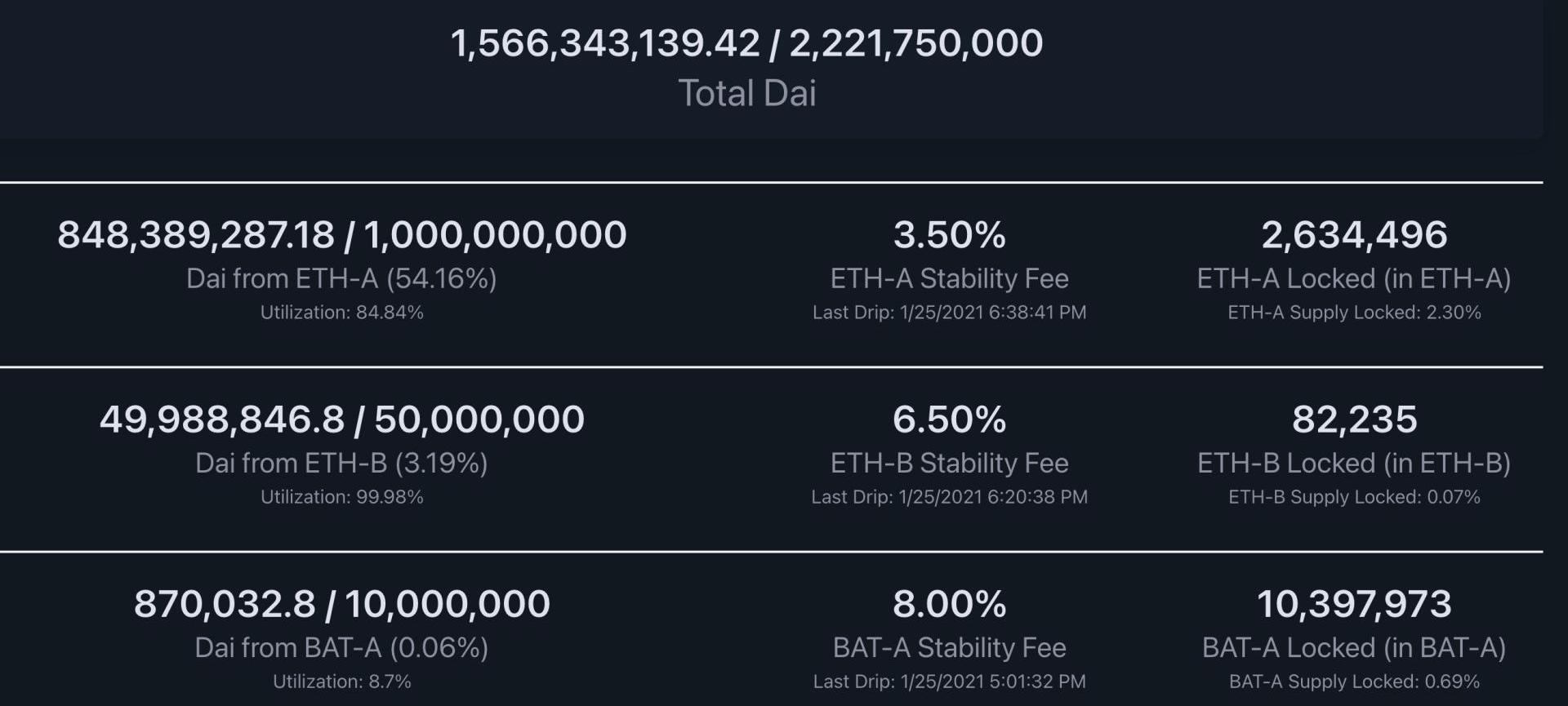

Maker協議中多抵押Dai的供應量隨著用戶的使用也呈幾何級增長趨勢,據Dai統計網站Daistats.com數據顯示,截止1月25日,多抵押Dai全部供應量超15.66億枚,處于歷史高位附近。

隨著DeFi流動性挖礦浪潮的出現,Maker社區一直在努力管理著Dai的供應和需求,過度的需求導致Dai在一段時間內遠高于1美元的目標價格,基于此,Maker一度將穩定費降至零,并引入了錨定穩定模塊這一新工具,雖然短期的供需情況得到了改善,但根本問題并沒有得到解決,市場需要更多的工具來管理Dai的供需關系。

來源:Daistats.com,Dai供應量數據

由于Maker、Compound等協議的借貸模型為浮動利率模型,因此其借貸和存款利率會相應的隨著用戶的借貸活動而產生浮動,比如當某一類資產的市場需求增加或者資金池總量下降時,其借貸利率也會大幅上漲,這就使得用戶管理利率上升的風險一直頗具挑戰性。

IMF:美聯儲需要以超過預期的幅度加息來遏制通脹:金色財經報道,IMF預計美國通脹率在一直到2024年底都高于美聯儲2%的目標;美國需要采取更多措施來降低公共債務;美聯儲需要以超過預期的幅度加息來遏制通脹。[2023/5/27 9:45:11]

在傳統金融借貸領域中,人們為了降低利率的波動性通常會選擇固定利率類產品,此類產品目前已經在傳統金融領域獲得了廣泛應用,而DeFi市場中卻并沒有更多已經落地的可選擇性產品。

一個名為YieldProtocol(yield.is)的項目在創建的初衷就致力于給市場帶來固定利率,定期借貸產品,項目已經從2019年的早期的概念階段發展到現在已經有一系列產品應用的落地,那么這個YieldProtocol究竟會為DeFi生態帶來哪些可能性,它的產品如何運作,又將如何參與呢?

YieldProtocol究竟是什么?

YieldProtocol的定位基于以太坊的「固定利率借貸」協議,主打「固定利率借貸模型」,引入了有抵押的固定利率、定期借貸和利率市場。

從項目背景來看,YieldProtocol團隊不僅獲得了加密投資基金ParadigmCapital的種子輪融資,該項目也是Paradigm首個孵化項目。

Paradigm分析師DanRobinson最早于2019年夏天發布論文提出了一個名為「TheYield」的協議框架,基于該框架可在以太坊區塊鏈上發行一種加密貨幣版本的零息債券「yToken」,項目的另一位聯合創始人為AllanNiemerg。

YieldProtocol目前并未發布任何代幣,YieldProtocolv1已經通過安全公司TrailofBits的審計。

從產品來看,YieldProtocol引入通過一系列類似于零息或貼現債券的新型原始固定收益代幣「fytoken」來實現固定利率,目前基于該協議框架開發的首款合成代幣產品「yDAI」已上線。

報告:若財政政策沒有改善,各國央行將無法遏制通脹:8月27日消息,根據在美國杰克遜霍爾會議上提交給決策者的一份研究報告顯示,各國央行將無法控制通脹,甚至可能推高物價,除非政府開始以更為審慎的預算政策發揮作用。約翰霍普金斯大學經濟學教授Francesco Bianchi和芝加哥聯儲經濟學家Leonardo Melosi表示,如果貨幣緊縮沒有得到適當財政調整預期的支持,財政失衡的惡化將導致更大的通脹壓力。結果,名義利率和通脹上升、經濟停滯和債務增加的惡性循環就會出現,在這種病態的情況下,貨幣緊縮實際上會刺激通脹上升,引發一場有害的財政滯脹。(金十)[2022/8/28 12:53:11]

YieldProtocol近半年項目進展加速,許多產品已經上線應用,比如,為了給yDai和Dai提供更好的流動性,YieldProtocol已引入了新的自動化流動性提供協議YieldSpace,目標是終實現以最優價格發現和交易yDai。隨后在2021年1月發布了最新工具「RateLock」,允許在Maker上抵押ETH的Dai借款人一鍵鎖定固定利率,為用戶提供了一鍵式便捷操作的應用。

合成代幣解決方案「fytoken」

YieldProtocol引入一系列新型原始固定收益代幣「fytoken」,類似于零息或貼現債券,利率由到期時的貼現值與標的物價值之差計算。

購買「fytoken」就類似于借出目標資產,代幣持有人收到的利率由fytoken目前交易的折扣以及到期時間決定,代幣是可互換的,以浮動價格進行交易,這意味著其利率由市場決定。

此外,YieldProtocol在白皮書中還介紹了一種設計新的基于不變量的做市商的方法,通過將所需屬性表示為微分方程并求解它,可以用來設計自定義公式,自動為期權等更產品提供流動性。

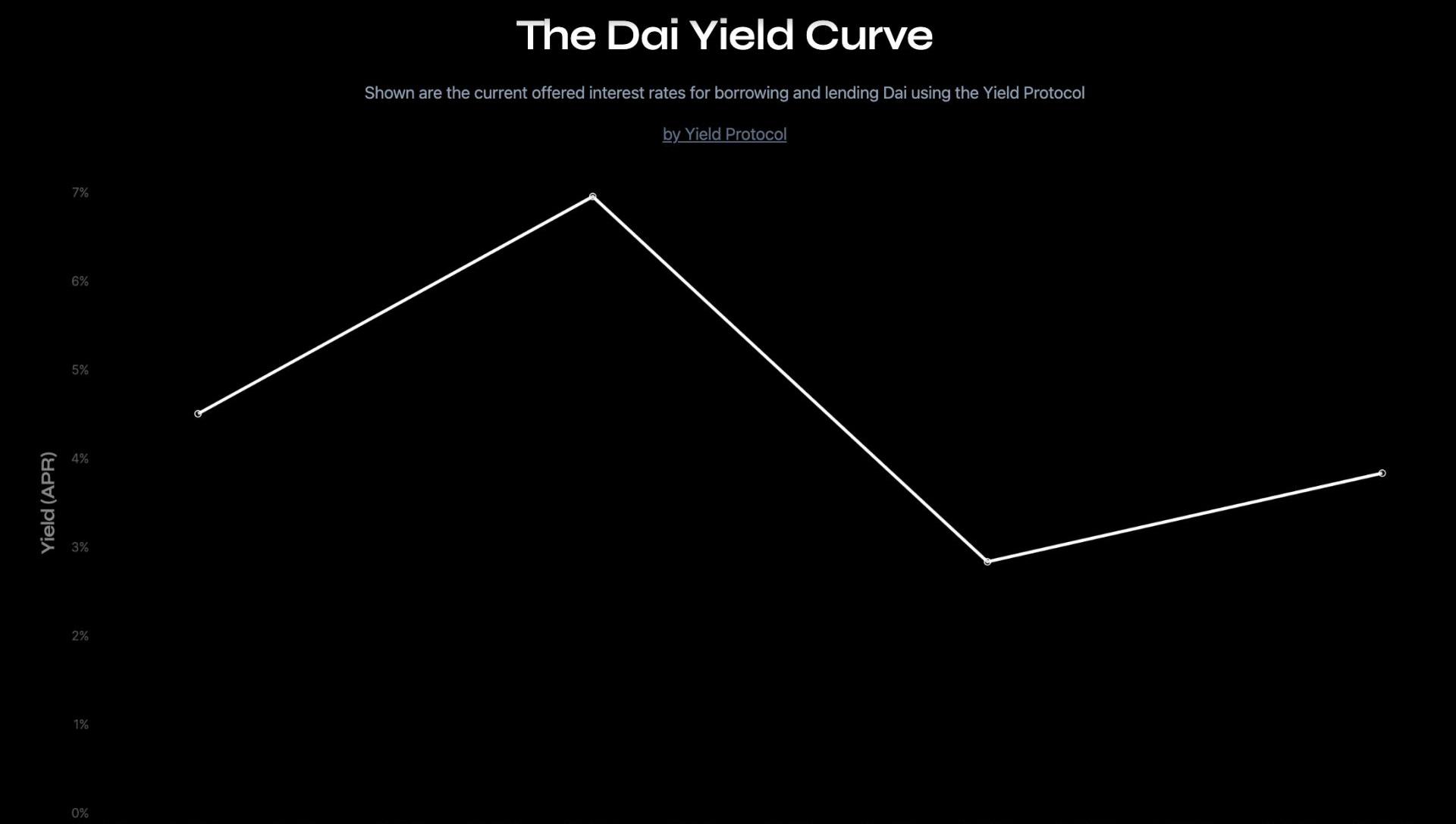

每一個不同到期日的「fytoken」意味著收益不同,這意味著其價格可被用來推測利率。這些隱含收益率可用于結算鏈上利率衍生品,給做市商選擇不同穩定費時作參考,或用作計算Compound、dYdX利息公式的輸入,通過繪制不同期限的收益率,甚至可以構建收益率曲線,推測預期利率或價格。

俄羅斯央行:將延遲對加密貨幣交易所付款以遏制沖動投資:金色財經報道,俄羅斯中央銀行Bank of Russia目前正與商業銀行合作,以延遲向數字資產交易所付款,據一位官員透露,此舉旨在限制“不合格”俄羅斯投資者進行的“情緒化”加密貨幣購買。有分析認為,俄羅斯央行這個措施將對peer-to-peer交易平臺和場外交易平臺產生影響。

之前報道,俄羅斯央行副主席謝爾蓋·什維佐夫(Sergei Shvetsov)表示,俄羅斯銀行仍然對購買加密貨幣持懷疑態度,并且不會支持增加俄羅斯投資者進入加密市場的機會。(Bitcoin.com)[2021/9/19 23:36:45]

yToken還可被用于復雜產品的構建模塊,雖然fytoken有固定的到期日期,但可以基于它構建一個永續產品,部署一個資金池投資短期的fytoken,根據到期日自動滾動。

fytokens系列首個應用fyDai

YieldProtocolv1版本的「fyDai」合成代幣已上線,fyDai代幣是基于以太坊ERC20代幣,用戶可以使用Dai進行抵押的獲得固定利率的借貸,可以在約定的到期日期之后以一比一的比例贖回Dai,進而提高代幣的流動性。

到期時fyDai可按照一比一的比例兌換Dai

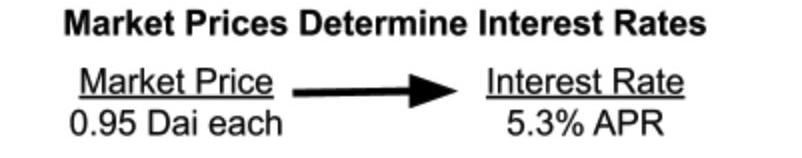

借款人鑄造并出售fyDai貸款,貸款人購買fyDai,fyDai可以自由交易,通常會以低于Dai的價格定價,兩者之間的差價即是收益的來源,貼現值與1Dai(到期日)之間的差額代表貸款人獲得的利息,由于市場決定了fyDai的價格,因此也決定了利率。

舉例來看,假設購買1個fyDai,從購買日起一年后的結算價格固定為0.95Dai,用戶收益也是固定的,因為擁有固定的投資資本(0.95Dai)和已知的未來收益(從現在開始一年為1Dai),可以計算出fyDai到期收益率約為5.3%。

動態 | 沙特銀行將通過分布式賬本技術遏制卡被盜:據btcmanager報道,沙特銀行開發了一種結合了生物識別和分布式賬本技術(DLT)的身份管理解決方案,旨在使欺詐者無法使用被盜卡在自動柜員機(ATM)取款。[2019/6/26]

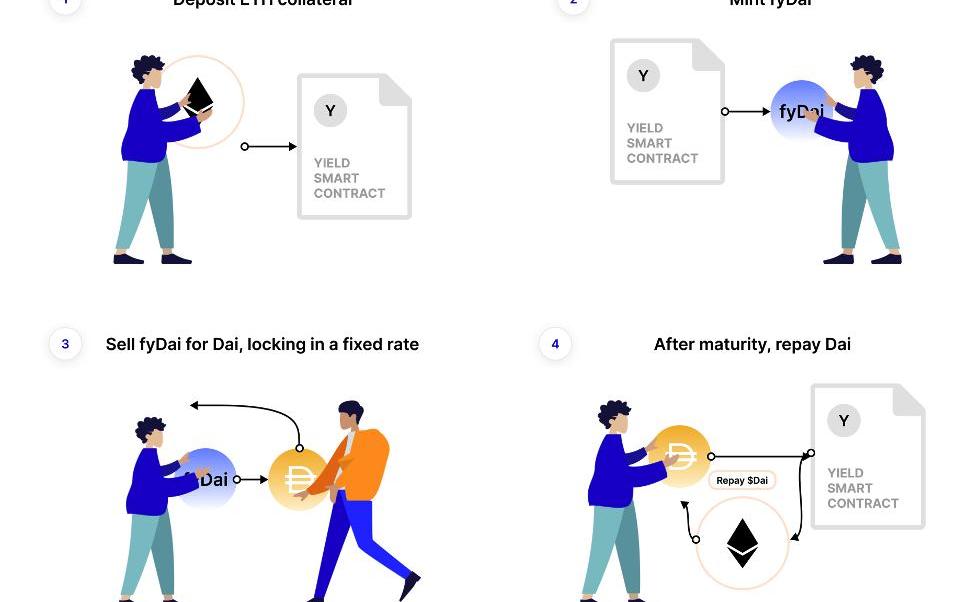

fyDai運作流程

使用YIELD以固定利率借出DAI的整體流程為:用戶首先向存入YieldProtocol合約中存入ETH,才能借出DAI,第二步為鑄造fyDai,第三步,合約會自動把yfDAI出售兌換成DAI,鎖定固定利率,最后一步就返還給用戶。

舉例來看,假如用戶存入0.5ETH抵押品在vault里面,允許最多借出132fyDai(fyDai對ETH和Maker的擔保比率相同,按照目前150%計算)。

如果用戶在2020年9月31日決定拿出100fyDai-DEC20(yDai于2020年12月31日到期),并將其以200%抵押,將收到100fyDai,然后可以出售得到98.8Dai,由于用戶借了98.8Dai三個月內欠了100Dai,實際上是以5%的年利率借出Dai。

到期后可以歸還并支付100Dai債務,如果到期后還款失敗,則將向Vault收取Maker穩定費,直到還清債務或清算帳戶為止。

自動流動性做市協議YieldSpace

在推出合成代幣yDai之后,為了給yDai和Dai提供流動性,達到實現以最優價格發現和交易yDai的目的,YieldProtocol創始人AllanNiemerg聯合加密貨幣機構級交易通訊平臺Paradigm分析師DanRobinson發布一種新的自動化流動性提供協議YieldSpace。

動態 | 印度IT巨頭Tech Mahindra推出遏制騷擾電話的區塊鏈解決方案:據Zee Business消息,5月2日,印度IT巨頭Tech Mahindra宣布其區塊鏈解決方案將保護3億多手機用戶免受非應邀商業通信(UCC)或垃圾電話的騷擾。據悉,Tech Mahindra去年根據印度電信監管局(TRAI)的規定和指導方針設計了區塊鏈解決方案,使電信供應商能夠防止未經授權訪問用戶數據。[2019/5/2]

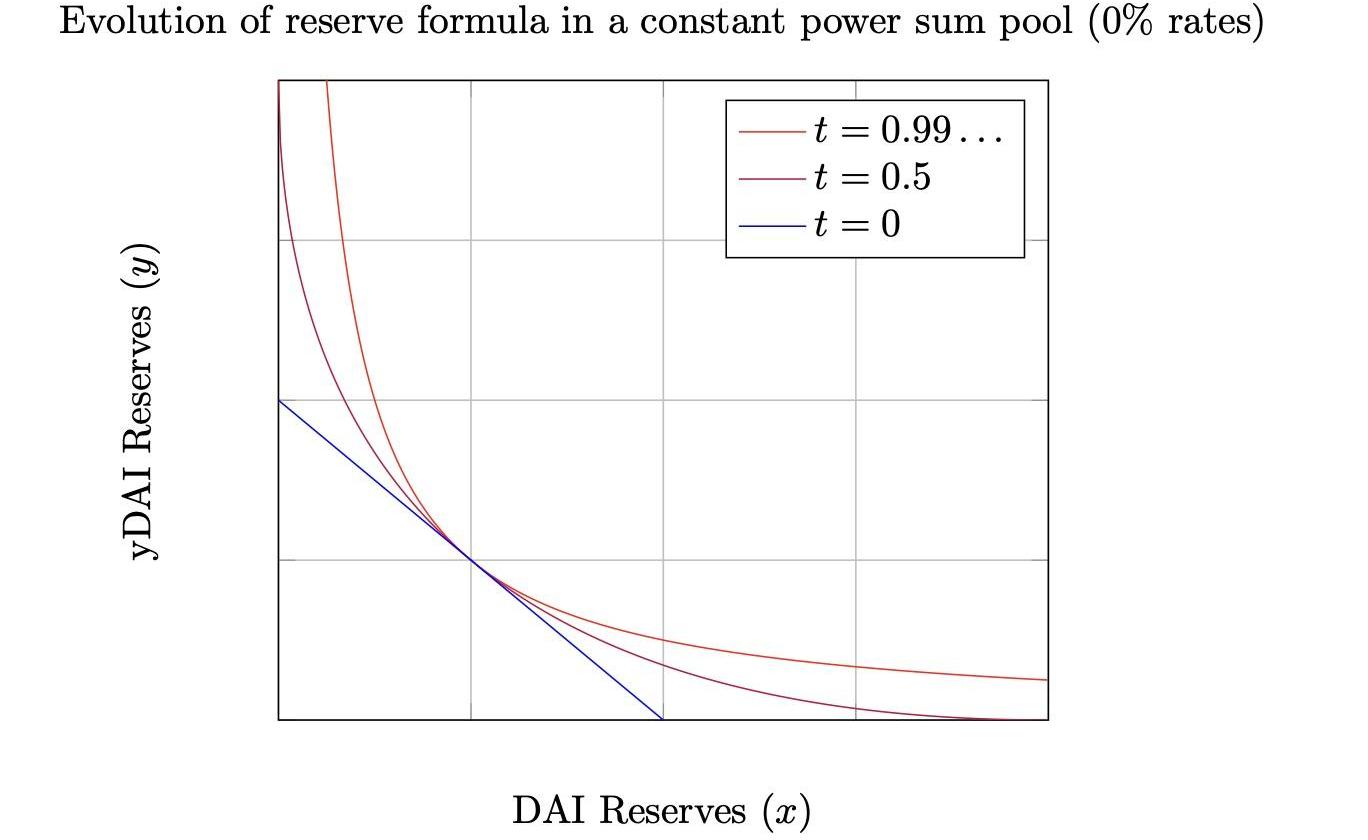

YieldSpace會將yDai的剩余期限作為一種輸入,確保流動性提供者基于收益而非價格為yDai定價,在沒有任何交易的情況下,該協議會隨著時間的推移以恒定利率提供以Dai購買或出售yDai的選項。

其采用的公式可確保當前yDai邊際價格所隱含的利率為池中yDai和Dai儲備的比率,以此保證資金池可在各種利率范圍內提供流動性。

由于YieldSpace會隨著利率的上升增加對yDai的分配,在利率下降時減少分配,因此即使不計入費用,YidSpace的表現可能優于yDai。

當然YieldSpace會收取一定費用并支付給流動性提供者,該費用也是基于利息計算,這意味著無論到期時間如何,費用都會導致恒定的利差。

固定利率一鍵鎖定工具RateLock

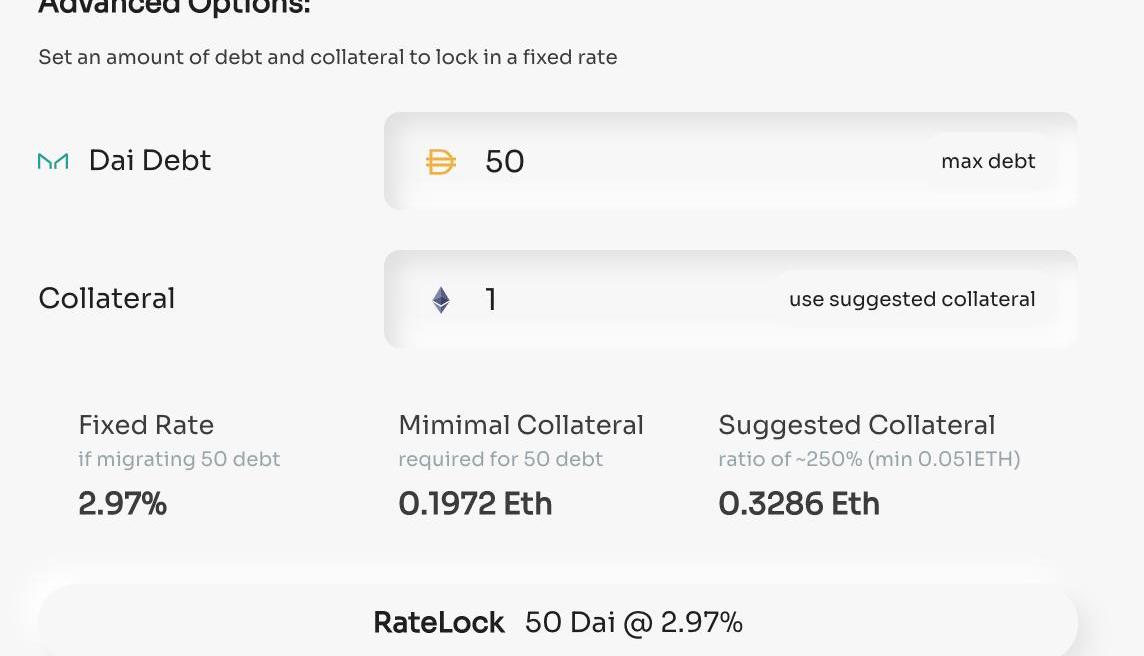

YieldProtocol于2021年1月發布了最新工具「RateLock」,允許在Maker上抵押ETH的Dai借款人一鍵鎖定固定利率。

RateLock工作原理為,在YieldProtocol中將用戶的MakerDai貸款遷移為固定利率貸款,可讓用戶查看現有的MakerETH-Avault并預覽可用的固定費率,然后指定要遷移的抵押品和債務數量,來以固定利率遷移全部貸款,或僅遷移一部分貸款。

其中具體的操作流程為,RateLock通過快速鑄造fyDai并將其出售為Dai來償還用戶現有的Maker貸款并釋放抵押品,從而將Maker貸款遷移到YieldProtocol,然后將抵押物轉移到YieldProtocol并鑄造新的fyDai以快速償還貸款。

例如,加載RateLock工具并選擇2021年3月作為固定期限日,那么利率就固定在2%,然后將貸款遷移到收益率,交易過程較為簡單便捷。

固定期限到期后,將收取MakerETH-A穩定費,直到債務還清為止。未來,Yield計劃引入一種工具,以在到期后將用戶貸款遷移回Maker。

使用級RateLock高級版本的功能則允許用戶輸入抵押品和債務的數額遷移,最低遷移數量為0.05ETH,當輸入要遷移的債務數額時,該工具將根據當前市場條件更新預期的年利率。

根據YieldProtocol收益率曲線數據顯示,抵押與借貸的實際年利率基本處于3%至7%之間,雖然利率數據在DeFi領域并不出眾,但通過固定的利率可以幫助投資者對未來的投資成本做出更合理的預測,減少潛在的波動風險。

常見問題匯總

可以在固定利率貸款到期之前清算嗎?

通過YieldApp可以提前償還一個固定利率貸款并取回抵押物,然而,如果利率改變,提早還款的成本可能會增加或減少,只有持有貸款至到期日才能獲得鎖定的確切固定利率。

固定利率貸款到期后會發生什么?

到期后,可以在YieldProtocol中退還和償還Dai債務收回抵押物,在債務還清之前,Maker都會收取一定的費用,這與Maker系統中收取的費用保持一致。

另外,到期后可以在YieldProtocol中參與其他固定利率貸款,未來,Yield計劃引入一種工具,在到期后將貸款轉移回Maker。

如何獲得最佳固定利率?

YieldProtocol不同的到期日是單獨的流動性資金池,以匹配借款人和貸款人,RateLock工具所提供的利率是基于到期日的流動性,流動性最高的通常是離到期日最近的,目前是2021年3月。

如果報價的利率很高,可以考慮鎖定一部分債務,以便后期進行調整,市場信息會隨時進行調整,可以通過小額借款來獲得更好的利率,以避免因市場波動造成太大的影響。

項目進展

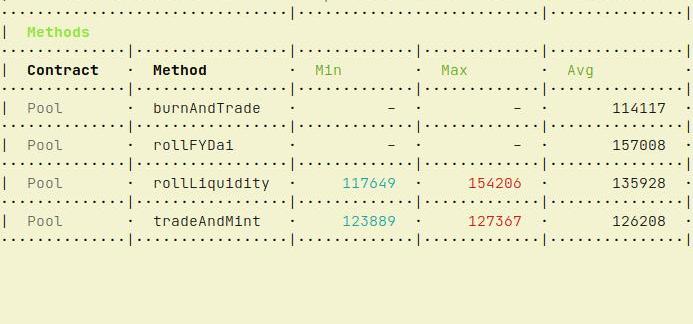

YieldProtocol技術開發主管@acuestacanada1月26日在推特更新了關于協議的最新進展,「Yield正努力使固定價格的產品價格更低且使用更為便捷,YieldSpacev2池可以為降低GWei提供非常酷的東西。」可以看出Yield致力于為固定利率產品提供更為便捷適用的展示產品。

來源:@acuestacanada推特

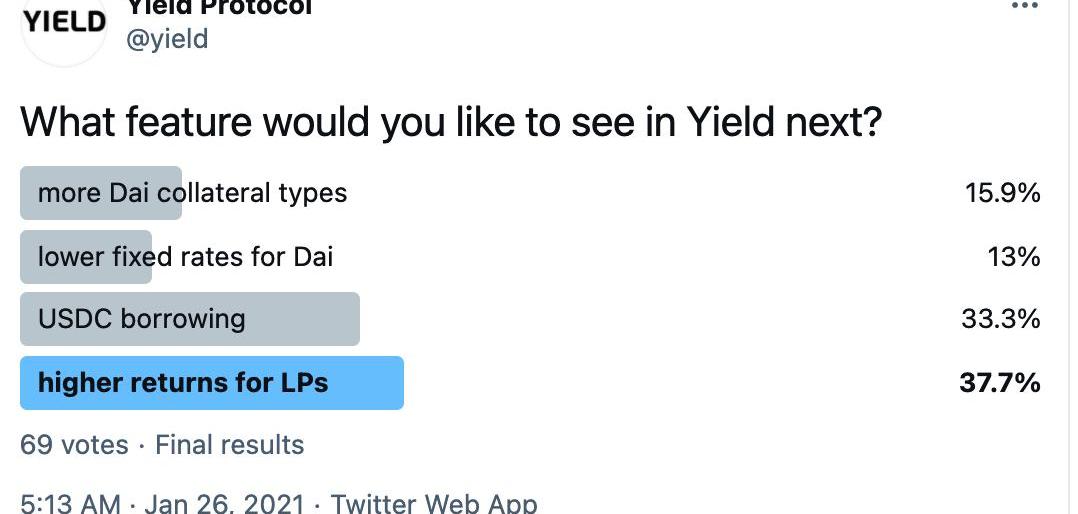

YieldProtocol1月26日在推特上收集了用戶關于在協議中添加新功能的想法,總計69人參與了此次投票,其中「添加更多的Dai抵押類型」獲得15.9%支持率,「降低Dai固定利率」獲得13%支持率、「USDC借款」獲得33.3%支持率,37.7%的用戶則希望獲得更高的流動性獎勵,可見社區用戶對于資產和收益依然存在進一步的需求。

潛在風險

YieldProtocol為了確保權力下放并不支持治理,因此也不存在治理代幣,協議由合約自動運行,任何人都沒有管理員權限。

然而,該協議與Maker深度綁定,因此容易受到Maker治理的影響,Yieldvault的擔保比率以及fyDai到期后的借貸利率,由Maker的參數決定,并可根據其治理體系進行調整。此外,當Yieldvault中檢查ETH抵押品的價值時,Yield使用的是Maker以太坊預言機數據。

假如Maker遇到惡意治理行為、非法入侵、安全漏洞和長期市場非理性行為將會觸發緊急關閉,用來保護Maker協議免受基礎設施的攻擊并直接執行Dai的目標價格,那么fyDai借款人和貸款人也將受到影響。

fyDai自身也存在利率風險,以Dai計算的fyDai代幣價格由市場利率決定,如果利率上升,fyDai的市值就會下降,因此在利率上升的環境下,購買的fyDai按市值計價時可能會貶值,而這一損失只有在用戶出售fyDai之后才會出現。

另一方面,由于YieldProtocol由合約控制,因此也會存在合約漏洞或者受到黑客攻擊的可能。

小結

總體來看,YieldProtocol實現了固定利率借貸、利率市場以及收益率曲線三大部分內容,貸方通過溢價的方式發行債券,借方通過折價買入債券,按照約定到期日以固定利率的方式兌換資產獲取相對穩定收益,并且這一債券可交易、可轉讓,形式上更加靈活多變,最新上線的固定利率一鍵鎖定工具RateLock功能更加簡化了操作流程,目前市場上固定利率的借貸模式雖未大規模應用,但隨著機構資金以及市場的成熟化發展,DeFi領域的固定利率貸款形式或隨著傳統金融的進入逐漸成為主流貸款形式。

Tags:DAIYIELDELDTOCDai StablecoinFarmYieldSAFUYIELD幣Decentralized Community Investment Protocol

7:00-12:00關鍵詞:THETA信托、Robinhood、SushiSwap1.灰度新注冊THETA信托基金產品THETA日內快速上漲15%;2.

1900/1/1 0:00:00文︱艾森斯 近幾日,從DOGE兩日內上漲1000%,到馬斯克站臺比特幣日內拉升20%,可謂好戲連臺.

1900/1/1 0:00:00本文來自Bitcoin.com,原文作者:JamieRedman譯者:Odaily星球日報Moni 傳統金融行業越來越擔心Reddit論壇上的社區成員和大量散戶投資者會影響近期股市行情.

1900/1/1 0:00:00上周,美股上演了一出荒誕又熱血的“華爾街激戰”。一邊是華爾街巨頭、一邊是上萬散戶,在這樣一場大象和螞蟻的戰斗中——華爾街被撂翻,Robinhood成幫兇,民粹主義涌進金融市場,散戶慘遭團滅,整個.

1900/1/1 0:00:00作者:MarkSerrels狗狗幣火了,24小時最高上漲超過800%,市值接近百億美元,來到加密貨幣前十。這一切不能用瘋狂來形容,如果要加形容詞,請允許我說臟話,真TM瘋狂.

1900/1/1 0:00:00GME事件中的“多空對決”會在加密貨幣期權中上演嗎? 深鏈財經 剛剛 25 華爾街“拔網線”了。 原因是因為他們在期權上吃了個虧.

1900/1/1 0:00:00