BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD-0.6%

ADA/HKD-0.6% SOL/HKD+0.95%

SOL/HKD+0.95% XRP/HKD+0.49%

XRP/HKD+0.49%

Enzyme的亮點:

全新的智能合約結構:通過集成和節省大量gas來實現更高的靈活性。

可升級性:用戶可無縫升級到未來的Enzyme版本,并訪問最新的協議更新和功能;

支持100多種資產:Enzyme支持交易者管理近150種資產;

為投資組合經理提供借貸功能:用戶可以通過借貸協議賺取頭寸收益來提高收益績效。

為投資組合啟用AMM池:用戶可以通過向AMM池提供流動性來賺取交易費,從而提高其收益績效。

支持了Synthetix合成資產:用戶可以將合成資產添加到其基金當中,包括商品和股票指數,例如sFTSE,sNIKKEI和sOIL等。

DeFi協議Elixir完成210萬美元種子輪融資:1月17日消息,DeFi 協議 Elixir 完成 210 萬美元的種子輪融資,FalconX、Commonwealth、OP Crypto、ChapterOne 和 Bitmex 創始人 Arthur Hayes 等參投。Elixir 旨在讓任何人都可以通過 DeFi 協議參與 CEX 和 DEX 的做市,并希望通過一項協議來解決做市商面臨的審查問題。該初創公司預計將在今年晚些時候推出其公共主網。[2023/1/17 11:17:17]

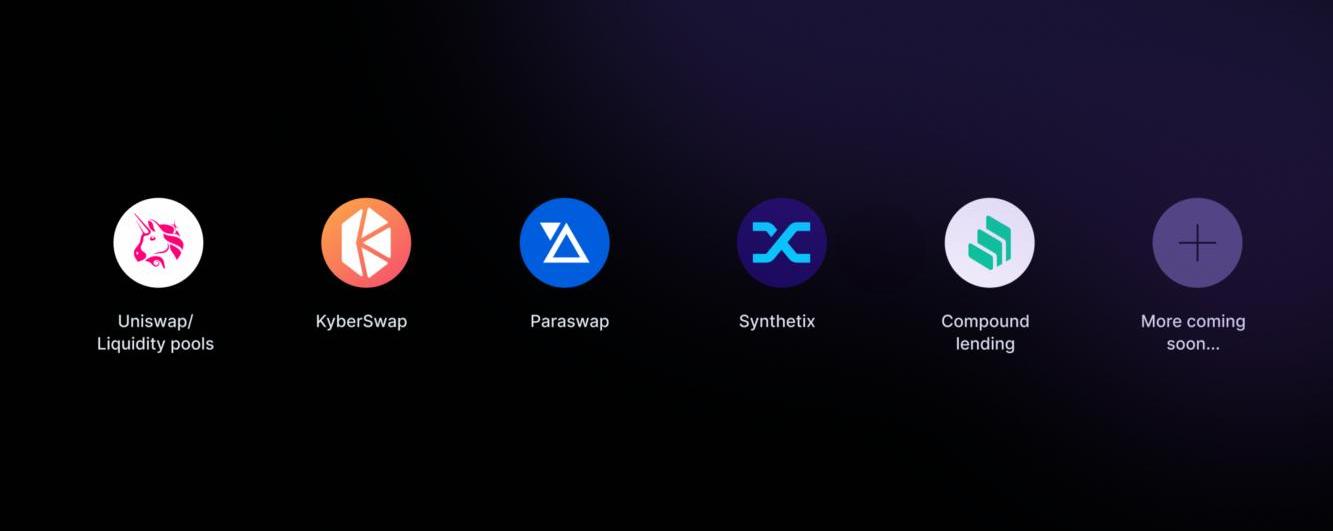

增強了交易流動性:除了集成了一些DEX,Enzyme還集成了Paraswap聚合器,使得基金經理能夠獲得更深的流動性以及更好的gas優化交易。

支持了做空交易,用戶可通過Synthetix提供的反向代幣來做空頭倉位。

與其他用戶進行互動:現在用戶可以在自己的個性化“投資組合管理器”頁面上添加有關策略和團隊的信息,以便與投資者社區建立關系。

DeFi研究員:Fei關閉的原因是PCV模型沒有找到適合市場的產品:金色財經報道,DeFi研究員Ignas發推稱,FEI協議正在關閉。它的市值為1.88億美元,是最大的DeFi穩定幣之一。然而,它正在倒閉。2021年初,Fei Labs 在ETH 中籌集了13億美元,用于構建去中心化的穩定幣。籌集的ETH被用作其穩定幣 FEI的抵押品。Fei由各種加密資產抵押,但與 DAI 相比,這些資產由協議擁有。用戶出售加密貨幣以獲得FEI。出售資產包含在協議控制價值 (PCV) 中。擁有抵押品意味著可以將PCV 部署到各種策略中,換句話說,FEI就像一個收益農業對沖基金。2021年12月,Fei Protocol 與 Rari Capital 合并,但悲劇發生在2022年4月。保險池被黑客入侵,損失了8000萬美元。黑客攻擊后,TRIBE持有者投票反對使用PCV支付黑客受害者付款。6月,Rari Capital的CEO宣布辭職。

Rari的Fuse hack是Fei協議關閉的原因之一。提案中提到的另外兩個原因是: “挑戰宏觀環境” 、增加技術、金融和未來監管風險”。如果通過Fuse hack受害者將收到使大多數受害者完整的付款。Fei關閉的另一個原因是PCV模型沒有找到適合市場的產品。由于DeFi的收益率較低且風險增加,該協議很難獲得收入。[2022/8/21 12:38:09]

支持流動性挖礦:Enzyme現在可以通過插件從外部DeFi平臺更輕松地獲得流動性挖礦獎勵。

兩筆總計2億枚USDT轉入DeFi協議Curve.Fi:金色財經報道,據最新數據顯示,兩筆總計2億枚USDT轉入DeFi協議Curve.Fi,

?第一筆交易哈希為:0x89bb516aaf067078ccaafec0a93b025958ebae8470517ded15fec09aed1944ec,

?第二筆交易哈希為:0xbb36cc8a522fcfb8d399de253c8d0057b959d82f4f1f7cefe3af2f9d10c509ff?

轉出地址均為:0x036b96eea235880a9e82fb128e5f6c107dfe8f57,轉入地址均為:Curve.Fi 0xbebc44782c7db0a1a60cb6fe97d0b483032ff1c7。[2021/9/15 23:27:24]

可將交易委托給第三方:投資組合經理可以將交易委托給其他地址,并可以隨時撤消或更改訪問權限,從而增加了管理交易操作的靈活性。

DeFi基準利率今日為3.30%:金色財經報道,據同伴客數據顯示,06月07日DeFi去中心化金融基準利率為3.30%,較前一日下跌0.02%。同期美國國債抵押回購率(Repo Rate)為0.03%,二者利率差為3.27%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/6/7 23:17:56]

自定義:用戶可以選擇將某些地址列入白名單,并設置最低投資門檻等。

新的功能有哪些?

1、新的智能合約架構

毫不夸張地說,V2版的合約是完全重設計的,而該協議具有三個重要的新特性:

模塊化:投資組合可訪問新版本的升級版本,同時保留其資產和投資者。新架構的模塊化特性使這成為可能。

DeFi作家:DeFi收益率高于ETH2的抵押收益率,從而減慢了后者存款速度:DeFi作家Danger Zhang表示,DeFi是ETH 2存款問題的原因和解決方案:目前,DeFi收益率高于ETH2的抵押收益率,從而減慢了存款速度。但是即將到來的DeFi項目(如Lido和Liquid Stake)將使抵押的ETH具有流動性。這將使抵押的ETH與DeFi競爭。[2020/11/18 21:15:05]

可擴展性:核心基礎設施不再硬編碼特定插件,使其更具可擴展性和可組合性,例如,它對特定的價格源實現、DeFi適配器、費用、策略等不可知。

效率:協議共享邏輯,而不是部署同一代碼的獨立實現,這使得協議的使用更加便宜和高效。

2、可升級性

Enzyme的可升級性,被設計成用戶可很容易地訪問新的基礎設施或改進管理基金的工作方式。它還允許基金經理在特定時間段更改基金/產品配置。

Enzyme協議的投資者如果不同意基金經理的變化,可以選擇退出。因此,在每個更改生效之前會有48小時的時間鎖定期。

重要的是,集成新的DeFi不需要用戶升級。

3、支持100多種資產

由于新架構的原因,Enzyme能夠支持更多的資產,目前將近支持了150種資產,其中包括普通代幣和衍生品資產,并且預計這一數字還會迅速增長。

4、DeFi插件和流動性挖礦

Enzyme可以和借貸協議、AMM池、聚合器以及合成資產協議直接組合,這意味著管理者可以結合使用一些聰明的策略來提高他們的收益績效。

舉個例子,讓我們設想Enzymev1的一個投資組合之前持有25%的DAI、25%的USDC和50%的ETH。

有了Enzyme,相同的一只基金可以將這些持有的資金借出去一年,那么新的投資組合余額就是25%的cDAI、25%的cUSDC和50%的cETH,以今天的利率計算,該基金的年收益將增加4.4%,這已經超過了大多數傳統基金一年的收益率。

最好的部分是,你可以在任何時候將貸款轉換成基礎資產。

此外,基金也可以進行流動性挖礦,可以拿到COMP代幣獎勵。

或者,我們可以將cDAI和cUSDC存入UniswapAMM池,成為流動性提供者,由于它們都是穩定幣,因此幾乎沒有無常損失,但可以獲取30個基點的做市收益。

在Enzyme上玩不同策略的機會是無窮無盡的,隨著項目方構建更多的DeFi插件,這種玩法的多樣性會不斷增多。

5、內置保護措施

v2版本主要關注了用戶資產的安全,特別是,Enzyme試圖通過使用智能合約,盡量減少投資組合經理和投資者所需的信任。這是一項具有挑戰性的任務,項目方加入了一種額外的內置保護層,以盡可能阻止不良行為。這些策略可以防止閃電貸攻擊、套利攻擊等。

在可能的情況下,協議會在前端自動化推薦使用此類策略,你可以在高級選項或用戶文檔中找到有關策略的更多信息。

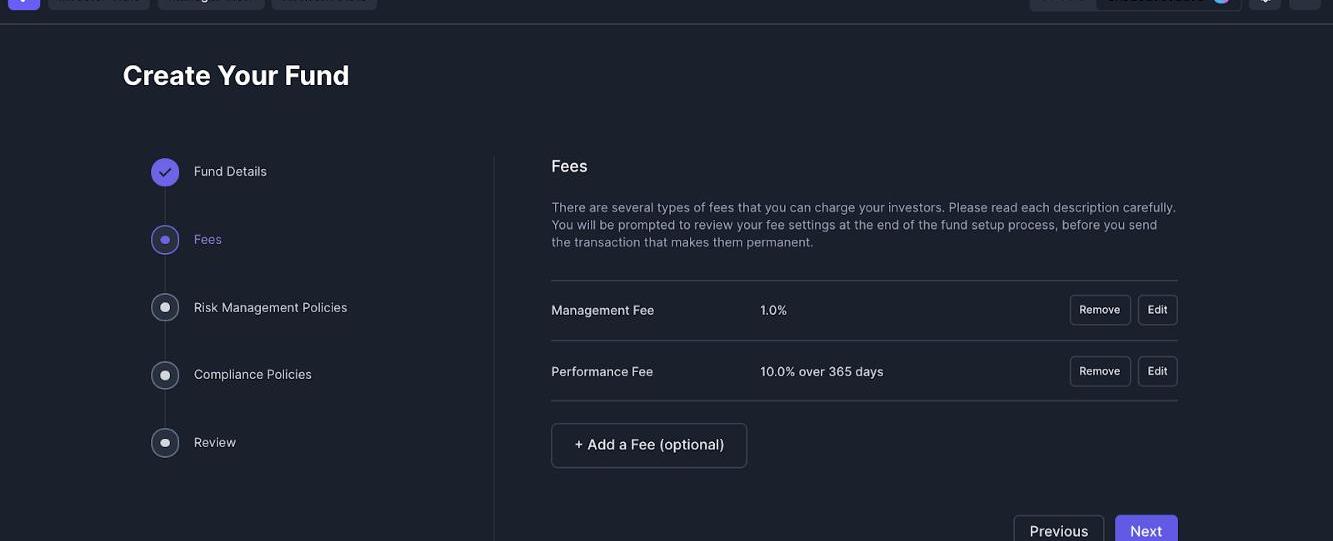

6、可定制性

Enzymev2賦予了用戶更多的靈活性,你可以點擊幾下就可以定制自己的投資工具,比如設置自己要收取的費用,開放基金或者采用白名單制,以及以哪種貨幣來衡量基金的表現。你想要自己交易還是委托給他人進行交易?你接受的最低或最高投資額是多少?Enzymev2都可以幫你實現。

7、用戶互動

Enzymev2界面將在策略投資組合經理和策略投資者之間提供一定程度的交互功能,策略經理可以在他們的頁面輸入有關他們的投資策略、聯系信息等。

FAQ

問題1:將基金從v1遷移到v2最好的方法是什么?

這取決于你如何做這件事,如果你有很多投資者,那么從Melon(v1)切換到Enzyme(v2)的破壞性最小的方法如下:

通過v1接口將你的所有資產清算成你希望的下一只基金為基準的貨幣,你可以在這里找到可用作基準的資產列表。然后在v2上建立你的新基金,要求投資者贖回v1基金,并告訴他們如何投資你的v2基金。

問題2:V1智能合約會怎么樣?我還能用嗎?

Enzyme委員會將繼續維持V1智能合約和用戶界面至2021年4月11日,在這個時間點之后,基金贖回和有限交易仍然是可用的,但資產凈值更新和新投資將被禁用。

問題3:可以把記錄從v1轉到v2嗎?

v1基金的收益記錄不會自動與v2基金掛鉤,但如果你使用與v1相同的以太坊地址啟動v2基金,你可以在基金頁面上提供一個指向投資者的鏈接,其中包含你以前的記錄。這可以證明你以前在v1上的表現。

問題4:使用Enzymev2需要多少費用?

在前幾周,v2是不收取任何費用的,以降低采用障礙,在這一初始階段之后,項目方會根據正在確定的MIP7引入收費。

本文來自?Decrypt,原文作者:MathewDiSalvo譯者:Odaily?星球日報念銀思唐 摘要: -Messari?今天發布的一份報告稱,中國仍然是全球加密貨幣活動的領導者.

1900/1/1 0:00:00比特幣市場 2021年的第四周,比特幣市場迎來了年內的又一次調整。在數次沖擊四萬美元整數關口未果后,市場在周三開始下行.

1900/1/1 0:00:00在信息泄露危機和全球動蕩加劇的情況下,隱私已成為重點關注話題。于是暗網活動正在增加,盡管暗網使用量難以估計,但今年1月份Tor瀏覽器的平均下載量比去年增加了10%.

1900/1/1 0:00:001月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元.

1900/1/1 0:00:00?要點總結 1.?$772億成交量2020年全年,除卻Binance與FTX的奇異期權產品,數字資產衍生品期權市場成交量報$772.05億.

1900/1/1 0:00:00原文標題:《AppraisalgamesandtheNFTliquidityproblem》原文作者:JakeBrukhman,CoinFund創始人編譯:0x13.

1900/1/1 0:00:00