BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+0.81%

SOL/HKD+0.81% XRP/HKD+1.14%

XRP/HKD+1.14%原文標題:《TheTokenomicsofStakingPools.WhatAreStakedETHTokensandHowDoTheyWork?》原文來源:StakeWise原文編譯:0x26

自從以太坊2.0信標鏈上線僅一個多月,以太坊2.0抵押地址余額突破240萬枚以太坊。同時已經有大量的第三方質押平臺上線,包括中心化交易平臺和去中心化的DeFi項目,這些不同的質押解決方案在很多方面存在差異。

盡管存在分歧,他們有一個共同點:所有的項目都在為質押以太坊產生的不可避免的摩擦提出解決方案。那么,這些摩擦到底是什么?

首先,以太坊2.0質押的技術復雜性超出了普通用戶的能力范圍。隨著以太坊價格迅速上漲(在編譯本文時為1040美元),32枚以太坊的最低存款要求對于普通用戶來說正變得越來越遙不可及。最后,為了以安全和可控的方式實現向以太坊2.0的過渡,質押有18-24個月的非流動鎖定期。

綜上所述,這些限制可以讓不那么老練的用戶無法進入「利潤豐厚」的以太坊2.0質押市場。

質押池如何解決這個問題?

這就是以太坊2.0質押池的用武之地。他們從多個用戶那里獲得以太坊,并代表用戶進行以太坊2.0的質押操作,從而使任何參與者都能獲得質押獎勵,而不管他們的技術水平或存款規模如何。

DefiLlama創始人:Foundation存在合約漏洞:6月21日消息,DefiLlama創始人0xngmi發推表示,NFT市場Foundation的NFT合約有一個漏洞,可以讓基金會團隊銷毀幾乎所有在其平臺上鑄造的NFT。Foundation的集合合約使用轉發代理模式來節省部署的Gas,這意味著所有集合調用一個單一的合約來使用它的代碼不是問題,并且基金會的集合有一個功能,允許創建者在沒有NFT的情況下銷毀它,目前基金會團隊的合約所有權由6個中的2個多重簽名持有。[2023/6/21 21:51:45]

此外,他們試圖通過發行代表用戶在以太坊2.0鏈上所獲存款和獎勵的以太坊主網代幣來緩解冗長的流動性要求。這些質押代幣為持有者提供了解鎖流動性的機會,允許用戶在Uniswap等二級市場上將以太坊2.0質押代幣交易為以太坊原生代幣以提前退出質押,以及利用其質押的代幣參與DeFi(例如在Aave作為抵押品)的能力。

然而,在不同池之間的質押代幣的實現模型是不同的,這毫無疑問地會給用戶帶來一些嚴重的影響。例如,Lido的第三方質押代幣(stETHtoken)與StakeWise’s的第三方代幣不同,因此在二級市場上的定價應該有所不同。同時,RocketPool的rETH代幣與stETH實現也是不同,CREAM的crETH2、Stkr的aETH等等也不同。

Fedi CEO:為比特幣提供愿景所需的技術集合將于2023年出現:5月13日消息,金融和數據技術開發商Fedi首席執行官Obi Nwosu在接受采訪時表示,“比特幣將在2023年勝出,為比特幣提供一個有凝聚力的愿景所需的技術集合將于2023年出現”。[2023/5/14 15:01:23]

簡而言之,來自不同質押池的代幣機制存在許多差異,這些差異可能會導致混淆,并給最終用戶帶來不良后果。然而,可以對這些差異進行分類和評估,以便發現各自質押池的優劣。此外,這種比較分析可以展示不同的以太坊2.0質押代幣的價格效率。

在本篇文章中,將揭開以太坊2.0代幣化原理的神秘面紗,并舉例說明不同質押池的代幣化是如何工作的。

質押代幣模型

按照代幣結構分類,可以區分兩種不同的結構:一種是單一代幣設計,旨在同時獲取存入一個代幣的初始存款和收入;另一種是雙重代幣設計,將質押存款和回報分別作為兩種不同的代幣。

單一代幣設計

0xScope:從11月7日至今,孫宇晨疑似已套現超11億美元:12月28日消息,0xScope監測數據顯示,從11月7日至今,孫宇晨疑似已套現6.26億枚USDC以及5.01億枚BUSD。套現的路徑多為將Tron上穩定幣轉入幣安,然后再提出至以太坊并轉入Paxos和Circle。[2022/12/28 22:12:24]

單一代幣結構基于重新平衡或重新定價代幣概念。這是最流行的設計,大多數質押池均使用該策略,可能是因為它的簡單性。通過在用戶存款時發行出一個單一的代幣,質押池尋求在同一個代幣中實現獎勵和懲罰的權責。這可以通過兩種方式來實現:

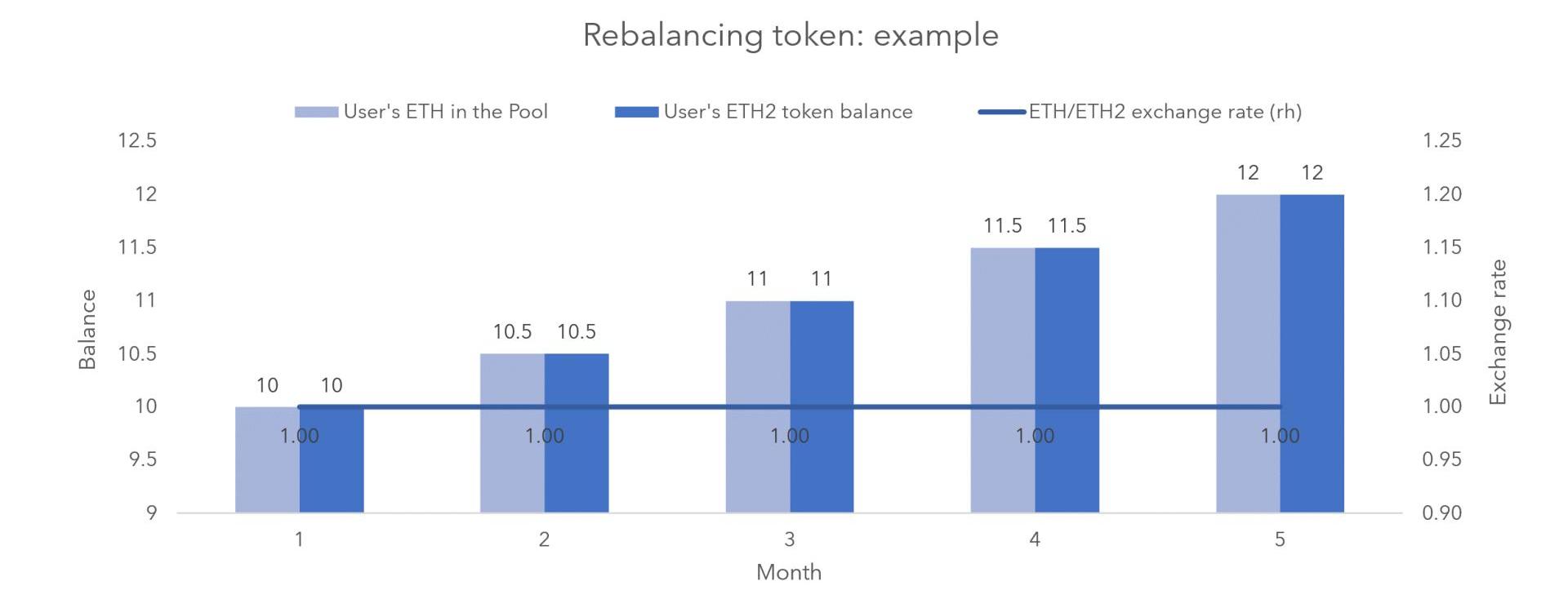

1.改變數量:在以太坊2.0質押合約之中的獎勵和懲罰通過改變代幣余額的方式體現,在第1.5代幣可流通階段,每一枚質押代幣將按1:1的比例在池中兌換為ETH;

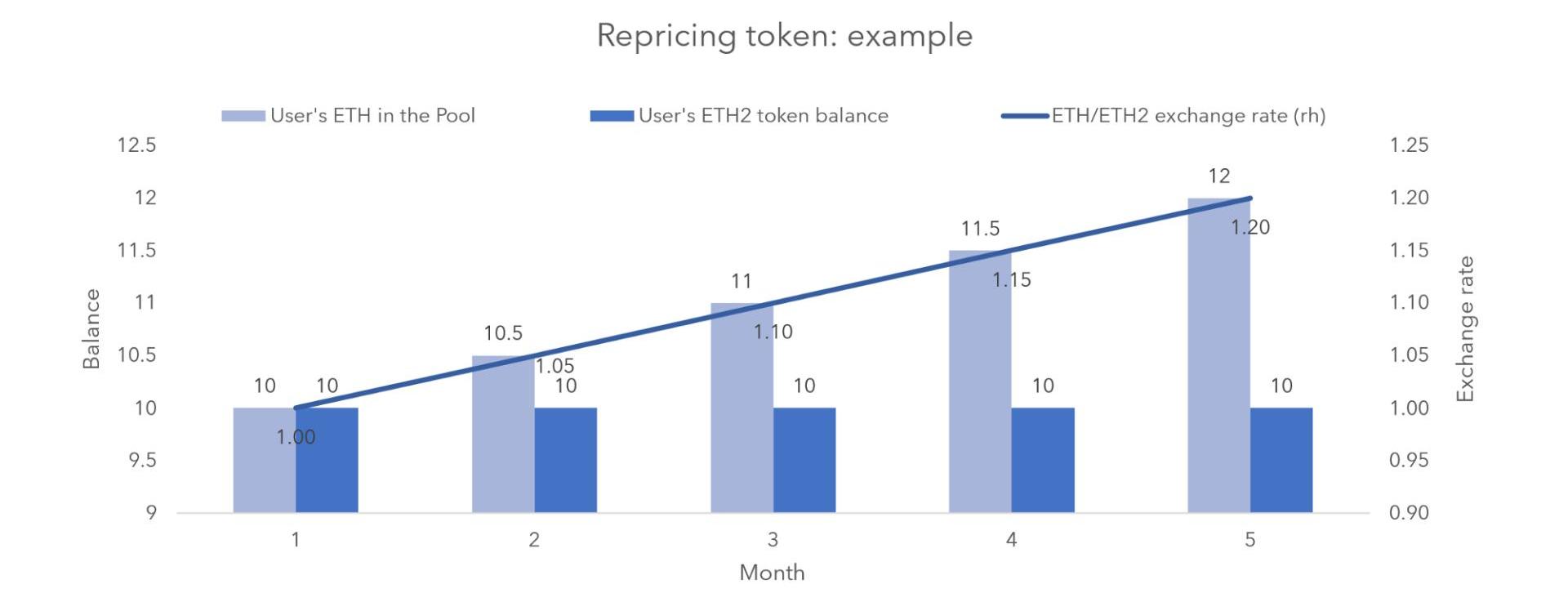

2.改變價格:在以太坊2.0質押合約之中的獎勵和懲罰通過代幣標記價格的方式反映,在1.5代幣可流通階段,每枚質押代幣的贖回數量收到質押池的獎勵而波動。

通過一個簡單的圖表來理解:

1.改變代幣數量的方式,代表項目有:Lido和幣安。

《華夏時報》:11月有超30家數字藏品平臺發布清退公告:12月5日消息,《華夏時報》記者初步統計發現,剛剛過去的11月,已有超過30家數字藏品平臺主動發布清退公告。記者注意到,這些宣布清退的平臺,僅有三家全額退款,其余的退款比例通常在5%-50%之間不等。

不少投資者對此表示不滿,吐槽其“吃相難看”。速途元宇宙研究院首席探索官趙佳茹向《華夏時報》記者表示,數字藏品行業所發生的“清退潮”,實際上是行業發展經歷的陣痛期,凸顯了行業背后的矛盾。[2022/12/5 21:22:53]

2.改變代表價格的方式,RocketPool、Cream、StaFi和Stkr。

盡管使用不同的機制來反映收益的累積,但是單個代幣設計有一個共同點:將存款和獎勵捆綁在同一個代幣中。這意味著,無論何時在市場上買賣代幣或從存入者手中得到代幣,您都將同時接收/出售押金和過去累積到池中的任何獎勵。

雙代幣設計

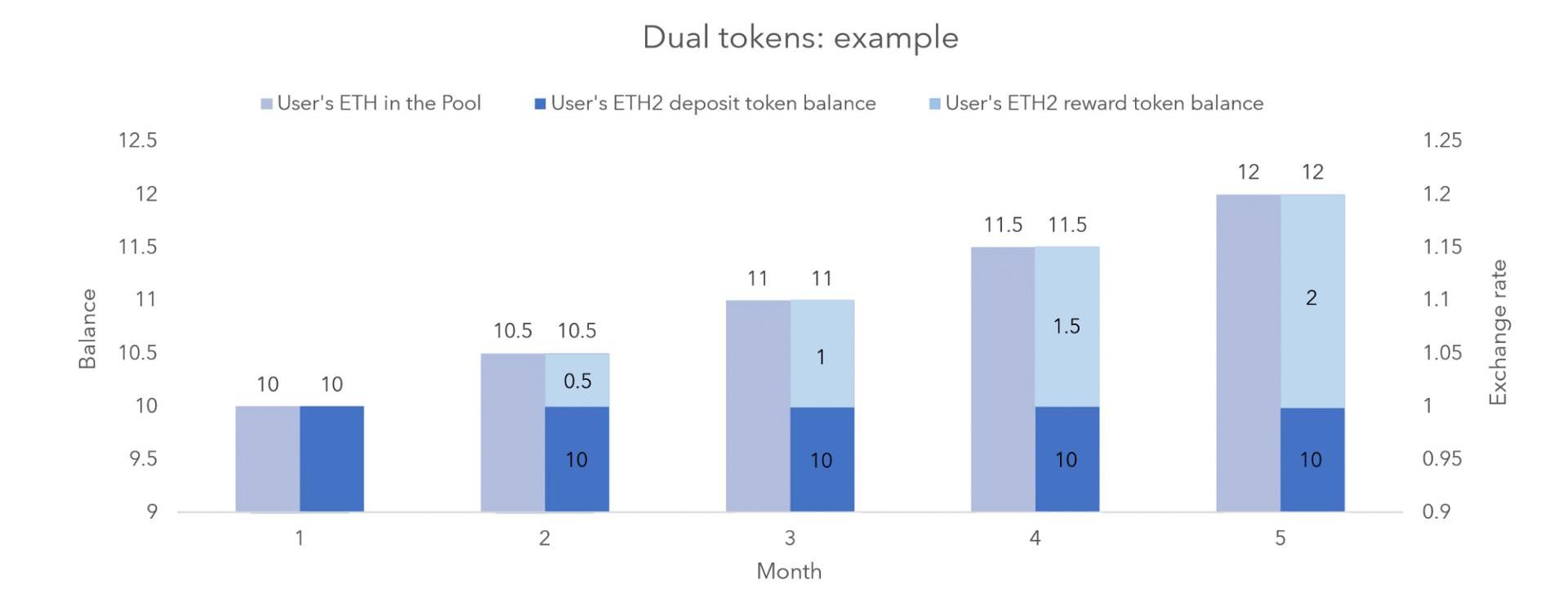

相反,雙代幣結構基于兩個重新平衡代幣的概念,這兩個代幣分別反映了存款和獎勵。

BendDAO首次清算拍賣BAYC,平臺內20枚BAYC健康因子小于1.1:8月19日消息,NFT抵押借貸協議BendDAO首次清算拍賣BAYC,編號為#533,目前暫無出價。據悉,出價需大于NFT地板價95%,如拍品最終未成交,平臺將承擔浮虧或借款人未來償還債務。當前BAYC地板價為69.69 ETH,市值18.4億美元,24小時跌幅1.95%。

目前BendDAO平臺有20枚BAYC健康因子小于1.1,累計40枚BAYC健康因子小于或等于1.1(當健康因子小于1時,將啟動NFT清算拍賣)。[2022/8/19 12:35:32]

相比之下,雙重代幣結構是基于分別反映存款和回報的兩個再平衡代幣的概念。以stakewise的代幣舉例,存款和回報代幣分別是stETH和reETH。

持有雙代幣設計的質押代幣時,代表質押以太坊的代幣stETH不會增長,而以1:1的比例積累獎勵的rwETH(獎勵ETH)代幣將反映在質押池中收益份額的增長。總之,這些代幣的總和構成了整體收益狀態,并且可以在以太坊網絡之間自由轉移,并且在智能合約中以與單個代幣相同的方式使用。

只要持有質押代幣,它就會積累獎勵代幣。隨著獎勵池的增長,代表存款的以太坊代幣stETH的余額保持不變,但持有地址會獲得獎勵代幣reETH。

存款和獎勵以太坊代幣的總和一直等于池中以太坊的數量;兩個代幣的兌換率保持為1

雙重代幣結構允許創建一種類似債券的動態新型混合模型,但不同之處在于,它將質押分為具有不同的應計價值和現金流量預期的兩個部分,從而能夠更有效和靈活地管理個人的質押。

質押代幣的細節

當涉及到以太坊2.0質押代幣的工作核心時,不同池的設計選擇變得更加微妙,但仍然可以產生重大差別。

鏈下預言機

為了成為一個有效的流動性停滯解決方案,代幣必須準確地反映所持質押代幣的價值。這就需要在質押池中放置正確數量的以太坊來支持相對應的質押代幣。為了實現這一點,質押池需要通過跟蹤它們在信標鏈中的節點余額并針對它們發行代幣。

但需要知道的是,負責發行代幣的合約與驗證節點的余額不在同一個區塊鏈上。

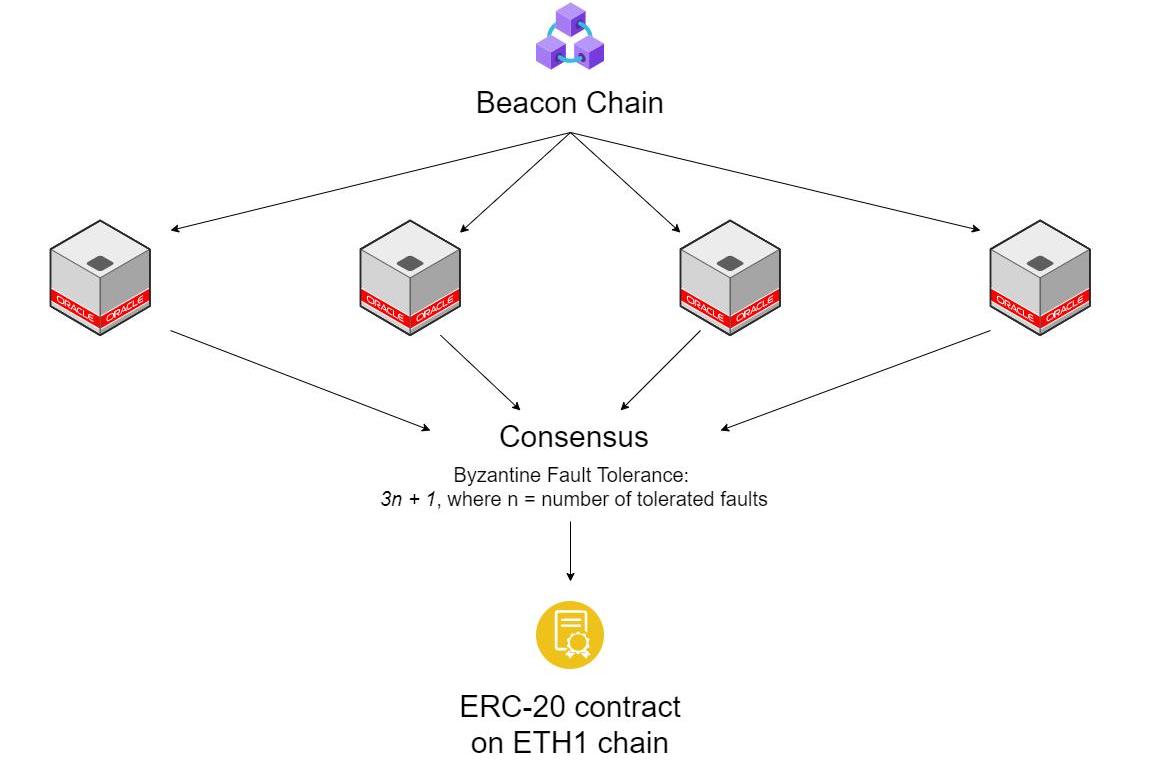

不幸的是,負責發行代幣的ERC-20合約與節點的余額不在同一條鏈上(ETH1vsETH2)。以太坊1.0鏈上的代幣合約不能直接同步來自信標鏈驗證節點的余額。質押池需要通過使用鏈下預言機來繞過這個限制,它的工作原則與現在無處不在的Chainlink類似。

鏈下預言機可以以下方式獲得信標鏈數據:首先,一個預言機運算節點必須同時運行以太坊1.0和以太坊2.0節點,以便同時與兩個鏈進行交互。一旦兩個節點都啟動,預言機將從信標鏈收集屬于特定質押池的驗證節點的信息,并將其轉移到以太坊1.0鏈上的ERC-20智能合約。信標鏈的信息一旦提交給ERC-20合約,就會根據驗證程序余額的變化更新代幣數量(或改變匯率以發行新代幣)。這種變化可以上升也可以下降,取決于余額是增加(即獲得獎勵)還是減少(即招致罰款/)。

不幸的是,鏈下預言機帶來了一個缺點:控制預言機的實體有效地控制了代幣的更新。為了緩解這個問題,質押池要求多個預言機同時提交相同的信息,以便通過協商一致機制更新代幣信息,并分配預言機以達到一定程度的去中心化。

質押代幣余額刷新率

ERC-20合約中的每次代幣余額更新都涉及Gas費。為了優化Gas費支出,大多數服務供應商更愿意每天更新代幣余額。大多數人認為這已經足夠了,因為每天的收益很低(從每天0.005%到0.063%不等),使得更頻繁的更新變得無關緊要。

然而,在發生大規模懲罰的情況下,每日更新可能不夠。只要驗證節點犯了一個招致罰沒的錯誤,就會發生「罰沒」,這會在幾分鐘內導致驗證節點產生損失。如果更新余額的頻率比24小時還要低,將會造成災難性的后果。

這里的問題是,任何用戶都可以通過epochs(通過信標鏈瀏覽器)跟蹤監視質押池的驗證節點中以太坊的數量,并在代幣更新余額之前「預知」其余額的將要減少。一旦用戶意識到即將發生的潛在損失,他們將提前執行ERC-20智能合約,在二級市場上拋售代幣以減少損失,使毫無戒心的流動性提供者遭受永久性損失,并在遭受罰沒的質押池中持有大量的倉位。

為了避免出現這種情況,質押池可以將其ERC-20合約刷新頻率調整到更高的頻率,增加的Gas費成本,以防罰沒時出現余額不匹配的風險。可實際上,質押池不太可能更頻繁地更新代幣余額(更不用說每個epoch了)。相反,他們更傾向于通過改進安全程序來減少罰沒的風險,或者只在確實發生了罰沒事件的情況下才準備增加更新的頻率。

因此,建議質押池的用戶和流動性提供者監測它們所持有或提供流動的質押池的驗證節點的余額,以防止被不及時的罰沒搶跑。

總結

希望對以太坊代幣化質押設計的研究和理解能夠激發以太坊社區關于不同質押池優劣深入的討論,為已經代幣化的以太坊質押市場提升效率,并保護那些會因為使用了解甚少的產品而受到意外后果的傷害的質押者。

在本文中討論的一些概念值得進一步分析討論,可以對以太坊2.0質押池派生的年化收益率產生深遠的影響。

澎湃新聞記者葉映荷 來源:澎湃新聞 比特幣價格加速上漲的同時,也出現了跌速更猛的回調。根據比特幣新聞資訊網Coindesk價格,1月11日,比特幣價格一度跌至30305美元左右,較歷史最高價41.

1900/1/1 0:00:00今天,比特幣價格大幅回調,剛突破4萬美金沒幾天,現在一根針扎到了3萬4千多美金。有些人認為這是上車的好機會,也有些人認為比特幣這種大資金體量的投資標的,只適合機構和大戶玩,漲跌都跟散戶沒啥關系,

1900/1/1 0:00:00比特幣和黃金之間的比較與比特幣本身一樣成為了主流熱衷的話題。然而,盡管這兩種資產目前有所脫鉤,但兩者中感興趣和活躍的投資者群體幾乎相同,并且存在重疊.

1900/1/1 0:00:0012月21日,CyberVein自主研發的CROSS成為首個入駐火幣生態鏈Heco的NFT發行及拍賣平臺,并參與了Heco造物主計劃,獲得了圈內多方的關注,在DeFi和NFT板塊掀起了熱議.

1900/1/1 0:00:00幣市已經連續4天下跌,比特幣價格從最高41900美元跌至30408美元,跌幅將近27%。加密貨幣市場規模極度縮水,從1.1萬億美金最跌至8503億美金,目前回升至9400億美金左右.

1900/1/1 0:00:00在星期二英國《金融時報》發表的一篇觀點文章中,美國貨幣監理署代理署長BrianBrooks提出,有必要在一個算法時代重新設定銀行業法規.

1900/1/1 0:00:00