BTC/HKD-3.98%

BTC/HKD-3.98% ETH/HKD-4.37%

ETH/HKD-4.37% LTC/HKD-2.24%

LTC/HKD-2.24% ADA/HKD-6.28%

ADA/HKD-6.28% SOL/HKD-8.98%

SOL/HKD-8.98% XRP/HKD-5.93%

XRP/HKD-5.93%如果要給2020年的加密貨幣領域選幾個關鍵詞,那么“DeFi”、“流動性挖礦”定會入選。盡管在這之前,DeFi中諸如去中心化交易所、穩定幣、抵押借貸等領域的生態已經比較完善,得益于流動性挖礦,2020年這些項目才正式爆發。

首先從時間線的角度梳理一下2020年DeFi的一些標志性事件。

3月11日-12日,出于對疫情與經濟危機的擔憂,金融領域避險情緒嚴重,美元流動性不足,加密貨幣市場在24小時內下跌超過50%,這一災難導致大量抵押債倉遭到清算,MakerDAO也因此被告上法庭。由于下跌過快導致的網絡擁堵,導致Maker預言機喂價失敗,用戶無法及時補償,清算人無法清算,最終有清算人以0 DAI的價格贏得了清算的ETH。

4月,UMA協議宣布推出UMA的新治理代幣,并首先在Uniswap上發行。UMA啟動于2018年12月,是一個去中心化金融平臺,專門提供ERC20的合成代幣,可以跟蹤其它資產,比如2020年5月推出的跟蹤ETH/BTC價格的ETHBTC代幣。UMA上線Uniswap的初始價格為0.26美元,最高時上漲超過百倍。因為Uniswap的無需審核與免費上幣,加上UMA這樣一個知名項目首次在Uniswap上發行(IUO,Initial Uniswap Offering),所帶來的的造富神化拉開了IUO的序幕,從此Uniswap成了早期優質山寨幣的聚集地。

主力數據復盤:火幣ETH主力在下跌過程中買入超過2600萬美元:AlCoin PRO版K線主力大單統計顯示:8月15日10:00-8月16日20:15,ETH從442美元跌至最低412美元。這一過程中,火幣ETH/USDT出現并成交了大量委托買單。

其中,成交了70筆,總價值超過2600萬美元的大額委托買單(單筆委托金額20萬美元以上),買入均價426美元。[2020/8/17]

同樣在這一個月,dForce的去中心化借貸協議Lendf.Me遭到黑客攻擊,損失價值2500萬美元的加密貨幣。最終在各方通力合作下,黑客歸還了對應的資產,也挽回了公眾對于DeFi安全的信心。

6月中旬,Compound發行了自己的治理代幣COMP,當用戶使用Compound存入或者借出資產的時候,同時會獲得COMP代幣激勵。Compound中的總存款在這一個月內,由900萬美元上升至12億美元,總借款由不足100萬美元上升至11億美元。從此,Balancer、Curve等各種DeFi協議紛紛發行自己的治理的治理代幣,并開始了流動性挖礦。流動性挖礦的流行也導致以太坊網絡的使用上升,以太坊網絡的礦工費開始超過比特幣。

7月,Yearn發布了治理代幣YFI,盡管Andre Cronje(簡稱AC)再三強調YFI“毫無價值”,但依然獲得了投資者的追捧,YFI從上市時的30美元,最高漲至超過4萬美元,上漲超過千倍。由于YFI只有30000枚代幣,三個池子各一萬YFI,每個池子都在一周內挖完。在YFI的代幣快速發放完之后,社區對于新一輪代幣增發的投票沒有通過,因此出現了YFII。YFII的產出選擇了類似比特幣的減半機制,每周發放量減半,在10周內發放完。之后,又出現了各種各樣的仿盤。

BitMax交易員hedeng:形成自己的交易策略一定要復盤:6月5日,BitMax金牌帶單員、諧波交易藝術家hedeng做客BitMax合約大咖說第2期,主題為《如何用諧波交易策略月賺13萬USDT》。

hedeng表示,構建自己的交易策略一定要復盤,記錄開單原因,止盈止損,不要報復性開單,最重要的是要靠實盤磨練。對于今年下半年的行情hedeng認為,從技術分析角度來看BTC可以漲到3萬。[2020/6/5]

8月底,SushiSwap借助Uniswap的流動性,上線后很快獲得了大量資金質押。Uniswap的總流動性也在一周內由3億美元升至20億美元。隨后,大量項目開始采用質押Uniswap LP token的形式挖礦,也出現了Sashimi這樣的仿盤。SushiSwap在9月份順利完成了Uniswap的流動性遷移,成為一個獨立的去中心化交易所。

9月,為了應對SushiSwap以及其它項目的流動性遷移,Uniswap也發放了自己的平臺幣UNI。在UNI發放時,Uniswap對9月前的所有用戶進行了獎勵,每個賬戶最低上千美元的空投引爆了當時的熱點,也帶動了之后熱門項目發幣空投。Uniswap也展開了流動性挖礦活動,鞏固了自己去中心化交易所榜首的位置。延伸閱讀:《Uniswap“秋收起義”:狂撒近50億,滿血復活能否持續?》

10月,AC的又一成功項目Keep3r成功上線,僅僅幾個小時上漲百倍。Keep3r是一個去中心化的眾包網絡,用戶可以在上面發布工作,并由keeper完成。AC被稱為“DeFi之王”,但也經常出現“翻車”的情況,另一項目的代幣LBI在暴漲之后,也在一天內暴跌超過99%。延伸閱讀:《AC“不講武德”?多個項目接連翻車,新作能否耗子尾汁》

主力數據復盤:主力此輪拉盤始于9500美元:AICoin PRO版K線主力數據指標顯示:

昨晚21:00-21:30間,火幣BTC現貨共有20筆,共計1999.87BTC主動買入大單成交,買入均價9485.79美元。

昨晚22:00-22:30間,OKEx BTC現貨共計有9筆,掛單量4563.12BTC的大額委托買單出現,最終成交2232.75BTC,買入均價9507.3美元。

今晨01:15-05:00,Bitstamp BTC現貨共計有2筆,掛買量為850.58BTC的大額委托買單出現,最終成交798BTC,買入均價9736.05美元。

可見,此輪主力拉升始于火幣、OKEx等有大量國內用戶平臺,價格在9500美元附近,此位置正是市場普遍認為的壓力位。Bitstamp凌晨跟上。?[2020/5/8]

11月,Cover Protocol重新上線,發行了COVER代幣,并開始了護盾挖礦(Shield Mining)。由于Cover對于項目的選擇更加靈活,并由自己的代幣激勵,逐漸積累了數千萬美元的資金鑄幣并提供流動性。但是在12月份,遭受黑客攻擊,導致代幣可以無限增發,因此Cover只能廢除之前的代幣,并根據區塊時間重新發放。

算法穩定幣也在這一個月開始嶄露頭角,Basis Cash在11月底上線,隨后出現了各種各樣的算法穩定幣仿盤。延伸閱讀《詳解四類算法穩定幣,為何成不穩定的“彈彈幣”》

復盤:兩條趨勢線突破均有主力買入成交確認:AICoin PRO版K線主力成交數據顯示:23日20:35~23日21:35,比特幣價格運行至4月19~23日四小時周期的下降趨勢線(7305-7189)以及4月7日~23日四小時周期的下降趨勢線(7475-7189)附近,并分別于20:35和21:35完成突破。

20:35第一條趨勢線突破,突破前后,有4筆,共計950萬美元主力買入成交;21:35第二條趨勢線突破,突破前后,有7筆,共計1003萬美元的主力買入成交。主力大單的迅速跟進確認了兩條下降趨勢線的突破。

隨后,不斷有大買單跟進說明了趨勢還在持續,直到22:25分出現一筆500萬美元的大賣單,趨勢告一段落。[2020/4/24]

12月,1inch在圣誕節這一天發行了自己的代幣1INCH。在1inch第一次公布代幣分配方案后,社區對于其旗下Mooniswap提供流動性的預挖只有2%總代幣的獎勵表示了極大的不滿,幾個月后,在代幣發放之前,1inch的發放規則將預挖階段的獎勵由線性釋放改為了一次性發放,并增加了幾個ETH交易對的流動性獎勵。即使前期有很多不滿,在1INCH發放之后,用戶也對數千美元的獎勵表示真香。

下面看一下這一年內的數據變化。

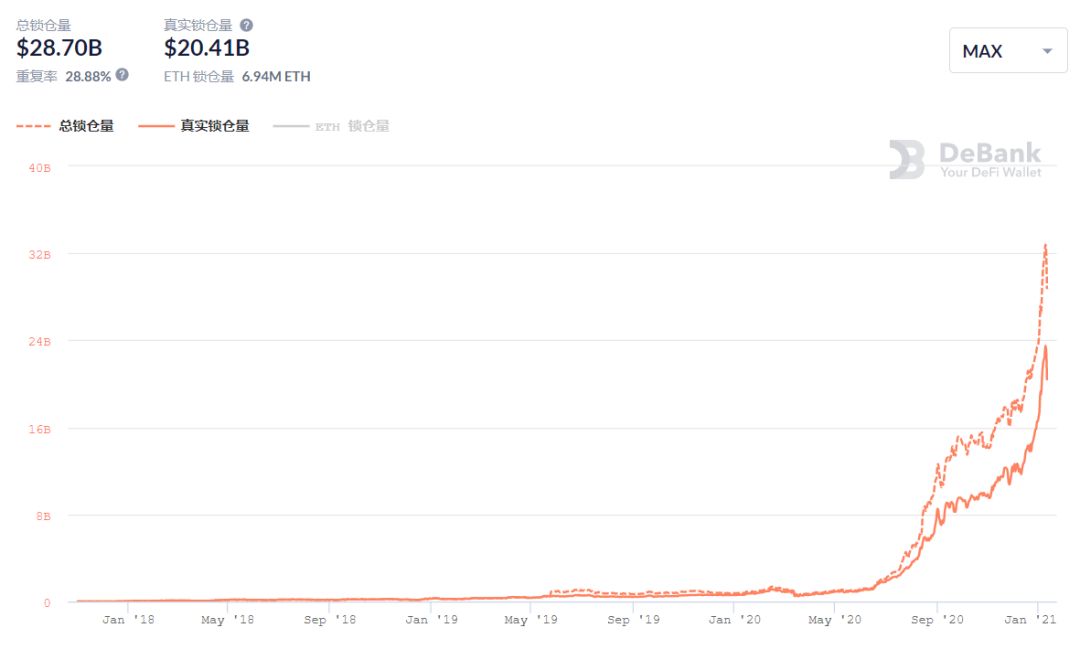

總鎖倉量增加29倍

雖然2019年的DeFi已經趨近完善,但流動性挖礦的興起,才吸引用戶將大量資金由交易所轉移到鏈上。2019年底,以太坊上的總鎖倉量僅僅只有7.77億美元;到2020年底,這一數字上升至了234億美元,增加了29倍。

主力大單跟蹤復盤:開多又平多 主力已完成短線操作:AICoin PRO版K線主力大單跟蹤顯示:3月9日全天,OKEx及火幣的季度合約總計有6筆千萬美元級別以上的買單成交,總成交金額超過7600萬美元。這一過程中,AI-PD-持倉差值為大正值,為主力開多。3月10日早上九點后,OKEx及火幣的季度合約總計有10筆千萬美元級別以上的賣單成交,這一過程中,AI-PD-持倉差值為大負值,為主力平多。數據表明,過去36小時,主力開多又平多,已完成短線操作。[2020/3/11]

目前鎖倉量排名前幾的項目Maker、Uniswap、Compound、Aave都在2020年以前就已經存在,得益于流動性挖礦與加密貨幣的整體上漲,DeFi在2020年整體爆發,鎖倉數據上升數十倍。

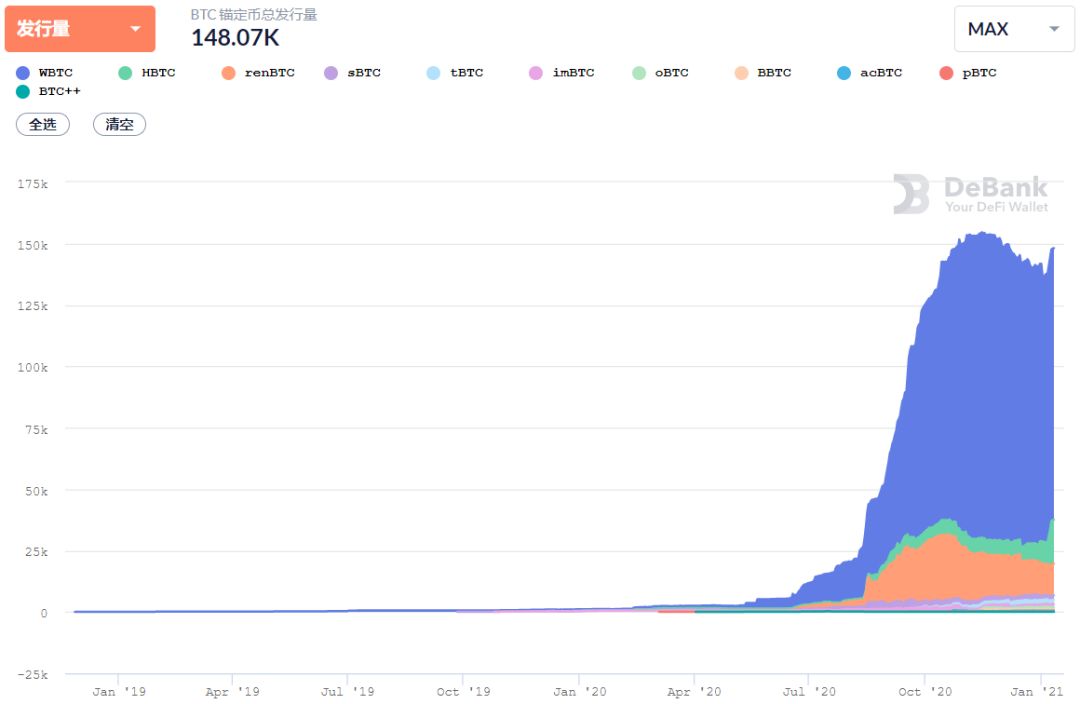

鎖倉最多的ERC20代幣為WBTC,因為跨鏈技術的成熟,比特幣錨定幣也在2020年快速發展。相關閱讀:《DeFi乘風破浪,錨定BTC元氣滿滿》

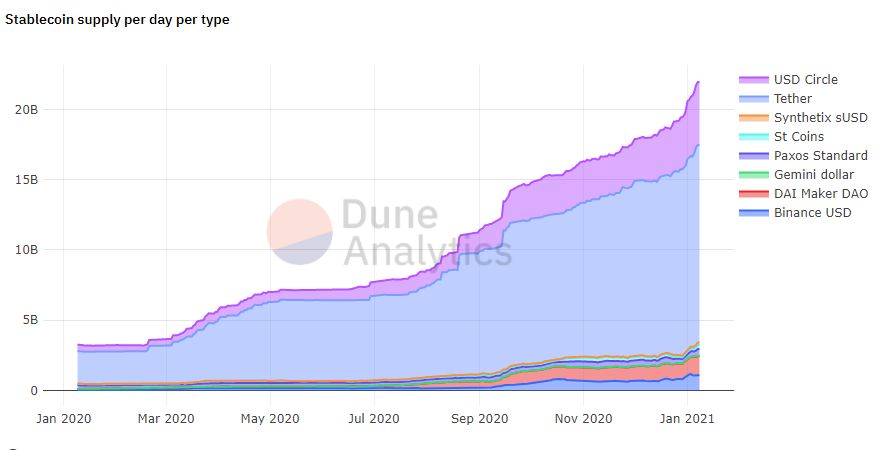

穩定幣總市值已超300億美元

目前,穩定幣的流通市值已經超過300億美元,其中USDT、USDC、DAI排名前三。

2020年底,以太坊上的穩定幣市值達到204億美元,而2019年底只有34.2億美元,增長496%。DAI的市值由第六升至第三,而PAX的市值由第三降至第五;BUSD在幣安的支持下,發行量由2600萬升至10.77億,排名升至第四位。

3.12之時,由于抄底需求激增,場內穩定幣不足,國內USDT兌人民幣的溢價達到10%,之后USDT一路增發,溢價下降,直至目前的負溢價。?近期PANews也在文章回溯2020年穩定幣進程:交易飆漲183%,使用場景分野詳細講解了2020年的穩定幣進程。

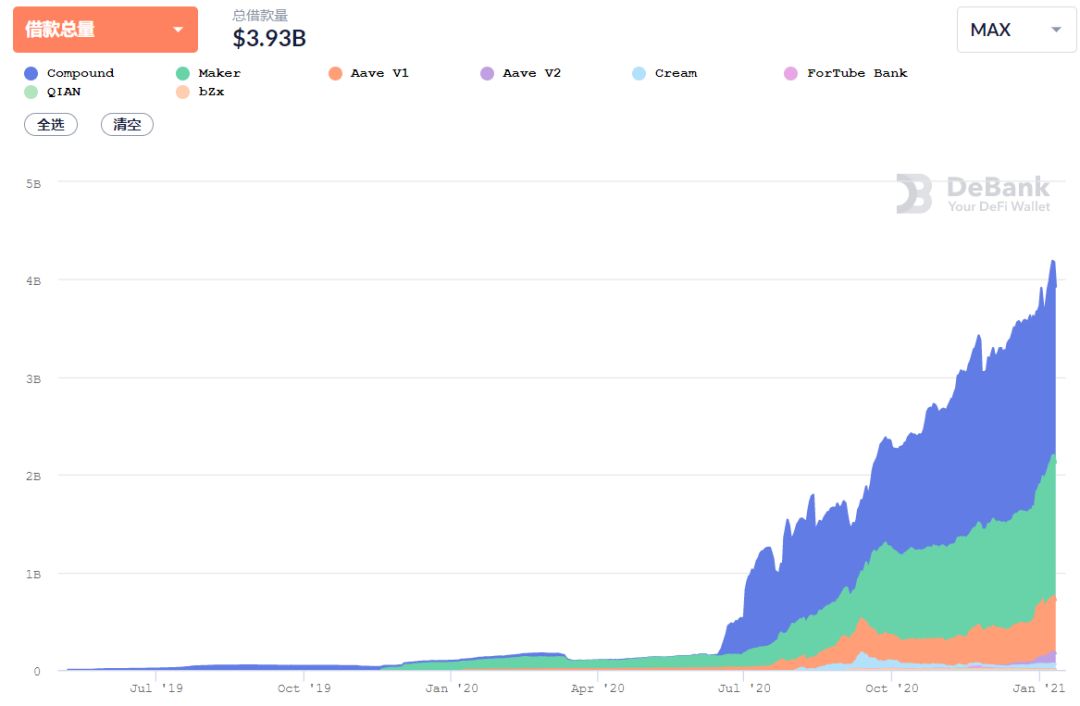

抵押借貸

截至2020年底,以太坊中抵押借貸平臺的總借款量為36.8億美元。而一年前,Maker與Compound的總借款量只有9228萬美元,這兩個平臺的借款量在這一年里增加了32倍。

借款量前三的Compound、Maker、Aave(原ETHLend)都已運行多年,而位于第四與第五位的Cream、ForTube都得益于流動性挖礦,實現了冷啟動。

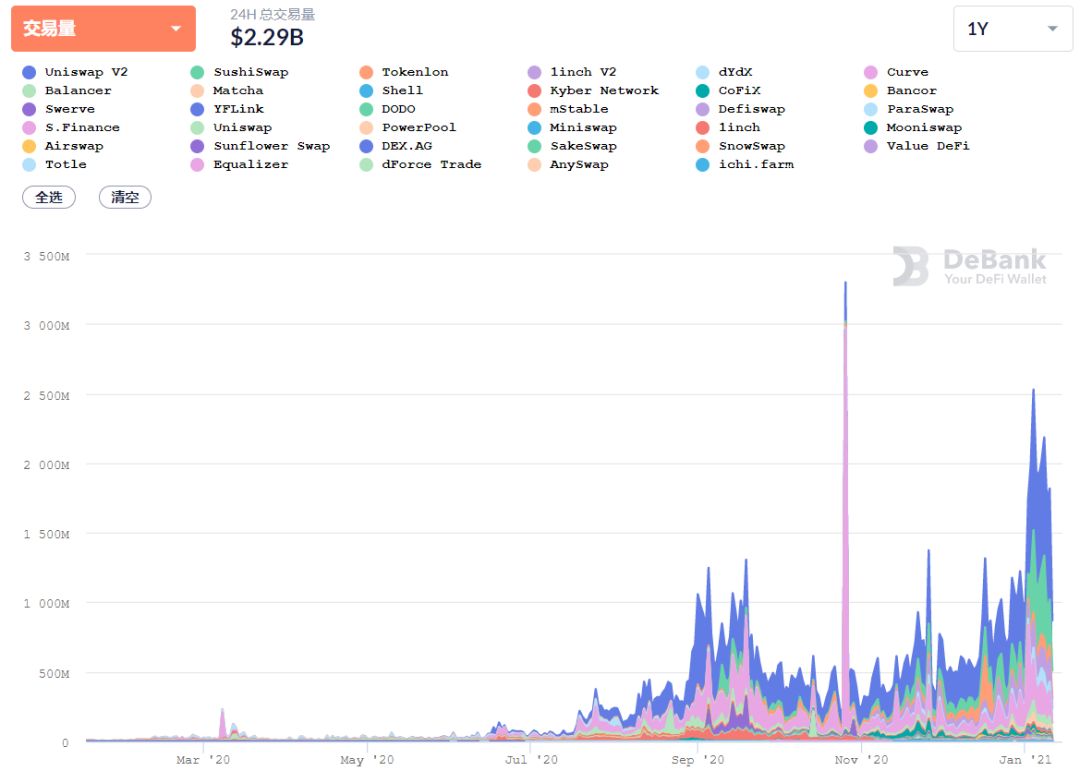

去中心化交易所

目前交易量排名前五的去中心化交易所Uniswap v2、SushiSwap、1inch v2、Tokenlon、Curve都在2020年完成了發幣。在吸引了流動性之后,交易量比前一年提高了很多。2019年底,所有的去中心化交易所每天的交易量之和只有幾百萬美元,而2020年底升至10億美元左右。

Uniswap在2020年發布了v2版本,改變了原來只能和ETH建立交易對的情況,使ERC20代幣之間都可以自由建立交易對;支持閃電貸,實現零成本套利;支持USDT、BNB這類不標準的ERC20代幣......Uniswap通過這些改變鞏固了自己的地位,v2版本的流動性也在今年6月超過了v1版本。據稱,Uniswap正在開發v3版本,到時候將采用ZK rollup擴展方案,實現限價單,防止搶先交易,UNI持有人分配交易費。

跨鏈資產

比特幣錨定幣由2019年的1039枚增加至141752枚,上升135倍。比特幣占據加密貨幣市場份額的68%,直到2020年才得以在以太坊鏈上得以大量應用。Compound等流動性挖礦項目使以太坊對資產的需求大大增加,比特幣無疑也是最優質的加密資產之一。3.12之后,MakerDAO增加了WBTC作為DAI的抵押品,以增加自身的穩健性,在市場下跌時有更多的途徑可以作為保證金借DAI。

另一方面,去中心化地發行比特幣錨定幣的技術在2020年才得以成熟。Ren Protocol依靠這項技術發行的renBTC,成為最大的去中心化發行的比特幣錨定幣,REN的價格也在這一年里上漲超過10倍。

合成資產

合成資產這一市場目前并不是很大,但有很大的發展空間。除了Synthetix之外,UMA、Mirror Protocol等也贏得了比較好的發展。Mirror Protocol中已經實現對現實中股票進行合成。

除了去中心化地合成股票之外,中心化交易所FTX也推出了股權通證產品,上線了包括特斯拉、谷歌、蘋果等公司股票的代幣。

如何實現現實資產的通證化一直是加密貨幣領域的一個問題,其中涉及政策、法律等方面的條款,這也是Aave、MakerDAO等頭部DeFi項目未來最主要的發展方向之一。若能將房產抵押在MakerDAO中借DAI,將極大的增強DAI的發行量。

總結

DeFi不是從2020年才開始,但2020年是DeFi爆發的元年。通過流動性挖礦向用戶分發自己的治理代幣,可以很容易地獲得更多用戶。流動性挖礦不僅可以用在DeFi中,也可以用在其它領域,如NFT拍賣平臺Rarible將代幣分發給了用戶。雖說流動性挖礦給項目的冷啟動帶來了機會,但是市場也愿意給愿意深耕的項目以更多的機會,目前大多數頭部DeFi項目都已運行多年。

在這一年里,DeFi領域實現了一些比較關鍵的技術,如去中心化比特幣錨定幣的發行、股票的通證化等。但還有值得努力的地方,比如將房產等現實資產帶入加密貨幣領域,進行抵押借貸,這也是比現有市場更廣闊的方向。

Tags:SWAPUNIUniswapDEFITurboSwapAtlantis Universe Moneyuniswap幣DeFi on MCW

周一(1月11日),比特幣和其他數字貨幣遭受重創,加密貨幣市場抹去了逾2000億美元市值。比特幣一度從最高位暴跌近11700美元,并跌入技術性熊市.

1900/1/1 0:00:00Rollup 最近在 Ethereum 社區風靡一時,有望在未來成為 Ethereum 的主要擴容解決方案.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00截至北京時間1月12日10點05分,比特幣價格為34374.65美元,24小時內下滑6.58%.

1900/1/1 0:00:001.13凌晨,平行鏈測試網 Rococo V1 正式開放注冊申請。僅僅5個小時,Plasm Network就獲得第一個Rococo V1插槽,在波卡Rococo V1上部署了首個平行鏈.

1900/1/1 0:00:00在白宮正式開啟權力交接的前夕,拜登發起了一項內閣成員的提名,引發了華爾街乃至全世界金融界的高度關注.

1900/1/1 0:00:00