BTC/HKD+1.27%

BTC/HKD+1.27% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.4%

ADA/HKD+0.4% SOL/HKD+2.37%

SOL/HKD+2.37% XRP/HKD-0.02%

XRP/HKD-0.02%“千百年來,有幾個生意模式一直沒有變:菠菜、顏色與借貸。其中菠菜與顏色的長久依賴于對客戶欲望的引誘,而借貸的永續更多仰仗放貸機構的自我品性與極端壓力測試。“明星加密借貸商Cred近期申請破產后,社區中出現了這樣的討論。?

這家坐擁3億多美金信貸余額的加密借貸商,不乏知名機構的加持,丹華資本、FBG、BlockTower、DFund等基金以及Litecoin李啟威、TechcrunchFounderMichael都曾是LibraCredit的投資機構,超過2500萬美金的融資規模在行業中也分量不小。

它的轟然倒臺,其中誠然有幾分「312黑天鵝」之類事件影響下的不幸色彩,但無論是申請破產文件上高達1-5億美元的欠債,還是高管公開斗爭與訴諸法律的拔刀相向,抑或是各方信源指證的「內賊」爭議。都不禁讓人推想Cred作為一家「借貸商」,是否有不逾矩,不踩紅線?它倒臺背后的亂象是否是加密行業共存的問題,而作為用戶的我們又應怎樣選擇?

高管利益紛爭與欺詐挪用

Cred的創立,天生帶有一定的光環。?

公開資料顯示,兩位聯合創始人都出自PayPal,是早期的金融科技踐行者。聯合創始人兼CEODanielSchatt在PayPal有6年的從業經歷,曾任職金融創新部門的經歷,后來加入Stockpile股票交易公司擔任首席商務,另一聯創LuHua曾是Paypal中國核心業務負責人。兩人在2017年成立了Cred的前身LibraCredit,并在2018年4月通過LBA代幣進行了1CO。?

機構信貸基礎設施提供商Credora完成600萬美元融資:4月25日消息,機構信貸基礎設施提供商 Credora 在一輪戰略融資中籌集了 600 萬美元,投資者包括 S&P Global 和 Coinbase Ventures。本輪融資的其他參與者包括 Spartan、Amber Group、CMT Digital、Hashkey、GSR、KuCoin Ventures、流動性提供商 Paradigm.co、Pirata Capital、Breed VC 和 WAGMI Ventures。該輪融資使 Credora 獲得了高達 1600 萬美元的總融資。這筆資金將幫助構建技術并支持 Credora 用于承保和監控借款人的私有計算技術。該初創公司為集中式和 DeFi 的機構信貸提供技術基礎設施。

Credora 成立于 2019 年,提供針對私人信貸市場量身定制的貸款基礎設施和信用評級系統。該公司表示,其隱私保護技術使貸方能夠在不泄露借款人信息的情況下做出明智的實時決策。據該公司稱,Credora 迄今已促成超過 10 億美元的貸款。[2023/4/25 14:26:16]

「Paypal前重要職員」這樣的名號幫助他們在尚顯野莽的加密市場獲得不少支持,大量融資也是在彼時獲得。?

Crescent完成500萬美元pre-seed輪融資,Anchorage Digital CEO參投:金色財經報道,基于加密貨幣的金融科技初創公司Crescent宣布完成500萬美元pre-seed輪融資,包括Anchorage Digital 首席執行官 Nathan McCauley 在內的一批天使投資人和創始人參投。Crescent旗下現金管理平臺可以幫助企業輕松部署閑置資金,目前可提供USDC支持的投資回報和FDIC支持的投資回報,使企業能夠更有效地使用現金,他們將利用這筆融資擴大用戶群、擴展其功能套件、以及構建自動化集成庫。(streetinsider)[2022/7/6 1:53:39]

開局良好,一切看似一番順利,但水面下潛藏不少問題。

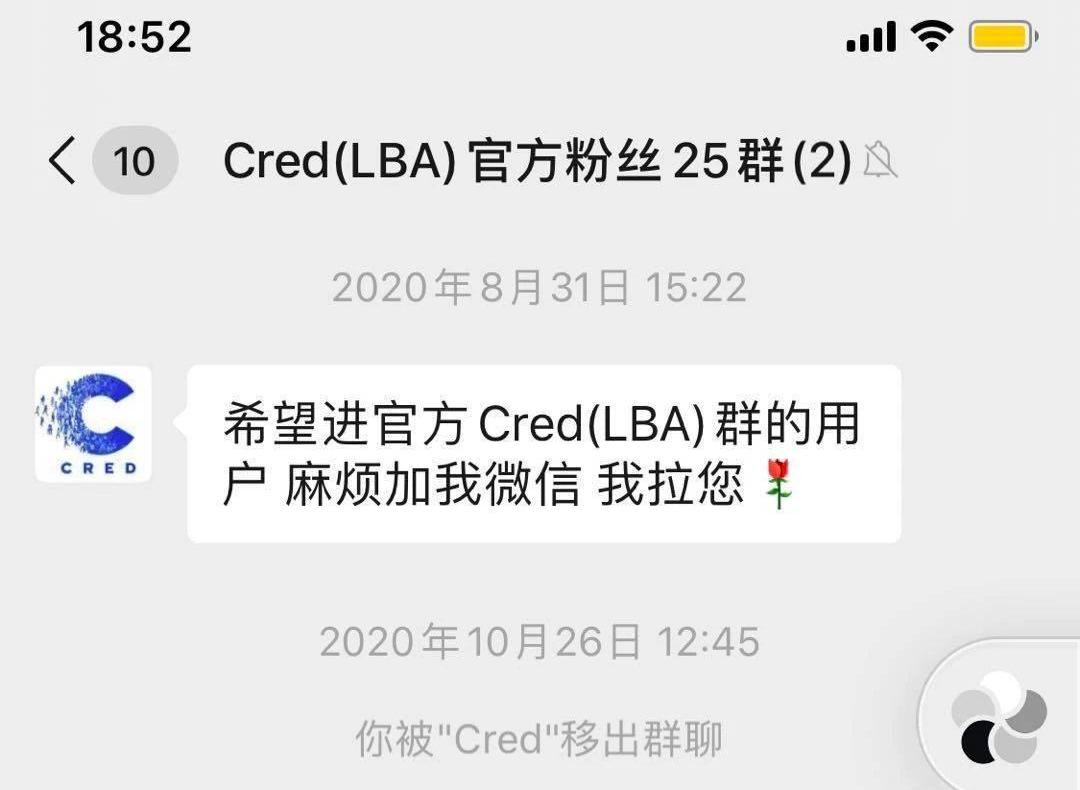

高管們的紛爭是臺面上Cred破產的原因。根據Cred10月29日官方發出的聲明,其在處理公司「特定資金」時遇到了一些欺詐,正在與執法部門就此事進行合作。而在官方發聲的前幾天,10月26日,Cred便解散了中文的社群。

從后來披露的破產文件來看,上述所謂特定資金,應該是指該公司前CIOJamesAlexander著手處理的資金。據律動報道,今年3月,Cred曾試圖建立一個名為CredCapital的新公司,幫助安排債券發行并監管加密資產管理。?

iceCREAM第一階段上線,原CREAM現僅有抵押功能:yearn.finance創始人Andre Cronje公布此前其為Cream Finance社區提出的新代幣經濟設計提案進展,目前新代幣經濟的第一階段已集成并上線。第一階段用戶可通過質押CREAM獲得iceCREAM(Vested CREAM),另外,協議費用和投票權也會分配給iceCREAM持有者。

新代幣經濟模型的變化包括:iceCREAM成為新的治理代幣,1枚iceCREAM相當于1個投票,但不能轉賬且不可交易,原CREAM代幣的抵押用例不變,但沒有投票權,不過將CREAM鎖定在長期質押計劃中的CREAM Finance早期支持者目前仍然有權與iceCREAM持有者一起進行治理。另外,預計在第二階段中,iceCREAM持有者可治理決定釋放量。[2021/8/15 22:14:59]

但隨后不久,Daniel與James在公司的歸屬控制上發上了爭執。前者認為James雇傭了一名不合格具有欺詐性的資產經理,給公司造成了巨大損失,并且試圖將他自己設立為CredCapital的唯一董事,且拒絕歸還公司所有的「價值300萬美元BTC」。

James方面則對法院聲稱,CredCapital本來就是一家獨立公司,他本人應當是該公司的唯一董事,而Daniel等人的行動無疑是想要發動「公司政變」。

動態 | Decred宣布為DCR添加隱私功能:8月28日,加密貨幣項目Decred宣布為其加密貨幣DCR添加隱私功能。(Cointelegraph)[2019/8/30]

雙方各執一詞,高管紛爭、訴諸法律是當前Cred臺面上對外呈現的狀態,而Daniel則似乎試圖將公司無奈破產的原因歸咎到James及其「挪用不還的資金」上——但幾百萬美元的爭議款項相較高達數億美元的欠款,無疑是杯水車薪。?

那究竟是什么引發了Cred的隕落呢?一位名為DaniyalInamullah的Cred前職員呈現了更為內幕的信息。

聯合創始人挪用資金堵另一項目窟窿?

Cred的突發事件在英文世界引發了不小的關注度,據Cred前資本市場負責人DaniyalInamullah向Cryptobreifing透露,Cred事件的關鍵在于聯創LuHua與Cred間一些瓜葛。

據多個信源透露,LuHua雖身系Cred高管,但其實是在逐漸遠離該公司領導層,他在外邊建立了一個與Cred類似的公司「moKredit」,其定位是「為在線游戲發行網站與玩家間提供基于信用的支付方式」,幫助玩家實現“先玩后付”的借貸業務。而從領英信息來看,有多位職員先后或同時在moKredit與LibraCredit工作。而如今,LuHua的領英信息卻未能查到,或許是已經被其刪除。

聲音 | Morgan Creek Digitall聯合創始人:投資硅谷獨角獸比投資比特幣的風險大得多:Morgan Creek Digitall聯合創始人Anthony Pompliano發推表示,投資硅谷獨角獸比投資比特幣風險大得多。[2019/5/27]

Cred為了助推自身業務增長以及幫助LuHua,前后共向「moCredit」貸出超3900萬美金,相關款項為Cred創造15%-24%的年化利息收益。

天眼查信息顯示,注冊在香港的moKredit公司在大陸全資控股摩趣信息技術有限公司,LuHua擔任董事長兼總經理,而源碼資本的創始合伙人曹毅擔任董事。而LuHua還曾在擔任上海佰晟通信科技有限公司的董事,并與曹毅在2016年2月份共同卸任董事職務。

百度百科顯示,上海佰晟在國內推出的產品mo9先玩后付還獲得了紅杉資本、德國貝塔斯曼基金數千萬美元的投資。而旗下還有另一款名為mo9信用錢包的現金貸產品,目前這些產品均已下線。網絡上還有大量關于mo9信用錢包放款和催收的信息,并有在mo9信用錢包吧中的討論帖稱,在2018年8月7日已經暫停放款。

從2017年12月國內便開啟了對現金貸的嚴厲監管打擊,這意味著LuHua卻在先后從事了現金貸和1CO兩項禁止的業務。而mo9現金錢包暫停業務后,是否又私下開啟新的現金貸項目我們并未能從公開資料中查到。

而根據Cred向法庭提供的破產文件,由于3月份新冠疫情肆虐導致的資本市場「連鎖崩潰」,其現金流一度捉襟見肘,危難之際,LuHua又以個人名義向Cred施以援手,借貸300BTC給到對方。

吊詭的事情正是發生在這兩間公司你來我往的拆借中。一方面,相關的拆借信息鮮有文字材料可供查閱,另一方面,根據Cred部分前員工集體向Cryptobreifing披露,在經歷極端市場打壓現金流以及LuHua私人支援300BTC貸款后,關于前述的3900多萬美金如何繼續償還、以怎樣的利率償還等問題,卻沒有了后續的方案。而Cred卻在向特拉華州法庭提交的文件中聲稱,存在一個「重新協商的還款方案」。?

前述員工還補充了更多細節:Cred并未嘗試去追討那筆資金,而Cred投資委員會的相關訴求也均被CEODaniel駁回。

至此,我們可以確定,Cred的高管們間無論分合,事實上存在著資金拆借卻不追討的現象。從Cred的業務模式來講,他們依靠客戶質押BTC、ETH、XRP等數字資產來放貸收息進而為公司創收,但無論是其向法庭提交的法律文件,還是從事后一眾職員及其他信源透露的情況來看,Cred難逃「偷偷挪用客戶資產」的嫌疑。

除了Cred其他CeFi值得信任嗎?

與眾多P2P網貸平臺在中國內地被清退、關停時的場景類似,Cred的倒塌伴隨著不少「人間慘劇」。據報道,許多Cred前員工將自己和親人的資金都投入平臺中,有人甚至在其中損失了36年的積蓄,Telegram上更是聚集了超過400名受損客戶分享他們的悲慘遭遇。?

那么如今已經提起破產申請的Cred可能面臨怎樣的處理方案呢?

根據特拉華州法庭方面的公告,Cred破產申請的相關聽證會已經在美東時間11月10日15時召開,目前Cred方面尋求在《破產法》下第11章適用,這意味著它可以「重組」并正常運營,尚存一線可能性能調動其一些固有優勢資源騰挪還債,或許是對客戶們最優質的選擇。

但是考慮到Cred內部糾纏不清的財務狀況,以及至高可能5億美金的債務,它的申請也有可能被駁回,而被判為適用于相關法律的第7章,這意味著它要進入「破產清算」階段。

屆時,Cred不得不停止所有運營,并由法庭指定「受信方」清算Cred的資產,并用其償還客戶資產。這種情況下,客戶的資產會被按照一定的優先級償還,這意味著如果清算后的資產不多,那一些客戶的資產就可能無法被償還。這對于那些「不那么重要的」債權人而言,他們的財產權可能就無法被保障。

從整個加密行業來看,CeFi中借貸的發展是迅猛且成規模的,Cred的競爭對手數量可觀,如BlockFi、Crypto.com、Nexo、Celsius、貝寶、GenesisBlock,他們的在貸余額一般在幾億美金至幾十億美金不等,例如Celsius在11月10日公布其管理的加密資產已超過22億美元。?

這在加密行業內已然是不小的數額,這些貸款的另一端可能是行業內舉足輕重的礦工、交易員、交易所或者做市商,再往下一層是一眾普通的「幣圈投資者」——他們的資金是怎樣被托管的,有沒有被挪用呢,拆借后是怎樣歸還的呢,甚至,這其中是否存在循環借貸這樣的高危操作呢......這些我們都不得而知。

Cred的倒塌是一面鏡子,時刻在提醒著所有投資者這個行業仍然存在著諸多危機與地雷,透明、可審查以及自主應該是每一位普通投資者的資產處置追求。

今年持續火熱的流動性挖礦率先幫圈內用戶掀去了DeFi的神秘面紗,在Cred機構暴雷、CeFi發展受阻的當下,雖然挖礦熱潮退去,但相信DeFi展現的無許可、公開可見與自由可控的魅力更值得我們思考,品鑒與施行。

參考資料:

1、《高管深陷法律糾紛、公司債臺高筑,曾坐擁3億美元貸款資本的Cred怎么了?|律動》

2、《BehindtheShroudofCred’sTragicBankruptcy|CryptoBriefing》

據Decrypt11月21日報道,以太坊的挖礦難度在當天創下兩年來新高。 圖片來源:pixabay市場分析公司Glassnode的數據顯示,以太坊區塊鏈的挖礦難度在UTC時間11月21日11點1.

1900/1/1 0:00:00本文來源:區塊鏈迷霧 目前中美兩國是比特幣最為重要的交易市場。面對當前的比特幣價格,兩國社會和市場出現了一些較為明顯的差異.

1900/1/1 0:00:00今日資訊: 據官方消息,截至11月06日,灰度資產管理總規模突破90億美元,達91億美元。比特幣信托基金交易價格為每份額17.54美元,較前一日上漲1.62%;以太坊信托基金交易價格為每份額60.

1900/1/1 0:00:00來源:哈希派 作者:LucyCheng從比特幣網絡硬分叉出來的BCH,這幾年似乎和分叉杠上了。 BTC、BCH、BSV當前市值排名2017年8月1日,經過長達兩年的爭論,BitcoinCore和.

1900/1/1 0:00:00據TheBlock分析稱,自10月中旬中國礦工發生對峙以來,Filecoin的總有效算力增長了40%以上,對峙導致網絡區塊獎勵升級和FIL貸款激增.

1900/1/1 0:00:00作者|哈希派分析 比特幣及以太坊交易費用在過去幾周分別下降93%和95%:根據Bitinfocharts的數據,比特幣的平均交易費在4月24日達到62.77美元.

1900/1/1 0:00:00