BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.97%

ETH/HKD+0.97% LTC/HKD+2.78%

LTC/HKD+2.78% ADA/HKD+2.28%

ADA/HKD+2.28% SOL/HKD+2.28%

SOL/HKD+2.28% XRP/HKD+0.71%

XRP/HKD+0.71%作者:BenLilly

翻譯:李翰博

加密貨幣的牛市就好像日本的八十年代。

在那段時間里,日本的增長是如此巨大,其土地價值的估值是全美國的四倍。從1970年到1990年,以日經指數衡量的日本市場上漲了1520%。而東京的皇宮的價格比整個加州還高。

整整十年都處于全面的資產狂熱之中。

這是加密投資者熱切期待的市場類型。而那些定位在這種類型市場的人一定會享受到即將到來的增長。

想知道是什么推動了日本的這種增長,以及它將如何在加密技術上留下印記,請繼續往下看。

窗口指導?

歸根結底是一個四個字母的單詞。D-E-B-T

DAO信貸平臺Porter Finance將關閉其債券發行平臺:7月5日消息,DAO信貸平臺Porter Finance官方博客表示,將關閉債券發行平臺。其創始人Jordan Meyer表示:“我們不再相信像Porter Finance提供的固定收益DeFi產品會有大量借貸需求流入。這主要是由于傳統金融提供的利率具有競爭力,以及過去一年缺乏機構固定收益DeFi采用。我們也不再愿意承擔與債券發行相關的法律風險。出于這些原因,Porter決定放棄債券發行平臺,探索更好的機會。”

此外,該平臺的不影響Ribbon DAO對其貸方的義務。Ribbon DAO仍受其償還承諾的約束。應用程序將保持運行狀態,直到所有Ribbon DAO貸方贖回或轉換其債券。[2022/7/5 1:51:15]

就是這樣,這就是秘密。

日本市場的增長是通過前所未有的信貸擴張來推動的。它變得如此可觀,以至于新的借款人沒有地方花錢了,這導致了投機性資產購買。這就是日本最大的資產泡沫的催化劑。

社科院金融所:數字消費信貸主要優勢體現在利用區塊鏈、云計算等數字科技方面:10月21日消息,在2021金融街論壇年會上,中國社會科學院金融研究所與新華網聯合發布了《數字經濟時代下的數字消費信貸研究報告》。(以下簡稱《報告》)。《報告》認為,數字消費信貸具有普惠化、數據化、生態化三大特征,其主要優勢體現在利用大數據、人工智能、區塊鏈、云計算等數字科技方面,能夠服務更多的長尾客戶,降低信貸服務成本,提升信貸服務效率和客戶體驗感,同時依托技術和場景提供綜合、便捷的金融服務。(上海證券報)[2021/10/21 20:46:31]

在這里,信貸擴張只是新的貨幣或債務一種花哨的說法。而且它們在大多數情況下是可以互換的。新的貨幣從字面上看是由銀行利用抵押品發放貸款創造出來的。

從1970年到1990年,這種貨幣創造使M2日元的貨幣供應量膨脹了939%。

狗狗幣市值已超越巴克萊銀行、勞埃德銀行、紐約銀行及農業信貸銀行:狗狗幣大漲后市值一度突破500億美元,已經超越巴克萊等主要銀行的市值。巴克萊銀行的市值為440億美元,勞埃德銀行集團的市值為420億美元,紐約銀行的市值為420億美元,農業信貸銀行的市值為430億美元。該文章提醒,DOGE的市值是基于未發行代幣的假設數量,但許多代幣已被假定不再流通。(CoinDesk)[2021/4/16 20:29:03]

日本銀行是木偶大師。而他們的控制方法是窗口指導。窗口指導是一種機制,中央銀行通過下達配額來指導貸款銀行。這保證了銀行發放一定數量的貸款,進而推動經濟增長。

日本銀行使用的另一種方法是低利率。這給了借款人更多的鼓勵,讓他們承擔更多的債務。

這種鼓勵借貸和低利率的環境一直持續到十年之交,也就是信貸創造停止的時候。大約在這個時候,日本銀行提高了利率,導致了一連串的破產和市場拋售。

Spring Labs成立世界級行業咨詢委員會 幫助建立分散式信貸和身份驗證網絡:Spring Labs于9日宣布成立行業咨詢委員會,其正在建設一個基于區塊鏈的Spring Network,旨在允許貸方、銀行和數據提供商安全高效地交換數據。該行業咨詢委員會由財務、信貸和合規領域的一批行業領導者組成,成員包括美國聯邦存款保險公司前主席Sheila Bair和前Capital One的總裁Nigel Morris,以及全球金融科技公司領先投資者QED Investors的聯合創始人。[2018/4/10]

日本央行發出信號,狂歡結束了。隨之而來的低迷導致了現在被稱為日本失去的十年。

如果允許窗口指導和低利率的組合繼續下去,不知道會發生什么。但顯而易見的是,強行發債迫使資金進入風險較大的資產。這也是為什么土地價值失控的原因。

所以我為什么要提到窗口指導、利率和債務......以及因此而出現的資產泡沫?

因為加密貨幣剛剛嘗到了債務對市場影響的甜頭。

加密貨幣的上漲動力

在中文中"DAI"的意思是借出或提供貸款的資本。

對于加密技術來說,DAI是一種債務支持的穩定幣,也是DeFi近期發展的“火箭燃料”。當借款人將他們在Maker協議上的加密抵押品鎖定在一個名為CDP的金庫中時,DAI的產生就發生了。一旦鎖定,該協議就會對DAI進行鑄幣。

這是一種在區塊鏈上創造Token的行為。而正是這個看似簡單的過程,在6月一夜之間引發了DeFi運動。

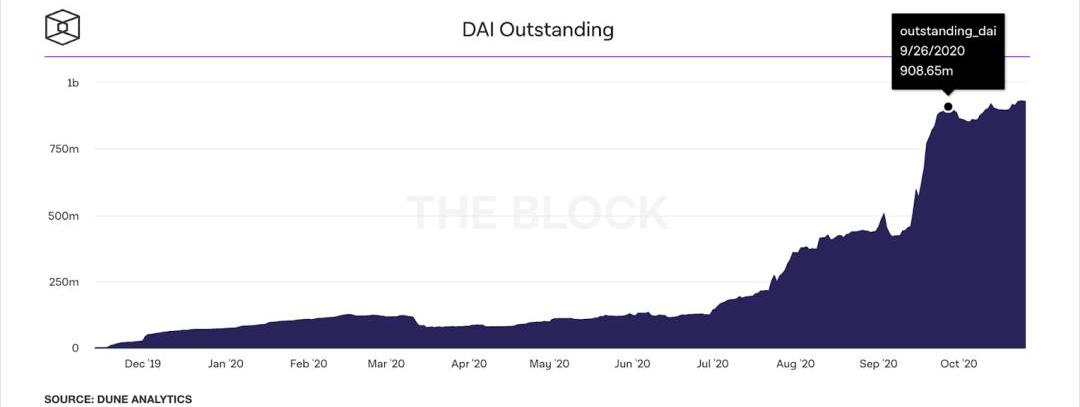

DAI雖然存在,但似乎從未真正起飛。從2019年到2020年中,流通中的DAI起起伏伏,沒有增長到比6月28日的1.2388億的流動市值高多少。這一天,加密市場的規模為2610億美元。

6月29日,Compound永遠改變了加密世界。這標志著加密技術直接撕開了“日本窗口指導”時代的一頁。

Compound激勵其用戶在其平臺上存入DAI作為貸款的抵押品。作為交換,Compound用其新鑄造的COMPToken獎勵借款人。然后,借款人會轉身賣掉Token,換取債務的70-100%。這就是把免費的錢塞進借款人的錢包里。鼓勵了更多的借款。

要想參與這個暴利的收益,用戶必須在Maker上鑄造DAI。當時,ETH有一個非常有吸引力的借款利率,接近0%。意味著去中心化加密貨幣的準央行在鼓勵用戶承擔越來越多的債務。

而他們也確實承擔了更多的債務。

下圖顯示,流通中的DAI在短短三個月內增加了633%。

來源:TheBlock

債務推高市場的事實已經不再是秘密。

在這三個月的時間里,加密貨幣總市值擴大了近50%,超過3820億美元。DAI所在的網絡Ethereum上漲了115%。

這是窗口指導和利率對市場的影響--發生在市場從3月的黑色星期四反彈之后。請記住,在6月份,大多數專家都稱加密貨幣超買。根據skew.com的數據,6月底BTC永續合約的資金利率大部分是負數,這讓我們看到市場情緒也是看空的。這種大的變動讓大多數人感到意外。

唯一不吃驚的群體是在這個市場有計劃的群體。

來自PolychainCapital的OlafCarlson-Wee在這里所做的一切都值得稱贊。他在創建COMP作為一種引導或吸引流動性的方式上有很大的影響力。

Olaf和Polychain對Maker也是功不可沒。所以,我們現在見證的是協議之間的交互如何大于其部分的總和。

這種強大的協議相互作用、債務創造和低利率的組合,為市場起到了火箭燃料的作用。而我們有理由相信,這僅僅是個開始。

正如喬治-索羅斯所說,"當我看到泡沫形成時,我就會沖進去買入,火上澆油"。當我們看到更多的債務創造發生在區塊鏈上時,市場將會走高。

只是高到什么程度呢?

在我們發布的時候,DAI的供應量還差5600萬就能達到10億。加密貨幣的總市值剛剛超過4000億美元。DAI只是杯水車薪。

根據標普市場情報公司的數據,2018年美國機構杠桿貸款未償還金額超過一萬億美元。美國抵押貸款行業的未償還價值為11萬億美元。而美國國債為27萬億美元。

而DAI還沒有達到10億。

未來幾年,加密貨幣將在這些各種形式的債務中獲得更大的份額。在考慮了其中的一些總數之后,日經指數在20年內的1520%的增長似乎是一個起點,而不是加密市場的目的地。

美國的專業加密貨幣交易交易所CoinbasePro將不再提供保證金交易。 該交易所援引美國商品期貨交易委員會的監管指導,稱從11月25日美國東部時間下午5點開始將不再有新的保證金交易.

1900/1/1 0:00:00來源:Longhash,作者:JosephYoung9月1日到10月1日期間,以太兌比特幣價格下跌了10.34%.

1900/1/1 0:00:00「資本,是能夠調動一個社會系統中經濟資源的能力,其價值體現在能夠帶給資本持有者多少的利益。」,這是「胖協議」理論提出者JoelMonegro在2019年初提出的觀點,再次定義了資本.

1900/1/1 0:00:002020年市場迎來了小牛市,站在風口上的DeFi項目成為熱點。在DeFi熱度衰減后,波卡及其生態被認為是接棒DeFi的下一個熱點.

1900/1/1 0:00:00作者/?LongHashJosephYoung 來源/LongHash 受益于投資的增加以及比特幣價格在10月的上漲,美國上市公司目前持有價值100億美元的比特幣.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。 目錄: 行情概覽 加密貨幣市場 Polkadot與DeFi動態 礦業動態 行業聲音 行情概覽 根據CoinGecko數據,截至2020.

1900/1/1 0:00:00