BTC/HKD+4.35%

BTC/HKD+4.35% ETH/HKD+4.13%

ETH/HKD+4.13% LTC/HKD+6.48%

LTC/HKD+6.48% ADA/HKD+5.79%

ADA/HKD+5.79% SOL/HKD+7.75%

SOL/HKD+7.75% XRP/HKD+3.85%

XRP/HKD+3.85%本文來源:律動BlockBeats

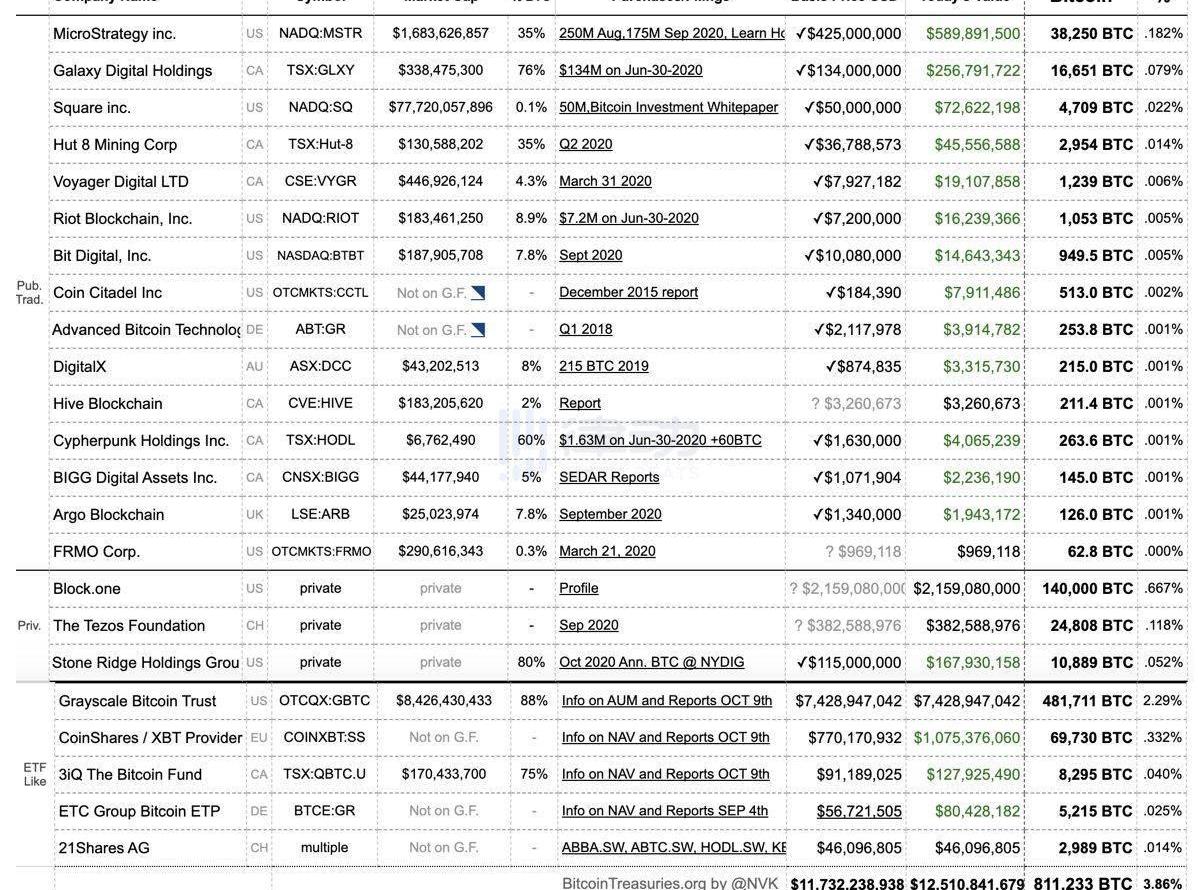

根據此前BitcoinTreasuries數據統計顯示,紐交所4000家的上市公司中,已經有11家紐交所上市公司持有比特幣,總量約592806枚。隨后這一數據還在持續增長。持有比特幣的這些公司中,像Grayscale,Coinshare等這類基金相當于托管機構。

盡管有關更多機構對比特幣感興趣的會讓大多數人認為這是一個積極的利好信號,但最近Longhash的報告指出,「從短期到中期,積極因素遠大于消極因素。但是在接下來的十年左右的時間里,如果比特幣最終發展成為價值存儲之上的全球貨幣,那么可能會帶來某些安全風險。」??

美聯儲理事夸爾斯:希望監管機構對加密貨幣進行合理約束:12月3日消息,美聯儲理事夸爾斯稱,希望監管機構對加密貨幣進行合理約束。(金十)[2021/12/3 12:47:12]

資料來源:Bitcointreasuries.org

現在美國公共機構擁有的比特幣就占了其市值的5%,最中MicroStrategy所占比例最大。

聲音 | RBS創新顧問:大型機構對以太坊的“放棄”一定程度上加劇了其衰落:據21世紀經濟報道消息,蘇格蘭皇家銀行(RBS)創新顧問王盛澤近日表示,大型機構、公司對以太坊的“放棄”在一定程度上加劇了以太坊的衰落。以RBS為例,其區塊鏈項目最早是基于以太坊公鏈搭建,隨后先后嘗試了Ripple、超級賬本,最終選擇了R3 Corda網絡,并基于Corda開發了新的上層應用Cordite。[2018/9/8]

另一個矚目的公司灰度資本也在不斷增加其加密貨幣持倉量,根據灰度官方于11月6日披露數據顯示,其持倉總規模突破90億美元。比特幣信托持倉價值76.48億美元,以太坊信托持倉價值11.04億美元。灰度從2014年12月31日至今的資產管理總規模增長超過了200倍。

歐盟機構對數字貨幣監管進行回應:歐洲銀行管理局(EBA)建議防止銀行持有數字貨幣而不是管理資產。EBA首席執行官安德里亞?恩里亞(Andrea Enria)上周五表示,阻止銀行和其他受監管的金融機構持有或交易加密貨幣,將比監管數字貨幣本身更為有效;他表示監管過度,可能影響金融科技公司創新,但對于銀行吸收存款和放貸則應加強監管。[2018/3/9]

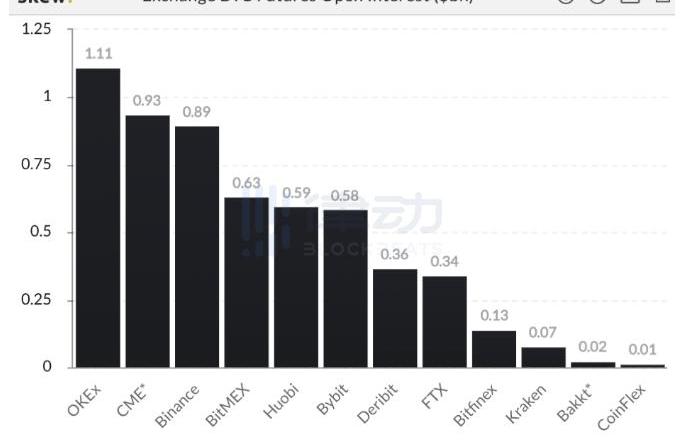

由于機構投資者的需求不斷增長,芝商所的交易量近來也出現了較大增長。下圖所示的未平倉比特幣期貨就體現出了機構對于比特幣投資興趣。??

市場很大程度上將這一相對新出現的機構興趣視為好消息,市場本身在消息和購買壓力的推動下反彈,比特幣本月迄今上漲了22.8%。

然而,也可能有一些潛在的問題。

首先的問題就是,隨著比特幣價格的上升,機構持有的比特幣的美元價值也會上升。如果比特幣真的像一些支持者所說的那樣被低估,那么價格的大幅升值可能意味著對普通投資者來說,比特幣的供應被稀釋了。

另一件需要考慮的事情就是老生常談的監管問題,如果比特幣被接受為一種貨幣,而且各國央行將其視為對法定貨幣的威脅,那么可能會出現被沒收的潛在風險。

正如ThetaSeek在Twitter上所說,上市公司持有的這些比特幣債券很容易被政府查封。不過雖然他的言論引發了一些猜測,但目前還沒有完全明確的監管規定來決定政府將如何對待加密貨幣。

如何看待比特幣,確實將在政府對待比特幣的方式中發揮重要作用——如果比特幣被視為一種更安全的避風港資產,那么或許政府就不太可能對比特幣采取特別的監管行動。

北京時間11月4日消息,據加密情報公司CipherTrace發布的一份報告顯示,一名匿名加密貨幣用戶從一個與絲綢之路暗網市場有關的地址轉移了69,370BTC.

1900/1/1 0:00:00來源:Deribit德瑞大學加密貨幣在上世紀80年代的日本牛市撕下一頁。在那段時間里,日本的經濟增長非常迅猛,它的土地價值是美國的四倍.

1900/1/1 0:00:00期待已久的比特幣牛市,以及最近一波企業和機構投資者將其大部分儲備分配給比特幣的所有跡象,都表明加密貨幣的主流化步伐正在加速:但大規模采用的道路是否以隱私和去中心化為代價?KYC和AML法律迫使大.

1900/1/1 0:00:00北京時間5月12日3是23分,隨著第630000個區塊被挖出,比特幣區塊獎勵由12.5枚BTC降為6.25枚BTC。到今天,比特幣完成第三次減半已經過去整整6個月.

1900/1/1 0:00:00美國的專業加密貨幣交易交易所CoinbasePro將不再提供保證金交易。 該交易所援引美國商品期貨交易委員會的監管指導,稱從11月25日美國東部時間下午5點開始將不再有新的保證金交易.

1900/1/1 0:00:00來源:Longhash,作者:JosephYoung9月1日到10月1日期間,以太兌比特幣價格下跌了10.34%.

1900/1/1 0:00:00