BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+0.83%

ETH/HKD+0.83% LTC/HKD-1.01%

LTC/HKD-1.01% ADA/HKD+0.5%

ADA/HKD+0.5% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+1.76%

XRP/HKD+1.76%無論是傳統領域,還是加密市場,面對SEC(美國證券交易委員會)的鐵腕政策,“破財消災”往往成為了不得已而為之的選擇。

前有因財務造假事件而支付1.8億美元罰金的瑞幸咖啡,后有在歷經長達6個月拉鋸戰后,最終妥協返還投資者12.2億美元和繳納1850萬美元罰款的區塊鏈項目Telegram的Gram代幣,近期又有Ripple被SEC起訴選擇正面硬剛后,劇情反轉有意拋出和解橄欖枝。

其實,不僅僅是這些企業或項目,在美國政府擁有極高地位的SEC,對各企業,甚至創新領域的生存發展都有著絕對話語權。對于當下行情正走牛的加密市場而言,SEC就像是一顆不定時炸彈,誰也不知道下一秒誰會被引爆。

生于經濟大蕭條時代的SEC瞄準加密市場

以“快準狠”著稱的SEC,曾為奠定美股證券市場的改革成熟做出了“不朽”貢獻。

1933年前,由于并沒有出臺正式法律來禁止內幕交易,美國的資本市場與當下的加密貨幣市場一樣可謂是亂象頻生,各種內幕交易、操縱股市、壓榨散戶等行為頻頻出現。華爾街甚至流行這樣一句話,“內幕交易是投資制勝的唯一法寶”。

直到1929年10月29日,美國股市開始“高空瀑布之旅”,十年大蕭條自此開始,給美國經濟和金融體系造成了致命打擊。為了探究危機爆發的罪魁禍首,1933年,美國國會組織了歷史上著名的帕克拉聽證會。

在這場聽證會上,以往美國證券市場上各種駭人聽聞的內幕交易被揭露。為重振證券市場,美國國會先后通過了《1933年證券法》和《1934年證券交易法》,并設立SEC,以監督證券法規的實施。可以說,SEC本身是美國經濟大蕭條臨危受命的產物。

Adam Cochran:美國SEC主席Gary Gensler不是一個監管者:金色財經報道,Cinneamhain Ventures合伙人Adam Cochran在社交媒體上稱,因此,美國證券交易委員會與SBF建立了友好關系,并給他們一個例外,讓他們在美國提供更多的服務。但隨后又對Kraken和Coinbase這兩個最合規的美國交易所的服務進行了調查,而SEC之前拒絕提供指導?

美國SEC主席Gary Gensler,不是一個監管者。他是一個反加密貨幣議程的代理人,他的目的只是為那些他不同意的人揮舞他的權力作為棍棒。那么,最大的問題是,為什么FTX沒有得到這種待遇?[2023/2/11 12:00:17]

而作為經國會授權的獨立機構,以及美國證券行業的最高機構,SEC擁有準司法權、準立法權和獨立執法權,不受任何其他政府部門的干涉。同時,SEC委員會由五名委員組成,主席每五年更換一次,由美國總統任命。

隨著近幾年加密貨幣的盛行,SEC開始將監管目光放到了加密市場。盡管加密貨幣屬于新興市場,但SEC并未因此改變證券法規定,仍將引用已有近75年歷史的Howey測試作為判斷加密貨幣發行是否被歸為證券的試金石。“Howey測試主要從是否涉及投入資金,是否是投資到一個共同的企業里面,投資者有獲得盈利的期待以及是否完全依靠投資者以外其他人的努力這四個方面判斷。一旦滿足這些條件,那么對應的數字資產則將被歸屬為證券型Token,受美國《證券法》監管。本質上來說,除了SEC已表態屬于實用型代幣的比特幣和以太坊,其他資產基本都可能會被歸屬于證券型代幣。”火幣大學校長于佳寧告訴PANews。

前SEC委員:Ripple訴訟將給無辜的第三方造成數十億美元損失:美國證券交易委員會(SEC)前委員Joseph Grundfest表示,SEC對Ripple的訴訟是史無前例的,因為美國證交會高層和總統府將于下月進行權力更迭。他在給克萊頓的一封信中說:“沒有任何緊迫的理由迫使SEC立即采取強制措施。但不管最終決議如何,只要發起訴訟,都會對XRP的無辜持有人造成實質性傷害,在沒有欺詐、失實陳述或不作為的指控的情況下,SEC執行程序將給無辜的第三方造成數十億美元的損失。”(TheBlock)[2020/12/24 16:22:32]

而一旦加密項目通過Howey測試,就意味著該項目需要接受與證券一樣的嚴格監管。若項目不符合發行資質,勢必會面臨嚴重的法律風險。隨著SEC揮舞著監管大棒,加密貨幣進入了嚴格證券化監管階。2019年,SEC在執法行動中共獲得超過43億美元的罰金和罰款,其中加密資產約占總金額的十分之一;2020年,SEC“出手”715次,共計斬獲46.8億美元的罰款和非法收入。其中,超過四分之一的罰款(包含退還投資者的12億美元)都來自于同一ICO項目。

SEC開啟“收費站”模式,項目交錢和解續命

花錢和解似乎成為了當下化解SEC監管危機的“最優解”。

早在2019年9月,SEC就曾對Block.One提起起訴,起訴書稱,Block.One向投資者提供了有關EOS的虛假和誤導性信息,EOS是block.one提供的一種未經注冊的證券。在這場起訴風波中,SEC給出的和解的條件是,Block.one需支付2400萬美元的罰金。對此,Block.one欣然同意,并獲得Block.one一項未來業務的重要豁免權。對于Block.one而言這筆罰金小菜一碟,僅相當其總融資額的近千分之六。

SEC專員:監管機構批準比特幣ETF或有助于GBTC公平定價:金色財經報道,美國證券交易委員會(SEC)專員Hester Peirce在接受采訪時表示,若監管機構批準一項比特幣ETF將可能有助于灰度比特幣信托基金(GBTC)的定價更加公平。Peirce還強調,SEC正在不公平地對待與加密相關的金融工具。[2020/5/29]

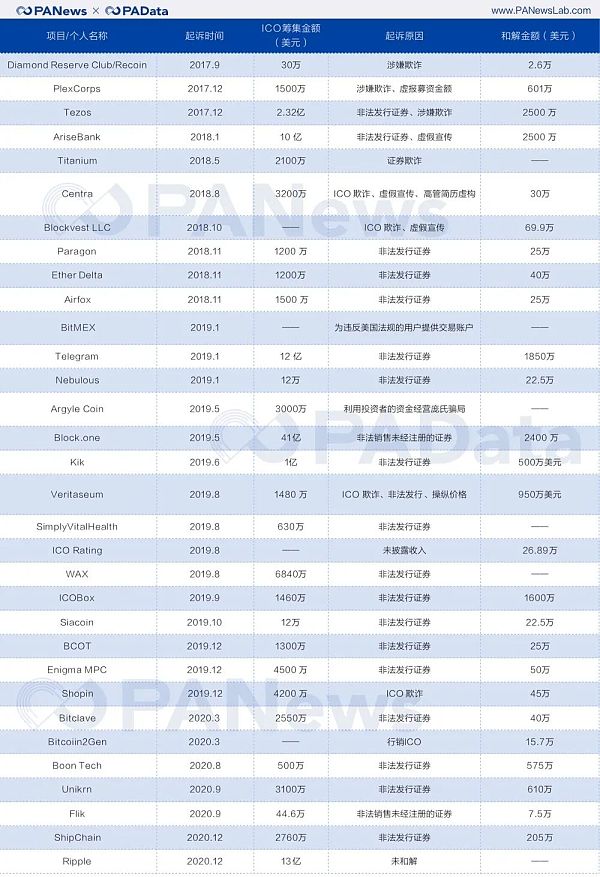

據PANews不完全統計,2017年到2020年期間,SEC至少起訴了32個加密項目,罰款總額超1.4億美元。其中,Tezos、Block.one和Telegram的罰款金額位于前三。

實際上,這些項目選擇和解的主要原因之一在于負面沖擊很容易引發連鎖反應和踩踏之勢。例如TRON(波場),受TRON可能正在接受SEC調查的消息影響,其代幣TRX價格曾一度跳水,引發投資者恐慌。雖然隨后波場基金會和創始人孫宇晨均以否認,并解釋稱“并未將TRX直接或間接出售給任何美國公民”,但SEC帶來的影響無疑是巨大的。

再比如SEC新“狙擊”對象Ripple,“Ripple在向投資者出售XRP時違反了‘禁止銷售未注冊證券’的法律。”隨著被起訴的消息不脛而走,加密市值排名第三的XRP價格一路暴跌,隨之而來的是洶涌的下架潮。

“Ripple早年間的資金籌集并未登記SEC的報價和銷售,也未滿足任何豁免登記,違反了聯邦證券法的登記規定。SEC本次的動作,實際上可以代表著其對管轄范圍內其他數字資產的監管趨嚴,這會加速行業合規化。”于佳寧指出。

動態 | 美SEC提議放寬對“合格投資者”的評定標準:12月18日,美SEC提議修改對“合格投資者”的定義,以放寬市場準入。當前評定合格投資者的標準僅考慮一個人的收入和凈資產。新提議的修正案擬給具有專業知識、經驗或擁有相關證書的投資者新增加一個評定類別,以放寬市場準入。該提案將接受60天的公眾意見征詢期。消息一出,該提案就受到了加密貨幣領域的關注。The Block分析稱,擬議的修正案將擴大對某些加密貨幣相關金融產品的訪問權限,這些產品僅適用于美國合格投資者。Grayscale的比特幣信托、比特幣現金信托、以太坊信托以及其他基金,Bitwise的私人指數基金,Galaxy Digital的比特幣基金都僅限于合格投資者。此外,Morgan Creek Digital聯合創始人Anthony Pompliano表示,這是朝正確方向邁出的一步。[2019/12/19]

不過,從Ripple目前的動作上看,除卻應對SEC的訴訟,Ripple早在2020年年末就表示或將總部遷至日本或新加坡。于佳寧認為,Ripple與SEC的和解可能會為數字資產市場中的其他項目帶來一些經驗,但目前來看局勢并不樂觀。

但即便是花錢和解后,加密項目的發展也不容樂觀。例如ICO史上規模最大的Telegram的區塊鏈項目在SEC的干預下無疾而終后,又因資金緊缺不得不開展收費服務;“不希望再受創新受監管限制”的EOS的創始人BM,在辭去Block.one首席技術官后,項目代幣EOS價格引發螺旋式下跌。

動態 | Veritaseum支持者發布在線公開請愿書要求美國SEC解釋其行為:Veritaseum(Veri)支持者發布一份在線公開請愿書,要求美國SEC解釋其行為。Veritaseum是一個P2P資本市場平臺,已被美國SEC執行的法院命令叫停。最初其目標為1000個簽名,在迅速獲得大多數支持后,請愿目標現在被提高到1.5萬個,希望擴大行動號召。請愿書作者Jeremy Stevenson質疑SEC在追查Veritaseum中的作用,告知SEC他們正在對零售消費者造成的傷害,甚至指責他們“沒有能力再教育自己,也沒有能力建立新的立法來處理這種范式轉變,即區塊鏈技術及其帶來的效率。對華爾街和全球金融非常具有破壞性。” 據此前報道, 8月13日SEC對一名紐約男子Reginald Middleton及其兩家公司Veritaseum Inc.和Veritaseum LLC提起訴訟。SEC指控這些實體在2017年末至2018年期間進行了欺詐和未經注冊的ICO,并要求美國地方法院對被告的相關資產進行緊急凍結。此后,Reginald Middleton已向SEC提交正式答復,在聲明中反對該機構申請臨時禁令,并且繼續凍結他和相關實體的資產。(ICOExaminer)[2019/9/7]

由此來看,尋求和解也并非真正的“花錢消災”。

SEC加速“圍剿”幣圈,哪些項目更易被“翻牌”

SEC比我們想象的要活躍得多,而且正在調查更多項目和公司。主要針對一些大型項目,目前已經確認至少有一個大型項目處于調查中,但還沒有進入訴訟,似乎正處于積極調查階段。”風投公司Cinneamhain Ventures 合伙人Adam Cochran日前在推特透露。

Primitive Ventures 聯合創始人Dovey Wan不久前也指出,“SEC明年會非常缺錢,今年第一季度應該陸續會‘翻牌’。”

SEC實行獨立預算,每年預算編制經聯邦管理與預算局審核同意后由總統提交國會審議,再由后者撥款。由于美國2020年全年財政赤字,美國國會兩黨都希望緊縮預算,這意味著2021年可能出現歷史上最快、規模最大的財政緊縮。對于SEC而言,資金費用不充足的情況下,勢必會影響執法進程。

根據SEC歷年報告顯示,其每年預算的三分之一均用于執法。其中,用資金激勵的吹哨人計劃目前已是SEC打擊欺詐和保護投資者的重要執法工具。自2011年以來,SEC的吹哨人計劃使得其從違法者手中成功挽回超過14億美元的財產損失。僅在過去的2020年,SEC就向39名舉報人發放了創紀錄的1.75億美元,這是所有財年中數額最高的。不得不說的是,吹哨人所獲得的資金來自投資者保護基金會,而基金會資金則來自于SEC對違法者的罰款。

在資金緊缺的情況下,或將會有更多的加密項目/企業被SEC被盯上。“SEC搞錢的一個核心邏輯是要命中率高+能訛筆大的。不然對于他們來說:1.時間成本太高 2. 一直搞不定或者輸了很丟鐵拳面子。”Dovey Wan如是表示。在她看來,特別是Coinbase即將進行IPO,IPO之前肯定要一頓清理門戶。

“SEC將按照工作的優先等級來決定采取什么樣的行動。”美國力研咨詢公司創始人谷燕西告訴PANews。他解釋稱,SEC是一個美國政府部門,每年開始時它都會制定本年度的工作計劃,包括計劃起訴的案件,然后按著工作計劃按部就班地進行。

同時,谷燕西認為,交易媒介和交易場所方面,SEC此后一定會采取措施監管措施。原因在于SEC的職責是保證美國證券市場的安全運行,因此一個項目對美國證券市場的影響大小是SEC是否發起起訴的關鍵因素。當然,SEC是否采取監管措施,主要還在于項目可處理的難易程度。如果一個項目規模較小,且是非常明顯的違規,SEC對其采取的監管措施會非常迅速了結。在他們看來,不僅可以懲戒項目,還能起到警示市場的作用。

對此,于佳寧也認為項目的影響力越大,越易受到SEC,“從Ripple和以往被起訴的案例分析,SEC會更關注些市值在數字資產行業中靠前,參與過大額募資且經濟模型過度中心化的項目。這些項目在行業發展時間較長,影響力相對更大,更容易受到SEC的關注。而比特幣和以太坊這種已經被定性為‘去中心化’的項目,已經被排除在SEC的監管視線之外。”

SEC換帥在即,加密市場或迎新劇情

在Ripple焦頭爛額之際,現任SEC執行主管Marc P. Berge的即將離職與SEC換帥或帶來轉機。

作為曾發起Telegram ICO項目的主導者,Marc P. Berge向Ripple Labs 及其創始人發起了 13 億美元的訴訟。而他的離任或將Ripple的訴訟轉交至Gary Gensler。1月19日,美國候任總統正式提名Gary Gensler擔任SEC主席。

Gary Gensler可謂大有來頭。除了2009年至2014年擔任奧巴馬政府領導的美國商品期貨交易委員會(CFTC)主席,還擔任過克林頓政府領導的財政部國家財政部副部長。而在不久前,拜登還任命Gary Gensler領導金融政策過渡小組,還有消息稱Gary Gensler將被任命為財政部副部長。

“在美國三個主要金融監管機構中,SEC對加密市場最為保守。Gary Gensler新任SEC主席,SEC會更加積極,美國金融監管的立場也會鼓勵此方面的發展,這對加密貨幣市場的規范發展非常有好處。”谷燕西指出。他進一步解釋稱,Gary Gensler對加密貨幣領域非常熟悉,尤其是對市場中存在的需要解決的問題以及監管政策方面,哪些需要改進都有著非常清楚的認識。他上任之后肯定會大力推動加密數字金融的發展,包括對現有市場中的不合規的因素進行監管,以及制定更加合理的政策鼓勵此方面的市場創新。可以預計,美國加密數字金融從2021年開始會有加速發展。

實際上,Gary Gensler曾多次對加密貨幣發表過明確看法,例如他認為比特幣、以太坊以及瑞波幣本質上是證券類型,未來加密交易所將面臨整合,會在SEC監管范圍內進行登記注冊,可能會在未來6-18個月之內進行注冊。

“從他此前的發言來看,其在監管上更偏向于稅收、投資者保護等,因此我認為他在就任后會進一步推動SEC對數字資產行業合規化的進程。”于佳寧表示。

同時,于佳寧認為,SEC的監管行動大概率不會對比特幣的價格造成明顯的的負面影響,反而可能會促使更多對合規性較為在意的機構資金進一步加強配置比特幣和以太坊及其衍生產品。但對于其他的數字資產,如何遵守業務范圍內各國的法律框架,在監管合規的前提下有序進行是亟待考慮的重點。從長期看,區塊鏈企業發展關鍵并不在于速度,關鍵在于“長壽”,風險控制是關鍵性基礎。

值得一提的是,此前多項關于比特幣ETF的提案都被SEC拒絕,理由是其存在市場操縱的風險,以及市場平臺之間缺乏監督協議。若Gary Gensler與SEC 委員、加密媽媽 Hester M. Peirce 站在同一戰線,那么比特幣ETF的投票決策是否會出現新格局?谷燕西認為,在Gary Gensler領導下,SEC會比較快的通過比特幣ETF申請。估計他也會推動對證券法的修改,以促使用加密數字化的形式來代表證券和其他的權益。

可以預見的是,在從邊緣化加速走向主流化的過程中,SEC的加速介入將大大消除加密資產在監管方面的不確定性。于佳寧展望道,“行業合規化會讓主流社會和主流資金更快的接受數字資產,并隨著傳統資金的爭相涌入而愈發成熟。“。

Tags:SEC比特幣ENSPLEsecurecoin比特幣市值占比走勢圖2022Cryptocurrency Top 10 Tokens Indexappleb幣價格

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00有個叫中本聰的極客,建了一座 2100 米高的比特幣大廈,并發起了一個爬樓挑戰賽:每爬一層樓,最先到的人都可以獲得一筆獎金.

1900/1/1 0:00:002017年冬天,內蒙古的夜很冷,室外溫度低于零下20攝氏度。在一座荒涼的“礦場”里,由于沒有什么娛樂活動,來自浙江杭州的比特幣礦工馮勝在“上下鋪式,能睡七八個人”的大房間里早早睡去.

1900/1/1 0:00:00原文標題:《Debunking Common Bitcoin Myths》隨著價格不斷刷新高點,比特幣也成為了近期財經媒體的重點關注對象,互聯網上比特幣的話題量也在明顯上漲.

1900/1/1 0:00:00原標題:波卡不是下一個EoS最近波卡社區的朋友很開心。Dot蹭蹭蹭就漲了上來,流動市值已經排到第四位,僅次于BTC,ETH和USDT 。后來者總是會面臨爭議和質疑的.

1900/1/1 0:00:00中國工程院信息與電子工程學部、中國信息與電子工程科技發展戰略研究中心發布“中國電子信息工程科技發展十四大趨勢(2021)”,分析了我國在移動信息網絡、信息安全技術、智能化發展等領域的發展趨勢.

1900/1/1 0:00:00