BTC/HKD-0.02%

BTC/HKD-0.02% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.82%

LTC/HKD+0.82% ADA/HKD+0.97%

ADA/HKD+0.97% SOL/HKD+0.2%

SOL/HKD+0.2% XRP/HKD+0.27%

XRP/HKD+0.27%

DeFi市場爆發階段,人們常常將項目的鎖倉價值視作衡量項目和代幣資產價值的重要指標。不過,隨著這一市場降溫,TVL指標似乎「失靈」了。

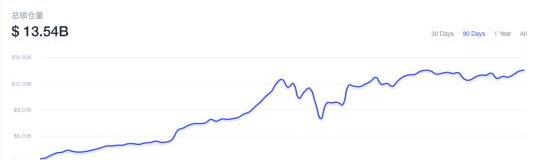

根據歐科云鏈的數據,近一個半月,DeFi資產總市值由177.4億美元降低至101.2億美元,縮水42.95%;不過,在這期間,DeFi項目總鎖倉價值反而呈上升趨勢,由111億美元增加至135.4億美元,上漲21.98%。

在此反差下,TVL的意義被業界重新審視。FTX交易所首席運營官SamBankman-Fried認為,TVL是「毫無意義的指標」,因為項目空投補貼和流動性挖礦都可能讓TVL短暫虛高。

不過,在幣圈KOL星主看來,TVL的增長仍是投資者持有資產的最大信心來源,而一旦TVL增速放緩,幣價短時間內可能就會下挫。因為這可能意味著項目發展進入了一個瓶頸期。

從數據反饋看,單純以TVL情況來為DeFi項目及其資產估值并不準確。有業內人士認為,更精確地評估DeFi資產價值,還需要關注項目協議代碼、代幣指標、增長潛力、團隊等多維度因素。更新估值常識,也成為投資者跟隨市場不斷進階的必修課。

數據:Optimism上穩定幣TVL超7億美元,過去7日增幅93%:8月10日消息,據Dune Analytics數據,Optimism上穩定幣TVL達7.06億美元,過去7日增幅93%。其中USDC TVL 4.55億美元,DAI TVL 1.52億美元,為該網絡主要流通穩定幣。[2022/8/10 12:14:55]

DeFi代幣齊跌TVL仍維持高位

強勢爆發后,DeFi浪潮逐漸歸于平靜。體現在二級市場上,多數DeFi代幣都在大幅回調。

非小號10月18日數據顯示,知名去中心化交易平臺Uniswap治理代幣UNI近一個月從8.66美元的高點跌至3.08美元,跌幅達64%;去中心化抵押借貸協議Compound代幣COMP也由9月初272美元的高點跌至106美元,價格跌去61%;被稱為「大姨夫」的DeFi聚合器YFI也表現不佳,較高點下跌了67%。

DeFi資產價格腰斬成為普遍現象,而CRV、YFV、SUSHI等曾經熱門的資產更是跌勢慘烈,相較兩月前的價格高點分別下跌99%、95%以及94%。

歐科云鏈數據顯示,10月18日,DeFi資產總市值為101.2億美元,而在9月1日,這一數據為177.4億美元。一個半月時間里,DeFi總市值縮水42.95%。

Terra支持的4pool已在Fantom網絡上運行,TVL已達3100萬美元:4月21日消息,數據顯示,基于Curve的收益礦池4pool在最終在以太坊上發布之前已在Fantom網絡上運行。Fantom上的4pool在發布后數小時內,4pool的TVL已達3100萬美元,交易量超過240萬美元。目前,該池持有970萬美元的FRAX、840萬美元的USDC、490萬美元的 UST和790萬美元的USDT。其開發人員稱,4pool最初將在Fantom和Arbitrum網絡上進行測試,然后在以太坊上進行測試,其創建者旨在使其成為Curve上流動性最強的交易池之一。(CoinDesk)[2022/4/21 14:38:45]

不過,在DeFi代幣齊齊下跌的背景下,被視為衡量DeFi項目價值的重要指標TVL并未衰減,反而平穩上升。根據歐科云鏈的數據,10月18日,DeFi項目總鎖倉價值合計為135.4億美元,相比9月1日的111億美元,增長了21.98%。盡管增長勢頭放緩,但整體仍維持在高位。

以太坊橋TVL達到237.2億美元:金色財經報道,Dune Analytics數據顯示,以太坊橋當前TVL達到237.2億美元。其中鎖倉量最高的5個橋分別是Avalanche Bridge(59.09億美元)、Polygon Bridges(49.6億美元)、Fantom AnyswapBridge(43.43億美元)、Ronin Bridge(29.78億美元)、Arbitrum Bridges(29.19億美元)。[2022/2/27 10:18:29]

DeFi代幣齊跌?TVL不減反增

在爆發階段,TVL常常被視為各種DeFi資產市場表現最重要的衡量指標,也是DeFi協議采用量和可信度的參考點。DeFi深度玩家羅瑜曾向蜂巢財經透露,他在參與DeFi項目時,首先考慮的就是項目的TVL量級,「如果把DeFi協議當成一個基金來看,衡量總鎖倉價值的TVL則意味著資金規模。」在他看來,TVL越高的項目往往意味著熱度更高,也更安全,一般來說代幣價格表現也會更好。

如果放在8月至9月的市場瘋狂期,TVL很大程度與代幣價格走勢形成正向關系。以YFI為例,8月14日至9月12日,該協議TVL從1.31億美元激增至7.83億美元,增幅近500%,期間,代幣價格則從5300美元漲至38093美元,漲幅達618%。

Fantom更新激勵計劃,項目保持至少2億美元TVL將獲得1200萬FTM獎勵:官方消息,Fantom基金會宣布,激勵計劃增加了新等級,如果一個項目保持至少2億美元的TVL,他們將獲得1200萬FTM的獎勵。適用相同的規則。

此前消息,智能合約平臺Fantom宣布推出激勵計劃,將投入3.7億枚FTM以更好地調整用戶、建設者和網絡之間的激勵。如果一個協議團隊能夠將該協議的TVL長期保持在500萬美元或1億美元的時間加權平均值以上,就可以申請向Fantom基金會申請獎勵。在其第一次迭代中可申請100到500萬枚 FTM,并根據建設者的需要進行相應的改變。一旦基金會批準了申請,將有兩個月的考核期,之后獎勵將開始按月發放。[2021/9/1 22:53:17]

不過在DeFi退潮期,TVL指標對于持倉用戶評估資產價值來說,顯得極不靠譜。9月12日至10月18日,YFI的TVL從7.83億美元降至6.83億美元,僅減少了12.77%;幣價卻從38093美元跌至14053美元,跌幅高達63%。

鎖倉資金沒跑多少,價格卻跌了大半,這是很多DeFi協議在市場降溫后面臨的處境。為何會出現這種情況?TVL是否依舊可信?代幣價格走勢與TVL走勢的反差,提示外界重新審視這一指標。

BACK上線Heco挖礦2小時TVL突破2.5億美金:DeFiBox數據顯示,Heco鏈上去中心化超額借貸協議BACK開啟挖礦2小時內,鎖倉資產總額突破2.5億美金。

據悉,BACK是由Back.finance發布的一款去中心化超額借貸智能協議,可為流動性挖礦者提供最高3倍杠桿參與流動性挖礦,其智能合約已由慢霧科技完成審計。[2021/4/24 20:54:29]

TVL指標意義存疑

SamBankman-Fried率先跳出來「看衰」TVL,他是加密資產衍生品交易所FTX的首席運營官。Bankman-Fried公開表示,TVL是一個毫無意義的指標,理由有二:項目方可以通過空投補貼暫時讓TVL上升;很多資本流入都是為了流動性挖礦,但挖礦并不能支撐價格。

Bankman-Fried的觀點有據可依。以「五姨夫」YFV為例,10月18日該項目TVL為2.28億美元,盡管相比9月15日的4.63億美元縮水了一半,YFV的市場價格相比高點跌去了95%。但它的TVL仍位列所有DeFi項目第12位。

一名YFV參與者透露,以TVL來衡量項目代幣的市值不太科學,因為那些鎖倉資金的目的都是為了挖礦,而「挖-賣-提」已經成為挖礦者的常規操作。當代幣的市場需求不足以承接市場拋壓時,價格下跌就成為必然;代幣下跌后,流動性挖礦的年化收益率也會降低,但鎖倉資金可能還會留存,說明用戶選擇了繼續挖。這就造成了,TVL流失量可能較少,代幣卻跌了很多。

YFV價格跌去95%

歐元穩定幣發行商Stasis的首席運營官GregoryKlumov也指出,TVL的增長并不能成為DeFi代幣估值的真實指標,「這個值很可能虛高」。他表示,隨著DeFi代幣的下跌,人們應該認識到,TVL不該成為投資者的首選指標。

那么,TVL是否變得不再重要?甚至如同SamBankman-Fried所說的「毫無意義」?

Defibox基金會中文區代表Denny認為,TVL本身不會產生太大的價值,因為這些鎖倉資金是用戶的錢,與平臺沒有關系。但是,TVL越高,往往意味著用戶體驗越好,比如在交易類DeFi協議中,無論是Uniswap還是Defibox都需要用戶提供交易流動性,TVL越高,意味著交易深度更好,滑點更低,但TVL很難對平臺治理代幣UNI及BOX帶來直接的價值提升。「TVL不是失效,只是沒辦法決定幣價的高低。」

短期內,TVL當前仍會被投資者視作評估指標,但參考時不能簡單只看其漲、跌。幣圈KOL星主向蜂巢財經表示,持續上漲的TVL是用戶持幣信心的最大來源,而一旦TVL增速放緩,幣價短時間可能就會下挫。所以相比TVL數值本身,他更加關注TVL的變化率,「如果某個項目的TVL長期走高,能夠說明項目做得不錯。所以用TVL來衡量長期價值是沒問題的。」

市場需要挖掘評估DeFi的多維指標

放大周期來看,在整個DeFi市場升溫的階段,TVL的增長對DeFi代幣的價格增長有助推作用,尤其在DeFi發展初期,越多資金量涌入某個DeFi協議,往往說明該協議安全系數更高,發展潛力更大,代幣價格也就水漲船高。但一旦某協議的TVL不再增加或者下降,就意味著該項目到達了一個瓶頸期,難以吸引更多的資金和市場關注,從而影響投資者的持幣信心,可以視為一種利空。

顯然,單純以TVL作為指標來為DeFi項目和代幣估值并不準確。Stasis的首席運營官Klumov認為,由于DeFi市場日趨成熟,必須創建更復雜的指標來正確識別哪個是DeFi項目中的「贏家」和「輸家」。

Defibox基金會中文區代表Denny對蜂巢財經表示,DeFi代幣最終的價值還是取決于分發機制與實際的使用需求,包括是否有回購、分紅,年化收益率有多少等等。「通證模型總是評估代幣價值時的一個重要指標。」

在幣圈KOL「真本聰」看來,為DeFi項目和代幣估值,考慮的因素應該盡可能詳盡,包括代碼評級、代幣指標、增長潛力、團隊等多個方面。

對于大多數去中心化協議而言,代碼質量極為重要,漏洞往往會導致協議本身遭到黑客攻擊。所以投資者在選擇DeFi標的時,應該對協議的智能合約審查有一定的了解。一般來說,架構越復雜的DeFi協議可被攻擊的方向就越多,風險也更高。

在指標方面,「真本聰」認為,需要重點關注項目代幣當前流通量、總供應量,基金會或團隊持有的代幣量,鎖倉代幣釋放時間表以及未釋放存量,代幣使用場景,代幣是否有通脹或通縮設計等關鍵信息,「已經平穩運行一段時間的網絡代幣被公平分配出去的可能性更大,并且單個投資人大量拋售代幣而對項目造成損害的可能性變得很小。」

當投資者對DeFi協議的代碼以及代幣模型、使用場景有一定了解后,還應基于當前的估值,分析代幣是否可以繼續升值。市場規模、代幣價值的獲取機制、產品增長預期等都決定了資產價值能否進一步提升。除此之外,項目團隊的執行力、技術能力和創新能力,也是投資者需重點考量的因素。

DeFi作為新興市場,對于很多開發者來說,門檻都不低;而用戶就更需要根據項目信息,判斷團隊是否具備加密領域的專業技術知識。如果對市場缺乏足夠的了解,一些團隊可能會決策失誤,導致項目代幣價值大幅縮水。

在市場降溫的這段時間里,許多投資者因以較高價格買進DeFi資產而虧損。此時,更需要學習如何采用多維度指標為加密資產精確估值。按照巴菲特的價值投資理論,在代幣價格低于內在價值時買入,在價格高于其價值時賣出,才是正確的投資操作。而掌握項目關鍵指標并建立估值策略,也要成為聰明投資者的必修課。

原文標題:《智能錢包正在改變增長策略》原文來源&撰文:因雨成歌 概述 嗨,朋友們。距離上次更新已經兩個月了。「流動性挖礦」引起了太多關注,也對智能錢包的發展產生了重大影響.

1900/1/1 0:00:00在上周的價格上漲中,比特幣鯨魚的數量達到了歷史新高。10月20日,有2178個比特幣地址持有至少1000個BTC。到10月25日,這一數字增加到2231.

1900/1/1 0:00:00即時通訊應用巨頭LINE宣布將全力支持韓國央行數字貨幣的開發。這是首次由非金融公司的大型企業出面支援CBDC開發的事例。Line在日韓是擁有絕對用戶市場的一款社交App.

1900/1/1 0:00:00WBTC在今天達到了歷史最高的市值和代幣數量。 WBTC代表ERC20版本的比特幣,基于以太坊網絡。根據官方網站的數據,目前有創紀錄的116885個WBTC,并由托管人持有同等數量的比特幣.

1900/1/1 0:00:00新華社記者吳雨、吳燕婷 持續近一周的深圳數字人民幣紅包試點順利收官,通過“幸運者們”的親測,數字人民幣終于掀開了“神秘面紗”.

1900/1/1 0:00:00作者:劉斌自貿區研究院金融研究室主任) 來源:21財經 今年以來,央行數字貨幣研發工作明顯加快,并且在深圳、蘇州、雄安新區、成都及未來的冬奧場景進行測試,隨著測試工作的推進.

1900/1/1 0:00:00