BTC/HKD+1.77%

BTC/HKD+1.77% ETH/HKD+0.76%

ETH/HKD+0.76% LTC/HKD+4.04%

LTC/HKD+4.04% ADA/HKD+7.04%

ADA/HKD+7.04% SOL/HKD+3.68%

SOL/HKD+3.68% XRP/HKD+4.18%

XRP/HKD+4.18%Synthetix、Uniswap們都使用了哪種Layer2方案?

DeFi戰事正酣,領軍者另辟戰場。Uniswap、Aave、Synthetix等DeFi頭部玩家們不約而同開始探索Layer2+DeFi的可行性,理由是明擺著的:以太坊高昂到破紀錄的gas費,一不留神就堵塞網絡的現狀,更關鍵的是以太坊2.0正式上線可用,沒有兩三年下不來。對DeFi應用來說,選項并沒有很多:要么選擇其他公鏈多線作戰,要么在現有基礎上,使用Layer2。前者對新的DeFi團隊來說,或許值得考慮一下,但DeFi老玩家們,自然更青睞Layer2的方案:還是熟悉的操作,性能提升若干倍,用戶幾乎無需額外學習什么。那么什么是Layer2第二層解決方案?有哪些Layer2方案可供選擇?頭部DeFi項目們都選擇了哪些Layer2方案,一起來看下。Layer2擴容方案:主路擁堵,曲徑通幽

以太坊交易處理能力,如同上世紀的打字機一般,稍有不慎,就會卡住。以太坊上為了保障高價值交易可以得到優先處理,交易處理的排序方式和比特幣如出一轍:價高者得,兼顧交易的歷史時間。以太坊采用gas機制,交易量稍多,gas費就會飆升,小額交易不再有望成交:往往一筆普通交易的手續費要超過交易量本身。DeFi中的交易更是如此,畢竟在Uniswap或者AAVE進行一筆操作,涉及到的復雜度更高,手續費自然也要更高。

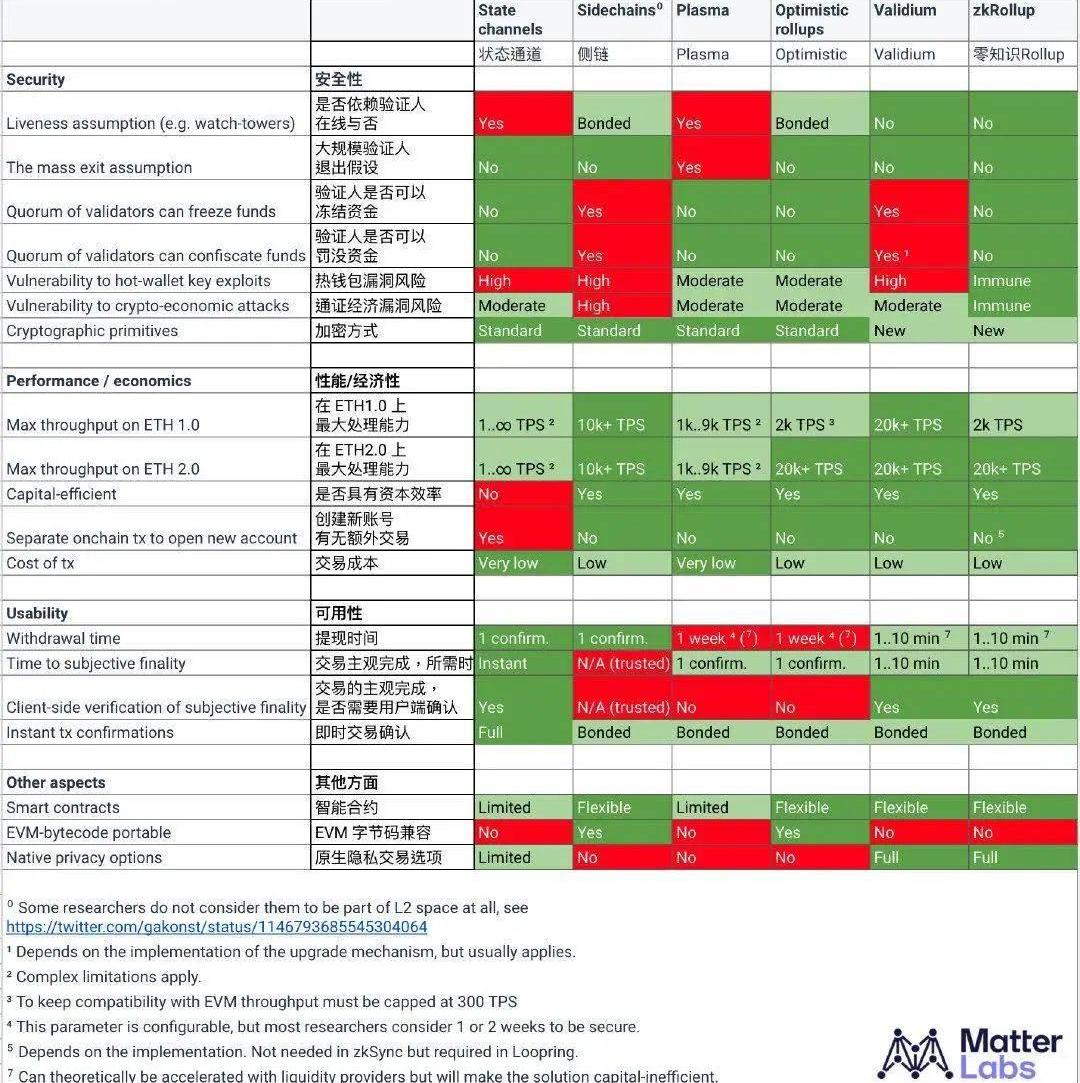

以太坊創建者Vitalik曾在Twitter表示:「項目方和用戶應盡快遷移到采用Rollup類型的二層網絡,而這可能會是下半年DeFi的一個趨勢。」Vitalik也點評了其他的方案,如果只是代幣轉賬交易,LoopRing,OMG也可以用。問題客觀存在,解決出路卻各有不同。以太坊2.0借助于PoW機制向PoS機制遷移,提升交易吞吐量,再加上分片式的交易處理機制,預期可以大幅改善現狀。但遠水解不了近渴,以太坊2.0升級,步步為營,如今行路未半,等到以太坊2.0完全支持DeFi這類復雜應用之時,你家新生的小可愛,沒準都能去打醬油了。而另一條路Layer2,在現有以太坊網絡上構建第二層作為擴展解決方案,成為更實際也更觸手可及的選擇。尤其對于正當紅,急切獲得更多用戶的DeFi而言,現實擺在面前:對于巨鯨,交易手續費不過是多花個豪華午餐錢而已;但對于散戶,高昂的手續費如同一道高墻攔路,讓人望而卻步。這也是以太坊上起勢的DeFi,逐漸向其他公鏈溢出的原因之一。Layer2有望憑借更絲滑的交易體驗,更低廉的交易費用,為DeFi們再添一把火。當然Layer2方案也并未大一統,各家解決方案各有優劣,全看項目方的選擇權衡。知道了Layer2擴展方案有什么用,不妨將自己設想為項目方:宴席開張,在Layer2的菜單上,有什么可以點的?各家滋味如何,還要看過方知。Layer2的選手們,準備好了嗎?既然要把Layer2派上用場,孰優孰劣,總要有個分辨。本文從DeFi應用對Layer2的要求方面入手,看看目前可供選擇的Layer2方案都有哪些。不過限于作者的學識和視野,難免太多主觀因素,還請讀者明鑒且批評指正。我們從一張表開始。MatterLabs綜合各家信息,整理了一份文檔,從四個角度、19條細則,評價主流的6種解決方案。如下圖所示。

DeFi 收益率市場 Pendle 首批已集成支持 Avalanche 生態的 Trader Joe、BENQI 協議:11月9日消息,DeFi 收益率市場 Pendle 陸續宣布已集成支持 Avalanche 生態DeFi協議Trader Joe 與 Avalanche 生態流動性市場協議 BENQI。其中與 Trader Joe 的集成支持 xJOE 和 PENDLE/AVAX LP 這兩項資產,與 BENQI 的集成支持 QiAVAX 和 QiUSDC 這兩種代幣,用戶將能夠鎖定收益,建立杠桿收益敞口,并以折扣價購買對應的基礎資產。

此前報道,11月5日Pendle宣布將上線Avalanche,首批支持的Avalanche生態原生協議也將在未來幾天公布。[2021/11/10 6:42:30]

來源:MatterLabs,中文翻譯:荊凱根據上述菜單,假設你是DeFi創建者,什么類型的Layer2可能在考慮范圍之列?首先,DeFi應用需要支持智能合約,并且最好是靈活性較強的智能合約。

根據這一點,狀態通道(StateChannel)和Plasma這兩個方案,如非必要,并不會成為優先選擇。因為他們對于智能合約的支持有限。

其次,資金安全性的考慮。DeFi是重資產型的應用,意味著Layer2方案要想勝任,就得有更好的確定性,更少的風險因素,DeFi創建者也有余力可以在其他方面繼續提升資金安全性。Layer2往往需要借助于驗證人來充當中介角色,也因此帶來了中間人風險。驗證者是否有權限凍結資金甚至瓜分用戶資金卷錢跑路?這一點,對于DeFi而言尤為重要。據MatterLabs的評價而言,SideChain、Validum這兩類解決方案對于中間驗證人的依賴程度更高,DeFi在選擇Layer2方案時,需要慎重考慮。根據上圖中MatterLabs列出的評估標準,熱錢包泄露攻擊的危險、遭遇通證設計機制上攻擊的風險方面,側鏈方案潛在的風險較高。也有評價者認為,SideChain的側鏈方式,嚴格說來并不能算作Layer2。盡管側鏈方案有這樣一些可能的問題,但是SideChain因為更為靈活范圍也更廣,所以具體的安全性和實用性如何,有賴于具體實現。需要提醒的是,盡管MatterLabs列出了主流的幾種方案,但是具體實現中,并非是非此即彼的。比如MaticNetwork,就是將Plasma和側鏈方案結合的一種Layer-2擴容方案。據CoinDesk8月3日的報道,MaticNetwork創建了五百萬美元的DeFi孵化基金,吸引DeFi項目在maticNetwork上創建解決方案,也已經吸引了多個DeFi項目前來。印度最大的交易所WazirX在Matic上創建了AMMSwapDeFi項目;基于MaticNetwork的Layer2DeFi借貸協議,也有了EasyFi的例子。第三,Layer2方案畢竟會涉及到在資產處理效率的問題。

Stellar-Polygon跨鏈橋上線,以擴展XLM在DeFi中的使用:9月23日消息,面向加密教育和開發的多用途平臺NewsCrypto(NWC)獲得了Polygon的一筆grant,用于創建兩個網絡之間的互操作性協議。根據一份新聞稿,兩種主流智能合約環境Stellar(XLM)和Polygon(MATIC)將在新的跨鏈橋啟動后實現100%互操作。NewsCrypto將推出一種機制,允許將Wrapped XLM代幣集成到Polygon上的DeFi中。(U.Today)[2021/9/23 17:01:58]

這被歸入了可用性范疇。提現時間和交易是否可以即時確認,是值得關注的兩個方面。Plasma和Optimisticrollups的方案,從表中看到,提現時間預計較長。不過,如果引入了流動性提供者,相應提現時間會大大縮減,而DeFi方案目前通常都會有LP的設計,所以圖中所示的1周提現時間盡管看來離奇得長,但是也只是理論預估而已,實現起來的實際時間會遠小于此數值。最后,我們看下性能方面。

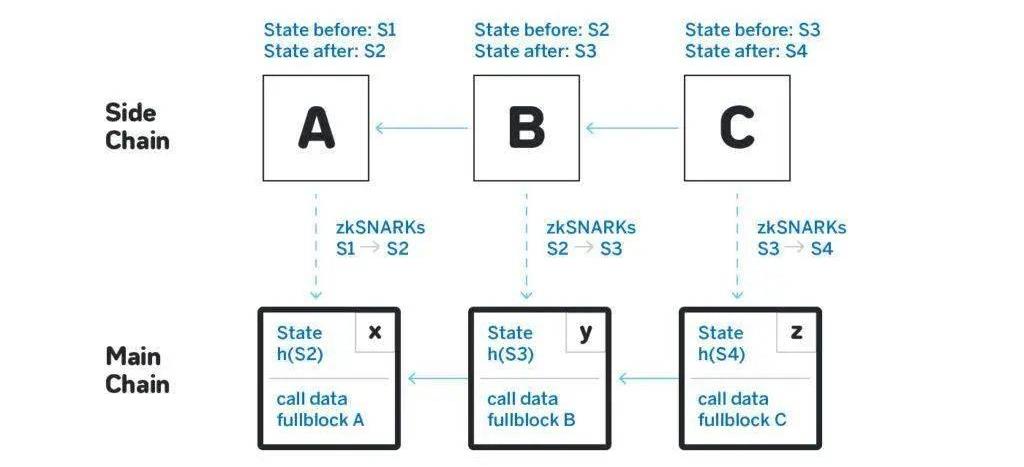

之所以放在最后來講,并非因為性能不重要,而是這是Layer2方案一定要解決的問題,因此各家的差別其實并不大。無論基于ETH還是ETH2.0,幾種Layer2解決方案都能有顯著提升。這方面的指標,在排除layer2方案上,不具有太大參考性。當然此處的評估角度不同,僅從實現的角度去看待Layer2。簡單小結一下,借助于MatterLabs總結的列表,我們從DeFi項目方的角度去初步評估了不同的Layer2解決方案。綜合來看,zkRollup和OptimisticRollup的方案相對而言更有優勢,而狀態通道(StateChannel)和Plasma這兩個方案,由于對智能合約的支持有限,并不會成為DeFi優先選擇。這里提到了zkRollup和OptimisticRollUp兩個方案,稍作介紹。后文中我們會看到使用rollup方案的幾個DeFi項目。可以將Rollup看做是一條側鏈,因為會生成區塊,并定期將快照發到以太坊主鏈上。

DeFi借貸平臺bZx即將上線Polygon網絡:去中心化借貸平臺 bZx 官方推特發推表示,bZx 即將上線 Polygon 網絡,最初將支持 AAVE、LINK、WMATIC、USDT、USDC、WBTC、WETH、BZRX。詳細信息將于后續發布。[2021/6/3 23:08:35]

Rollup之所以得到諸多項目方青睞,與它在去信任化上所做的努力分不開:Rollup的方案,假定了運營者是不可信任的,他們會作弊,會偷懶下線掉鏈子,或分叉等惡意行為,Rollup方案對此作了防范,避免影響到協議運行。除此之外,重要的一點是,只要能夠在合作的情況下,Rollup上的節點或者驗證人可以實現即時退出。限于篇幅所限,我們對rollup的這兩個方案(zkrollup和OptimisticRollup)不做深入探究,不過不妨看看Vitalik是如何看待的。Vitalik對Rollup作為Layer2解決方案的看法

9月2日,Vitalik在Twitter上探討了以太坊的交易供需機制以及提升性能的一些方案。在Vitalik看來,交易費高昂,只能通過擴容來解決。而提升性能的方案有兩類:

rollup方案

分片機制

Tether、Gitcoin和其他的應用,選擇了zkrollup的方案提升性能。而即將上線的OptimisticRollup新方案,提供了更為通用的解決方案,因為對EVM合約提供了全面的支持。Optimistic和零知識證明zkrollup可以通過在Layer2處理大部分交易的方式,將性能提升20倍左右,從15tps提升到大約3000tps。這種方式下,鏈上的gas費并不會減少,但是由于大部分交易在rollup之中,用戶實際支付的費用得到了數以百倍的下降。而長期來看,還有以太坊2.0的分片機制可以提升性能,增加擴展性。Rollup:DeFi項目的優先選擇上文中,我們對比了多個Layer2解決方案,并重點分析了Rollup(zkrollup,Optimisticrollup)這一方案。理論上而言,rollup在多種方案中勝出,而從Vitalik的觀點看來,他本人也看好Rollup的方案作為以太坊擴容的現實選擇。接下來,我們一起看下當前正熱的DeFi項目,如Uniswap、AAVE、Synthetix等項目,是如何計劃應用Layer2方案提升性能的。Synthetix的layer2方案:使用OptimisticRollup,測試網進入第一階段Synthetix是首個以太坊上的合成資產管理和交易平臺,近期Synthetix跟Optimism團隊合作,推進OptimisticRollup在Synthetix平臺的應用,創建Layer2的方案帶來更好的用戶體驗。而具體而言,底層依賴的是Optimism創建的OVM(OptimisticVirtualMachine)作為支撐所有Layer2協議的虛擬機。

神魚:DeFi估值/市值水分開始起來了:魚池創始人神魚在微博表示,感覺DeFi又活了,雖然APY沒有起來,但是估值/市值水分開始起來了。[2020/11/20 21:30:08]

9月25日,Synthetix啟動以太坊二層擴容方案Optimistic測試網,用戶可以在二層網絡上進行快速交易。擁有1至2500個SNX的質押者可以有資格參加測試并獲得獎勵。SynthetixDAO將每周提供50,000SNX作為參與該測試網的抵押獎勵,該獎勵發放總共持續4周。據Synthetix的博客介紹,在OE上使用SNX,是快速發展的DeFi生態系統實現全面可擴展性的關鍵一步,讓世界各地的任何人都能在沒有高gas成本的情況下使用DeFi。簡言之,Synthetix采用OptimisticRollup的方案實現Layer2擴容,目前進展不錯。當前階段,稱之為:Fomalhaut。這一階段,旨在測試降低SNX小額抵押者領取獎勵的成本。預計9月29日進行第二次名為Deneb的升級,降低gas費用。Unipig:當Uniswap遇上Layer2擴容方案

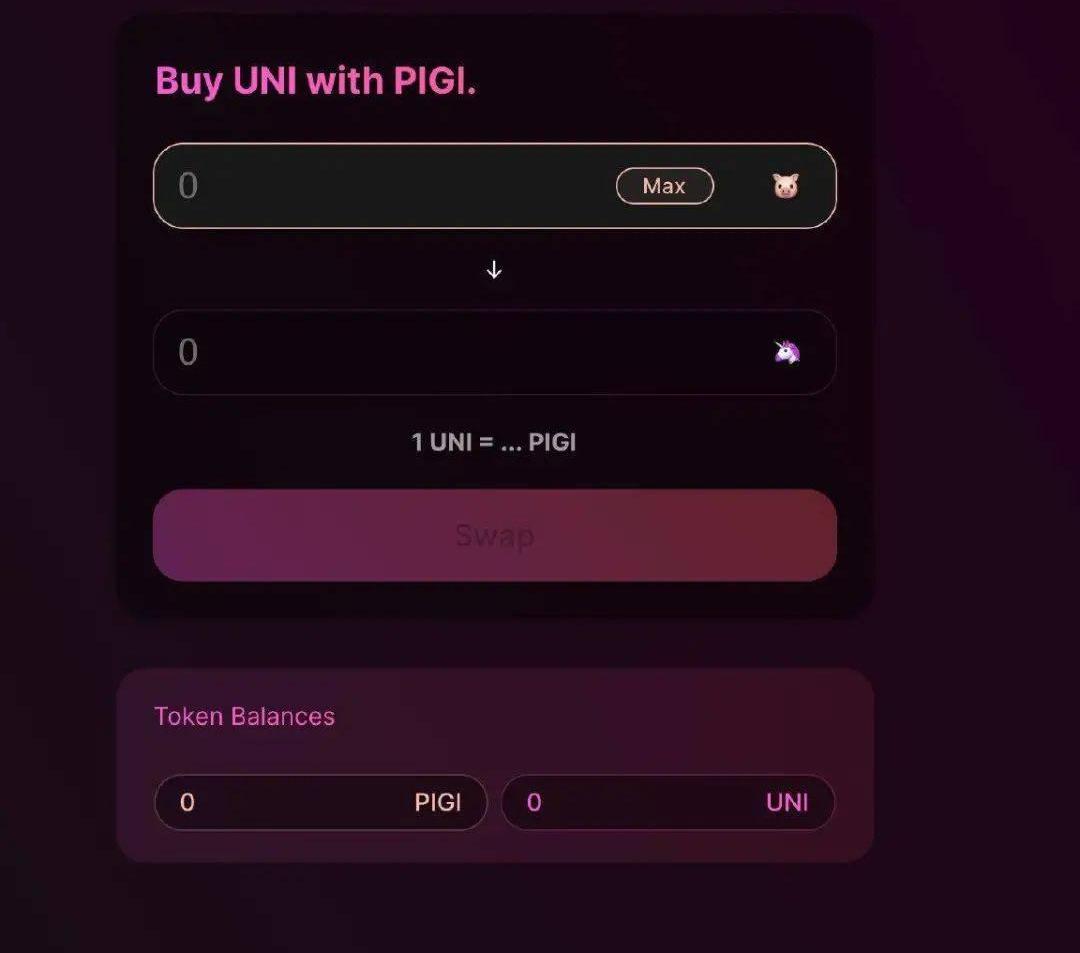

Uniswap正在開發其V3版本。Uniswap的創始人HaydenAdams在Twitter上表示,V3將“解決所有問題”,有評論者認為,UniswapV3將會實現Layer2方案。不過官方對此并未有更多的介紹。作為UniswapLayer2的示例demo,Unipig的方案早已于2019年10月份上線,展示Uniswap+Layer2的基本操作。地址見:https://unipig.exchangeUnipig和Synthetix一樣,也是采用了OptimisticRollup的方案擴容,演示了使用Layer2可能實現的UX改進。是由Uniswap和PlasmaGroup聯合創建的。在當前的Demo中,Layer2充值和提現功能并未實現。而是通過空投測試代幣的方式,讓用戶參與其中。Unipig有一個統計頁,列出來當前Demo采用OR的方案所帶來的性能提升:

Asproex(阿波羅)于9月10日正式上線DeFi熱門幣種BAL、BNT、CRV:2020年9月10日,Asproex(阿波羅)正式上線DeFi熱門幣種BAL、BNT、CRV,并于當日開通BAL/USDT、BNT/USDT、CRV/USDT交易對。開放充提時間:9月10日16:00;開放交易時間:9月10日18:00。據悉,這已是Asproex(阿波羅)上線的第五期DeFi項目,在現階段DeFi項目火熱之期,Asproex(阿波羅)已率先切入“DeFi”生態賽道,為投資用戶提供更多優質安全的熱門DeFi項目。

Asproex(阿波羅)作為一家離岸銀行控股持牌交易平臺,也是一家涵蓋CTO企業通證上市的交易平臺,持有5國牌照,為全球中小微企業提供融資難的解決方案,助力數字化上市。[2020/9/10]

AAVE:會采用Layer2,但細節尚未知曉

AAVE是以太坊上流行的資產借貸DeFi平臺,目前排名前列。上個月AAVE稱,其平臺上用戶抵押資產所得到的附息代幣“aTokens”將集成以太坊改進提案2612,讓授權實現無需消耗gas。在以太坊上的DeFi應用中,使用時往往需要預先發起一筆交易授權,才能允許下一步操作。而AAVE也表示團隊正在積極研究,將aToken引入Layer2方案。Compound:考慮轉移到Layer2或其他公鏈據區塊律動報道,8月21日,來自Graph團隊的DavidKajpust在Twitter稱,Compound正在秘密考慮轉移到Layer2或其他公鏈,因為Gas費用實在過高。

目前為止,尚未見到進一步的報道顯示Compound會具體采取何種方案。不過前文提到過的EasyFi,作為Compound的仿盤,倒是可以作為示例,展現Compound+Layer2會有怎樣的體驗。據EasyFi博客介紹,EasyFi是一種通用的第二層數字資產借貸協議。建立在Matic網絡之上的DeFi體系。Matic網絡于2020年5月31日上線,采用了Plasma作為擴展方案。EasyFi的目標是專注于信貸協議,使借款人能夠輕松可靠地獲得各類信貸資產。EasyFi開始時,V1是作為CompoundFinance的分叉而創建的,從以太坊主鏈到了Matic網絡,實現Layer2方案結合的抵押擔保貸款協議。Curve:未來會采用Layer2方案8月17日,Curve團隊的Charlie在電報群內回復網友信息時提到:未來(Curve)會用到Layer2解決方案和擴容,只是現在還沒完成。我們知道,高昂的gas費對于散戶而言并不公平,對我們,至少對我來說,這挺讓人沮喪的。

小結

從本文對幾個頭部DeFi項目的分析可以看出,DeFi項目采用Layer2方案,只是時間問題而已。盡管管中窺豹未見全貌,但是對比了多個Layer2擴展方案后,從多方面考慮我們可以得出初步結論,OptimisticRollup(或者也可以將zkRollup考慮在其中)的方案,可能會成為采用Layer2方案的DeFi項目首選。DeFi的中場戰事,少不了Layer2這一重要角色。而在Layer2各個方案中,又有什么潛在投資機會?不妨留作開放話題,一起探討。-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

Tags:LAYERDEFEFIDEFIPepe SlayerDeFi Wizarddefiai幣被盜PieDAO DEFI Small Cap

9月24日,外灘大會正式在上海開幕。作為全球范圍內迄今為止最大的金融科技大會,首屆“外灘大會”的主題聚焦在“科技讓未來更普惠”。9月25日下午,以區塊鏈為主題,外灘大會舉辦了一場產業峰會.

1900/1/1 0:00:00免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00轉自: PANews 很早之前就有人預言Uniswap的發幣可能標志著本輪牛市的終結,不管是否如此,但9月的DeFi市場確實迎來了轉折點,收益率下降,安全事故頻發.

1900/1/1 0:00:00譯者:潔sir 在去中心化金融(DeFi)的世界中,去中心化交易所(DEX)為最重要且最核心的一環.

1900/1/1 0:00:00要點: 統計數據顯示,目前有13家上市公司共持有了大約69億美元的比特幣,其中有12家公司的投資實現了盈利;Microstrategy、GalaxyDigital、Square及灰度是關注或持有.

1900/1/1 0:00:00烤仔觀察 開放的精神、獨特的視角、認真的態度,觀時事、察熱點,闡態度,《烤仔觀察》站在不一樣的角度,帶你看世界.

1900/1/1 0:00:00