BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.07%

ETH/HKD+1.07% LTC/HKD+1.12%

LTC/HKD+1.12% ADA/HKD+1.4%

ADA/HKD+1.4% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD+1.59%

XRP/HKD+1.59%

作者:Nancy

來源:PANews

伴隨著熱火朝天的農民種田潮,DeFi這趟高速列車正以驚人的速度向CeFi逼近。其中,借著流動性挖礦的東風,以及自動做市商這一神兵利器的DEX異軍突起,讓加密市場的交易賽道充滿了變數。或許,連站在加密圈食物鏈頂端的掠食者CEX,也都未能預料到這場突如其來的爭奪賽。

盡管現階段的DEX數量仍只有CEX的十分之一,24小時交易量也只有CEX的百分之一,但從CEX忙不迭上線DeFi代幣,且紛紛推出自家DeFi產品來看,CEX已然動了其奶酪,中心化交易所壟斷的市場格局正在被沖擊和顛覆。

狹路相逢勇者勝。一場交易賽道的戰事悄然拉開序幕,摩拳擦掌的DEX能否成功突圍?強大成熟的CEX又能否保住“鐵王座”?

01?

DEX來勢洶洶,中心化交易所C位不穩?

經過兩年的錘煉,DeFi僅在半年多內發展成為加密市場中一股不容忽視的力量。雖然起步較晚的DeFi,發展速度與規模不容小覷。DeBank數據顯示,自今年以來,DeFi協議的總鎖倉量漲了近13.2倍,項目總市值漲了近8.2倍。

數據:Cumberland從CEX平臺提幣1.7萬枚ETH:7月14日消息,據Lookonchain數據顯示,在美國法官裁定XRP不是證券的消息傳出后的一小時內,加密做市商Cumberland從Circle提幣5860萬枚USDC后存入Binance,隨后從Binance及Coinbase平臺提幣共計約1.7萬枚ETH(價值約合3400萬美元)。[2023/7/14 10:54:46]

雖然近日加密市場整體開啟普跌模式后,DeFi市場也未能幸免,不少代幣幾乎腰斬,但其部分備受矚目項目的表現仍讓一眾加密貨幣在其面前黯然失色。

不僅是DeFi板塊帶來的超高回報率讓很多投資者為之“折腰”,其爆發的潛力更是讓VC青睞有加。例如,DeFiPluse平臺上列出的34家去中心化金融公司已經從100多家風險投資基金中募集到超過5億美元的資金,其中不乏PolychainCapital、A16z、ParadigmCapital、1Confirmation等知名風投的身影。而這些僅是DeFiPluse上列出的DeFi項目,仍有不少項目融資尚未統計其中,由此可以看出DeFi的長期價值被資本深受認可。當然,來自社區的力量更是成為推動著DeFi發展的重要一極。

BTCEX啟動2000萬美元創新基金支持Move生態項目:金色財經報道,BTCEX宣布推出2000萬美元的創新基金。該基金的主要目標是投資于具有解決現實世界問題潛力的優秀 Web3 項目,例如 Move 生態系統項目。首批獲得BTCEX創新基金支持的項目包括Move生態項目,尤其是Aptos和Sui生態項目。[2023/5/20 15:15:16]

盡管從誕生到現在,DeFi一直被認為是手握改變未來金融形態之刃的顛覆者,但其突然爆發是讓CEX都始料未及的。也正是在這波熱潮中,DEX逐漸在交易所格局中占據一席之地。

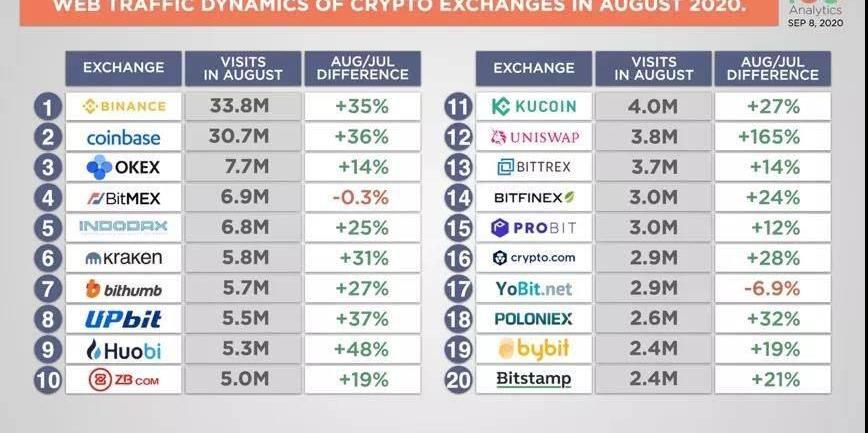

ICOAnalytics統計數據顯示,今年8月加密交易所的平均網站流量較上月出現大幅上升,平均網站流量環比增加約26%。其中,幣安、Coinbase、火幣、Kraken等交易所漲幅均超過30%。值得一提的是,在統計的前20最受歡迎的加密交易所中,去中心化交易所Uniswap環比激增165%,位列第12位,這是DEX首次進入前20名。

來源:ICOAnalytics

與此同時,TheBlock也指出,8月份DEX交易量超過110億美元。DEX現貨交易量與CEX交易量的比率連續一個月上升,在8月份超過6%,該比例在7月份只有3.95%。

Clairvoyant Labs將近期從CEX提出的170萬枚BLUR等全部轉回CEX:5月2日消息,據鏈上分析師余燼監測,大概一個小時前,Clairvoyant Labs將前些時間從CEX提出的幾個幣種全部轉回了CEX:

- 170萬枚BLUR(價值105美元)轉入OKX;

- 14862枚COMP(價值59萬美元)、590枚MKR(價值42萬美元)轉入幣安。

此前4月22日消息,被標記為“Clairvoyant Labs”的聰明錢地址于1小時前從OKX提幣170萬枚BLUR至鏈上。[2023/5/2 14:38:40]

雖然高速成長的DEX一時半會兒很難真正撼動CEX這顆大樹,但DEX對其活躍度和交易量的沖擊是顯而易見的。在DeFi熱潮初期,從加密市場的游刃有余到DeFi生態的應接不暇,中心化交易所們化陷入了被牽著鼻子走的境地,只能跟隨DEX的節奏開設DeFi專區,無審核上線熱門項目,只為滿足用戶的交易需求。更甚至有些平臺在未經過項目方同意的情況下,為了流量將一些DeFi項目“強上”。如此被動的場面,是這些中心化交易所不曾有過的。

而DEX和CEX這兩種不同的業務模式也讓加密市場產生了兩極分化,新興派忙著在DEX中撿錢,古典派只能在CEX中接盤。面對這種情形,不少新興派玩家調侃道,“去CEX接盤,估計這輩子都解不了套。”

路印協議推出跨L1、L2和CEX網橋產品Ethport:據官方消息,路印協議(Loopring)宣布推出跨Layer1、Layer2和CEX網橋產品Ethport,Ethport會在5月份發布的Loopring3.7版本中提供。具體來說,使用Ethport可以通過批處理和零知識證明功能,使路印zkRollup用戶低成本直接從Layer2與Layer1DApp進行交互;支持跨Layer2轉賬;CEX可使用標準Layer1接口直接提款到LoopringzkRollup,同時仍可節省Layer2成本。路印協議表示,Ethport將盡可能使用Layer2上可用的流動性。[2021/4/21 20:42:31]

不可否認的一個事實是,DEX正贏得越來越多的投資者青睞。對于CEX,尤其是小型的中心化交易所而言,未來將會越來越難生存。

02?

流量保衛戰:從被動上幣到主動強推“挖礦”

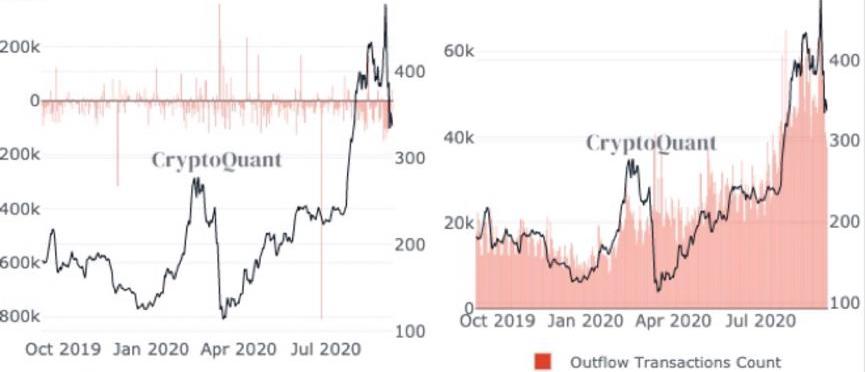

當玩家正大量從CEX中提幣,瘋狂為DeFi“輸血”時,加密市場卻迎來大幅下跌,隨之而來的是CEX延遲或限制提幣。一時間,“CEX用數據砸盤反擊DeFi”的猜測不脛而走。雖然這僅是揣測,且不少中心化交易所也都予以否認,但現實卻是以ETH等為首的代幣確實正在不斷流出。例如ETH,CryptoQuant數據顯示,近期CEX的ETH流出量正在不斷攀升,其中9月7日交易所提款轉賬總數高達72642ETH。

Uniswap交易量超越第二大CEX Coinbase Pro:Uniswap本周累計鎖定的總價值(TVL)高達20億美元。周二的數據顯示,在DeFi項目中,Uniswap在110億美元的市場中占據了18%以上的份額。周二交易量數據,第二大CEX CoinbasePro在過去的24小時內交易額為3.43億美元,Uniswap如今以3.98億美元的價格遠高于Coinbase Pro,從而使DEX在9月29日的交易量上成為第二大加密貨幣交易所。[2020/9/30]

CryptoQuant:中心化交易所ETH流入出情況;中心化交易所ETH轉出量

隨后,一場“提幣運動”開始在各大社交平臺傳播。談到“提幣運動”,可追溯到2014年“門頭溝”事件出現后引發的“密鑰證明運動”,該運動得到廣泛聲援,其初衷是為保證資金安全,號召用戶自己掌握私鑰。此后,幾乎每年都會出現提幣運動,但都未取得多大成效。

與以往不同,雖然目前DeFi引發的“提幣運動”看似形式大于內容,但DEX已憑借著自己掌握錢包與私鑰、無需做繁瑣的KYC等優勢占據了一定的市場份額,且不少投資者都對其推崇備至,這也使得CEX有點“坐立難安”了。但就目前而言,DeFi技術和資金的高門檻、網絡擁堵、高額手續費、安全等問題也使其難以較快走向大眾。與此同時,DeFi瘋狂之下亂象叢生,如項目跑路、創始人套現砸盤等現象,也使得DEX大規模普及任重道遠。

與其一味迎合,不如改變自己。趁著DeFi勢頭有所放緩,幣安、火幣、OKEx等各大中心化交易所紛紛推出自家平臺幣的流動性挖礦,且展開自有公鏈支持DeFi的定位。然而,這種玩法本質上與IE0不無區別。IE0的玩法是鎖倉平臺幣后,投資者用平臺幣參與項目投資,而交易所的挖礦玩法也是鎖倉平臺幣,用挖礦的模式按照比例分發新代幣,說到底這還是一種打新行為。對于DEX而言,只是提供了一個低門檻、無Gas費用、滑點低的參與方式,讓更多的普通大眾可以參與進來。另外,隨著交易所的流動性挖礦頻率加快,其是否會如以往IEO一般高開低走,項目質量下滑,還值得商榷。

而外界對這種鎖倉挖礦的看法也褒貶不一。PrimitiveVentures創始合伙人Doveywan評價道,這是個無本萬利的生意。中心化交易所上做“挖礦”的項目,可能有點本末倒置了,因為流動性挖礦對于項目來說是冷啟動流動性,想要拿中心化交易所的流動性那估計有點“天真”了。而微博知名KOL超級君認為,DeFi挖礦盈利在于門檻,門檻越高潛在利潤越豐厚。交易所的DeFi挖礦門檻低,其利潤也就相對薄弱了。

值得一提的是,大火的DeFi也曾帶來了局部的牛市。在DeFi光環的加持下,CEX這種面向大眾的打新玩法,能否如2019年的IEO玩法為低迷行情注入一劑強心針?OKExResearch首席研究員William告訴PANews,各大交易所推出的鎖倉挖礦的模式或將引領下一波行情發展。他解釋道,鎖倉挖礦實際上是以前的“鎖倉”+“空投”,是交易所真金白銀地砸錢,用戶當然會趨之若鶩。相比于DeFi的“流動性挖礦”讓二級市場用戶接盤,這種做法更有利于市場的健康發展,但能給DeFi的“流動性挖礦”續命多久,還有待市場觀察,因為DeFi的“流動性挖礦”,本身就沒有可持續性。

03?

是互補而非取代,用戶訴求是競爭的不二法門

盡管DEX與CEX掐得不亦樂乎,但高速發展下兩者皆暴露出很多短板和問題。

DEX的崛起很大程度上得益于AMM。CoinGecko的數據顯示,這9家DEX占據絕大部分日交易量的9家DEX中,7家都是基于AMM的DEX。究其原因,主要在于傳統的訂單簿模式很容易出現交易速度慢,交易深度差、交易滑點大等問題,而AMM從根本上???改變了用戶交易加密貨幣的方式,開辟了“人人皆可做市”的新時代,是拯救DEX深度的秘密武器。不過,AMM在交易定價權等方面仍存在不小的問題。

與此同時,眾所周知,DEX的基礎設施不僅是在技術層面API上要求穩定,有較強的魯棒性,更為重要的是要有充足的流動性。但從現階段來看,受制于基礎設施,部分DEX的整體成熟程度還欠些“火候”。而發展多年的CEX有著用戶基數大、交易深度足夠、資產流動性充足等強大優勢,這些都是DEX無法媲美的。

對于DEX而言,若想真的超越CEX,還需在技術上繼續深入打磨。而對于CEX而言,DeFi已經為DEX做了很多的用戶教育。如果說之前的提幣運動只是停留在口號上,這次很多人嘗到了DeFi真香后,可能會真的遷移到DEX上交易。

借著DeFi的東風,DEX一路高歌猛進。DeBank數據顯示,與年初相比,DEX用戶數漲了近10.7倍,交易量漲了近158倍。雖然目前DEX的交易量并沒辦法與CEX相提并論,但與CEX時常面臨的運營風險、刷量行為等正將用戶“逼”向DEX。與此同時,DeFi帶來的超高回報率,使得越來越多的DeFi玩家開始去DEX交易,屢創紀錄甚至成為了常態。而隨著DeFi進一步打開開放金融增長空間,其繁榮生態將成為DEX發展的助推器。

DeFi和CeFi在一定程度上是互補的。或許就如OKExCEOJayHao所言,目前DeFi在進入門檻,用戶流量和產品體驗上欠佳,而CeFi在透明度上被客戶所詬病。我們可以用DeFi協作完成資產的托管和清結算工作,而CeFi則可以在獲客和合規等方面發揮作用,由此為用戶提供更好的服務。

總而言之,在DeFi這場圈地運動中,無論是DEX的強勢崛起,還是CEX的全力反擊,說到底還是用戶之爭。而拋開DEX和CEX孰優孰劣的成見,用戶訴求是永遠不變的核心,也是取勝的不二法門。或許,DEX與CEX的競爭將成為為用戶提供更好服務的原動力。

昨天到今天大多數主流幣和DeFi項目都迎來了一波大跌,但比特幣卻在這一片下跌中走出了獨立的上漲行情,截至寫稿時為止漲到了接近11000美元.

1900/1/1 0:00:00上期回顧 市場在9月2日開始持續下跌,成交量方面也在逐步放大,短期市場對方向判斷較為悲觀,形成拋售狀態。這也是前期資金獲利較為豐厚,所以在賣出過程中仍有較大獲利空間.

1900/1/1 0:00:00成熟的金融市場衍生品交易量通常占據80%以上,而加密貨幣衍生品市場份額僅占一半不到,發展空間巨大.

1900/1/1 0:00:00來源:證券日報,作者:李冰金融行業一直被視為是區塊鏈技術的最佳落地應用領域。而銀行對區塊鏈的關注和探索也由來已久.

1900/1/1 0:00:00據TheBlockCrypto9月22日報道,正在為YieldFarming建立一個去中心化金融聚合器的APY.Finance,已經籌集了360萬美元的新資金.

1900/1/1 0:00:00本文來源:21世紀經濟報道 作者:葉麥穗 知識產權領域將產生萬億藍海。9月14日,中國國家知識產權局知識產權發展研究中心發布的《2019年中國知識產權發展狀況評價報告》顯示,中國知識產權發展水平.

1900/1/1 0:00:00