BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+1.18%

ETH/HKD+1.18% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD+3.06%

ADA/HKD+3.06% SOL/HKD+2.05%

SOL/HKD+2.05% XRP/HKD+2.46%

XRP/HKD+2.46%作者:Tony來源:IPFS原力區

許多人曾因為不夠簡潔放棄復雜而有創意的解決方案,但社會具有復雜性,人類亦是復雜的。對于我們來說,通過簡單的解決方案來解決復雜的問題:這并不是一個好主意。

——2009年諾貝爾經濟學獎獲得者ElinorOstrom

上周五官方公布了最新的Filecoin經濟白皮書《締造Filecoin經濟》,其設計對于礦工的條件好像越來越坎坷了,估計官方也有關于其的深遠顧慮,同時市場上也有些投資者深表焦慮,對此以本報告作為深入的解讀。

本篇文章是繼于《太空競賽前,不得不讀的干貨》、《抵押多少FIL才能實現盈利?》和《最全解讀:1T算力,一年能獲得多少FIL收益?》的第四篇抵押及收益系列文章,推論過程可以回顧前文,本文會結合最新的經濟白皮書內容直接給出推理結論。

文章概要:本文會對《締造Filecoin經濟》提出的新調整以及注意事項解讀,以及根據太空競賽情況算出單T算力首日需要抵押約為34.76枚FIL,并且隨著全網算力越來越大,后續加入算力的20天預期收益會逐步減少。

一、《締造Filecoin經濟》對于通證經濟的重要調整

歐洲銀行管理局:穩定幣發行商應該開始為歐盟新規則做準備:金色財經報道,歐洲銀行管理局 (EBA)周三表示,穩定幣發行商應該開始為歐盟新規則做準備,盡管這些規則將于明年6月生效。監管機構表示, EBA 希望在該開始日期之前“鼓勵及時采取準備行動”,以保護消費者并減少企業在 6 月 30 日面臨的困境。

歐盟加密資產市場(MiCA)監管規定了與其他資產價值掛鉤的加密貨幣的治理和準備金要求,相關規定將比加密錢包提供商和交易所的其他許可規則提前六個月生效。

金色財經此前報道,歐盟ESMA發布首批詳細的加密貨幣規則。[2023/7/12 10:50:47]

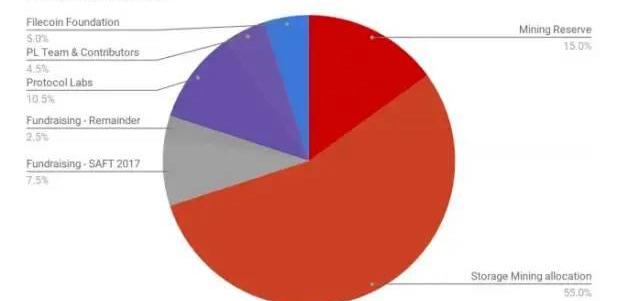

圖一,經濟模型圖,來源:《締造Filecoin經濟》,2020-8-28

縱貫《締造Filecoin經濟》白皮書,關于

通證經濟部分有三點有所調整以及暫定確定下來的:

礦工收益縮水3億枚。礦工由70%收益所得調整為55%,即是14億枚調整為11億枚,其中475萬的太空競賽獎勵由礦工的55%中出,礦工收益剔除的15%部分暫時未定確切使用,最終由社區投票決定;

融資部分由10%調整為7.5%。融資部分的10%,實際投資占比7.5%,剩余的2.5%擬定做生態發展,也是未確定部分;

歐洲議會研究:加密資產應默認為證券,管理DeFi的自治組織應獲得合法地位:金色財經報道,歐洲議會研究報告指出,加密資產應默認視為證券,自治組織應獲得法律地位來管理去中心化金融(DeFi)。該報告稱,除非該國監管機構另有規定,否則所有加密資產都應被視為可轉讓證券,這意味著它們將受到歐盟針對傳統股票和債券的嚴格管理和授權規定的約束。

據悉,該報告是由盧森堡、悉尼和香港的大學學者組成的小組起草的,應歐洲議會經濟與貨幣事務委員會要求,該報告的結果并非歐洲議會的正式立場。[2023/6/1 11:53:03]

基線標準確定。首年網絡啟動時基準線為1EiB,每年并以200%的增速增長,第一年末需要達到3EiB。因為基線標準是隨著全網算力增長變化的,全網提前達到3EB后才能恢復正常的6年減半衰退供應;

太空競賽獎勵源于挖礦收益部分出,空出3.5億枚暫未確定落地場景。原本預期的太空競賽的475萬Fil會由基金會分配,現在也決定從礦工中的11億枚中分配出來。同時早期私募投資者分配減少了0.5億枚,對于早期而言減少了拋壓。還有剩余早期私募的2.5%和礦工收益的15%,共3.5億枚暫未確定最終使用場景,存在一定隱患等;

4.5%部分收益有代碼貢獻者部分。關于協議實驗室團隊中有4.5%是計劃分給協議實驗室和代碼貢獻者,這塊相當于對于早期代碼貢獻者的回饋。

Yuga Labs元宇宙項目Otherside介紹9個社區項目:金色財經報道,據 Yuga Labs 元宇宙項目 Otherside 在社交媒體上重點介紹了 9 個社區項目和構建者,分別是:“非官方 Otherside 維基百科” Wikiotherside、Otherside 數據分析構建器 Otherside_wiki、媒體項目 OtherSpaceFM、播客項目 NFTeaShow、Otherside 動畫建設者 Rida、Koda 動畫藝術家 KEEZi.ETH 和另一位動畫師 Takeshi Gitano、以及 Koda 3D 效果圖制作項目 Jepgkidz 和 Otherside 音樂視頻項目 ApeRaveClub。[2023/1/1 22:19:55]

關于抵押部分:

前置抵押分為算力抵押和交易抵押。算力抵押為預期前20天的預期收益+流通量的30%;交易抵押為流通量的5%;

增加20天收益抵押。抵押部分加重,增加了預期收益20天的收益。不過首年在達到3EB后,抵押比例確定為30%+5%,在此之前,實際會比預計的35%少;

后置抵押期限確定。后置抵押與之前測試網絡一致:20天凍結期,180天線性釋放;

《華爾街日報》社論抨擊美SEC針對現貨比特幣ETF申請存在“雙標”等情況:7月7日消息,《華爾街日報》編輯委員會公開抨擊美國SEC主席Gary Gensler拒絕批準現貨比特幣ETF(exchange-traded products)。

《華爾街日報》7月6日發表了一篇措辭強硬的評論文章,指出由Gensler領導的美國SEC在處理比特幣相關ETP的申請時,與更傳統的資產和其他大宗商品的處理方式明顯不一致。

到目前為止,SEC已經拒絕了所有比特幣現貨ETP申請,包括上周Grayscale和Bitwise的兩項申請,這導致Grayscale對SEC采取了法律行動。

這些一致的拒絕也讓SEC委員Hester Peirce認為,Gensler對現貨加密ETP的抵制“成為傳奇”,因為SEC已經批準了數個比特幣期貨ETP,這些ETP的成本要比現貨ETP高得多,對投資者來說也包括更大的風險。Peirce還質疑為什么ETP產品在美國沒有獲得批準,而在其他地方卻已經獲得了批準。

編輯委員會還注意到Gensler采用的雙管齊下的方法,這使得現貨比特幣產品幾乎不可能獲得批準。這包括要求ETP發起人證明大量比特幣交易發生在一個受監管的市場上,或者基礎市場必須“在傳統市場的保護之外對操縱具有獨特的抵抗力”。

而Gensler“充分意識到”第一個標準根本無法滿足,因為目前幾乎所有的比特幣交易都發生在不受監管的加密交易所。

第二項標準對于發起人來說也是極其困難的,因為美國SEC在沒有“解釋如何滿足”的情況下,“武斷地建立”了針對比特幣現貨ETP的更高標準。(Cointelegraph)[2022/7/7 1:57:45]

后置抵押關于挖礦未釋放部分可以作為前置抵押啟動資金。9月3日官方在經濟模型線上會議表示:除了最開始的啟動資金外,主網允許把未釋放的爆塊獎勵用于前置抵押。

區塊鏈碳交易公司BlueSphere Carbon擬融資1000萬美元:金色財經報道,區塊鏈碳交易公司BlueSphere Carbon宣布推出碳交易平臺,旨在利用區塊鏈技術徹底改變碳信用交易并計劃募集1000萬美元資金。BlueSphere Carbon 表示,區塊鏈技術現在碳交易領域發揮著越來越重要的作用,可以在驗證過程中消除所謂的“重復計算”問題。到目前為止,BlueSphere Carbon 已經使用了 Moss Carbon Credit、Klima DAO、Verra 和 Toucan Protocol 等組織開發的區塊鏈技術,而且還在探索其他新興碳交易市場。(intellinews)[2022/6/9 4:12:23]

總體而言,礦工收益減少了,預留了總共3.5億枚FIL暫定未確定使用場景,這塊使用可能會存在一定隱患;同時初始抵押,即力抵押為預期前20天+流通量的30%,對于早期而言,因為市場上流通的FIL較少,預期前20天比重較大,后期流通大了,后期流通量的30%比重較大。

那么總體對于我們礦工投資者而言,單T抵押成本如何?

二、基礎概要以及調整:根據太空競賽供應的重新計算

《最全解讀:1T算力,一年能獲得多少FIL收益?》曾擬定一些場景,主要是針對測試網2.0的發展規律做出主網情況預測,本次對太空競賽的規律做出總結,預測未來規律可能更為貼切,主要調整如何:

測試網2.0基線以下簡單供應和供應規律調整為太空競賽基線的供應規律;

根據每個高度的爆塊票數引用平均票數幸運值;

結合太空競賽的全網算力增長規律。

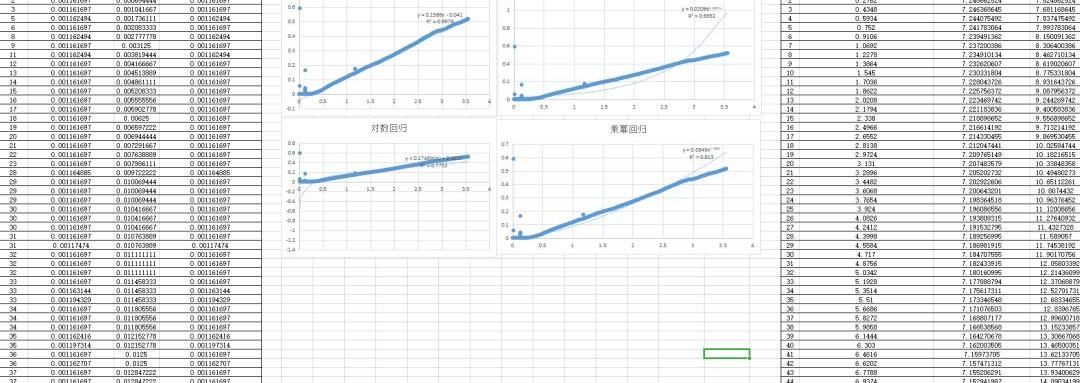

以之前算法一樣,我們知道的單個區塊獎勵簡單供應公式為

330000000×EXP(-1.09897764548444E-07×((T×2880+1)-1))×(1.09897764548444E-07)/5),進而來擬定基線部分的回歸方程,預測未達到基線標準以下部分,最為貼切的為0.1586×T-0.041,經過檢測符合后續短期規律。

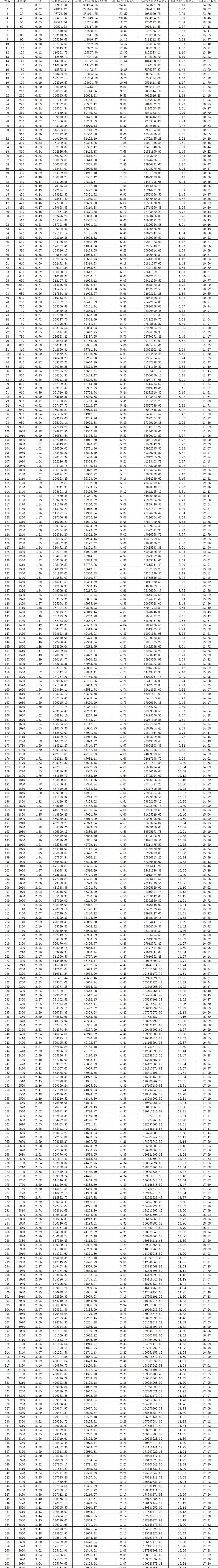

?圖二,左為太空競賽數據,中間為基線供應回歸方程,右為符合方程的預測結果,來源:IPFS原力區,2020-08-31

根據以上公式,可以得出一個月內,每個區塊供應獎勵如下:

圖三,簡單供應與基線供應首月供應圖,來源:IPFS原力區,2020-09-01

同時太空競賽中,不同高度會有多個的爆塊節點以及不同幸運票數。對此,平均筆者擬定10242高度之前的規律,得出平均每個高度會有4.23911741214058倍數的爆塊數。

那么當天的總獎勵數量約為

{330000000×EXP(-1.09897764548444E-07×((T×2880+1)-1))×(1.09897764548444E-07)/5)+}×4.23911741214058×2880。

三、按照當前網絡抵押成本多少?

關于初始抵押=預期20天收益+30%流通量的抵押的考慮

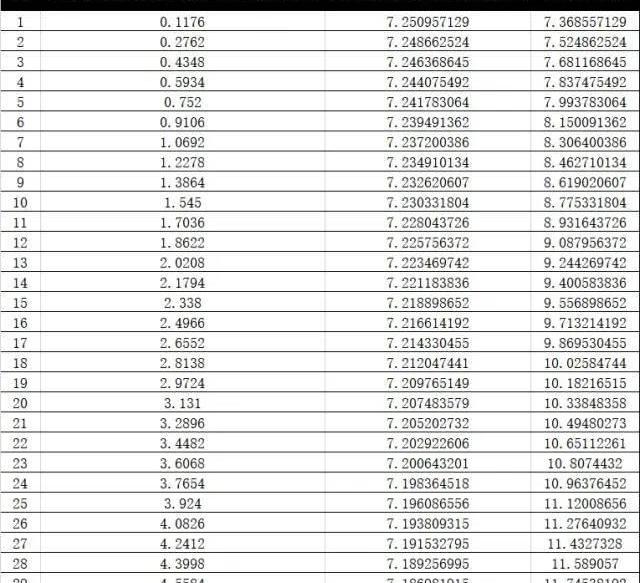

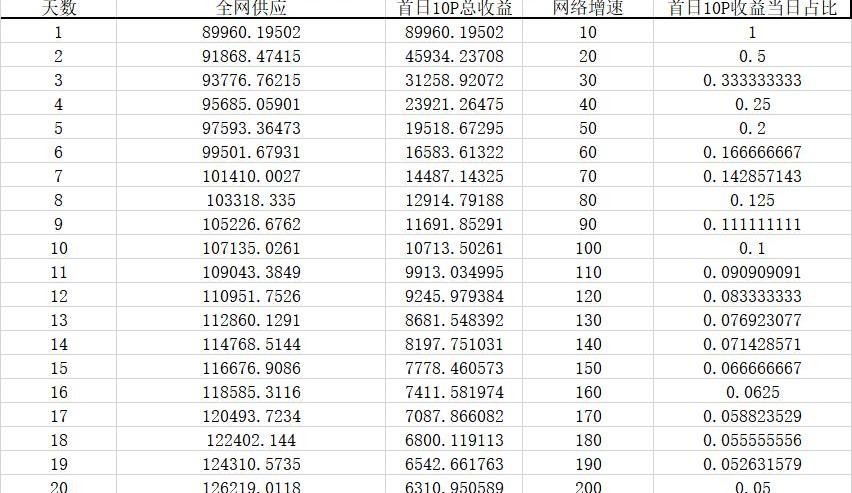

假如首天如太空競賽發展一樣,假設增速、10PB日增長算力的區塊獎勵與太空競賽一樣,結合以上簡單供應以及基線供應公式,可以算出預期二十天的收益抵押為35.4954萬枚FIL;同時還需要抵押流通市場上的30%,按照圖四上的預計每天釋放約34.32萬枚,那總共需要抵押多少枚?

圖四,預期首日10PB20天收益為35.4954萬枚Fil演算,來源:IPFS原力區,2020-0902

二十天預期收益為為35.4954萬枚FIL,10PB全網算力折合單T需要抵押為34.6634910421931枚FIL。

主網上線后的流通抵押會引用一個參考系數,為達到網絡基線前抵押系數會小于30%,即是抵押數量公式Power/MAX×30%×Totalcriculatingsupply,根據以上條件首日全網算力為10PB、初始的MAX為1EB,Totalcriculatingsupply為以下第一天釋放的代幣數量,代入數據,當T算力抵押為

1T/1EB×30%×3446023.5921≈0.098998144枚。

圖五,開發團隊、基金會、投資者每日釋放量,來源:IPFS原力區,2020-08-31

所以兩者加起來初始抵押=預期20天收益+30%流通量的抵押為34.7624891859858

FIL。

假設每天恒定增加10PB,一年的預測20天收益:逐步衰減

圖六,每日10PB算力增長每日增加單T的總抵押成本,來源:IPFS原力區,2020-08-31

整體而言,因為總體收益會最開始是增加,滿足基準網絡情況后會逐步下降,但是因為全網算力總體增加的,所以分擔的收益就減少了,所以對于后期的增加預期20天抵押收益會逐步減少,由第1天的34.76枚降低第365天為17.42枚。

四、經濟模型背后的推測:偉大宏遠的落地規劃

總體來看,該次通證經濟模型不是很樂觀,無論是對于服務商還是礦工投資者。對于礦工服務商而言,本次白皮書還提及了關于扇區故障費、檢測費、終止費等嚴苛的機制,以保障網絡正常運行;對于礦工投資者來說,需要加注投資抵押費用。對于官方預測顧慮可能是:為保障網絡的快速壯大避免早期礦工投入的盡快獲利,減緩造富效應,減慢隨協同效應而來的分叉,讓Filecoin更深度的應用積累。在真實應用建立之后,分叉分流的項目并不能直接與Filecoin抗衡。

提醒:

目前因為擬用數據求基線網絡的數據較小,可能會存在一定偏差,實際應是指數增長較為合理,未來是否合理有待觀察;

同時每日10PB算力增長每日增加單T的總抵押成本圖流通部分部分為預測數據,會存在一定偏差,不是實際精確值,僅作參考;

以及早期沒有把交易抵押的5%折合算進去,因為未確定Deal的真正生成時刻,暫擬定該塊為0;

以上是根據太空競賽經濟規律總結而得,會與實際主網上線存在一定偏差,僅供研究分析,不做投資判斷。

“礦機全部賣光了,我們下半年可以休息了。”“我這有5000萬,誰有貨馬上付錢!”吳說區塊鏈從多個渠道獲悉,神馬、嘉楠、億邦等主流礦機廠商今年現貨、期貨乃至絕大多數庫存都已售罄.

1900/1/1 0:00:002019年6月,Libra首次公布了它的計劃以及相應的白皮書。它立刻在全球范圍內,特別是在區塊鏈和加密數字資產行業引起了巨大的反響.

1900/1/1 0:00:00幾個月時間內,DeFi就經歷了一場超級大牛市。如果從312黑天鵝事件算起,短短半年時間,DeFi前100項目代幣總市值翻了20倍,觸及100億美元,DeFi生態質押資產總價值也從4.5億美元上漲.

1900/1/1 0:00:00上周引發爭議的DeFi項目SushiSwap在本周繼續是加密社區關注的焦點,在遷移完成后,SushiSwap能否起死回生? SushiSwap 此前一周.

1900/1/1 0:00:00當SushiSwap出現后,仿盤開始填滿幣圈,社區幣已經從稀有到泛濫,所有的項目都強調公平,強調自己的無VC,強調自己的社區驅動.

1900/1/1 0:00:00對于區塊鏈和加密貨幣行業來說,2020年注定是不平凡的一年,許多意想不到的大事接二連三發生:新冠疫情導致全球金融市場崩盤、比特幣區塊獎勵減半、DeFi熱潮涌現等.

1900/1/1 0:00:00