BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD-0.89%

LTC/HKD-0.89% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD+0.17%

SOL/HKD+0.17% XRP/HKD-0.57%

XRP/HKD-0.57%9月5日,“2020CHAINSIGHTS全球區塊鏈與數字金融峰會”在海南舉行,我受邀出席峰會,發表了主旨演講

《DeFi:開啟可編程金融新紀元》。

演講的內容分為三部分:

1.DeFi市場的發展趨勢。通過一些數據分析,向大家展示了真實的DeFi世界。

2.流動性挖礦的機遇與風險。在這一部分,我介紹了流動性挖礦的三種一般基本模式,通過對Compound、Sushiswap等當紅項目的分析,分享了“流動性挖礦”這個賽道的發展現狀和我的一些觀察思考。

3.OKEx的加密生態布局。在新的行業機遇期,OKEx將始終向陽而生,從“布局全球化”和“用戶全生命周期”兩個維度出發,全方位擁抱DeFi,構建“CeFi+DeFi”的復合型加密生態。

精華觀點:

?穩定幣市場在下一個周期里,勢必會發生大的洗牌。

?以太坊的價格突然下跌,其助推因素有很多,包括持續下跌的全球美股市場等。

?通證經濟的激勵模型必須跟真實的業務直接掛鉤,或者直接有基本面的呈現,才會有長期的正向反饋。

?這波DeFi代幣99%都會歸零。

?以太坊的生態非常厲害,已經真正完成了“從零到一”的生態自循環。

《演講實錄》

第一部分:DeFi市場發展趨勢

DeFi是一個可編程的、代碼的去中心化體系。

類似于傳統世界的借貸、投資、保險、交易等一系列涉及到錢與錢流動的行為,在DeFi世界里,邏輯上都是可以進行的,但這里還是會有一定的挑戰。

目前,DeFi領域主要以資產、借貸、DEX三類協議發展最為蓬勃,這些都是底層用戶驅動的方向。

歐易OKEx計劃于4月23日調整部分杠桿梯度檔位規則:官方消息,歐易OKEx計劃于2021年4月23日18:00調整部分杠桿梯度檔位規則,具體細節請點擊“查看詳情”。[2021/4/16 20:27:57]

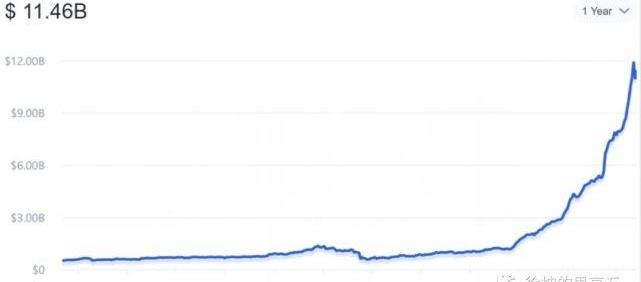

下圖中這個數據可以充分證明一些問題,也能看到一些機會。

數據來源:OKLink區塊鏈瀏覽器

DeFi市場的野蠻增長

從2020年的DeFi市場來看,當前DeFi總鎖倉量約在120億美元左右,已經是2019年年底的17倍之多。之后,DeFi又衍生出多種類資產抵押,例如,比特幣抵押的資金快速增加,從年初的430萬美金,達到了現在的6億美金,比年初增長了14倍之多。

這些數據都充分說明,市場的熱度是OK的。

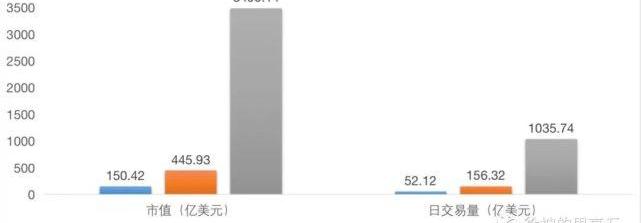

目前按照第三方統計數據來看,DeFi代幣的總市值達到了150億美金,這說明了什么?從2013年至2017年,大家感興趣的是比特幣、以太坊等,在今年短短幾個月時間中,DeFi資產已經占據了加密資產的4%,這是一個新的動向,也是新的業態,非常值得大家研究和思考。

數據來源:Coingecko

此外,Top100DeFi項目代幣的日交易量達到了52億美金,約是以太坊日交易量的三分之一。

穩定幣下個周期將迎來洗牌

穩定幣在過去4年間已經經歷了市場的檢驗,總市值在今年5月突破100億美元,當前已超過160億美元,是年初58.3億美元的3倍,每個月都用進入成熟增長的階段。

社交巨頭Line稱其Link Token交易額超過1億日元:8月26日消息,社交巨頭Line表示,在其加密交易平臺上,其Link Token (LN)的交易額已經超過1億日元(約合94.1萬美元),這距離該貨幣開始交易僅6天。(CryptoNews)[2020/8/26]

數據來源:DappTotal

穩定幣在DeFi世界是連接作用——從最初的挖礦到現在的挖礦,很多池子都有穩定幣的池子。不管在傳統金融世界還是在加密資產世界,穩定幣的角色都非常重要。

目前來看,USDT依然占據80%以上的市場份額,但其中心化極強、透明性極差的特點對市場無疑是個隱患。

其他合規穩定幣,現在更需要打磨產品、拓展通道,抓住新的機會,穩定幣市場在下一個周期里,勢必會發生大的洗牌。

DeFi的整體規模仍在初級階段

實際上,DeFi世界目前對大戶非常友好,現在真實的用戶數雖然從10萬增長到40多萬,但用戶基數還是非常小。

資本是逐利的,由于“流動性挖礦”熱潮的迸發,今年上半年,DeFi用戶從10萬增長到23萬,增幅為130%,而下半年增速明顯加快,2個月內增長20萬,達到43萬。

數據來源:DappTotal

高收益驅動下,越來越多的的CeFi用戶開始嘗試DeFi的應用。

不過即使如此,DeFi用戶增長速度與鎖倉量增長速度相比,仍有較大差距,也側面證明目前DeFi中仍是大資金玩家,未能真正做到普惠中小用戶的愿景。

外匯和加密技術提供商B2Broker在白俄羅斯開設子公司:外匯和加密貨幣技術提供商B2Broker宣布在白俄羅斯首都明斯克開設了一家新的子公司B2Prime。白俄羅斯共和國國家銀行(NBRB)已將該公司列入其外匯公司名單,目前B2Prime已被允許在該國開展業務。新公司已于3月11日正式開業。(Finance Magnates)[2020/3/18]

這說明接下來可能存在機會,但也可能面臨更大的挑戰。

第二部分:流動性挖礦的機遇與風險

所謂“流動性挖礦”,是指DeFi項目將項目代幣分配給流動性提供者,通過經濟激勵吸引用戶參與的模式。

作為頭部加密資產的中心化交易所,我們在全球做了很多布局,尤其是最近的流動性挖礦,給我們帶來的觸動非常之大。

真正需求永遠來自于用戶,或者說,交易所做的事情永遠圍繞用戶,因此即使流動性挖礦規模很小我們也依舊在參與,在嘗試。

流動性挖礦的基本模式

流動性挖礦有三個基本模式:

第一個是借貸挖礦,其短期存在的投機熱度過高,所以交易風險是比較大的。

第二個是單幣種抵押型挖礦,比如波場上近期的熱門項目pearl.finance,提供USDT、USDJ、JST等代幣池,質押對應的代幣進去,就可以獲得PEARL代幣。

第三個是交易對流動性挖礦。

昨天以太坊大跌,我們挖的是有磨損的池子,當天的回溯比較大,但遠遠比不上以太坊跌的價格比例,所以我們昨天略虧了一點,但是在PEARL代幣上直接賺回來了。

通過這件事情,我們交了學費,但也確實上了一課。在我們這個行業,很多新的項目,如果你不玩,就永遠理解不了其中的內涵。

關于Comp和Sushiswap

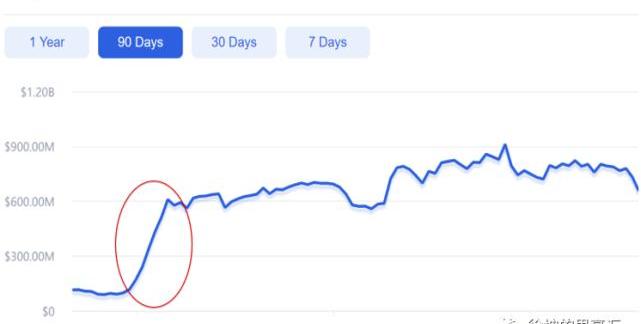

Compound在6月份的時候開始進行流動性挖礦,搞起了一小波浪潮,很多幣圈老用戶也是從這周開始進行挖礦。

動態 | 700枚比特幣自OKEx轉至一未知地址:據Whale Alert監測,北京時間13點37分,700枚比特幣自OKEx多個地址轉至一未知地址。[2020/2/18]

數據來源:OKLink區塊鏈瀏覽器

通過“借貸挖礦”模式,Comp一周內吸引了5億美金新增鎖倉價值,活用用戶從343增長至頂峰的2350,代幣價格也超過同期ETH的價格,市值最高接近10億美元,將DeFi市場推向新高。

之后,Sushiswap做了比較大的模仿,并把Uniswap上的用戶轉移到了Sushiswap,借助Uniswap起勢,推動了“流動性挖礦”的第二波浪潮。

Uniswap一直穩居DEX龍頭,但并沒有建立自己的代幣機制,而是選擇了傳統的股權融資,在8月6日宣布完成1100萬美元A輪融資,a16z領投。

等到Sushiswap正式上線時,勢必會分走Uniswap的流量,但Uniswapv3的上線時間、以及是否會增加代幣機制,讓這場競爭的結局難以預測。

目前來看,大家對于流動性挖礦還是比較期待的,因為有可能會出現新的資產類和有價值基本面支撐的平臺。

對流動性挖礦模式的思考

隨著“流動性挖礦”的爆火,gas費現在也屢創新高,各大公鏈競相走上了這條殘酷的賽道,角逐DeFi。

關于以太坊的手續費,從上周五上午開始,OKEx注意到以太坊的手續費突然下降,聯動到行情來看,其中有可能存在一定的關聯性,但未必有直接的關聯。

聲音 | 北大光華教授劉曉蕾:中國需要有自己的token交易所進行試點:據北京大學光華管理學院消息,北大光華教授劉曉蕾撰文指出,在監管層面,應該具備區分金融騙局和正規區塊鏈業務的能力,不要談幣色變,甚至談鏈色變。對于最新出現的金融科技和產品,應該更多與業界溝通,提高監管能力。比如,中國需要有自己的token交易所進行試點,需要有一個人民幣掛鉤的穩定幣,需要有一個公鏈。[2018/11/7]

數據來源:OKLink區塊鏈瀏覽器

昨天以太坊的價格突然下跌,其助推因素有很多,包括持續下跌的全球美股市場等。以太坊的生態源源不斷地在做,但是其他也在不斷的拷貝。

我親自帶領團隊在一線進行過挖礦,因此有幾點心得體會。

首先,對于項目而言,收不收益對平臺來講無所謂,真正理解市場的玩法和機制這一點對于項目,或者對于DeFi來說至關重要。通證經濟的激勵模型必須跟真實的業務直接掛鉤,或者直接有基本面的呈現,才會有長期的正向反饋,不然短期的拔苗助長會造成后面出現很多垢病,而想做這樣的嘗試也很難,因為前期支付的成本過高了。

第二點,對于用戶而言,參與DeFi挖礦與參與早期的私募、公募一樣。大家參與各種各樣的挖礦,但你的策略是選擇無磨損挖礦還是有磨損挖礦呢?如果是無磨損挖礦,那么是選擇挖完馬上賣掉還是長期持有?做這個決策的前提是對項目的基本面或者邏輯有有真正的理解。

有一點很明確,那就是這波DeFi代幣99%都會歸零。但是過程中用戶要參與進來,如何把風險控制到最低,這一點是值得思考的。

我們的觀點是以太坊的生態非常厲害,因為它已經真正完成了“從零到一”的生態自循環,以太坊可以類比微信,它的手續費可以很大能動性的旺起來,這是其他公鏈做不到的。

第三部分:OKEx的加密生態布局

最后講一下OKEx的加密生態布局。我們的全球化戰略就是兩個詞:全球化和全周期。

全球化布局和用戶全生命周期

首先是全球化布局。

2018年的時候,其他交易所也喊出過這樣的口號,即全球化的路怎么走,但現在來看大家都失敗了。

OKEx理解的

“全球化布局”,

第一是產品必須過關,不同品種的產品屬性是不一樣的。比如,我們去年招聘了很多外國人做產品經理,也在美國也搭了團隊,昨天OKEx海外版本第一次升級,目前來看,可以滿足老外使用,因為每個區域的用戶對于產品的屬性、需求和使用感受等是完全不一樣的。

第二是運營的市場,如何能夠更好地服務國外用戶,這是值得思考的。目前我們的策略以用戶為初心,這是一直堅持,始終不變的策略。

其次是“用戶全生命周期”。

只要你有可能成為加密資產用戶,我們就應該一站式滿足你的需求,從買幣到交易再到加密資產工具。

為了實現這一點,OKEx建立了“四大核心產品線”——買幣、交易、加密資產工具和學院,力求在交易體系上完全滿足用戶的各方面需求。

OKEx始終希望以核心競爭力構筑起護城河,保障用戶的體驗和資產安全。

近年來,相比行業其他交易所,我們在系統功能、系統質量、安全保障、風控水平等方面都做到了前列,尤其是在合約市場上,目前是排NO.1,但之前也踩了大概七年的坑。

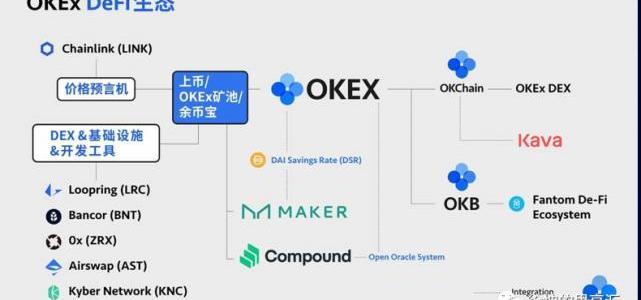

全方位擁抱DeFi浪潮

面對新的行業機遇,我們始終堅持“擁抱變化”,向陽生長。

2019年,

OKEx成為首家集成DSR的中心化交易所,打開了CeFi+DeFi產品層面的大門。

目前,我們現貨交易已經上線了31個DeFi類資產,幣幣杠桿和永續合約也已經覆蓋9個DeFi幣種,包括COMP、SNX、以及近期大熱的YFI、SUSHI等。

為了迎接DeFi熱潮,OKEx從資產端、產品端全方位擁抱DeFi,構建CeFi+DeFi的復合型加密資產生態。

從產品端集成DeFi入口,提升用戶體驗

為了方便OKEx散戶和整個行業的散戶能夠在OKEx中進入DeFi世界,降低用戶時間成本和學習成本,我們決定從產品端集成DeFi入口,為用戶的體驗“擴容”。

目前,我們計劃

在OKEx的Loan/Earn產品上聚合各類DeFi產品的功能,用戶將能夠直接通過OKEx在Compound、MakerDAO等DeFi產品上進行存借幣,并參與一些YieldFarming活動。

目前,OKExLoan/Earn產品中已經上線了市場利率對比功能,即讓用戶清晰對比CeFi/DeFi市場的存借幣利率,Compound等鏈上產品的存借幣功能也會很快與大家見面。

第四部分:小結

DeFi挖礦與17年的ICO底層邏輯很相似,17年參與私募、公募,就如同當前參與挖礦,新項目層出不窮,但最終只有少數優質項目,能上線頭部交易平臺,獲得市場的共識,

99%以上的項目都是草草收場。

DeFi浪潮下誕生了很多機會,但大家也要同樣重視潛在風險:

1、合約安全性應當是評估DeFi項目的首要指標,如果合約存在漏洞,或是開發者掌握更大的權限,可能導致資產被盜,或被項目方轉移。

2、正確認知流動性挖礦的無常損失,作為AMM的LP進行挖礦,比如sushiswap,初始提供等值的ETH-USDT,當ETH下跌的時候,ETH數量變多,USDT數量變少,但總資產的U本位價值是下降的,交易帶來的資產結構變化導致了U本位價值的變動;而單幣抵押型的挖礦,如果類似Pearl的USDT池子,U本位本金是無磨損的,如果抵押非USDT的資產進行挖礦,也將會承擔U本位本金的變動的風險。

3、絕大多數DeFi代幣尚未得到市場共識,價格波動較大,及時提幣賣出,是更穩健的挖礦策略。

我今天的分享就是這些,整體而言,新鮮的事物一定要感受,不能只站在岸邊。

OKEx目前的產品、體系或者全球化的認知,我覺得至少比以前上升了很大臺階,最后也希望大家能夠關注OKEx,關注我們這個行業的變化。

FX168財經報社訊?據路透社報道,四個月前,尼日利亞的AbolajiOdunjo對自己在拉各斯繁華的街頭上的手機商鋪做出了根本改變:使用用比特幣向供應商付款.

1900/1/1 0:00:00作者|哈希派分析團隊 加密貨幣總市值為1.97萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為1.97萬億美元,24小時交易量為870.03億美元.

1900/1/1 0:00:0018日下午,在鏈聞、Winkrypto主辦的世礦會-廈門站上,MIX集團董事長韓衛平表示,將分叉Filecoin。18日中午韓衛平也向吳說區塊鏈證實了這一消息.

1900/1/1 0:00:009月14日,比原鏈官方宣布,其MOV超導協議將發布治理代幣SUP。這消息就像炸彈,激起了中文社區的廣泛議論.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。 目錄: 行情概覽 加密貨幣市場 Polkadot生態 DeFi生態 行業聲音 區塊鏈產業賦能 行情概覽 根據CoinGecko數據,截.

1900/1/1 0:00:009月9日,合成資產協議LinearFinance宣布獲得180萬美元私募融資。 本次融資由6家戰略投資機構領投,包括著名區塊鏈風險投資機構NGCVentures、加密貨幣量化基金公司Alamed.

1900/1/1 0:00:00