BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+1.67%

ETH/HKD+1.67% LTC/HKD+1.28%

LTC/HKD+1.28% ADA/HKD+3.48%

ADA/HKD+3.48% SOL/HKD+2.37%

SOL/HKD+2.37% XRP/HKD+2.88%

XRP/HKD+2.88%記錄:NickTomaino,加密風投1confirmation創始合伙人編譯:LeoYoung

以太坊上線五年以來,鏈上資金流動出現過多種形式:數億美元流向風險基金,比如2016年的?去中心化自治組織DAO?;數十億美元流向眾籌,比如2017年和2018年的?ICO熱潮?;還有數十億流向借貸和交易所產品,比如2020年的?DeFi?。這些產品是否可以走出加密資產領域,走向更多受眾,仍需拭目以待。但如果你關注?開放式全球金融平臺?的核心價值,那答案不言而喻。

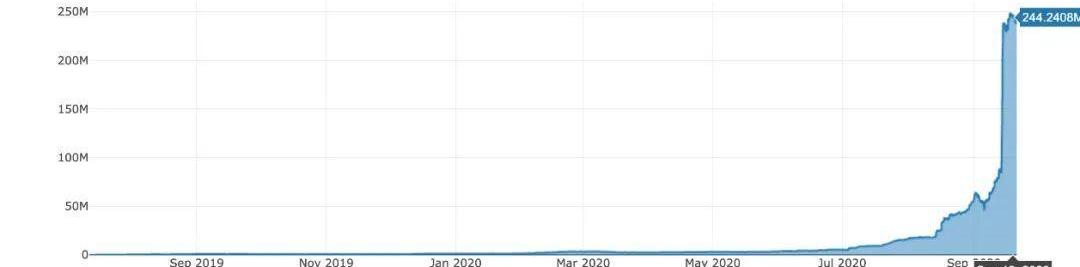

互助保險?這種籌資模式目前還沒有受到很高關注。但我2019年在柏林見到?NexusMutual?創始人?HughKarp?時,對這個概念很感興趣。從那以后,以太坊智能合約的總鎖倉量?(TVL)?節節攀升,智能合約保險的需求也水漲船高。Nexus有效保單已從今年初的110萬美元增加到8月底的?4530萬美元?。現在,則已經接近2.4億美元。

在保智能合約保險2020年增長近240倍,來源:https://nexustracker.io/

1confirmation?去年開始就是NexusMutual的會員,我每月會與Hugh通話討論進展。最近市場對NexusMutual興趣倍增,所以這次我特地把電話會議記錄下來,供人們了解我們之前的討論,也可以更好的理解NexuMutual這個項目和?去中心化保險?業務。

HughKarp,NexusMutual創始人

核心看點:

Yearn?是目前在Nexus投保最多的項目

未來會有項目冷啟動的激勵措施「?護盾挖礦合約?」?(shieldminingcontract)

機構投資者并不討厭KYC

未來定價模型和資金模型會?完全鏈上?,并逐步實現去中心化治理

為解決交易費問題,偏向采用?OptimisticRollup?的Layer2解決方案

產品會更加?靈活多變?,例如按損失有限賠付

以下是電話會議全文,有簡單刪減。

Cardano創始人:DeFi將在兩年內成為最具競爭力的領域之一:11月26日消息,Cardano聯合創始人Charles Hoskinson表示,未來DeFi將在加密領域發揮關鍵作用。

例如去中心化身份(DID)對于遵守金融行動特別工作組的Travel Rule至關重要。如果客戶將資產從交易所轉移到自托管錢包中,他們可能無法訪問自己的加密貨幣。為了防止這種情況,可以在交易中添加去中心化身份。Charles Hoskinson認為,這可以在受監管實體和非受監管實體之間的交易層面上實現。

在評論DeFi的前景時,Charles Hoskinson表示,“未來24個月,它將成為行業內最具競爭力的領域之一。”(FXStreet)[2022/11/26 20:47:33]

NickTomaino:你先來介紹下Nexus目前的關注重點吧。

HughKarp?:過去六個月里我們主要關注?供應方資金?,這是我們的主要短板。我們很幸運,產品需求很大,既有對沖資金也有需要智能合約保險的行業內大玩家。但我們的資金不足以滿足所有需求。所以過去這六個月主要是?擴大資金?。最近六周我們獲得很大成功。我們的資金規模從四、五百萬美元發展到?六千萬美元?。這方面我們發展很快,同時通過治理提案做出一些機制調整,資金流入很順利。

現在我們累積了資本。越多當然越好,現在這么的資金足夠我們開始出售很多保險。從現在開始,我們要轉而關注需求面。這就涉及很多重要的東西。一個是構建分銷方法,讓購買保險方便簡易,理想上是在第三方網站一鍵購買。現在大家只能在?Nexus網站?上買保險,還不能通過第三方購買。保險產品一般在?銷售點?(pointofsale)?效果較好。另外就是拓展產品版圖。我們正在著手開發堆棧風險之類的全新保險產品,涵蓋與?DeFi相關?的所有風險。比如預言機失效這類。這大概是我們目前最具戰略轉變的方向。

NickTomaino:大概三月以前,有幾個合約達到最大保額限制,對吧?我記得是總保額的20%。

HughKarp?:是的。

NickTomaino:好像現有一個合約達到最大保額,是Yearn,對嗎?

HughKarp?:對。我們現在的投保產品還有?Synthetix、Compound、Balancer、Aave?這些。有點意外,?Curve?保單也到了最大保額限制。之前出現很多達到限額的情況,現在只有幾個。這幾年保險市場增幅也很大。好現象。

NickTomaino:所以,這就意味著現在需要找到如何獲得更多需求,你覺得呢?

NFT元宇宙平臺Dvision Network與NFT 社交平臺DeFine達成戰略合作:11月29日消息,NFT元宇宙平臺Dvision Network與NFT社交平臺DeFine達成戰略合作,所有在Dvision Marketplace上購買的NFT都可以在DeFine的平臺上進一步交易。Dvision NFT擴展到DeFine的生態系統使Dvision元宇宙相關的數字資產具有更廣泛可用性、可交易性和外展性。[2021/11/29 12:39:31]

HughKarp?:是的。

NickTomaino:有意思的是,Yearn是唯一達到限額的合約。這種情況的愿意可能不同。你覺得為什么?Yearn總鎖倉量?(TVL)?也不是最大。為什么Makerdao、Compound、Aave即使TVL很高,也沒到限額?

HughKarp?:我覺得更多是風險意識層面的。因為Andre的產品都是推出之后才測試。

我知道產品都做了審計。Maker、Compound、Balancer這些都經過使用測試,經過更傳統的安全審計。這種?意識層面的風險?有點不同。

另外可能就是?質押?方面。現有我們的資金池內資金量可觀,我們得保證質押者的利益,盡可能讓他們獲益。同時,也要保證很多保險出售,確保這個過程高效,回報不錯。我個人覺得這方面很關鍵,讓質押者滿意,同時確保產生需求,那么質押者的回報有了,在需要時,資金就會進來。質押者將資金放進來,又能有市場需求,這樣形成很好的正反饋環。

NickTomaino:?你提到像Yearn這樣很有意思的市場動向。這些更新穎,更具實驗性,這類產品保險需求可能更高。最近另一個例子就是Yam。但要為這些合約獲得質押,來為保單定價,也是一大挑戰。?Yearn早期是團隊質押讓合約參與者獲得很好定價?還是審計者質押?你如何看待為新合約獲得質押,來得到合理定價??因為在我們的投資組合中,我們昨天還與即將上線的團隊談論,他們樂意為用戶提供保險。?但只有有人質押,保單定價才會合理。你怎么看這個問題?

HughKarp?:新產品冷啟動是個問題。要解決這個問題還是有很大障礙。?Yam?就是個很好的例子,幾乎沒人質押,也沒人買保險,之后項目就有了漏洞。這時候保險有用,但需要?冷啟動協議?。

我們在研究的一個方案可能會解決這個問題,那就是「?護盾挖礦合約?」(shieldminingcontract)。工作原理就是,你有新協議上線,你有治理型代幣,你可以獎勵一定代幣給保險合約中的?Nexus質押者?。這樣進行質押就會獲得獎勵,而不是質押在那里,因為保險價格高也沒人買。這樣能突破上線時的障礙。這個例子很重要,我們要保證?質押流程?起作用。

DeFi總鎖倉量突破700億美元,創歷史新高:據DeBank最新數據顯示,DeFi總鎖倉量于4月2日擊穿700億美元創歷史新高,本文撰寫時為700.2億美元,凈鎖倉量為476.69億美元。當前鎖倉金額排名前五的去中心化金融協議分別是Compound(75億美元)、Maker (74億美元)、PancakeSwap(68億美元)、Uniswap(62億美元)和SunshiSwap(54億美元)。

DeFi總鎖倉量在2月2日達到400億美元,3天后2月6日達到500億美元,之后12天達到600億美元,3月31日達到650億美元。總鎖倉量(TVL)是衡量一個 DeFi 項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2021/4/2 19:41:20]

NickTomaino:是的,這樣就合理了。如果任何大型合約審計公司持有NXM,我們是否會知道??例如OpenZeppelin這類知名審計公司。似乎這可以是解決方案。昨天我還與那個項目創始人溝通,他們現在進行審計。要是完成審計后,審計方也持有NXM,進行質押,獲得獎勵。?這也應該是冷啟動方法,獲得保險合理定價,讓用戶可以購買。是否已經采用這種方法?

HughKarp?:我知道有審計方持有代幣并參與其中。但更多是個人審計者而非公司。我覺得這種方法很重要。我們確實很想冷啟動,讓網絡運作起來。我覺得有些?文化障礙?要克服。例如,審計方經常說:「我們的工作就是審計,而不是自己拿資金投入。我們是服務提供商,沒很多錢。」還有些小障礙我們會克服。我們會深入研究,已經得到社區很好的建議。

例如,鑄造新的?NXM代幣?,根據過往歷史提供給審計公司諸如此類。之后他們可質押代幣獲得獎勵,但初始獎勵代幣絕不能出售。這種會效果好些。

NickTomaino:我喜歡這種方式。是否已經發布提案?還是只是社區的想法?

HughKarp?:是社區論壇討論的想法。我覺得是時候付諸實施了。

NickTomaino:?是的,我很喜歡這個想法。你解釋過Yearn代幣設硬頂是有原因的,而其他類型代幣沿用同一方式就不合理。每次我打開NexusTracker看到新合約不斷有質押,有保險成交,就覺得很興奮。這對新項目來說是很好的指標。但有些團隊沒有NXM代幣,或沒有考慮保險。要是新項目經過審計,代碼可靠,就可以得到NXM質押,獲得合理定價。這個我覺得很重要。?Yearn是團隊進行質押。你知道為什么作為新項目就能獲得大量NXM質押?

Dollar Protocol與DeFi固定利率生成協議88mph達成合作:據官方消息,Dollar Protocol宣布與DeFi固定利率生成協議88mph達成合作,通過利用Debaseonomics開發人員設計的開源池,USDx-USDC LP將能夠使用88mph作為收益層來支持Dollar Protocol,從而基于其持有的USDC賺取收益。[2021/1/30 18:28:17]

HughKarp?:我覺得是因為項目已經有一段時間。部分團隊成員質押是想獲得一定保險。之后明顯?機槍池變化?,所以Andre推出的新產品功能完全改變了整個平臺的使用方式,之后保險就開始大增。

NickTomaino:?我覺得「護盾挖礦」這個創意很有意思。盡管似乎新的「收益耕種」還有DeFi的很多新東西不是那么厭惡風險。我很好奇,很多其他項目也對保險感興趣嗎?從項目方來看,這會引導用戶更小心。?從項目方來看,質押NXM賺取新協議的治理型代幣,這種「護盾挖礦」有哪些優勢?

HughKarp?:我覺得這會吸引?更多機構提供流動性?。好幾次有四、五個DeFi協議的機構流動性提供者聯系我,表示對產品有興趣,但沒有保險不想參與。

事實是,保險可以幫助協議?冷啟動流動性?。這也表示安全性對我們而言很重要。他們也可以選擇購買保險。但我更喜歡提供質押這種方式,因為這更符合利益。如果協議代表用戶購買保險,這就說明要是有任何問題,項目會負責,而不是讓用戶承擔責任,這也是我們想在DeFi領域傳播的理念。對我而言,這會好點。我們可以幫助保險市場冷啟動,但買不買取決于自己。

NickTomaino:目前啟動「護盾挖礦」是否需要變更Nexus智能合約?現在就可以做嗎?你預計什么時候會有項目會使用「護盾挖礦」?

HughKarp?:是的,我們已經有智能合約基本與Nexus?系統分離?,但讀取關鍵獎勵分配的系統數據。所以那是不同合約。目前正在開發。目前已經到尾聲,很快會發布。會有很多項目對此感興趣,會跟他們的項目發布相聯系。我們已經做好準備。

NickTomaino:?很好。我們之前談過的另一方面就是,我不確定短期內委托質押是否重要。1confirmation作為基金,我們持有NXM,但沒有技術或時間審計智能合約,但我們有興趣委托質押給有技術和時間且值得信賴的個人或公司。?你對委托質押有什么看法?是否會在短期或長期啟用?是否會讓智能合約定價更高效??

HughKarp?:我很喜歡這個想法。只是短期還不會實現。其他的或許更重要,但我們會?持續關注?。

DeFi協議Balancer計劃使用戶獲得更多控制權:Balancer希望其用戶在自定義平臺使用方式方面擁有更多控制權。Balancer協議已向現有池中添加了超過880萬美元的代幣。

Balancer還計劃在未來幾周內發布用于創建私有池的工具,只有創建者可以添加流動性,并且可以調整令牌類型之類的參數。(Decrypt)[2020/6/3]

我們目前關注的就是?質押獎勵結構?。還在研究階段,我們并不會預付獎勵,而是隨著抵押時間獎勵。要是有保單成交后加入質押池,質押者仍會有風險,但不一定能得到很多獎勵。這就更好?協調利益?。

我們確實在研究質押方法,這對我們的很關鍵。要保證符合所有人的利益。

NickTomaino:?我們自去年投資,一個風險就是智能合約外包。你計劃要吸引好的工程師加入項目。我覺得Roxanna?(CTO)?明顯是很好人選。?團隊最近有什么進展?你對選人有什么優先條件?

HughKarp?:我們的團隊很棒,大家都很投入,有很多工作要做。目前最難的就是?優先次序?。很多想法和好功能等待實現。在DeFi變化這么快的領域,尤其要集中做最重要的事,而且開發智能合約也需要時間,這是大挑戰。

團隊發展很好,也在繼續招聘。正在招?Solidity?開發者。還有商業發展總監,主要負責業務整合,B2B銷售,這個職位對我們很重要。

NickTomaino:我知道B2B是你們的長期關注點,你也一直在做這件事。所以你要找BD來做這些工作?

HughKarp?:是。領導整合工作,與想參與「?護盾挖礦?」的項目合作,還有類似對沖基金的數據庫銷售。

能做很大提升的另一方面就是,創建?定制化產品?。例如Nexus可以與?Maker?合作,如果出現問題,就會鑄造新幣重組系統資金。Nexus還可以做堆棧再保險,接受一定風險。有治理代幣參與這種模式更有可能帶來價值。

你也有可能賣在最低點償付保險。我們可以與其他協議合作,保護?黑天鵝風險?。我們不會對所有權益承保。隨著業務增長我們可以承擔大部分,這就是BD要做的事情。

NickTomaino:?資金池變大,似乎有很多事情可以做,我覺得需要找到最佳方向。有很多加密資產領域之外的人熟悉傳統保險。傳統公司的利潤來自浮存金?(float)?權益,也就是拿資金池資金投資。?現在資金池只有ETH,我覺得目前ETH是很好的投資。你打算怎樣管理資金池?就是用資金池里的資金無論是ETH還是其他代幣做其他事情。

HughKarp?:我們一定會做。目前計劃構建持續的?混合類型策略?,就是我們會將5%資產放在這兒,10%資產放在那兒……不斷平衡資金。我們達到一定規模,有?合理的資產支持負債?就很重要。

如果我們有很多?ETH?保單,就會持有ETH定價資產。如果有很多?Dai?保單,就持有?美元資產?。既要保證系統有效又要保證收益。這是開發優先次序和時機問題。

需要小心的是,持有鏈上資產必須是?ERC20?。要是投資了投保的代幣,我們不想有太多風險。因為賠付的話,我們不僅要賠償還要損失資產,這就很糟糕。我們得選擇風險較小的資產。

目前可投資的資產相對規模很小,所以還沒有首推這些功能。但確實計劃中。

NickTomaino:?目前很多人都對Nexus寄予厚望,贏得很多DeFi圈內人支持。但批評最多的就是KYC身份驗證。?已經有社區提議使用沒有KYC的「wNXM」。你是如何考慮未來的去中心化??我們的看法是,項目相對中心化更有效,可以更迅速行動,協調更快。但長期需要考慮去中心化。我們之所以愿意與你合作就是因為你有這個愿景。?但說歸說,去中心化目前做的怎么樣?短期有哪些計劃?

HughKarp?:在去中心化方面我們有三件事可以做。第一,?定價模型完全鏈上?。目前還處于產品迭代中,需要調試等等。鏈下會更容易。合約確定且對模型滿意后,我們就會發到鏈上。我正在向這一目標行進。

NickTomaino:能不能談下目前鏈下定價怎么回事?

HughKarp?:基本原理就是,需要調用?鏈下API?獲得報價,之后提供簽名信息,與鏈上交易連接。沒有報價引擎的鏈下報價就沒法買保險。

未來只需鏈上調用智能合約就可以完成。我們目前只是在調整模型,鏈下操作方便。已經接近尾聲。

其次就是?資金模型?。資金模型龐大又復雜。現在鏈下需要每天運行一次,檢查我們有多少保單,需要多少資金支持。現在要做的就是轉到鏈上。就是保單需要一定比例資金。我們要做的就是要獨立運行資金模型,并讓任何人都可以獨立運行。

要是與鏈上信息有偏差,我們會通過?治理方案?更新。我們知道怎么做,只是時間問題。

第三個就是?去中心化程度?。這個有些挑戰,但已經有些思路,最難的就是?社區治理?。有兩方面需要解決:一個是索賠評估的懲罰。這個目前是中心化方式,希望可以有更多團體加入以更加去中心化的方式進行。第二個就是?控制關聯風險?。如果有兩種風險高度相關,我們不想提供資金池最高20%的標準,因為一個下降,另一個也會下降。我們想將兩者聯系起來,只能讓一些團隊來檢查關聯風險和保額限制,并長期管理。

我們需要找到好的解決方案。我們已經有些想法。到時候你要是愿意承擔更多風險,就可以不受法律限制。要是那樣,就得?完全去中心化的DAO?,同時不再需要KYC。

我個人也不喜歡KYC,但我覺得?很有必要?。有意思的是,我們的很多用戶是機構,他們很喜歡KYC,因為可以讓他們放心使用協議。就是我知道對手是誰,說明都通過了合規審核。這種方式不一定符合整個DeFi核心理念。我覺得我們會實現去中心化。但實際上我們的一些客戶很喜歡這樣,不是你想的那樣所有人都討厭。

NickTomaino:機構方面是這樣,但他們畢竟是少數。目前95%保單是散戶購買,對嗎?多數是用戶自己購買保險,而不是機構代表用戶購買,對嗎?

HughKarp?:我說的是機構給自己買保險,他們更愿意參與。

NickTomaino:但機構不論是給自己買還是代表用戶購買,他們的保單只占總量小份額,對嗎?

HughKarp?:實際上目前機構持有?大量保單?。大額保單基本都是對沖基金、專業的「收益耕種者」購買。

NickTomaino:大概比例占多少?

HughKarp?:我還沒有算,大概?接近50%?或60%。

NickTomaino:很好。我們或許可以暫時談點Nexus以外的。目前以太坊手續費是熱點。你怎么看待以太坊的手續費問題?短期或長期這會對DeFi和Nexus有什么影響?你現在擔心這個問題嗎?

HughKarp?:手續費肯定是一個問題。我認為對我們會是障礙,但目前不是主要問題,因為我們協議上是高價值交易。但長期而言對我們來說高手續費不可持續。

我們目前的策略就是等待能夠容易遷移到Layer2。由其他優先的項目先嘗試,沒有問題后我們就緊隨其后。這樣我們就可以關注其他方面。

手續費會影響交易。意味著你得花費更多錢才能部署應用。也會讓?更專業的用戶?勝出,而犧牲小用戶。?Yearn機槍池?這類有實際幫助,因為會讓大家均分gas費,這個想法很酷。我們現在也在研究,尋求最佳的解決方案。

NickTomaino:你目前不考慮其他公鏈嗎?

HughKarp?:現在決定還為時尚早。我們需要?資金池匯聚?在一起。我也不知道是不是有很好的跨鏈方法可行,我不是搞技術的。我們有可能會轉向Layer2解決方案,我覺得可能會使用?OptimisticRollup?方案。

其他方案適合?大量小額交易?。我們沒有很多這樣的交易,我們只需要鏈上交易更新一次。這也給我們省不了多少錢,所以OptimisticRollup就夠了。

NickTomaino:你怎么看DeFi?我覺得前幾個月太過瘋狂,都目前Nexus只付過一次索賠,對嗎?

HughKarp?:我們做了一次索賠。是一次事故的多個索賠。就是?bZx?黑客事件。?Opyn?黑客事件可能也會償付,用戶還沒有申請索賠。我覺得我們會賠付。

我也覺得?審核索賠機制?也很重要。我們有些想法讓索賠更順暢。

NickTomaino:如果DeFi繼續目前的發展態勢,一定會有很多風險。對于索賠方面,是否還有改進?部分索賠目前還沒有啟動,對嗎?

HughKarp?:是。這是我們路線圖中計劃好的。這對產品開發很關鍵。一旦就緒,我們就能更靈巧調整產品。

NickTomaino:需要做哪些改動?是不是需要治理投票?產品有需要改動的嗎?

HughKarp?:基本上我們得開發智能合約處理。目前是投票「是」或「否」。

我們需要的不僅僅是投票「是」或「否」,而是?按比例投票?。投票一半,就賠付一半,投票三分之一就賠付三分之一,諸如此類。得有方法根據投票量算出平均賠付額。這就是我們要做的。就緒后,產品開發會變得靈活多變,更有可能持續發展。這是關鍵。就像ETH2.0的?懲罰保險?,有人想對32個ETH保險,但我們不一定要全額賠付32個ETH。出現懲罰情況,只賠付損失的部分就可以。這就會讓產品更持續,價格更低,但需要做些重要變化才能實現。

NickTomaino:還是要治理投票決定保額。例如有人要索賠32個ETH,但賠付少量更合理,這種情況怎么確定賠付?

HughKarp?:實際上是通過?索賠投票流程?確定,尤其是使用?加權平均投票量?。要是有五票,10、20、30、40、50各一票,那就取平均數,最終賠付25%。基本是這種方法。

用戶申請索賠,不一定會得到100%賠付,只會得到?投票平均數?。這要取決于投票者。這還需要協議變更。

突然火了,成了最近defi市場的救濟者,如果沒有uni熱點的帶動,最近出現的暴跌模式還不知道底在哪里,uni一出現馬上改變了方向,市場好像突然間出現了復蘇.

1900/1/1 0:00:00原文:Decrypt,原文作者:RobertStevens本文來源:Odaily星球日報,譯者:念銀思唐 摘要: -很多比特幣已經轉移至以太坊.

1900/1/1 0:00:00以太坊2.0即將啟動,期待已久的網絡升級將把以太坊從工作量證明轉換成權益證明模型,同時實現其他各種增強功能。但在它上線之前,還會有一次短暫的維護.

1900/1/1 0:00:00世界各國央行繼續推行自己的數字貨幣計劃,最近的聲明表明,此類計劃將補充現有的支付方式,而不是試圖取代它們.

1900/1/1 0:00:00巨頭從不錯過風口。 韭菜也是。 DeFi浪潮之下,暴漲已成常態。可問題是,這么多DeFi玩家,誰賺了?對于絕大多數DeFi投資者而言,DeFi上賺的錢差不多都交Gas費了.

1900/1/1 0:00:00作者/?LongHashJosephYoung 來源/LongHash 一筆巨額比特幣投資似乎正在刺激機構對比特幣的需求.

1900/1/1 0:00:00