BTC/HKD-1.47%

BTC/HKD-1.47% ETH/HKD-3.08%

ETH/HKD-3.08% LTC/HKD-0.54%

LTC/HKD-0.54% ADA/HKD-3.15%

ADA/HKD-3.15% SOL/HKD-3.61%

SOL/HKD-3.61% XRP/HKD-3.23%

XRP/HKD-3.23%這兩周,再次印證了“幣圈一天,人間一年”。

DeFi箭速飆升,就在“古典韭菜”按捺不住準備殺入場中為“新韭菜”接盤之際,YAM突然崩盤,殺的一眾DeFi代幣落花流水。

老韭菜們一邊躊躇著是否逢低入場,一邊也在努力研究“下一個機會”。而已經在DeFi車上的韭菜,多少也對這輛車的會沖向何處心存懷疑。

“DeFi的構建不是一天兩天的事情,到一定程度會有瓶頸,加密領域的趨勢也會有周期性的變化。”

“目前是存量博弈,DeFi行情已經接近尾聲。”

……這類聲音層出不窮。于是,市場上關于“下一個DeFi會在哪兒?”的分析越發有了市場,“安利”的概念板塊涵蓋了DAO、NFT、去中心化衍生品平臺、DeFi跨鏈協議等等。

幣價未動,P圖先行

吆喝之下,一周以來,DAO的龍頭幣已有1-3倍漲幅,NFT概念幣漲幅高的也將近1倍,更有幣安等交易所“力薦”。

那么,這些新興板塊都各有什么故事嗎?會涉及到哪些幣?買買買之前要了解哪些風險?本文將對此逐一解析。

“玄學”的DAO,有搞頭嗎?

DAO,中譯名分布式自治組織,是個有點“玄學”的東西。

如果說,比特幣的誕生是要改造貨幣體系的問題,那么DAO瞄準的則是優化組織體系。

Blur創始人反駁Season 2用戶虧損達5萬枚ETH言論:8月5日消息,PROOF研究主管NFTstats.eth發推稱,Season 2用戶虧損達5萬枚ETH,這些用戶大多為空投Farmer。Blur創始人Pacman回復稱,因涉及NFT轉移、貸款和混合交易,盈虧計算非常復雜,市場上任何數據源在此時不會有準確數據。[2023/8/6 16:20:59]

小到家庭、企業、機構,大至政府機關,都是一個組織。那么去中心能帶來什么呢?

簡而言之,DAO通過智能合約運轉,成員可自由加入&退出,組織規則可自定義,代碼公開且強制執行、杜絕了人為操作,沒有法律實體、沒有人能夠干預。

這簡直是是21世紀的“烏托邦”,正因如此,2016年,開山鼻祖“TheDAO”才能憑借“去中心化VC”狂攬1.6億美元,成為當時史上最大的1CO。

盡管“TheDAO”出師未捷身先死,但對于現實的組織體系而言,DAO仍充滿變革的潛在魅力。

在那之前,伴隨4年來鏈上世界的搭建,DAO已然成為諸多項目不可或缺的一部分。

譬如,Nervos、IoTeX、aelf等公鏈已經在社區中設置DAO,用作鎖倉、銷毀和管理基金會。基于以太坊的勞務撮合市場LexDAO、去中心化VCPieDAO等DApp,以及MakerDAO、KyberDAO、Synthetix、Aave、CurveDAO等DeFi項目,都在用DAO完成日常運行和議事。甚至本次DeFi的引爆點,也是Compound發行具有激勵作用的治理代幣。

Compound Labs推出Encumber機制,可分離代幣所有權與轉讓權:7月7日消息,Compound Labs推出Encumber機制,這是一種讓用戶將代幣所有權與轉讓權分離的機制。當代幣所有者將其代幣抵押到另一個賬戶時,允許其授予該賬戶在保留所有權的同時轉讓代幣的專有權利。這使得代幣持有者能夠承諾智能合約中的條款,而無需將其代幣所有權轉移到外部地址。通過使用 Encumber,代幣持有者可以保留空投、治理權或對內容與活動的訪問權,同時仍然參與DeFi。[2023/7/7 22:24:09]

因此,一些樂觀的DAO信仰者相信,隨著DeFi治理型代幣發幣潮繼續,會催生出大量對治理工具平臺的需求,DAO的風靡是早晚的事。

那么對于投資者來說,在上千個DAO中,應該關注哪些幣呢?

市面上的DAO項目主要分為兩類:

一類是通用型?DAO平臺,主要玩家包括?Aragon、DaoStack和Kleros等;

另一類則是專用型DAO,如MakerDAO、KyberDAO、Synthetix、Yearn.finance等項目內嵌的DAO,都是為實現自身特定功能,其價格漲跌未必依循DAO”概念板塊“,更多的是追隨其主業,如借貸、支付等,或是是否推出流動性挖礦等“強效興奮劑”,在此不過多贅述。

下面我們來看原汁原味的三大DAO平臺。

Sui生態DEX Cetus Launchpad已超募220%:5月8日消息,構建在Sui與Aptos生態的DEX與集中流動性協議Cetus Launchpad已超募220%,本次IDO硬頂為800,000枚SUI,每枚CETUS售價為0.04SUI,向市場供應Token總量的2%,募集的70%SUI將用作初始流動性,30%SUI用作xCETUS質押獎勵。[2023/5/8 14:50:17]

總體而言,三大平臺成立時間較早,至今最高漲幅可達23倍,最低漲幅為GEN,仍處于破發狀態。這兩者的市值都在2000多萬美元,DAO的龍頭Aragon的市值足足其十倍之余,發行至今漲幅不算太高,近24小時漲幅為86%,近1個月漲幅達410%。

這個龍頭的厲害之處在哪兒呢?Odaily星球日報曾在《還說治理類項目不性感?這個DAO上線半年吸金700萬美元》一文中詳述,Aragon定位于DAO“制造工廠”,在這里,你可以花幾分鐘、幾美元來創建并運營一個DAO。

作為和TheDAO同一時期的項目,Aragon通過1CO籌集2500?萬美元資金,2019年底上線主網。截至今年5月底,已有超過5700個地址創建/參加了約1400?個AragonDAO,管理的數字資產達700萬美元。上述言及的Aave、CurveDAO、Synthetix等均基于Aragon創建。

在硅谷,Aragon這一高可用的創新項目也坐擁硅谷風投教父TimDraper、紐約風投基金Placeholder、CoinFund和硅谷風投公司BoostVC等眾多擁躉者。

Voyager地址今日再次向Cicle轉入9950萬枚USDC:金色財經報道,據鏈上數據分析師余燼監測,Voyager 地址今日再次向 Cicle 轉入 9950 萬枚 USDC,近幾日內共計已轉入 2.495 億枚 USDC。

據悉,Voyager 在過去兩個內通過出售多種 Token 收回 6.97 億 USDC 資金,近幾日起開始將 USDC 兌換為美元。[2023/4/1 13:38:51]

去年10月,Aragon突然宣布將基于Cosmos開發專屬側鏈,還曾引起以太坊社區不小的騷動。但這一決定主要是為了規避單一平臺風險,降低用戶使用成本,在以太坊Gas成倍暴漲的今天,Aragon的選擇不可謂不明智。

DAODaoStack和Aragon類似,同樣定位于DAOs的構筑框架和平臺。Kleros則專注與鏈上仲裁機這一單項功能。目前,KlerosCourt平臺上已有200?多名陪審員,累計處理糾紛150?多起。

毫無疑問,這些工具很前衛,也有應用場景,但在大部分人看來,完全自治就像絕對中心化一樣極端,真正施行難度很大。

與此同時,Aragon等DAO平臺也沒少遇到瓶頸。譬如現在一個帶有流動性挖礦玩法的DAO很容易輕松吸金數億美元,但沒有經過驗證的DAO無疑是具有風險性的。

NFT帶動的小眾“鏈游”會爆發嗎?

8月13日下午,幣安新一輪IEO開啟申購,上線項目正是NFT類代幣Sand。

“新幣牛市”當前,又得大所“力捧”,不少投資者也對開始對NFT板塊充滿期待。于是,出現了Sand7日成交量暴漲150%,老NFT項目“龍頭”MANA幣價一周內強勢拉升了87%。

近900萬枚MATIC從幣安轉至Crypto.Com:金色財經報道,8,999,990 #MATIC (10,539,408 USD) transferred from #Binance to #Crypto.Com。[2023/1/30 11:35:50]

NFT,非同質化代幣,每一枚代幣都是獨特的,不可分割和交換。主要應用在游戲、藝術品、域名、收藏品、現實資產通證化等領域,尤其是藝術品和游戲。

“加密貓CryptoKitties”便是其中最為成功的實踐。截至今日,加密貓已經發售了280萬只,成交總額超過3700萬美元。

那么,NFT怎么玩,下一個MANA或CryptoKitties又會是誰?

你可能已經注意到了這個問題,既然每枚獨一無二,那么如何上所交易呢?事實上,NFT多數代幣并不上幣安這種大眾化的交易所,獨特的代幣勢必涉及選型和出價,甚至很多都以拍賣的形式交易。

因而,能上線大眾化交易所的基本只有小部分帶ERC-20?代幣玩法的特殊游戲,譬如接下來要展開的三款排名靠前的代幣,ENJ、MANA和FFF。

ENJ依托于世界級在線游戲創作平臺恩金。該平臺于2009年推出,運營多年,已擁有25萬個游戲社區公會、電競團隊、游戲社區、游戲部族、角色扮演團體、粉絲網站等等,注冊用戶1870?萬,月UV達60萬人次,社區中的游戲資產商店每月銷量高達數百萬美元。

ENJ作為一種普通的ERC-20代幣,可以用來Mint平臺上獨特的游戲資產,這些資產又可以隨時轉成ENJ,因而ENJ的作用類似于NFT。

ENJ于2017年正式推出,至今流通市值達到上億美元,幣價累計漲幅6.2倍,近1個月漲幅較低,僅為20%。

MANA則是鏈上版“我的世界”Decentraland的流通代幣。MANA可以和游戲中的NFT類代幣LAND相互兌換,由此實現和特殊資產的錨定,吸納市場上的資金壯大項目。

17-18年講虛擬世界與現實資錨定故事的區塊鏈項目其實不少,但只有少數活到了現在,MANA是其中的鼻祖。

MANA于2017年上線,作為最大的“鏈游”之一,代幣流通市值過億,累計漲幅超過3倍,近7日最高漲幅達80%。

FFF是今年上線的NFT新銳,它定位于汽車競賽平臺,其中汽車零件等獨特數字資產可通過FFF購得。

FFF當前市值較小,僅有140?萬美元,但相比于發行價已有6.2倍的高漲幅,交易市場頗為集中。

在這些可直接在交易所購買的ERC-20?類代幣外,投資者也可以到特定市場購買真正的NFT代幣。

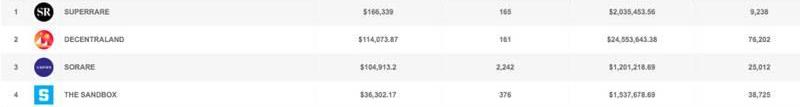

在Nonfungible.com這個網站上,你能發現最新、“高收益”的NFT代幣。如下圖所示,它能為投資者提供了NFT代幣7日總銷量和成交額排名等數據。

從上圖中可以看出,藝術品創作&交易平臺SuperRare、鏈上版“我的世界”Decentraland、球星卡游戲Sorare、沙盒類游戲TheSandbox和為錢包地址提供唯一域名服務的EthereumNameService7日成交額最高。

其中,Decentraland和TheSandbox因為受二級市場熱捧,近7日成交額有50%、150%不等的拉升,EthereumNameService的成交額也有170%?的漲幅。

整體而言,NFT總成交達到千萬美元的只有?CryptoKitties和Decentraland。整個市場上售出NFT數量將近500萬個,總成交額超過1億美元。

從月成交額看,NFT市場每月僅有71萬美元的資金流動,盤子頗小;但看NFT的均價,歷史成交均價在21美元,到了近7日、近24H已有大幅飆升,漲幅達4.5倍和5.9倍,似有資產大幅溢價的跡象。

NFT出現的另一想象力的原因是和DeFi的聯動。

舉一個真實的用例。今年,市場上出現了一個名為RockerNFT的借貸平臺,允許用戶抵押NFT借出DAI。

人們關于NFT的想象還在于,帶有NFT資產的游戲平臺同樣可以推出治理代幣,讓游戲的玩家能對平臺功能進行規劃,掌控游戲規則,似乎比治理一個純粹的金融項目看起來要好玩很多。

當然,在大膽暢想之外,我們也應注意風險。

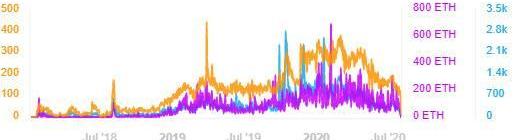

NFT代幣的轉賬數和交易量,數據來自:dappradar

從上圖可以看出,NFT的市場的交易量和交易數額呈現“梳子線”的排列,倘若一個幣種如此排列,通常意味著流動性不是很好,市場行情跳躍大,風險隨之增高。

后記

DeFi的異軍突起,讓諸多想蹭熱度的團隊和投資者開始搞“概念”,市場多了很多魚龍混雜的投機團隊。

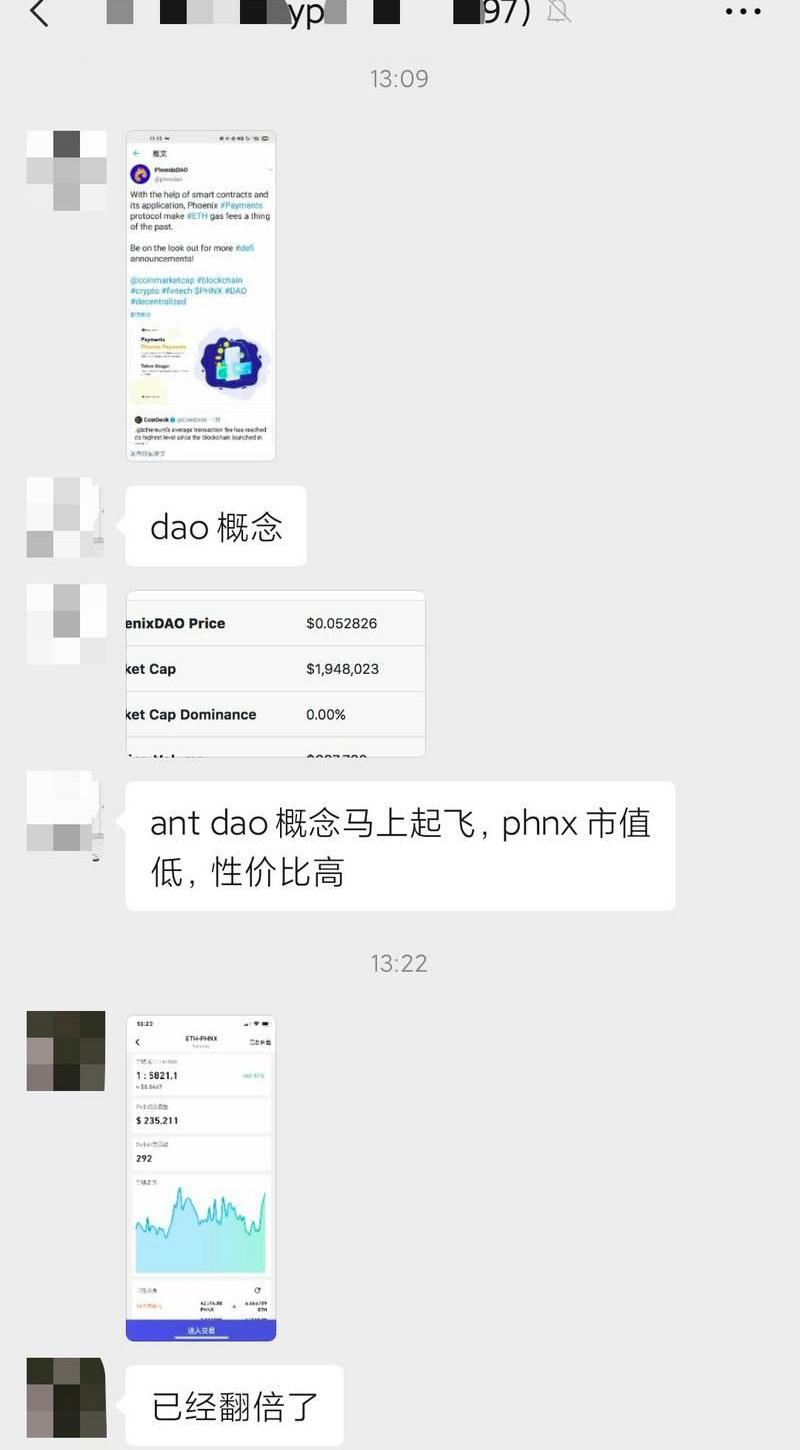

包括我們在上面提到的概念和項目,想借此炒作的大有人在。如下面這兩位在群里借“DAO概念”配合喊單的,各位看官謹慎進場。

也有投資者看透了一切。“說實話,現在的市場情緒就是交易所想炒哪個就炒哪個……”

也許,YAM的“崩盤之象”來得正是時候。它是對投資者和從業者的一條提示,任何時候都不要拋棄產品本身這個支撐點。

參考資料:

DeFi之后,NFT、DAO、預言機能否引爆下一個牛市?、Blocklike;

DeFi后又一個爆發中的新熱點,這次的想象空間要大得多?、白話區塊鏈;

DeFi火熱,DAO項目3月漲7倍,會是下一個熱點嗎?、插兜小哪吒;

類似淘寶的NFT交易所,3億交易額規模初步形成、尺度區塊鏈;

加密貓NFT的世界,你還記得嗎,它還可以與DeFi結合、奔跑財經;

Tags:DAONFTDEFDEFIBoringDAO LTCCITIES Vault (NFTX)Blaze DeFidefi幣官網

中共中央局于2019年10月24日就區塊鏈技術發展現狀和趨勢進行第十八次集體學習。習近平總書記在主持學習時強調,區塊鏈技術的集成應用在新的技術革新和產業變革中起著重要作用,要把區塊鏈作為核心.

1900/1/1 0:00:00本文來源:新浪財經《尋找區塊鏈力量》對話嘉賓:中國萬向控股有限公司副董事長兼執行董事肖風、螞蟻集團副總裁蔣國飛 以下為對話全文: 主持人:各位下午好.

1900/1/1 0:00:00平地起炸雷。 這次的炸雷來自以太坊開發者的官方討論社區“以太坊魔術師論壇”。因為以太坊開發者提案里出現了一個倡議再次降低以太坊區塊獎勵的提案。從每個區塊2個ETH獎勵降低到0.5個ETH.

1900/1/1 0:00:00一張新老韭菜的持倉幣種的漲幅對比圖在幣圈廣為流傳,「老韭菜」更偏好BTC、ETH等資產,雖然上漲,但漲勢相比「新韭菜」買入的YFI、BAL等DeFi幣相形見絀。有人戲稱,老韭菜已經看不懂幣圈了.

1900/1/1 0:00:00自從七月底上漲之后,比特幣在八月份似乎并沒有太多驚艷表現。在過去的幾周時間里,比特幣價格一直在反復嘗試突破12000美元阻力位,目前價格區間基本上停留在11800美元左右.

1900/1/1 0:00:00AmberGroup所屬的加密金融市場,在全球經濟下行與加密資產崛起的雙重刺激下,熱度持續走高。配置加密資產的共識開始向更廣泛的群體流入.

1900/1/1 0:00:00