BTC/HKD+2.86%

BTC/HKD+2.86% ETH/HKD+5.73%

ETH/HKD+5.73% LTC/HKD+3.47%

LTC/HKD+3.47% ADA/HKD+6.46%

ADA/HKD+6.46% SOL/HKD+9.27%

SOL/HKD+9.27% XRP/HKD+7.78%

XRP/HKD+7.78%

任何投資回報都以風險控制為前提,尤其是在目前智能合約仍處于試驗階段時。

今天的內容主要是針對DEX里的AMM類型,從多個維度深入解析Uniswap的優勢與風險。

本文結構:

代幣流通性問題與AMM

Uniswap的正面

Uniswap是什么?

版本的升級

Uniswap的背面

外部風險

技術風險

經濟模型風險

總結

代幣流通性問題與AMM

去中心化交易所一直存在一個問題——代幣流通性問題,流通性差用戶體驗自然也就不會好。

以前的Dex用戶交易的方式是以訂單薄式交易,DEX的訂單薄交易信息在鏈上記錄,用戶創建交易訂單完成訂單,然后付一些鏈上的gas費用,以完成交易記賬。AMM的出現很好地解決了流通性的問題,AMM類型的交易所不需要提供買賣盤口數據來展示價格,這類Dex將流動性匯集到一起形成一個流通性池,根據算法實現全自動化做市。目前市面上最熱門的幾個Dex都是使用AMM的方式來進行的,比如Uniswap,Balancer、Curve等等。

當一個市場(幣種)不那么活躍或流動性不那么強時,買賣盤的價格將需要由做市商提供。做市商是流通量提供者,可以確保價格變化是流動順暢的。Uniswap作為一個去中心化做市商為ERC20代幣提供流通性,用戶同時可以再向交易所提供流通性獲取收益。

數據:86個可疑地址再次向交易所存入12.4萬億枚LADYS:金色財經報道,據Lookonchain監測,86個可疑地址在8小時前再次向交易所存入12.4萬億枚LADYS(約120萬美元),目前持有118.6萬億枚LADYS(約1100萬美元),并向交易所存入102.5萬億枚LADYS(約950萬美元)。金色財經此前報道,86個地址向交易所存入了90萬億枚LADYS(約1080萬美元),并發現這些代幣在轉入交易所后LADYS的價格開始下跌。這86個地址目前持有131萬億枚LADYS(約1500萬美元)。[2023/5/17 15:07:54]

Uniswap的正面

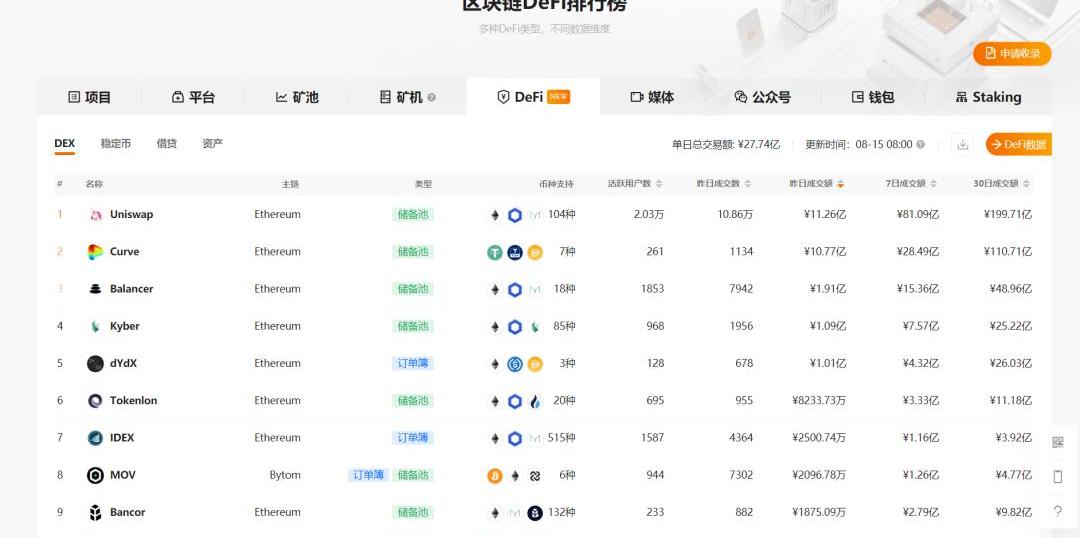

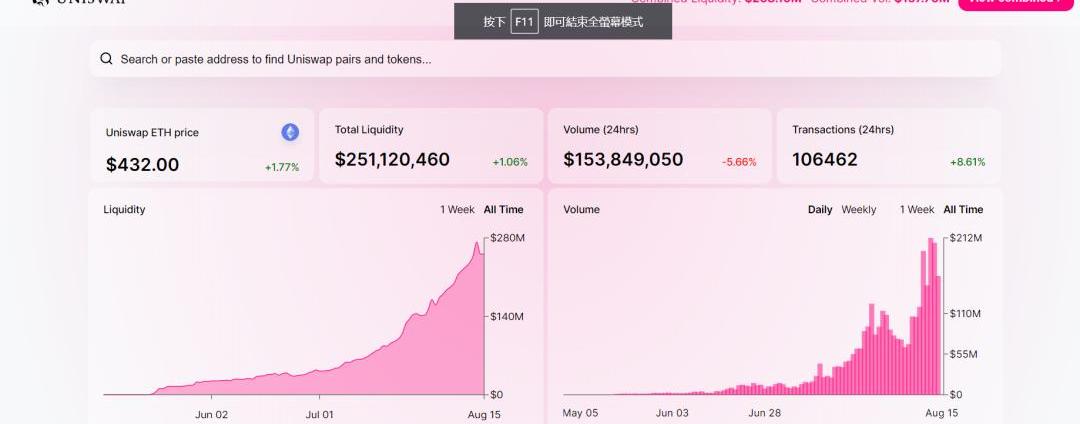

目前Uniswap在用戶人數,交易量,成交額上面一直排在Dex板塊榜首的位置。

????某區塊鏈導航網站DEX排名

Uniswap官網數據,總流通量2.5億美金,每天交易次數超10萬次

Uniswap是什么?

Uniswap是一個基于以太坊網絡的去中心化交易所,可以用來交易ERC20代幣。

一般的中心化交易所,交易代理由買賣雙方創造流通性,Uniswap則可以自動創建交易市場。

Uniswap可以解決dex的流通性問題。

Voyager破產法官:SEC反對Binance US的收購交易是一種掩飾:金色財經報道,Voyager Digital破產法院法官Michael Wiles在周四的法庭聽證會表示,對美國證券交易委員會(SEC)試圖阻止Binance US收購Voyager Digital資產持嚴重懷疑態度。SEC曾表示,這筆10.2億美元的交易應該被阻止,因為Voyager的代幣可能構成未注冊的證券。

Michael Wiles表示,這是一種奇怪的反對意見,我覺得這種反對是一種掩飾,SEC可以具體解釋究竟是哪些問題,但他們真的沒有,我需要知道具體情況。代表美國證券交易委員會的William Uptegrove表示,債權人沒有得到足夠的監管風險警告,但拒絕就VGX是否為證券采取明確立場。[2023/3/3 12:39:27]

版本的升級

V1版本只能通過ETH為橋bridgecurrency。如兩種ERC20?ABC/XYZ的轉換,需要ABC/ETH再轉換為ETH/XYZ

V2版本可直接創建兩種ERC20的pair來直接提供流通性V2版本的優點:

省手續費,因為只有一次轉賬。省去一次滑點,因為只有一次交易

滑點是什么?滑點是指下單的點位和最后成交的點位有差距,比如一個幣種的資金池體量不夠時,就會出現滑點,但當資金池中的ERC20代幣和ETH的數量充足時,滑點的數額就會減少,而且資金越多,滑點越小。

Uniswap的背面

我總結Uniswap的風險可以分為三個方面:

SBF曾使用Alameda資產購買5.46億美元Robinhood股份,多方對此股份聲稱所有權:金色財經報道,法庭文件顯示,SBF從Alameda Research借入5.46億美元,并將這筆錢注入Emergent Fidelity Technologies Ltd,通過Emergent Fidelity購買了Robinhood的7.6%股份。Alameda Research所持有的這些股份被用來充當貸款的抵押品。

申請破產的BlockFi則聲稱,通過11月初與SBF達成的一項交易,BlockFi應獲得Alameda所持Robinhood股份的所有權。

目前,BlockFi、 FTX Group和SBF本人都試圖宣稱對這些股份擁有所有權,這些股份目前價值約為4.4億美元。[2022/12/28 22:11:16]

外部風險

外部風險指的不是Uniswap本身存在的風險,而是在Uniswap上線的項目其中存在的風險。例如:項目的虛假宣傳、項目方大量拋售代幣導致幣價崩盤等等。

技術風險

智能合約無法按照開發人員預期運行的風險。要知道編寫無任何錯誤的代碼是非常困難的,尤其是在區塊鏈行業編寫智能合約,因此Uniswap存在一定程度的技術風險。審計,測試,以及購買智能合約保險都可以降低技術風險。如前兩天幣價暴跌99%的Defi項目YAM,就是因為代碼編寫人員的疏忽以及未經過測試的代碼匆忙上線導致項目的失敗。

經濟模型風險

許多區塊鏈項目,特別是在DeFi領域,都需要依靠經濟激勵來激勵網絡的參與者,如果激勵方法無法使參與者得到好的反饋,就很有可能導致其他的用戶受到影響。例如今年年初暴雷的Fcoin交易所,其崩盤的主要原因我認為是在于經濟激勵模型“交易挖礦”的失敗,

ETC Cooperative致寶二爺公開信:放棄ETH PoW分叉,礦工應該轉移到ETC:8月9日消息,ETC Cooperative在致寶二爺的公開信中表示,其認為以太坊POW分叉不會成功,甚至會是一件非常困難的事情。此次硬分叉不像ETH/ETC分裂的時候那樣簡單,那時只要繼續挖礦和繼續運行相同的客戶端軟件,而此次測試網分叉的代碼中的每一個都需要刪除POS轉換邏輯,禁用難度炸彈,同時更新鏈ID以提供保護。挖礦軟件也可能需要分叉/更新。這將需要與錢包供應商合作,以同意支持 ETHW;并將需要與交易所合作,同意支持ETHW。此外,ETC Cooperative認為,離合并只有幾個星期了。現在做任何事情都太晚了。在ETH/ETC分裂的時候,沒有DeFi或穩定幣,所以沒有什么真正的破壞。現在,ETH上的大部分價值是以代幣形式存在的,而不僅僅是原生的以太坊。因此,PoW新鏈對現有的ETH用戶來說毫無意義。大項目很可能會明確選擇關閉他們在PoW新鏈上的智能合約——以避免用戶的混亂和損失。這是一個巨大的、艱巨的協調任務,而合并尚且只有幾周的時間,如今的繁榮在Pow新鏈上大概率不會重現。

ETC Cooperative呼吁,還有時間來取消這個分叉,它的存在只會造成更多的混亂,并且在最初的拉盤后將不可避免地失敗,因為它將沒有任何用戶。ETC Cooperative稱,正如Barry Silbert(DCG首席執行官)所說,“除ETC外,我們完全支持ETH PoS,并且不會支持任何ETH PoW分叉。ETH礦工應該轉移到ETC,以使他們的收入長期最大化”。

據悉,中國加密礦工Chandler Guo(寶二爺)表示將分叉以太坊區塊鏈并將新網絡稱為“ETH POW”后,分叉的想法在過去兩周內獲得了關注。[2022/8/9 12:12:14]

一個沒有正向循環的經濟模型往往是一個項目或交易所倒閉崩盤最關鍵且最不易發覺的因素。

元宇宙鏈游PlanetQuest通過首次NFT銷售獲6000萬美元承諾:金色財經報道,元宇宙區塊鏈游戲 PlanetQuest 宣布與 Immutable X 合作在加密社區啟動社區有好的虛擬星球 NFT 銷售活動。與其他游戲 NFT 銷售不同,本次允許申請人有充足的時間來確定自己想要購買哪些行星 NFT 并提交相關申請,目前已經收到超過 10,000 份申請和超過 6000 萬美元的承諾。 (globenewswire)[2022/7/29 2:44:52]

下面來具體分析這些風險。

外部風險

最近幣圈最火的單詞再也不是“1CO”或“1EO”了,而是“1UO”,全稱為initialUniswapoffering。

Uniswap上幣,是真正的三無產品。

只需要建立兩個資金池,“無上幣費”,“無審查”,“無成本”,而其中的經濟模型機制設計又天然利于FOMO,鼠標和鍵盤上甚至不需要超過100次的點擊,就可以完成Uniswap里的上幣的工作。

我花了46美元在Uniswap上發了一個幣?https://36kr.com/p/827803890523778

Uniswap的出現大大降低了項目方發幣割韭菜的難度和成本,Uniswap發幣三件套:電報、discord、微信群,居然連ICO時代的發幣標配白皮書都沒有。

項目方以極低的成本就可以獲得交易所上幣,市值管理,流通盤維護等服務,要知道這些服務在中心化交易所要繳納數枚乃至數十枚BTC才可以享受的到。

Uniswap繼承了以太坊在2017年1co的衣缽,讓所有的項目都可以上交易所,相當于在2017年所有項目方都可以進行募資,讓新韭菜了解到幣圈的瘋狂,更是讓老韭菜對于幣圈做了一次再次審視。

光鮮的一面是新的技術的誕生為比特幣減半后死氣沉沉的幣圈吹來了一陣春風,另一方面,缺乏監管的去中心化交易所,出現了許多割韭菜項目和騙子項目。例如這段時間很火的分片項目nearprotocol就被Uniswap的某些居心不良的人“強上了交易所”,很多不明真相的群眾中招買到了假幣。

NearProtocol官方推特聲明

技術風險

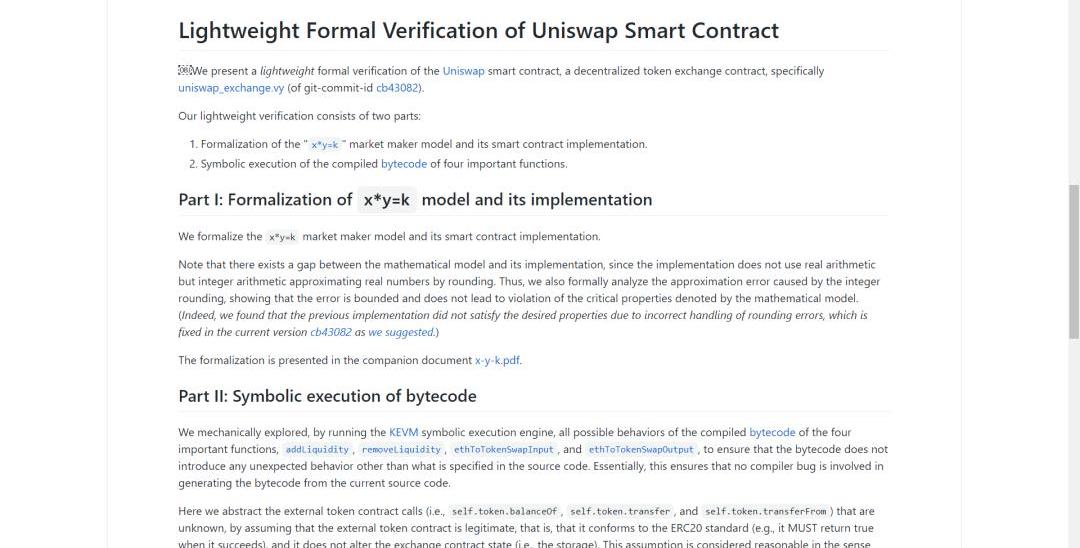

和所有的智能合約一樣,Uniswap也面臨著技術的風險,雖然Uniswap的智能合約相對比較簡單,且通過了輕量級的智能合約測試。

https://github.com/runtimeverification/verified-smart-contracts/tree/Uniswap/Uniswap

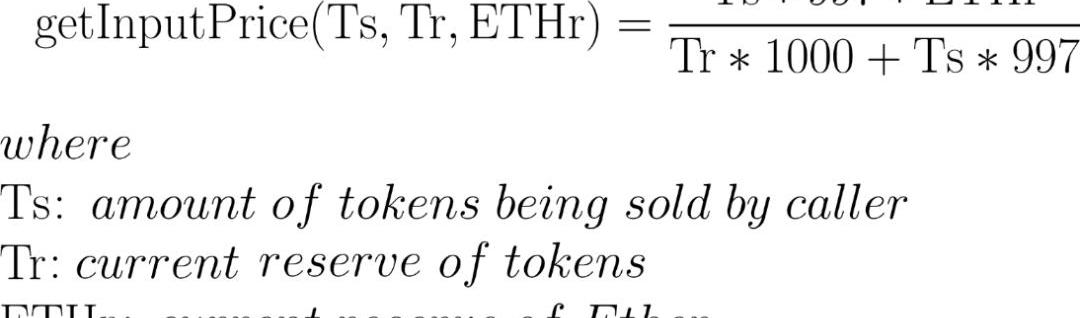

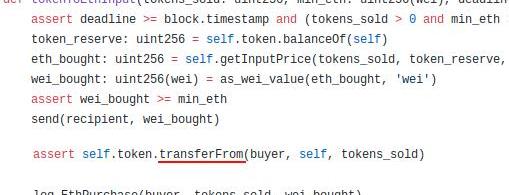

要注意,現在Uniswap是存在一個已知的可攻擊路徑的,風險源主要是ERC-777token的重入攻擊,該攻擊的大概原理:?通過二次調用tokenToEthSwapInput函數來進入Uniswap代幣兌換。?在第二次token的購買中,ETH儲備較低,但token的儲備相同。這意味著第二批代幣將只交換比應有的數量多一點的ETH。這是控制交易所購買正在出售的代幣的價格公式:

正常操作下,在隨后的常規token售出之后,代幣的儲備將增加,而以太坊的儲備將減少。因此,在每輪售出后,token支付的金額將減少。?相反,通過利用可重入性,此動作將有效地防止儲備的代幣數量增加,從而將等式的分母變成常數。請注意,儲備中的ETH數量仍將減少。從長遠來看,我們將能夠獲得一個可觀的利潤,重入迭代次數越多越好。我們將這種攻擊稱為“可重入式微交易”攻擊。?該漏洞在代碼中的表示為下圖,攻擊者能夠將利潤提高27%以上。

https://github.com/Uniswap/Uniswap-v1/blob/c10c08d81d6114f694baa8bd32f555a40f6264da/contracts/Uniswap_exchange.vy#L202

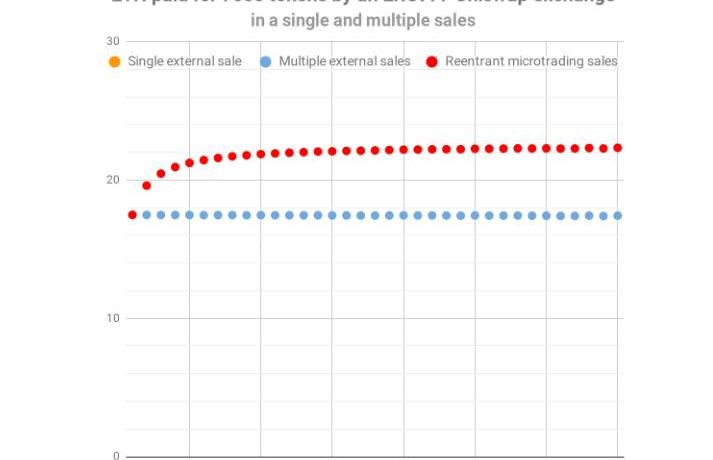

我們將攻擊者利用漏洞的利潤隨token賣出數量的增長繪制為圖表如下圖:

上圖為作者繪制

每個點代表固定銷售數量Uniswap支付的ETH。例如,在20個“重入攻擊”中每個售出350個token,使用重入微交易攻擊產生大約22.192ETH,而正常條件下通過外部調用tokenToEthSwapInput函數20次,一共出售7000個token,則利潤僅為17.44ETH。?隨著調用次數的增加,重入攻擊中顯示出的利潤有著明顯的差異。合法的正常交易產生大約17.418ETH的收益,而重入微交易攻擊產生約22.324ETH的收入。隨著時間的推移,藍色虛線并不是恒定的,有一個較小的斜率。

代碼貢獻:OpenZeppelin,該漏洞由OpenZeppelin測試得出。

參考資料:https://github.com/openzeppelin/exploit-Uniswaphttps://smartcontractsecurity.github.io/SWC-registry/docs/SWC-107

經濟模型風險

Uniswap的代幣流通性提供的經濟模型為,選定一種交易對ETH/ERC20代幣注入資金池,按照需要添加相等價值的ETH和ERC20,當池子里面的ETH或者ERC20被兌換后,存幣的人能按照比例分得交易手續費。?這里有兩個資金池子,一個池子放ETH,一個池子放ERC20代幣,并且兩者的總價值理論上是相等的。其中,ETH的市場價格比較明確,那么這個ETH池子的市值就可以認為等于代幣的市值。?舉例:1*2000=2000當購買人想兌換100枚的某erc20代幣相對應的ETH時,購買人往資金池里充值存入100枚的某ERC20代幣,那么為了保證計算結果還是2000,所以資金池里面還需要留下的ETH的數量為2000/=0.952,則購買人可以得到的ETH為1-0.952=0.048。

相當于我賣了100個ERC20的這個幣,然后我拿到0.048ETH的錢。這就是交易所的邏輯了。?這是最簡單的計算方法,恒定函數做市商的計算邏輯更復雜,這里不再贅述。這里大家應該發現問題了,本來我們可以得到的以太坊應該是0.05個,但是兌換后只拿到了0.048個,這就是在資金池內的資金不夠多時,會存在較大的滑點。?Uniswap定價模型為x*y=k的定價模型,其中x和y是A和B兩種代幣的數量,A為以太坊,B為ERC20代幣,K是常數,常數不變,這個定價機制決定了買入哪一邊的數量多,與之相應的幣種價格就會上升。舉個例子,如果ERC20的幣這個池子,被買走很多比如說一下買走50%,那么,x就要增加一倍,變成2x,那么對應之前就相當于你的ETH資金池變大了,然后幣價就變高了。

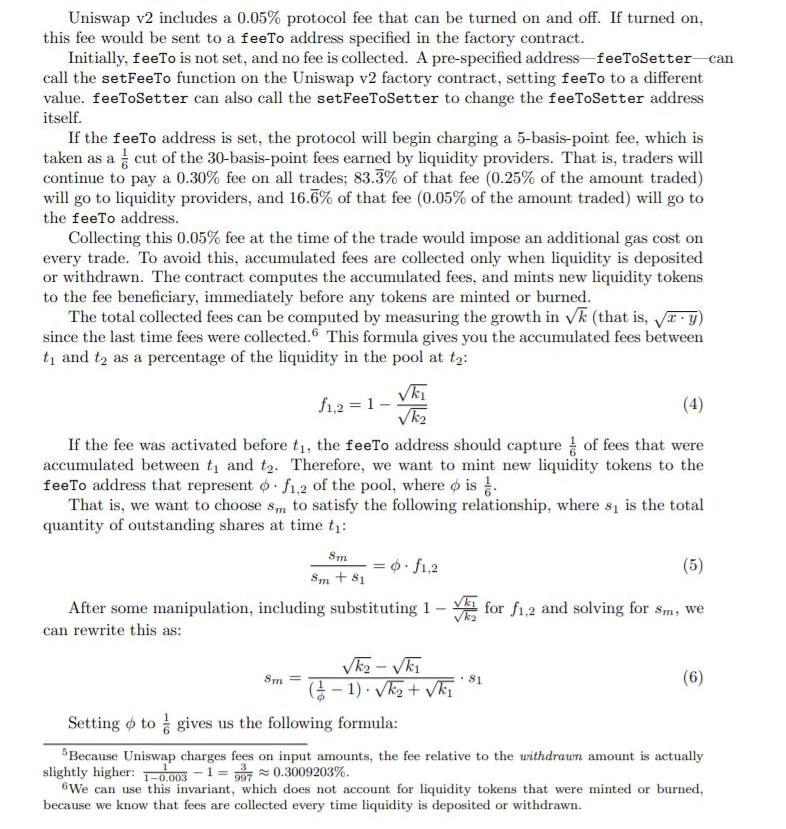

Uniswap白皮書第5頁?Uniswap唯一的經濟參數是每筆交易0.30%的交易手續費。該手續費會激勵給投入流通性池代幣或eth的參與者,這是為了鼓勵人們將其資金投入流動性池中。如果這筆手續費的設計過高或過低,可能會改變每個資金池里的資金水平,進而改變流動性提供者的回報,但是對流動性提供者的資金沒有直接影響。

因此,我認為這種情況下沒有經濟模型激勵失敗的風險。

總結

Uniswap是一種AMM類型的去中心化交易所,本文對其進行多個維度的全面解析,并著重分析了其外部風險、技術風險與經濟模型風險。?經過深入的研究發現,主要的風險是外部風險,平臺本身的風險并不大。這正如ICO,本身只是一種新型融資模式,只是有的項目方借助這樣的模式去行騙,所以,對項目的審核與研究尤為重要,我們會在后續的文章中對項目本身進行研究分析。敬請關注。

Tags:SWAPUniswapUNIETHbabyswap幣最新消息uniswapwallet教程SUNI價格togetherbnb更新了嗎

作者:歐科云鏈研究院 目前,全球多個國家的中央銀行都正在對央行數字貨幣進行研究。根據克里斯蒂安對全球63家中央銀行的問卷調查,受訪的所有中央銀行都已開始進行數字貨幣的理論和概念研究,另外有約49.

1900/1/1 0:00:00重要要點: 鎖定總價值是衡量智能合約中抵押品的重要度量方式。Compound的供應和貸款來源比Aave高,但Aave的TVL排名卻更好.

1900/1/1 0:00:00來源:區塊律動BlockBeats,作者:?0x66,原題《加密礦工的「驚險」八月》對于加密礦工來說,2020年既是革新的一年,又是魔幻的一年。雖同是礦工身份,但不同的礦工間的處境差距有點大.

1900/1/1 0:00:00如果要選區塊鏈城市,你會選哪里?是資源匯聚的北京,國際范兒的上海,還是金融氣質的深圳?第一梯度的城市有先天的資源和產業優勢,早已占據發展先機.

1900/1/1 0:00:00國際著名會計師事務所畢馬威和加密錢包服務商旗下的Blockset公司近日發布一份長達100多頁的白皮書.

1900/1/1 0:00:00原文鏈接:https://wiki.polkadot.network/docs/en/learn-governance翻譯:PolkaWorld我們常說?“波卡網絡的發展由DOT持有人決定”.

1900/1/1 0:00:00