BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+1.65%

ETH/HKD+1.65% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD+2.56%

SOL/HKD+2.56% XRP/HKD+0.95%

XRP/HKD+0.95%無論是沒有采用火熱的兌換池模型,還是三年多來也一直忍著不去發幣,dYdX 在整個去中心化交易賽道中多少顯得有些特立獨行。

DEX 最近再次成為了市場的焦點。?

賽道龍頭 Uniswap、Sushiswap 幣價強勢上沖,相繼刷新歷史高點;1inch 直接變身“5inch”;DODO 等后起之秀同樣表現不俗。?

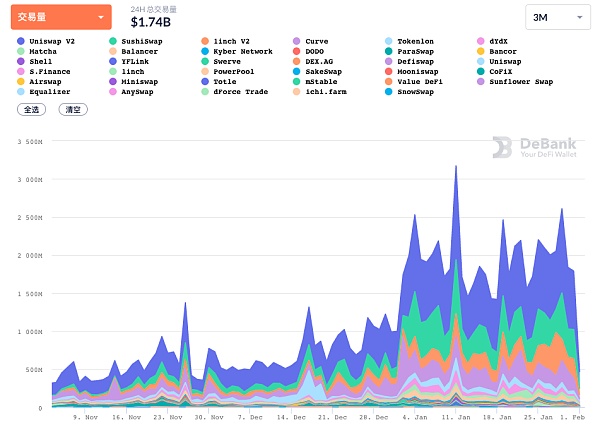

伴隨著幣價的上漲,DEX 的交易量也一路走高,The Block Research數據顯示,去中心化交易所(DEX)1 月份交易量超過 600 億美元,創下歷史新高。下圖直觀地展示了自去年年末以來,DEX 的交易量已有顯著增長。

圖片來自:Debank

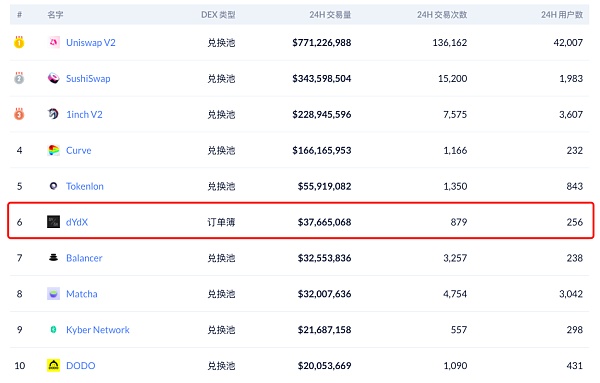

細看交易量排名的十家 DEX,一眾兌換池模型(AMM、PMM 或其他 MM) DEX 之中出現了一個“格格不入”的身影——訂單薄模型 DEX dYdX。在兌換池模型大行其道的今日,能繼續堅持訂單薄模型且可以做出一定成績的 DEX 實屬罕見,這也激起了我們的好奇心,dYdX 究竟是怎么做的?有何過人之處?能追上身前狂飆的兌換池型 DEX 嗎?

目前還未有礦工在區塊中包含“信號位”以支持比特幣Taproot升級:數據顯示,比特幣Taproot升級啟動激活第一階段后,在當前挖礦難度時期,已挖掘出2%(47個)區塊,但目前還沒有礦工在其區塊中包含特殊數據(稱為“信號位”)來表示支持此次升級,當前挖礦難度時期還余1969個區塊。[2021/5/2 21:17:31]

從功能上看,dYdX 主要提供借貸、現貨交易、保證金交易以及合約交易服務。

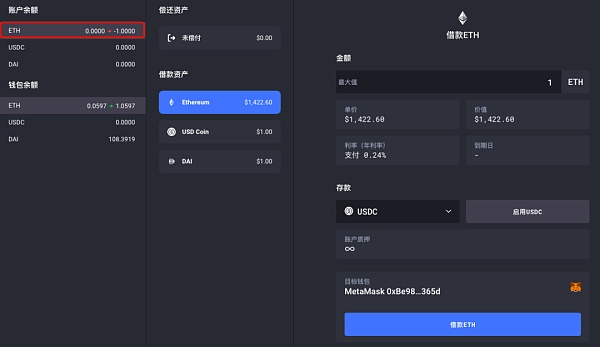

借貸服務方面,用戶可向平臺存入 ETH、USDC、DAI 三個幣種,以賺取浮動利息,目前 DAI(14.71%)的存款利率較ETH(近乎為 0)、USDC(9.72%)明顯更高。存款利息的資金來自于借款用戶支付的利息,目前三項資產的借款利率分別為 ETH(0.23%)、USDC(10.94%)、DAI(16.04%)。

eToro全球公關與傳播主管:還未對加密貨幣買單實施任何限制:金色財經報道,eToro全球公關與傳播主管Amy Butler表示,上周末沒有對加密貨幣買單實施任何限制。eToro只是提醒客戶注意限制的可能性,并向用戶發送電子郵件,警告可能在有必要的情況下引入限制。但目前,eToro還沒有實施任何限制。此前消息,eToro在上周發給用戶的一封電子郵件中警示稱,由于平臺面臨前所未有的加密資產購買需求,平臺處理加密訂單的能力面臨挑戰,用戶可能會面臨更多的交易限制。[2021/1/19 16:28:17]

類似于一些銀行類 APP,dYdX 上的借款是以負數的形式展現的,意味著需要歸還相應的資產,比如下圖中想要借出 1 個 ETH,賬戶余額就會變成 -1 ETH。dYdX 上的最低抵押率要求是 125%,即必須保證抵押品的價值至少為借出資產價值的 125%,超過該值將無法繼續借出資產,抵押率再低的話更是會有清算風險,具體清算閾值是 115%。

分析 | BTC 繼續橫盤 空頭還未釋放干凈:據Huobi數據顯示,BTC現報9230美元,日內漲幅0.45%。針對當前走勢,金色盤面特邀TLAB分析師Terry表示:BTC昨天出現一波下跌,干到上升趨勢線9100附近出現企穩,這波空頭力量釋放得不明顯。從市場來看,二線幣種多頭消耗明顯開始轉入空頭市場,BTC雖然撐住了,但下跌還沒跌透,加上今天又是周合約交割日,多頭掙扎下還會繼續向下。[2019/11/8]

現貨交易方面,dYdX 目前僅提供 ETH-DAI、ETH-USDC、DAI-USDC 三個交易對。?

保證金交易類似于傳統 CEX 中的現貨杠桿,支持上述 ETH-DAI、ETH-USDC、DAI-USDC 三個交易對的多空雙向操作,最高提供五倍杠桿,用戶可選擇“Isolated”和“Cross”兩種模式,區別可簡單理解為逐倉和全倉。

在用戶執行保證金交易操作時,借貸操作會自動進行。比如 A 的賬戶中起初只有 1000 USDC,沒有 ETH,但 A 其實可以操作 ETH 交易,比如以 1500 USDC 的價格做空 1 個 ETH。交易一旦執行,意味著 A 將自動借入 1 ETH 出售,其余額也將會變為「2500 USDC 和 -1 ETH」。?

聲音 | V神:DeFi協議想法很強大但還未經測試 不應大力鼓勵人們投錢進去:據CryptoPotato 9月15日消息,在特拉維夫舉行的Ethereal峰會上,V神談論DeFi協議時表示,其對DeFi協議感到非常興奮。在他看來,世界上任何地方的任何人都可以使用一個系統,讓他們互相支付。基本上讓人們自己選擇自己的財務風險敞口,這種想法非常強大。這是很多人無法接觸到的東西。不過,V神也警告說,不應該大力鼓勵人們把錢投入DeFi協議,主要原因是這些協議還沒有經過測試,而且也有可能失敗。[2019/9/15]

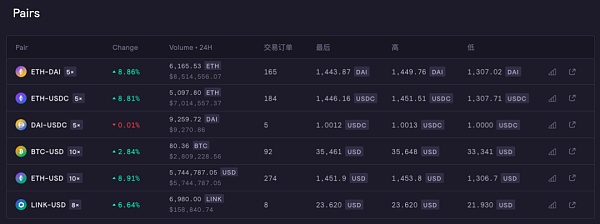

dYdX 的合約交易起步最晚,目前也僅僅支持三個交易對,但細節上稍有不同——BTC-USD、ETH-USD、LINK-USD,最大杠桿倍數為 10 倍。

2020 年,dYdX 已取得了相當不錯的業務數據,總交易量突破 19 億美元,其中于 4 月份才推出的合約交易的總交易量已高達 5.63 億美元,且在總交易量中的占比日漸攀升,到 12 月時已占總交易量的 41%。

聲音 | 前摩根大通交易員Tone Vays:熊市還未結束:對于近期BTC上漲行情,前摩根大通交易員Tone Vays表示,熊市還未結束。他稱,5100美元是目標,所以進行了幾筆長期交易,目前已退出。他認為此輪牛市即將結束,同時大熊市還沒有結束。Vays還稱,用戶不應該期望比特幣的價格會進一步上漲,未來的日子可能會很艱難。[2019/4/6]

優勢及缺陷

從業務模型上看,dYdX 并不能被單純定義為 DEX,其借貸服務的數據非常亮眼——2020 年貸款池累計已發放了 174 億美元的貸款。

僅僅比較交易業務的話,訂單薄模型的 dYdX 相較于市面上的 AMM 型 DEX 不但有著更豐富的服務類型,也有著最接近傳統 CEX 的使用體驗,現貨交易、保證金交易、合約交易均支持市價、限價、止損等設置,這些都是我們在 CEX 上已輕車熟路的操作。

開發團隊此前在回答為什么要選擇訂單薄時曾表示,訂單簿在加密貨幣交易史上已有了大量的成功經驗,傳統做市商們也更習慣使用這一模型。

與 CEX 相比,dYdX 的「鏈外撮合+鏈上結算」設計解決了前者的安全及透明問題,也保證了較高的性能及響應速度,足以支撐更大的用戶流量。

然而,dYdX 的缺點同樣明顯,目前最大的限制就是交易對實在太少,除去穩定幣交易對,dYdX 僅僅提供了 ETH、BTC、LINK 三個幣種的現貨及杠桿交易服務,未能充分滿足用戶的多樣性投資需求。

此外,盡管 dYdX 將交易撮合放在了鏈外,但大多數操作仍需在鏈上完成,在 ETH 突破新高,gas 費用居高不下的今天,一筆簡單的鏈上操作往往需要數十美元的成本,對于小散用戶來說并不友好,這在一定程度上也限制了 dYdX 的進一步發展。

好在 dYdX 已經意識到了這些問題,近期 dYdX 已多次提到將快速上線更多新的資產。此外,dYdX 還正在與 Layer 2 擴容項目 StarkWare 合作,將其 Layer 2 技術整合到 dYdX 合約產品中,以進一步提高性能,解決高額的 gas 交易費用問題。

上周,dYdX 再次成為了市場焦點,Three Arrows Capital 和?DeFiance Capital 領投了該項目 1000 萬美元的 B 輪融資,Wintermute、Hashed、GSR、SCP、Scalar Capital、Spartan Group、RockTree Capital 等一眾新投資方以及?a16z、Polychain Capital、Kindred Ventures、1confirmation、Elad Gil、Fred Ehrsam 等現有投資方跟投。

算上此前分別在 2017 年 12 月和 2018 年 10 月完成的 200 萬美元種子輪融資以及 1000 萬美元 A 輪融資,dYdX 已從投資者手中拿到了 2200 萬美元的資金。

值得投資者們高度注意的是,dYdX 是目前交易量排名前十的 DEX 中唯二的兩個尚未發幣的項目(另一個是交易聚合平臺 Matcha),隨著 B 輪千萬級融資的完成,社區之內關于 dYdX 是否即將發幣的猜測之聲漸起。鑒于 Uniswap、Tokenlon、1inch 等 DEX 在 2020 年相繼撒出萬元大紅包,不排除 dYdX 會成為下一個引爆羊毛黨情緒的“撒幣選手”,本身就有業務需求的朋友不妨趁 gas 費用較低時多刷上幾筆交易。

總的來說,無論是沒有采用火熱的兌換池模型,還是三年多來也一直忍著不去發幣,dYdX 在整個去中心化交易賽道中多少顯得有些特立獨行。

至于開篇提到的能否追上狂飆的 Uniswap 們,客觀來講將 dYdX 與這些兌換池型現貨 DEX 拉在一起比較其實并不合適,從發展重心來看,dYdX 在 B 輪融資公告中提及更多的是合約交易業務,因此其競爭對手更應該是 DerivaDex、Perpetual Protocol 等去中心化衍生品交易平臺,這一 DEX 細分賽道目前仍處于早期發展階段,未來誰將引領市場,讓我們拭目以待吧。

作者 | Azuma? 編輯 | Mandy

根據ConsenSys今天發布的一份關于以太坊DeFi(去中心化金融)的報告,現在有四分之三的穩定幣在以太坊區塊鏈上發行,而在一年前,這一數字只有50%.

1900/1/1 0:00:00DeFi 協議們做好上線準備了嗎?近期波卡測試網 Rococo V1 開始接入平行鏈測試網,這意味著備受期待的平行鏈插槽競拍離我們越來越近了.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是其中的項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00當游戲玩家們的趁手兵器——顯卡,突然用來改變金融世界,游戲娛樂需求遭到掙錢原始沖動的正面硬剛,而這場爭奪戰,甚至已升級到了搶高端筆記本電腦的新地步!加密貨幣的大漲,帶動了礦機產業鏈的持續火熱.

1900/1/1 0:00:00狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:0012月19日,美國財政部金融犯罪執法網絡(FinCEN)就新的非托管加密錢包交易報告規則征集意見。如果最終被采納,該規則將要求受監管公司對大于3000美元的非托管錢包用戶姓名和地址進行驗證.

1900/1/1 0:00:00