BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD+1.01%

ETH/HKD+1.01% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD+2.95%

ADA/HKD+2.95% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD+2.04%

XRP/HKD+2.04%文?|Carol?編輯|畢彤彤出品|PANews

金融的核心功能之一是解決激勵問題,DeFi的出現和發展為進一步實現這一功能提供了新的思路和可能。

自6月中旬Compound開啟“流動性挖礦”后,其治理代幣COMP就為用戶提供了原方案6倍以上的激勵。在COMP的刺激下,流動性挖礦迅速成為主流治理模式,各DeFi項目紛紛上線新的激勵方案,DeFi幣平均暴漲240%,借款規模突破16億美元,鎖倉額超過50億美元。

DeFi從形成風口到刮起“颶風”僅僅用了月余,火爆的背后,本文將通過數據為你解釋:

流動性挖礦究竟為DeFi帶來了多大的流行性?

對整個DeFi市場而言,流動性挖礦的作用是“輻射”還是“虹吸”?

DeFi的真實玩家有多少?

DeFi的二級市場流通哪個交易所占比最多?

DeFi的籌碼集中度如何?

流動性挖礦已經挖出了多少獎勵?

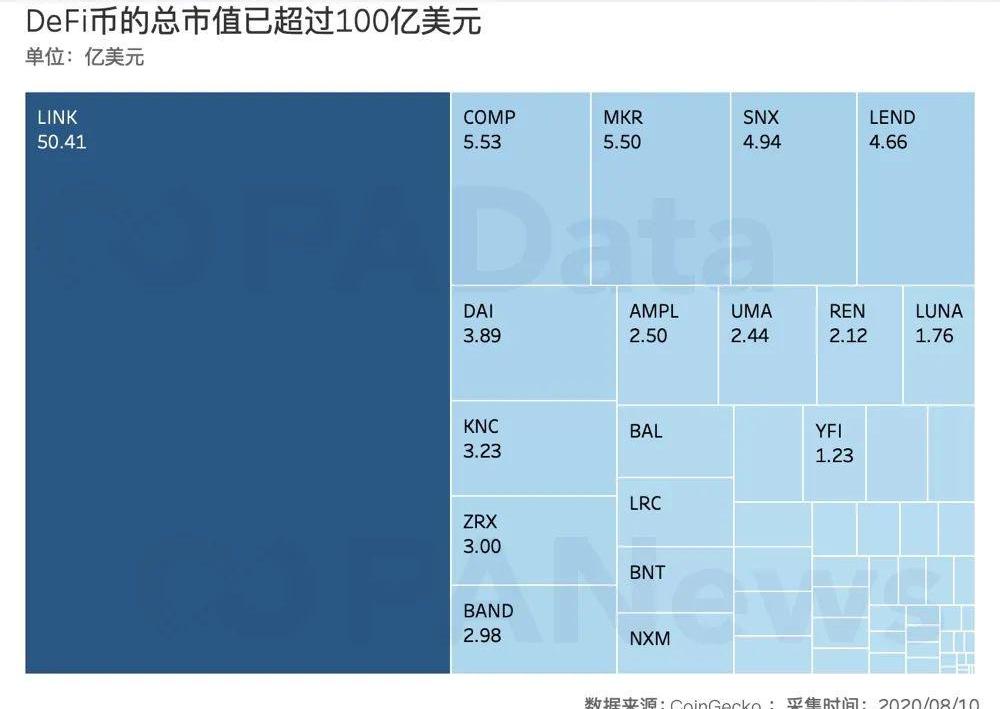

市值是一個標的市場公允價格的體現,是衡量標的市場價值和規模的一個參考指標。根據CoinGecko的統計,截至8月10日,62個DeFi項目的總市值已經達到了112.52億美元,較6月1日翻了約3.6倍,但只約占整個數字貨幣市場的3%左右。

觀點:若與CFTC的和解金為10億美元,只是幣安一個月的收入:金色財經報道,Primitive Ventures CEO DoveyWan在推文中表示,如果幣安與CFTC的和解金為10億美元,這只是幣安一個月的收入。DoveyWan寫道:“摩根大通因不當行為和市場操縱支付了有史以來最大的9.2億美元的CFTC罰款,我認為Binance可以超過,只是使用10億美元作為假設數字”。

CFTC在其訴訟文件中提到,截至2021年5月份,幣安來自衍生品交易業務的月收入達到11.4億美元。[2023/3/28 13:29:40]

其中,言機項目LINK的市值約為50.41億美元,約占整個DeFi市場的44.80%。在這輪DeFi熱潮前,投資者投向預言機的目光并不多,但隨著DeFi項目的再次火爆,預言機領域的競爭將變得更加激烈,其他預言機項目也一同上漲。

其次,COMP、MKR、SNX和LEND的市值也進入了DeFi領域的前五,其中COMP和MKR的市值都超過了5億美元,各約占整個市場的4.91%和4.89%。

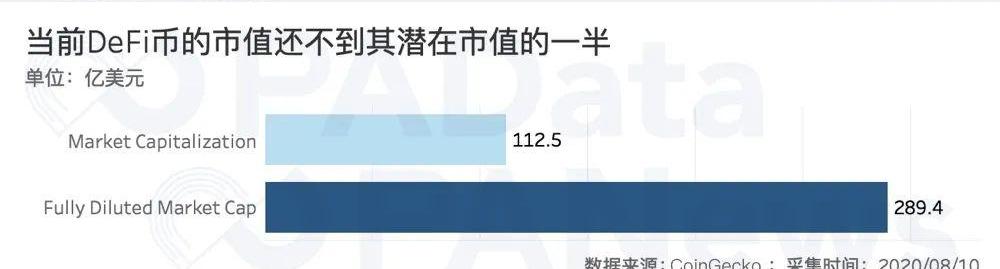

以上市值是根據已流通的代幣數量來測算的,如果考慮到還沒有被挖出來的代幣數量,那么按照當前的幣價來看,DeFi市場被稀釋后的市值規模可以達到289.4美元,當前市值大約是稀釋后市值的38.87%,這意味籠統來看當前通過流動性挖礦挖出來的代幣數量已經達到了計劃流通的38.87%。不到兩個月,流動性挖礦的進程已經超過了三分之一。

當前加密貨幣總市值為9689億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣總市值為9689億美元,24小時漲幅達0.4%,24小時交易量為1060.47億美元,當前比特幣市值占比為40.3%,以太坊市值占比為18.1%。[2023/3/12 12:57:58]

稀釋后的市值為市場提供了一種了解DeFi領域整體規模上限的可能,即如果市場變動較小,且剩余代幣很快被挖出,那么DeFi的市值很可能會接近289.4億美元的規模。但以目前DeFi項目“摩肩接踵”上線流動性挖礦的情況和代幣一上線就暴漲的行情來看,這一規模上限很可能被突破。

流動性挖礦是輻射還是虹吸?

流動性挖礦的根本目的在于激勵用戶以為市場提供充足的流動性,那么,這種激勵方案究竟為借貸市場帶來了多少流動性?

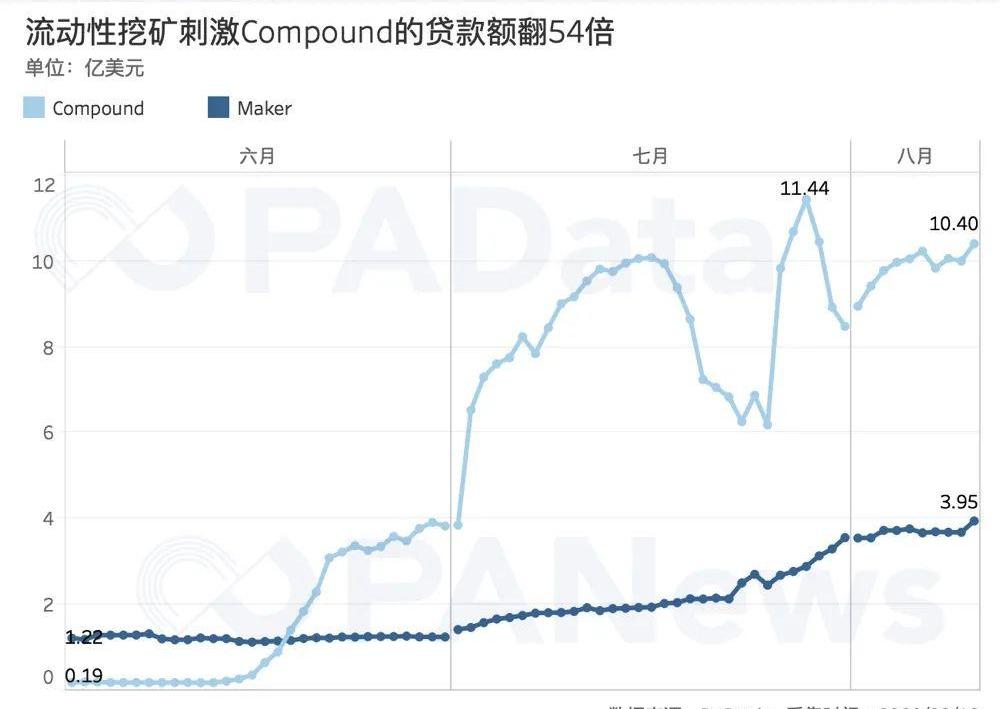

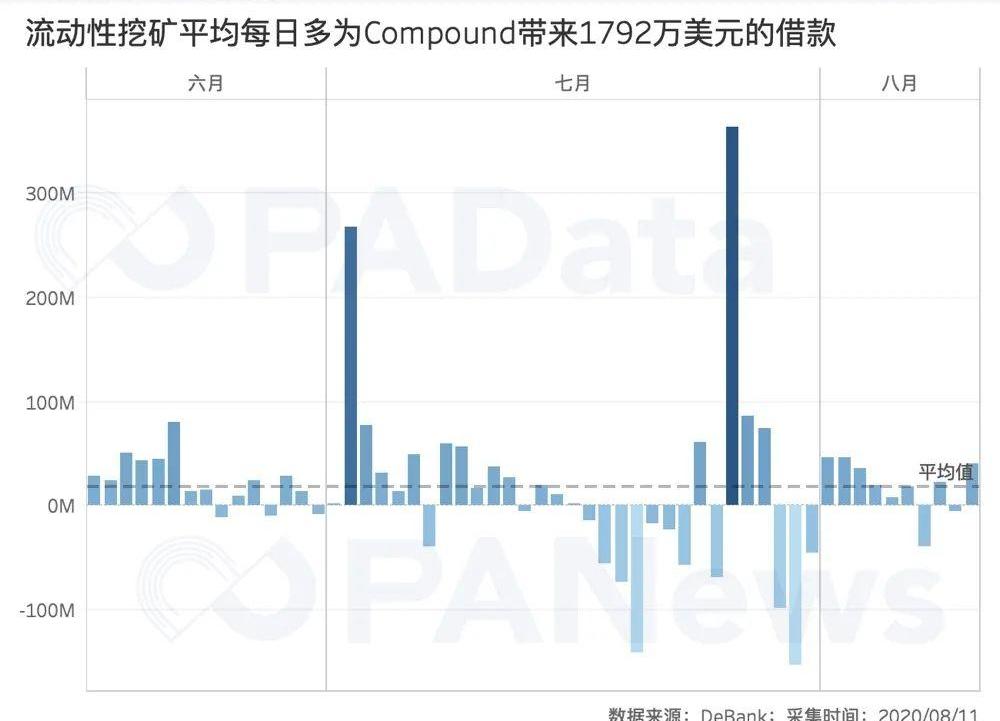

根據DeBank的統計,受益于流動性挖礦,Compound的貸款總額從6月1日的0.19億美元飆升至8月10日的10.40億美元,翻了54倍以上。與此前借貸市場的“老大”Maker相比,Compound的借款總額在6月1日時還只有Maker的15.57%,但在8月10日已經是Maker的2.63倍了。

元宇宙技能平臺Cusmat完成350萬美元A輪融資:2月7日消息,元宇宙技能平臺 Cusmat 宣布完成 350 萬美元 A 輪融資,Arkam Ventures 領投,Unitus、Better Capital、Venture Catalysts、MapMyIndia、9 Unicorns、We Founder Circle、Dholakia Ventures、Ice VC 和 Legacy asset LLP、以及 Mumbai Angels Network 參投。Cusmat 表示,其技能元宇宙平臺可以幫助企業員工能縮小技能差距并改善關鍵業務指標,ABB、施耐德電氣、東芝三菱等公司均是其客戶。[2023/2/8 11:53:10]

如果計算Compound每日借款總額的變化,可以看到,在COMP上線后的55天內,平均每天的借款增量約為1792萬美元。7月2日和7月26日是兩個借款增量的高值,各比前一日增長了約2.68億美元和3.64億美元的借款。

COMP有效刺激了Compound的流動性,那么對借貸市場而言,COMP會拉動其他上線流動性挖礦的DeFi平臺的流動性,產生輻射效應還是受制于DeFi的整體市場規模,反而虹吸了其他平臺的流動性呢?

日本主要零售商Marui發行區塊鏈債券:金色財經報道,日本百貨連鎖店?Marui (OIOI)?直接向其客戶發行了基于區塊鏈的公司債券,避開了中介機構。6 月 20 日的首次發行僅略高于 1.2 億日元(合 86 萬美元)。原定目標為1億日元,但發行超額認購20倍。它即將發布第二個類似大小的額度。Marui將債券出售給其 EPOS 持卡人,并提供 1% 的一年期回報。但是,只有 0.3% 是現金,余額作為 EPOS 獎勵積分通過代幣化提供。[2022/9/2 13:03:32]

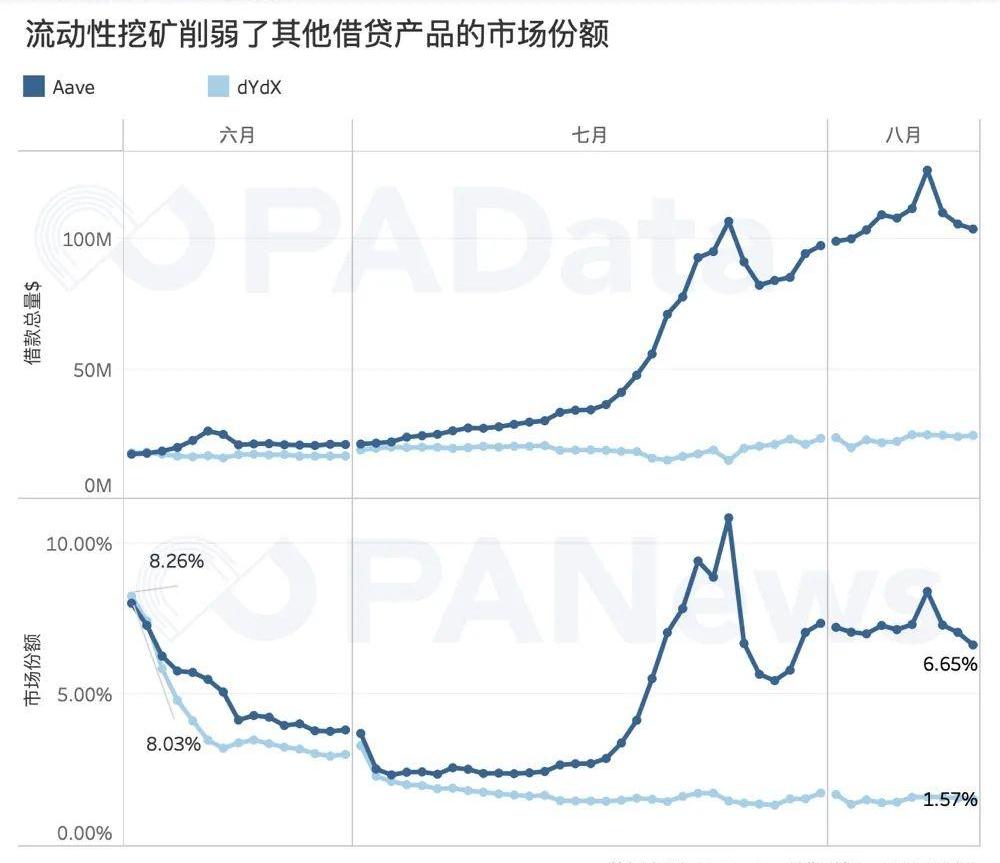

Aave和dYdX是除了Maker和Compound之外,借款規模較大的的兩個市場,其中Aave開啟了流動性挖礦,但dYdX沒有。根據DeBank的統計,6月16日至8月10日期間,Aave和dYdX的借款總額都有所上漲,前者漲幅明顯,約為501.37%,后者漲幅較小,約為37.74%。

可見除了Compound以外,流動性挖礦確實為其他DeFi項目吸引了更多流動性,尤其是同樣上線流動性挖礦的借貸項目,而交易平臺則主要依靠交易這些激勵代幣獲得流動性增量。但是,從市場份額的變化來看,增量的流動性主要向頭部市場聚集。6月16日至8月10日期間,Aave和dYdX在借款總額上漲的同時,其市場份額卻都在下降。根據統計,Aave的市場份額從8.03%下降至6.65%,dYdX的市場份額從8.26%下降至1.57%。

Dynamics已終止Compass在美國緬因州的托管協議,因其未支付水電費和托管費:6月28日消息,比特幣挖礦托管服務商Dynamics Mining昨日在推特上宣布已于6月14日終止與加密礦企Compass Mining在美國緬因州的托管協議,因Compass未支付水電費和托管費。Dynamics指控Compass有六筆逾期付款和三筆與水電費和托管費有關的未付款項。

Dynamics稱電費賬單總計120萬美元,而Compass只支付了大約66.5萬美元。該公司稱,Compass公司聲稱提供了支付賬單所需的資金,但Dynamics公司稱這筆錢被用于建造其他設施。Compass Mining首席執行官Whit Gibbs表示。該公司將“在法庭上打這場仗,而不是在推特上。”而Dynamics對Compass回應稱:“只需為3個月的耗電量支付25萬美元。因為你不給你的客戶他們的序列號,我甚至無法幫助他們。推特是您的客戶群的聲音,而不是法庭的聲音。”

目前還不清楚位于該工廠的Compass的礦工客戶將會發生什么。Compass聲明,在緊急情況下,根據其托管協議,它可以“重新安排、移除或遷移客戶硬件而不對Compass承擔任何責任”。(Cointelegraph)[2022/6/28 1:36:17]

流動性挖礦除了對DeFi內部有影響外,對整個數字貨幣市場可能都有影響。隨著DeFi幣連續創新高,原來不參與DeFi的市場資金可能流向DeFi市場。

DeFi幣的幣價由什么推動?

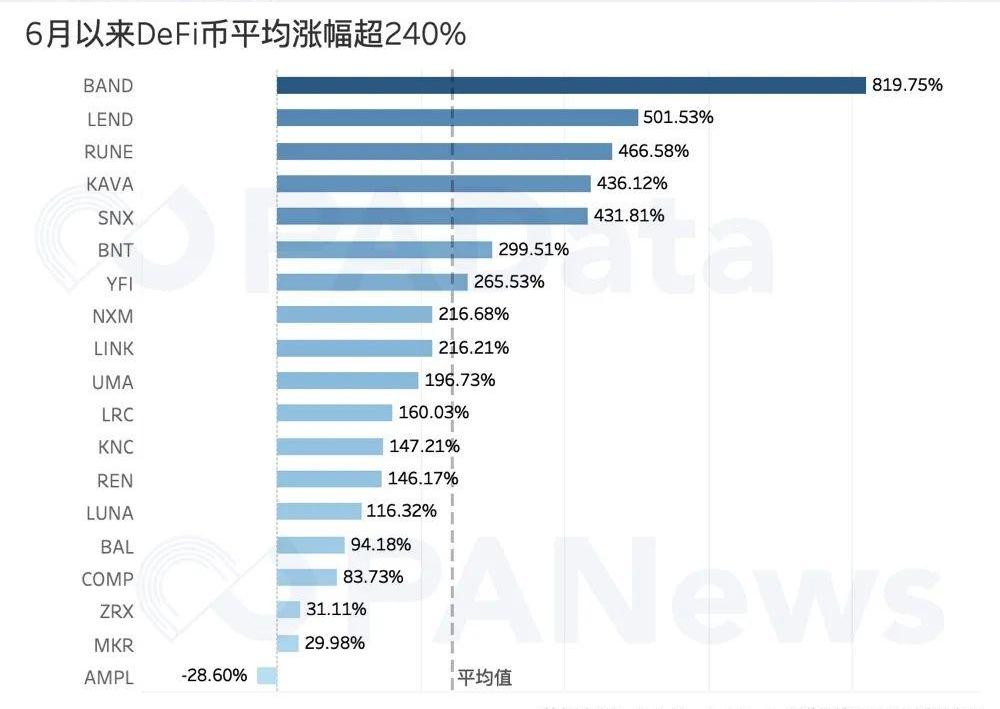

DeFi幣一上線就暴漲已經成為司空見慣的景象。根據統計,6月以來,市值前20的DeFi幣幣價平均漲幅達到了243.72%,相當于每天平均上漲3.48%。

其中,BAND漲幅最高,從6月1日收盤價的1.62美元上漲至8月10日收盤價的14.9美元,漲幅達到819.75%。漲幅超過400%的還有LEND、RUNE、KAVA和SNX。但是,率先開啟流動性挖礦的COMP漲幅并不高,6月以來其幣價從93.2美元攀升至171.24美元,漲幅僅83.73%,漲幅排名僅第16位。另外,19個高市值的DeFi幣中,幣價下跌的只有AMPL,6月以來下跌了約28.60%。

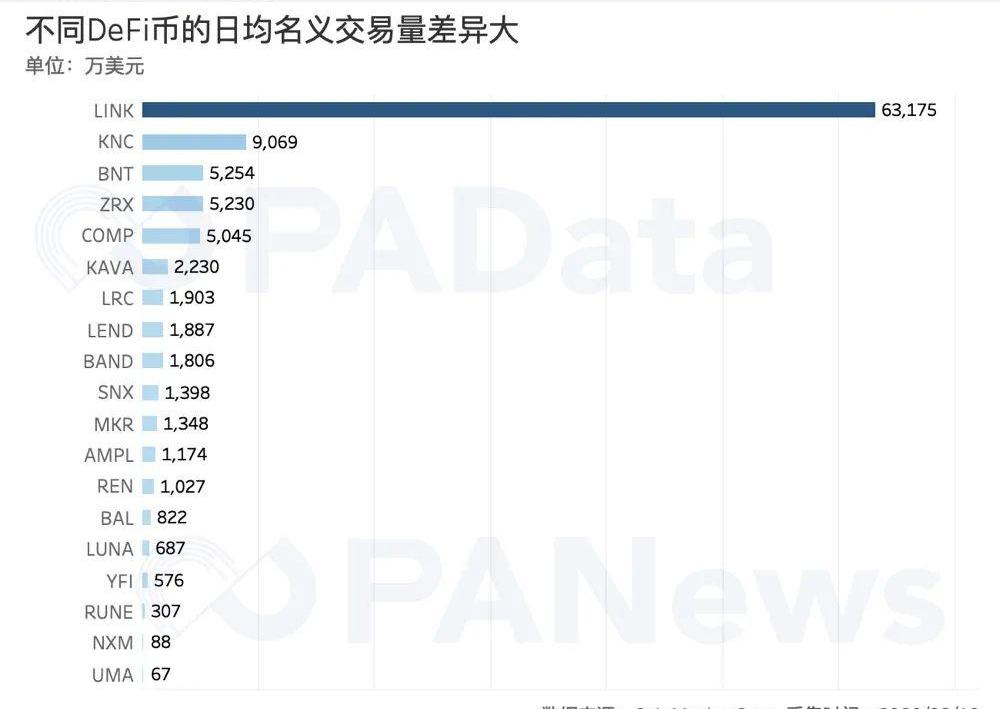

DeFi幣暴漲的背后,量價一致嗎?從6月以來各幣種日均名義交易量來看,日均交易量最大的是LINK,超過了6.31億美元,其他代幣的日均交易量都不超過1億美元。幣價漲幅最高的BAND,日均名義交易量僅1806萬美元,COMP也只有5045億美元,相比BTC和ETH,DeFi幣的“盤子”并不大。

從6月以來的幣價漲幅來看,除了AMPL和COMP從萬級上漲至千萬級以外,其余DeFi幣的平均名義交易量漲幅約為851.03%,其中,BAND的名義交易量上漲了4054.09%,RUNE上漲了2759.85%,LEND、SNX和UMA也上漲了1000%以上。總體而言,在高漲的市場情緒下,不斷增長的交易量為逐漸走高的幣價提供了支撐。

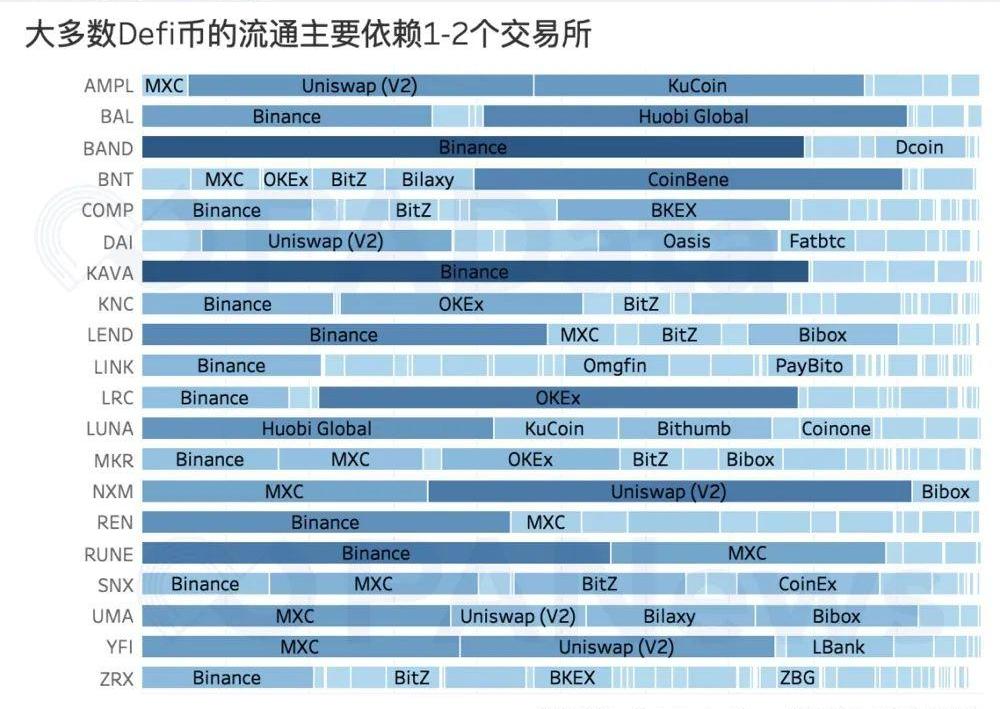

但是,大多數DeFi幣在二級市場的流動性主要依賴個別交易所。比如BAND、LAVA交易量中的79%左右都來自Binance一家交易所,LRC交易量中的57.16%都來自OKEx一家,COMP交易量中的51.24%都來自CoinBene一家。此外,AMPL、BAL、NXM、RUNE、YFI交易量中的80%左右來自某兩家交易所。總體而言,DeFi幣二級流動性的集中度比較高。而除了中心化交易所之外,Uniswap也是DeFi代幣的重要流通平臺。

DeFi玩家有多少?

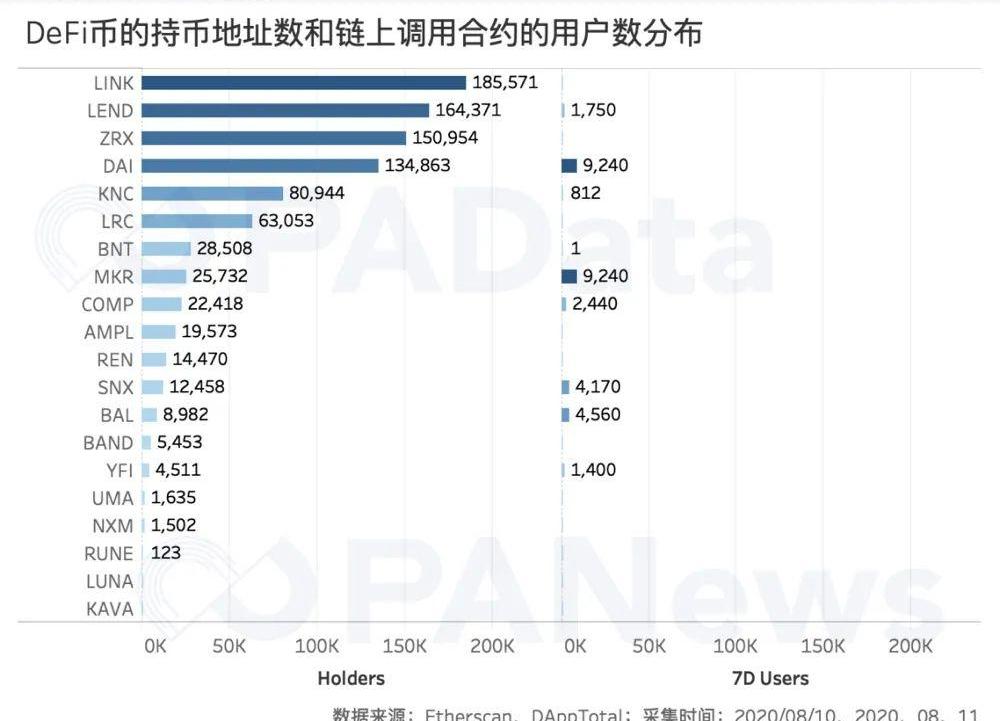

流動性挖礦的“致富效應”吸引了更多人真正參與到DeFi交易中?鏈上持幣地址數和調用合約的地址數也許能為觀察用戶規模提供一個參考范圍,盡管這兩類地址數都不能直接等同于實際用戶規模。

從以太坊上的DeFi平臺來看,市值前20的DeFi幣持幣地址總數約為92.5萬個,其中LINK、LEND、ZRX和DAI的持幣地址數分別都超過了10萬個。另外,在市場較為關注的項目中,COMP的持幣地址數只有2.24萬個,BAND的持幣地址數只有0.54萬個,YFI的持幣地址數只有0.45萬個。總的來看,即使在流動性挖礦的推動下,DeFi幣的鏈上持幣地址數量并不多。

如果從近7天調用過合約的地址數來看,真正的DeFi用戶數更少。根據DAppTotal的統計,近7天內,高市值的DeFi項目中,Maker的用戶數最多,接近1萬個地址調用過合約,其次是Balancer和Synthetix的用戶,分別有4000個以上的地址調用過合約。熱門項目Compound和yearn.finance分別只有2440和1400個地址調用過合約。

由于一個真實用戶可以擁有多個地址,因此即使是調用合約的地址數量也無法完全等同于用戶規模。但是從持幣地址和調用合約地址的巨大數量差來看,單個DeFi平臺的用戶規模還很小,現在不斷走高的幣價可能摻有較多的投機因素。

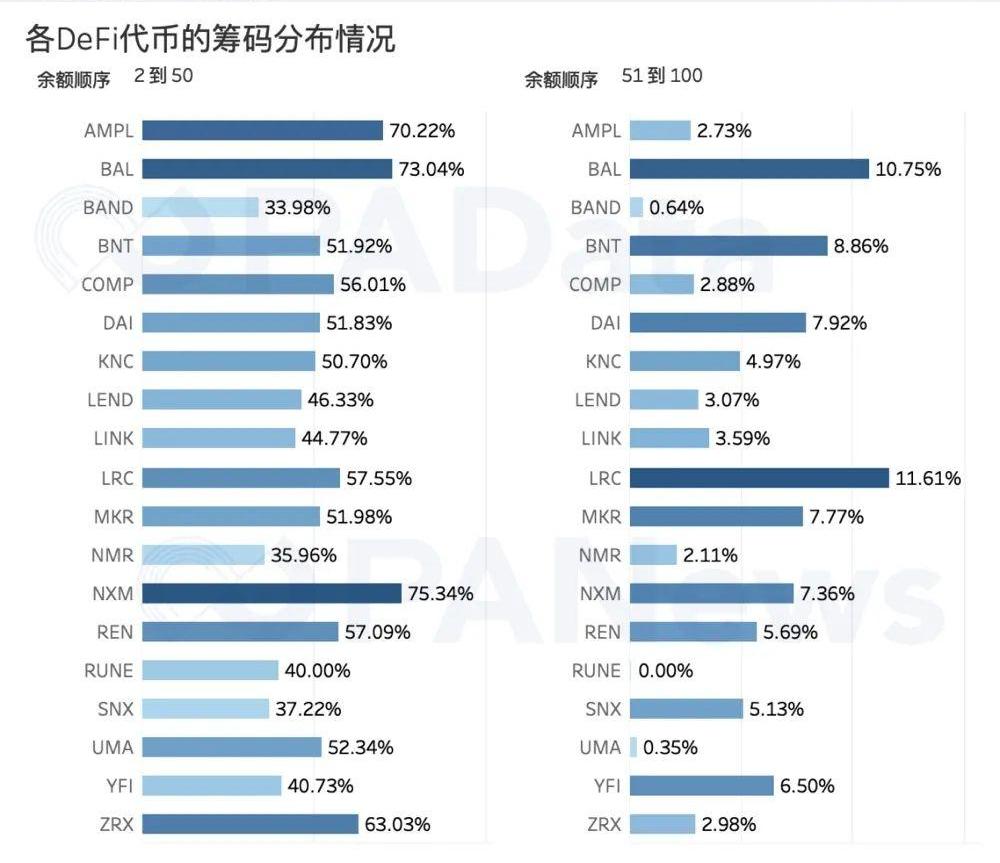

而且,DeFi幣的籌碼分布也非常集中。

從鏈上地址的余額來看,在不考慮最大余額地址的情況下,余額排名2-50位的地址,其總余額平均占到流通總量的52.11%,而余額排名51-100位的地址,其總余額平均只占流通總量的4.99%。這也意味著,余額排名100以外的90%以上的地址,其總余額平均占比低于4.99%。其中,AMPL、BAL、NXM和ZRX是籌碼更為集中的幾個代幣。

說明:

參考PAData《牛市已來?二季度幣價平均上漲近50%創新高,公鏈幣組團“上位”》。

這里的市場份額指某一市場中的借款總額在借款總額前5的整體市場中所占的比例。由于目前借款市場高度集中,借款總額第六位的市場只占不到1%的份額,因此為了便于統計,將借款總額前5的市場視為總借款市場,如此,實際市場份額會比此次的統計值略小。

KAVA和LUNA不屬于ERC-20代幣,這里為了統一橫向比較的標準,故只分析以太坊上的DeFi平臺。

注:原文作者是以太坊開發者PingChen。 長話短說: DeFi項目yearn.finance和mStable正在引入新的“挖礦”機制,它會將收益農耕帶向一個新時代:farmerfarming.

1900/1/1 0:00:00你是否相信,你在互聯網上的一切行為,都可以轉化成數據?你是否相信,這些數據可能為你帶來價值,也可能會傷害你?你是否相信,數據不應該交給任何平臺,而應該由自己保管?如果你也相信上述3件事.

1900/1/1 0:00:00最近一段時間以來,比特幣乃至整個加密市場用上漲的態勢奪得大眾的目光。8月10日上午10:30,比特幣價格突破12000美元,24小時漲幅達3.75%.

1900/1/1 0:00:00作者|哈希派分析團隊 華爾街分析師:比特幣的波動性與蘋果或亞馬遜等大盤股沒什么不同:華爾街金融分析師、比特幣支持者Max Keizer發推文表示.

1900/1/1 0:00:00DeFi這個牛市的發動機,正在轟隆隆的開動著,正在卷著浪潮而來。 這里說四個事情: 1、做空LINK爆倉2200萬美元;2、Aave或將8月12日開啟流動性挖礦;3、BancorV2上線REN流.

1900/1/1 0:00:00隨著DeFi熱度的不斷提高,以太坊的gas價也在不斷飆升,據ethgasstation數據顯示,目前以太坊網絡的平均gas價已升至275Gwei,一筆erc20代幣交易的手續費已接近100元.

1900/1/1 0:00:00