BTC/HKD+1.5%

BTC/HKD+1.5% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+0.43%

ADA/HKD+0.43% SOL/HKD+3.24%

SOL/HKD+3.24% XRP/HKD+0.19%

XRP/HKD+0.19%當前AMM的痛點

?自動化做市商是Defi領域的一大創新,AMM從根本上改變了用戶交易加密貨幣的方式,與傳統的訂單簿交易模式不同,AMM的交易雙方都是和鏈上流動性資產池在進行交互。流動性池允許用戶以完全去中心化和非托管的方式在鏈上的代幣之間無縫切換。而流動性提供者,則通過交易費用賺取被動收入,而交易費用基于其對資產池貢獻的百分比。

簡單來說,AMM機制使得任何人都可以作為做市商,從而獲得交易手續費的收益,從另外一個角度看,用戶將資產放入流動性資產池中獲取收益,更像是在進行理財。那么理財更多的關注收益率,但因為AMM中存在無常損失,當市場發生劇烈波動時,用戶資產甚至還可能產生損失的風險。

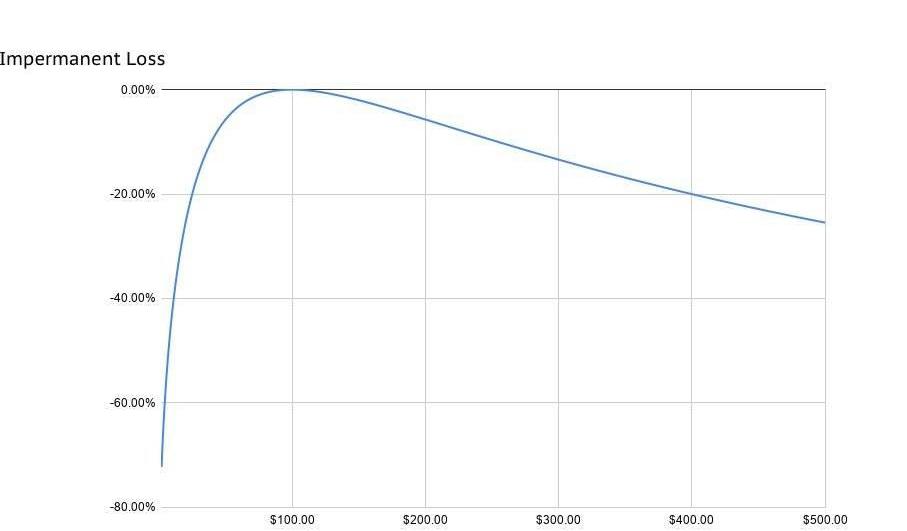

如下圖所示,當ETH價格上漲或者下跌,都會造成一定的無常損失,當然下跌造成的更大

如果流動性資金池所產生的交易手續費無法覆蓋用戶的無常損失,那么用戶在當前的時刻就是虧損的。

ATTA開啟DreamMaker元宇宙:12月10日消息,近日,ATTA宣布完成200萬美金的天使輪融資,正式開啟ATTA DreamMaker Metaverse (夢工廠元宇宙)進程。ATTA DreamMaker致力于打造一個開放的、人人都可以參與的影視娛樂創作元宇宙,核心是一個面向玩家和創作者的Game+Social生態系統。在夢工廠元宇宙中,不僅創作者可以從他們的創造中獲利,玩家也可以通過游戲、社交等方式來玩賺。眾多知名機構和個人參與了本輪融資,其中包括(不分先后):Zonff Partners,SHIMA Capital,Hash Global,Altonomy Ventures,Winkrypto,Youbi Capital,LD Capital,Oasis Capital, Weblock等,杰出的個人投資者分別來自MASK、 HECO等明星項目的管理團隊以及曜為資本CEO Eric Zhang。[2021/12/10 7:30:51]

用戶的資金對于流動性資金池是非常關鍵的,如果資金池中資金不足,那么會影響交易深度,交易不足,手續費不足則會進一步影響進入流動性資金池的意愿,從而形成惡性循環。

SBF:保險、期權等無法修復AMM的無常損失:SBF質疑自動做市商(AMMs)存在問題,其在推特表示,首先AMMs為什么存在?因為大多數區塊鏈沒有足夠的吞吐量來支持訂單,所以他們不得不使用AMMs。但在今年夏天之前,AMMs很少被使用。盡管現在大量被使用,但并不是自然的。DeFi領域的交易量和鎖倉量(TVL)來自farm收益:項目將代幣空投給用戶。用戶因為被“付款”而使用AMMs。但這并不是AMMs獨有的,可以在訂單簿、質押等領域空投收益。目前還不清楚,如果收益下降,會剩余多少交易量和鎖倉量。大多數人認為AMMs最大的問題是“無常損失(IL)”:提供流動性并且價格發生波動,將損失價值。這是非永久性的,如果用戶持續提供流動性,價格回升,價值將找回。很多項目嘗試通過改變曲線、保險、期權等修復IL。這些幫助有限且不能修復IL。因為IL并不是參數錯配,而是“糟糕交易”的委婉說法:假設在AMMs放入1 ETH和400 USDC,目前ETH價格為400美元,交易費用為30個基點。這代表需要有人用401.20 USC買入或者398.8 USDC賣出USDC。當ETH下跌60個基點,會有套利者以398.8 USDC賣給流動性提供者。這是無損失。[2020/10/15]

BancorV2對無常損失的方案

MoonSwap:AMM將在幾小時內進行測試:MoonSwap在推特宣布將在幾小時內完成對于AMM(自動化做市商)的測試,目前MOON-ETH的權重也進行了調整,總權重為102,MOON-ETH權重為70。[2020/9/17]

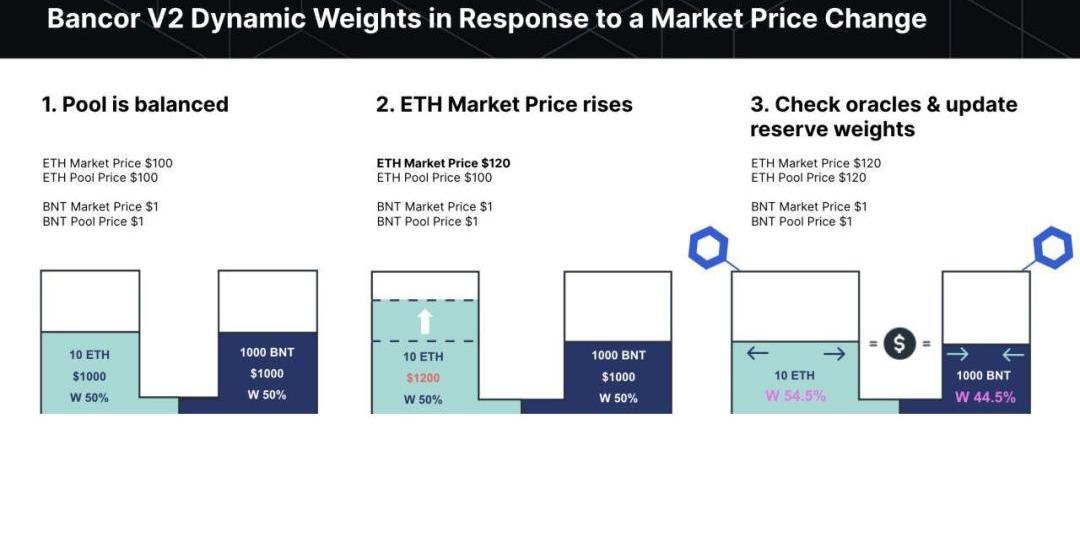

BancorV2使用了動態代幣池的方案,通過引入鏈上預言機,根據預言機提供的價格實時更新代幣池權重,從而降低流動性提供者的無常損失

1.假設初始池為10ETH-1000BNT,ETH價格為100美元,BNT為1美元,則兩邊價值相等,則權重都為50%。

2.ETH市場價格上漲。假設ETH市場價格漲至120美元,其他不變。整個流動性池的實際價值為2200美元,而不是2000美元。如果還是按照當前50%的權重,那么在池中還是1ETH兌換100BNT的話,那么跟外部市場價格不同,則會產生套利空間

ProEx首席分析師Sammo:BTC突破上方9450壓力位或將海闊天空:據ProEX網站數據,自4月底比特幣沖破7800重要關卡后,一路飆升至9480強壓力位附近后迅速回落至8500水平;之后5日左右均于8500-9200價位做箱體震蕩整理行情,并于5月6日20:00及5月7日7:00再次試探9450附近壓力位但未能突破。比特幣減產話題搭配著單邊多頭行情持續延燒著。根據ProEX研究團隊數據,近期ProEX及各大交易所持倉量均持續上升,市場看多情緒強烈,行情也以多方主導。再者,自4月底大幅拉升后,ProEX交易所多空人數比持續高于1.05,最高值接近1.3,以多頭操作居多。ProEX首席分析師Sammo表示:9450附近高點壓力上方為主要籌碼及博弈區,若能突破4月30日14:00(UTC+8)高點壓力并收線高于此價位,則可樂觀地推測將有一波幅度強大的單邊多頭行情。但若未能突破,則形同大級別趨勢多次筑頂,必須注意回撤風險。建議投資人謹慎操作,分散風險。[2020/5/7]

3.為了防止流動性提供商產生損失,BancorV2通過獲取預言機價格,并升級代幣池比重。而更新之后,10ETH的占據代幣池的54.5%的比例,而BNT占據44.5%的比例。按權重計算,1ETH可以兌換120BNT,從而不存在套利空間,從而不會因為ETH上漲產生“無常損失”。

動態 | 前美國軍方翻譯Alaa Mohammed Allawi在暗網出售并接受加密貨幣支付 被判30年監禁:據Cointelegraph 10月5日消息,前美國軍方翻譯Alaa Mohammed Allawi因在暗網出售芬太尼被判30年監禁,該交易導致一名美國海軍陸戰隊員死亡。Allawi對指控供認不諱,并承認利用現已關閉的暗網Alpha Bay出售各種,比如含有芬太尼的羥考酮,同時接受加密貨幣支付。[2019/10/6]

Bancor通過外部預言機錨定了市場價格,減少了無常損失,但其不具有“財富增值”效應,上漲不會讓LP的資產有更多的增長。

恒定乘積AMM在牛熊表現的推演

在基于恒定乘積模型的AMM中,我們假設是BTC/USDT交易對場景:

隨著牛市區間來臨,越來越多的BTC會被兌換成USDT,使得儲備池中BTC數量減少、USDT數量增多,在這個過程中,越是在價格高位,由于滑點越大,BTC減少的數量反而越少,即被AMM賣出的BTC數量越少,并且隨著市場跌落回起點,原本在高位賣出的BTC都悉數在同樣的高位被重新買入,一來一回,LP持有的BTC和USDT數量跟初始時一樣,總財富并沒有得到增長,錯過一輪牛市高點“套現”;

同理,在熊市過程中,由于恒定乘積函數的特性,隨著BTC價格下跌,AMM系統會不斷增多/買入BTC數量、減少USDT數量,一直持續到熊市低點,看似在低點已經“抄底”了很多BTC,但隨著行情回暖上漲,這些BTC也都會被逐步在低點賣出,當回到起點時,LP持有的BTC和USDT數量跟初始時依舊一樣,一來一回,LP總財富也并沒有增長,一輪熊市“抄底”,卻被過早賣在了低位。

所以我們看到恒定乘積模型的AMM,其能夠獲得的收益非常有限,在牛市甚至還跑不過普通的持幣策略,這對于理財用戶的吸引力將大大下降。

MOV創新型AMM引入無限網格思想

自動化做市商最重要的是長尾用戶提供流動性,那么降低無常損失,讓用戶不能“虧本”是關鍵之一,而較高的回報率是關鍵之二。單純降低了無常損失,而沒有在牛市提升用戶的回報率仍然難以吸引用戶。

MOV創新型的AMM,將資產交易二級市場的一些理念進行巧妙融合,在保證資產流動性的同時,幫助理財用戶在牛市獲得更高的收益。

那么MOV是如何來提升用戶的收益的呢?這里我們需要先講一下網格策略:

網格策略本質上屬于量化交易范疇,在波動震蕩的市場堅持高拋低吸的策略:

選取一個投資標的,把大概波動范圍規劃出來,再給它們之間畫若干網格,分成多檔范圍;

每次跌到下一檔網格區間,就買入一定數量的資產,即“抄底”;

每次漲到上一檔網格區間,就賣出一定數量的資產,即“套現”。

如此反復,保持能夠越跌越買入,在最低檔位也能留有資金可以“抄底”資產;同理,越漲越保持有可以賣出的資產,使得能夠“套現”在最高點。這種像布下天羅地網一樣的交易策略,被稱為網格交易。

超導V2希望可以通過引入一種類似無限網格的買賣策略,使得LP能夠在牛市區間多“套現”BTC,并在轉熊之后能夠留守住所“套現”的財富增值,同理在熊市區間,使LP可以多“抄底”BTC,并在轉牛/回暖之后能夠留守住這些低位BTC,等待以后高點再次“套現”,獲得財富增值。這就是超導V2最根本的基金策略思想,依靠這種思想,我們希望V2上LP的理財整體收益可以“跑贏”傳統恒定乘積模式AMM上的LP,并可以縮減或者規避無常損失。

超導V2的策略設置

我們將網格策略引入超導V2的策略設置中,在不同的區塊檔位設置如下:

我們可以看到在不同的區間我們使用不同的函數,從而會引發不同的效果:

BTC市場價格在11000~40000USDT區間,盡可能的保證池中有較多的BTC;

BTC市場價格在40000~100000USDT區間,期望能夠在這段牛市期間盡量多減少池中的BTC、換得USDT;

當BTC沖破100000USDT時,我們需要保證盡可能多的USDT;

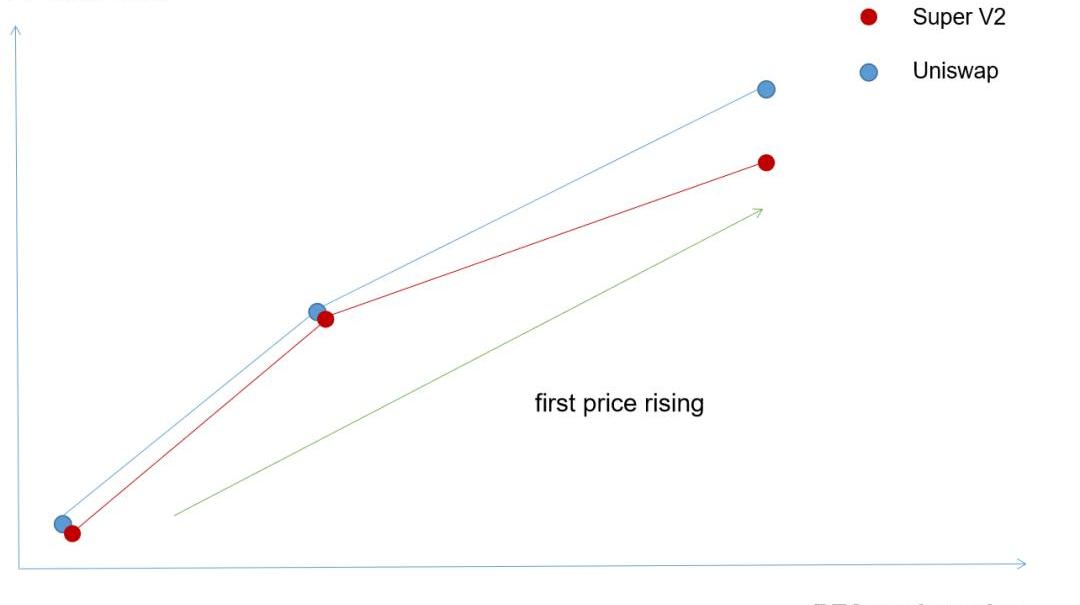

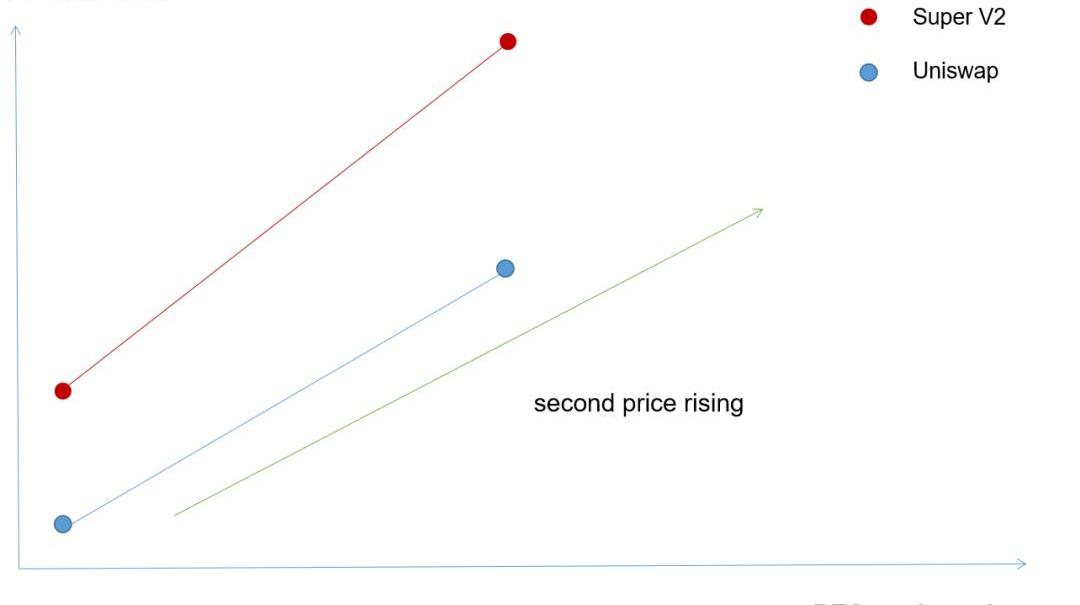

如圖在第一次上漲過程中,因為我們賣出了較多的BTC,所以在高點LP的收益不如Uniswap的策略

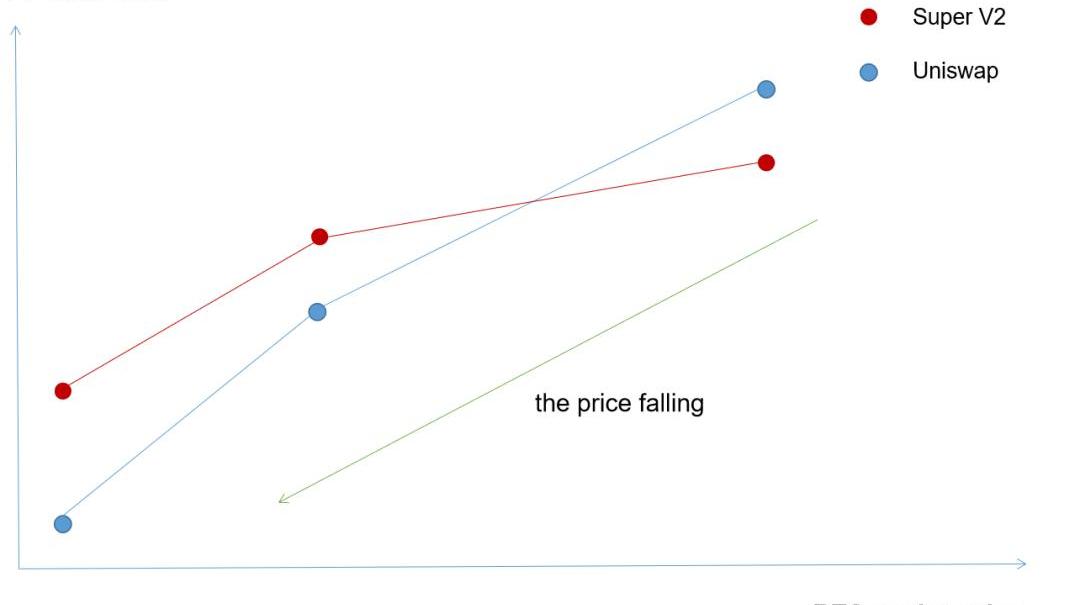

當跌回到起點附近,BTC回到10000USDT左右,我們會逐漸將BTC買回來;

這個時候,比特幣價格越下跌,因為我們在高位留有更多的USDT,所以受BTC價格下跌影響較低,在底部有較多的資金可以抄底比特幣

在新一輪牛市反彈期間,10000~50000USDT區間,留守住10000抄底的BTC數量,積累大量財富。

和第一次上漲相比,mov超導V2已經遠超uniswap的收益了。

可擴展的AMM策略設置,吸引更多的策略嘗試

除了采取無限網格策略,還可以進一步探索一種以動態權重調整為核心框架的網格策略模型,可以基于MOV超導V2建設的動態權重系統。

可以開放給外部個人和機構來運行自己的策略,而流動性提供者可以根據自己的喜好,選擇不同的策略,從而獲得更高的收益或者規避風險。

相比于BancorV2專注解決無常損失問題,我們把AMM2.0的定義進一步拓展到“基金財富增值”的領域,更具吸引力

MOV超導V2不止于AMM。

白皮書鏈接:https://cdn.bytom.io/res/MOV-SuperV2_WhitePaper_ZH.pdf

轉自:鏈聞 撰文:ARPA 2020年是去中心化金融的大熱之年。DeFi的應用方向眾多,包括去中心化交易所、借貸平臺、穩定幣等等,目前市場上已經圍繞這些應用方向出現了上百個DeFi項目.

1900/1/1 0:00:00北京時間7月31日晚,Filecoin官方在Slack社交平臺表示,校準網于北京時間8月1日重啟,測試網激勵競賽代碼凍結,經濟模型的具體參數在主網上線前會持續調整和優化.

1900/1/1 0:00:00據比特股(BitShares)論壇顯示,7月30日核心開發者Abit發布了4.0版本升級,本次升級對于用戶的投票權進行了調整.

1900/1/1 0:00:002020年,DeFi迎來爆發式發展,去中心化金融已成為加密領域的最熱門話題之一。DeFi為何興起?作為新興的金融服務,DeFi的市場前景如何?投資者有哪些參與機會?代幣暴漲,市值暴增,處于風口之.

1900/1/1 0:00:00作者|如仔 出品|奔跑財經 由于DeFi市場發展迅速,無論是金融產品還是去中心化交易所都吸引了大批資金,DEX甚至主導了傳統交易所的上幣方向.

1900/1/1 0:00:00美國的國內生產總值經歷了歷史上跌幅最嚴重的季度。但經濟下滑并未對比特幣及其相關的加密市場產生不利影響,而同期比特幣及其相關市場已大幅增長.

1900/1/1 0:00:00