BTC/HKD+1.21%

BTC/HKD+1.21% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD+0.94%

ADA/HKD+0.94% SOL/HKD+0.74%

SOL/HKD+0.74% XRP/HKD+1.31%

XRP/HKD+1.31%7月18日,在珠海橫琴舉辦的“DeFi涌現”研討會上,HCM資本管理合伙人李仁杰帶來主題分享《借貸之外,DeFi的更多應用》。

分享梳理了DeFi發展歷程、近期熱點,并指出借貸之外,預測市場、NFT、新型數字銀行等領域同樣值得關注。以投資人的視角,傳統金融DeFi化、DAO、保險等將是DeFi中的藍海。以互聯網的演化做類比,預測DeFi的發展將會經歷四個階段:

第一階段:誕生的事物更多是對傳統模式的模仿;第二階段:原生的模式出現了突破;第三階段:重回傳統產品以尋求更高規模;第四階段:可能會誕生出目前無法想象的產品。

以下是分享內容的精編,由巴比特整理:

近期DeFi領域的借貸項目具有非常高的關注度,那么在借貸以外,DeFi還有哪些具有潛力的項目呢?

首先,簡單回顧一下DeFi領域的發展,隨著MakerDAO在2017年12月上線借貸性質的穩定幣DAI,標志著DeFi這一概念正式進入人們的視野。此后,DeFi領域各個細分賽道的項目相繼上線,幾個代表性的項目分別為:2018年6月,第一款加密預言市場平臺Augur上線;2018年9月,第一款貨幣市場型借貸平臺Compound上線;2019年2月—第一款衍生品生成平臺Synthetix上線;2019年5月,第一款區塊鏈源生互助保險產品NexusMutual上線。

在經歷了3年發展,至今可以看到以太坊DeFi價值鎖定額大幅飆高,超過26億美元。近期市場出現2大熱點:Compound的火熱以及去中心化服務平臺Avalanche公募的迅速完成。

前SEC互聯網執法主任:加密貨幣的犯罪規模比傳統金融的犯罪規模大了好幾個數量級:金色財經報道,前SEC互聯網執法辦公室主任John Reed Stark發推稱,區塊鏈唯一最突出的用途是加密貨幣和DeFi,不僅僅是投資者的詭計和可怕的瘟疫,更糟糕的是,加密貨幣、DeFi和Web3的其他部分構成了一個超出想象的犯罪工具的基礎。對于犯罪分子來說,加密貨幣的監管真空使他們能夠犯下前所未有的危險罪行。但是,加密貨幣已經發展成為犯罪分子的殺手級應用,迎來了史詩般的加密貨幣犯罪浪潮。加密貨幣的犯罪規模比傳統金融的犯罪規模大了好幾個數量級。[2023/6/26 21:59:57]

然而隨著DeFi的火熱,DeFi的安全問題也越來越多地顯現出來。MakerDAO遭遇極端市場情況,損失530萬美金;Uniswap、Lend.ME先后遭ERC777攻擊,前者損失超30萬美金,后者被盜2400萬美金,慶幸黑客歸還后者的2400萬被盜;Balancer流動性池遭攻擊,損失50萬美金。

在借貸市場以外,還有哪些潛力市場呢?

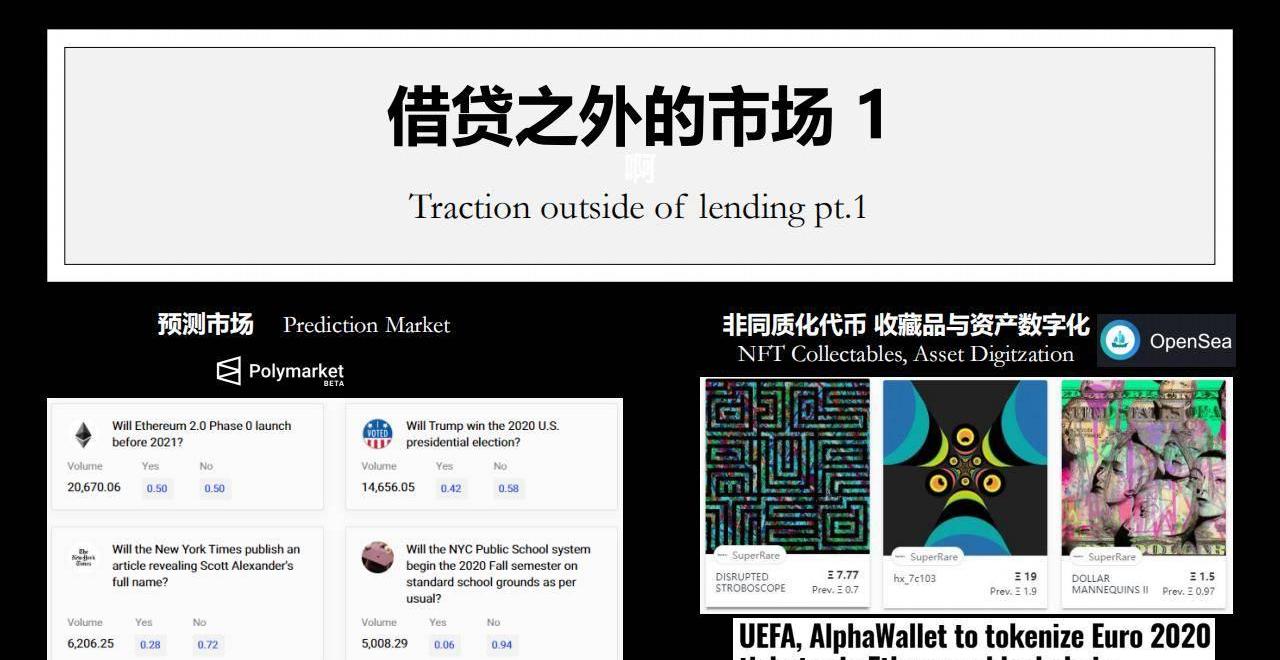

預測市場

一個是預測市場,比如Polymarket,它的特點是采用穩定幣方便用戶接入。更值得一提的是PolyMarket引入了AMM機制,也就是AutomatedMarketMaker自動做市商機制模式。流動性提供者可以通過USDC為特定的預測市場提供流動性來賺取交易費,特別是預測市場中的長尾流動性。缺乏流動性正是早前一些項目失敗的核心原因。結合穩定幣,如USDT,預測市場在未來會有一個很好的發展。

加密交易所Bitstamp獲得FCA批準在英國運營:6月13日消息,歐洲加密貨幣交易所 Bitstamp UK Limited 已被金融行為監管局(FCA)批準在英國運營。根據 FCA 的加密貨幣注冊更新并由監管機構向Financial News 證實。它是繼經紀商 Interactive Investors(英國)之后在兩天內獲得批準的第二家公司。在此之前,FCA 自去年 12 月以來就沒有允許過任何加密公司。[2023/6/14 21:34:48]

其實,AMM機制也是目前DEX——去中心化交易所中最熱門的方向,包括Uniswap、Bancor、Harbour都采取了AMM模式或者它的變體。

非同質化代幣

另一個很大的應用叫做NFT非同質化代幣。兩三年前大家所熟悉的加密貓就是NFT,從2017年底加密貓的出現到現在,NFT也經歷了長足的發展。截至上個月,NFT市場一個月的交易額超過了250萬美元。NFT市場主要圍繞4類物品在交易,收藏品、加密貓等游戲資產、虛擬世界藝術品,傳統資產的數字化。

需要強調的是傳統的物理資產上鏈將是未來很大的市場,因為對接傳統才能讓區塊鏈真正走向數字化商業變革。傳統資產上鏈這個方向雖然不容易,不過所幸的是一直都有業者不斷地往這方面去努力嘗試,比如今年的UEFA通過NFT和區塊鏈來銷售足球賽門票2萬張,這就是一個非常好的證明。相信未來更多傳統的物理資產會使用這種NFT的模式來上鏈。

Solana生態DeFi項目Mercurial將發行新Token:12月7日,據官方公告,Solana生態DeFi項目Mercurial推出Meteora計劃以對品牌、治理等方面等進行改進。Mercurial將更名為Meteora并將其借貸和AMM作為獨立項目推出,并將推出DAO使Token持有者參與項目治理。此外,Mercurial還將發行新Token,并空投給現有Token持有者。[2022/12/7 21:29:20]

DeFi在借貸之外的應用有兩個最重要的特點,一是解決流動性的問題,比如像polymarket采取的AMM,這是一個很重要的技術。二是將現實世界的資產更多地引進區塊鏈或DeFi,通過NFT來賣球票,就是當下現實世界資產引入DeFi的一個很好的方式。

新型數字銀行

Maker是去中心化借貸平臺,類似的,我們還能看到有創業者利用NuoNetwork在今年3月推出數字銀行JUNO。現在美元幾乎沒有利息,其國際存款利率也極低。通過創業平臺Nuonetwork,用戶、消費者只要在活期賬戶中存入美元,就可以享受遠遠高于美國的主要商業銀行的活期利息,它是怎么做到的呢?

一方面,把用戶活期賬戶的美元跟Nuonetwork平臺的DeFi業務聯系的起來,借助NeoBanking的借貸高額利息收入來為JUNO的用戶提供高收益的活期存款服務,JUNO對用戶的吸引力體現于此。而另外一方面,JUNO的活期賬戶也是將現實世界的資產,比如美元引入DeFi,為DeFi另外一方提供了充足的流動性。所以我們認為,雖然JUNO剛開始運作僅幾個月,但這是一個非常好的案例,說明傳統世界的金融——活期理財資產如何引進到DeFi上來。

a16z普通合伙人Krishnan:“臨時幫助一下”馬斯克:金色財經報道,a16z普通合伙人Sriram Krishnan在社交媒體上發布了一張來自Twitter舊金山辦事處的照片,并寫道他正在與其他一些“偉大的人在一起臨時幫助一下Elon Musk”,Sriram Krishnan補充稱他和a16z相信Twitter是一家非常重要的公司,可以對世界產生巨大影響,而Elon Musk是實現這一目標的人。目前尚不清楚Sriram Krishnan和a16z將在Twitter公司扮演什么角色,他本人也拒絕對此事做進一步置評。(decrypt)[2022/11/1 12:04:31]

總結一下,JUNO同時解決了兩個問題,一個是流動性問題,另一個是傳統資產上DeFi,這是體現DeFi大趨勢的項目。

展望DeFi的藍海

將更多種類的傳統金融產品移植于DeFi之上

接下來看DeFi還有什么藍海機會。一個是將更多種類的傳統金融產品移植到DeFi之上,比如TokenSets,Set協議中鎖定的價值從去年8月開始逐步增長。TokenSets是去中心化的資產管理,用戶可以自己配置風險模式,自己在線上使用Settoken在其網站就可以選擇不同的風險報酬目標,完成最佳的配置。

第二個就是現實資產的生成與交易平臺,我們去年投資過的一家美國區塊鏈公司PROVENANCE,他們創立了一家新公司,幫助用戶把傳統消費行為中產生的良好資產創造出來,自行審核,然后給消費者提供更低的利息、更快速的借款模式、更快速的審批。審批通過以后,這些資產會到PROVENANCE上對接一些金融機構的資金。傳統的資產,比如房貸、房屋凈值貸款,甚至以后的股權、未上市股都可以到PROVENANCE上,與另外一端購買方來交易。

倫敦數藏公司Metadee發行5卷世界現存最古老《古蘭經》手稿NFT:9月10日消息,據arabnews報道,倫敦數字藏品公司Metadee宣布將發行5卷世界現存最古老《古蘭經》手稿NFT,這些手寫《古蘭經》由先知穆罕默德的私人抄寫人ZaydibnThaabit撰寫。目前,第一卷和第二卷實物副本正在以每卷2500萬美元的起價進行拍賣,中標者將獲得實物副本和NFT,而第三卷、第四卷和第五卷將各發行100萬枚NFT,每個NFT售價為200美元。

Metadee公司表示,這份罕見的《古蘭經》手稿于公元632年撰寫并已通過牛津大學考古學和藝術史研究實驗室的鑒定和認證,任何擁有此NFT的個人都可使用區塊鏈所有權證明將其傳遞給后代。(阿拉伯新聞網站)[2022/9/10 13:21:38]

如果這一過程是以中心化的操作方式來進行,則需要托管、存證等。當這個交易上能夠一體化地到區塊鏈來完成,就可以省卻手續費、中間方。所以Provenance在短短兩年之間,就已實現貸款額超10多億美金。傳統市場怎么樣上鏈,這非常值得關注。

我們密切關注的還有CarbonCredit,碳權交易,盡管現在還不成氣候。因為碳權本身就是數字化,更適合去融入DeFi來做。所以我們認為像碳權還有綠色環保等能源都可以上鏈做DeFi的形態,這是未來的一個方向。

分布式自治組織DAO

除此之外,我們要介紹一下DAO,大家也知道2016年以太坊上就有一個叫TheDAO的組織,但是它當時被盜了六千萬美金的以太幣。所以當時人們一度懷疑DAO的可行性。如今像Compound的借貸平臺以及Protos的新型資管平臺都是DeFi的模式,實際上它的組織架構是在實踐DAO的創新。Compound在宣布其治理模式轉為DAO之后,鎖倉量暴增,證明了市場還是對DAO有所期待。

為什么DAO在未來DeFi的發展中很重要,因為DeFi本身是去中心化的,而且絕對不只在技術架構上,流于表面的形式主義。DAO作為一種去中心化的治理框架,與DeFi所追求的去中心化具有天然的的契合性。我希望DeFi以去中心化的理念和模式來治理,甚至成為去中心化的新形態組織架構。DeFi的喚醒的也會讓DAO組織能夠逐漸的壯大。

保險

關于黑客攻擊,DeFi早前就遭到多次黑客攻擊,安全性問題逐漸被大家認識和重視,因此就會引申出保險這個行業,比如NexusMutual,一個互助的保險模式。它在資金層面上雖然目前還存在一定的瓶頸,但其依然為DeFi源生保險模式提供了一個非常好的方向。保費高昂是制約當前區塊鏈保險發展的重要因素,它的進步改善空間很大。盡管目前還是一個非常初級的階段,但是隨著以后DeFi資產規模的擴大,以及將來對資金所在的DeFi平臺的代碼有了深度審計,區塊鏈源生保險的保費將有望降低。

從互聯網歷史預測DeFi的未來

我們參考過去20多年來的互聯網發展,以預測DeFi未來的發展態勢,會以什么樣的模式去增長。把互聯網的發展劃分成4個階段:

第一階段就是95年前,剛剛有電子郵件,使用的是原始的搜索,還不是網頁的搜索;

第二階段開始有新生的網頁模式崛起,比如說像網景、雅虎,網頁上有了原生的應用;

第三階段,開始有一些傳統的模式搬到線上,最好的例子是亞馬遜的誕生,出現了新的E-commerce,新的商業模式。這等于把傳統的業務搬到線上,以后還可能搬到鏈上;

第四階段,就是這十年來的社交,尤其像facebook,Twitter,微信等等社交應用,創造人類新的社交方式,我們與網絡的交互從單向走向雙向。

如果說一些問題互聯網就可以解決了,為什么還要需要區塊鏈?我們需要看一下互聯網現在出現了什么問題?Facebook會因為privacy的問題被罰款,扎克伯克還可能因為違反反托拉斯法遭到起訴。也就是說現在互聯網綁定了一個太強太大的中心而出現各種問題。這些互聯網公司擁有幾十億客戶的數據,存在嚴重的侵犯的隱私的問題,這一定會造成Surveillancapital,被監控的資本主義的來臨。而實際上目前金融也是中心化的。

關于DeFi,我們將會經歷什么樣的發展階段呢?

一開始也是模仿,比如說,說MakerDAO,Compound,它們做的是一個連接借款方和貸款方的平臺。但最初并不是一個能讓人全然滿意的產品,這是POC的階段;

第二階段。最初的概念得到驗證,可以讓客戶在線上進行借貸,那接下來就能看到一些新的加密原生金融產品的出現,比如像衍生品、DEX等,以及期貨市場的崛起,這個很像互聯網第二個階段的產品,比如雅虎;

第三階段。過去,DeFi探尋者經歷了操作處理速度受限的階段。到了第三階段,這些限制會越來越弱。就像互聯網,如今網絡的速度越來越快,大家現在每秒能傳輸的資料也越來越多。更多的創業公司會回過頭來看傳統的金融,看去中心化潛力對于傳統產品改造能夠獲得什么優勢。最好的例子還不是NexusMutual,因為保險產品還處于非常初期的階段。最好的例子是Problems,它本身已經具有十幾億美金的資產,可以幫助用戶實現節約時間、金錢,但目前還沒有解決隱私問題。區塊鏈能做到的是提高效率,降低成本,還有解決隱私安全問題。隨著越來越多這樣的公司的崛起,我相信DeFi市場規模會越來越大。

第四階段會是怎樣?盡管還到來,但是可以想象。隨著穩定幣體量越來越大,更多的DAO出現,以及法規逐漸完備,DeFi應該會吸引更多的傳統資產以及機構資金進入。自主化的新形態金融產品和運營模式會出現,比如用戶能夠自己做資產管理,自己去配置資金,智能合約自動執行,沒有一個中間方干預。從donotevil到cannotbeevil,信任的成本的大幅降低,大家是在一個trustmachine里面運作,DeFi會逐漸得到認可。

這種改變生產關系的非中心化的數字金融時代會逐步到來。國家如今也大力推進區塊鏈技術戰略的部署,大家一起努力,我相信這個時代五到十年就可能會到來,謝謝大家!

Tags:DEFEFIDEFIDAO去中心化金融defi什么意思DEFI S價格DeFinergov幣subdao私募價格

BSN“官方指定區塊鏈應用”的征集活動已一月有余,活動的目的是為了“把最合適的區塊鏈應用,展示給最需要的用戶”.

1900/1/1 0:00:00Overview概述 本文將通過對比股票市場期權產品、商品交易所期權產品以及比特幣期權產品來介紹比特幣期權市場價格的有效性.

1900/1/1 0:00:00來源:金色財經,作者:TaylorW據Cointelegraph7月21日消息,俄羅斯“關于數字金融資產”的加密法案的最新版本并未將加密貨幣使用定為犯罪.

1900/1/1 0:00:00鏈上數據顯示,盡管從5月11日開始了第三次獎勵減半,比特幣礦工的收入減少了50%,但他們仍在囤積比特幣。比特幣礦工的7天平均流出量和流入交易所的挖礦資金仍相當低.

1900/1/1 0:00:00自3月以來,DeFi生態系統不僅恢復了增長,而且活動量也顯著增加,這主要歸功于2020年6月COMP的發行。加上一些引人注目的安全事件,本季度DeFi顯然一直在經歷新技術發展的痛苦.

1900/1/1 0:00:00如果做一個2020年熱點排行榜,Filecoin挖礦和DeFi一定位列前三。不過,與公眾一致熱捧DeFi不同,Filecoin挖礦可以說是好壞參半,甚至有點魔幻主義.

1900/1/1 0:00:00