BTC/HKD+4.89%

BTC/HKD+4.89% ETH/HKD+5.45%

ETH/HKD+5.45% LTC/HKD+2.73%

LTC/HKD+2.73% ADA/HKD+7.82%

ADA/HKD+7.82% SOL/HKD+6.29%

SOL/HKD+6.29% XRP/HKD+8.91%

XRP/HKD+8.91%感謝dForce的中國社區負責人Jeff對本文的幫助。??

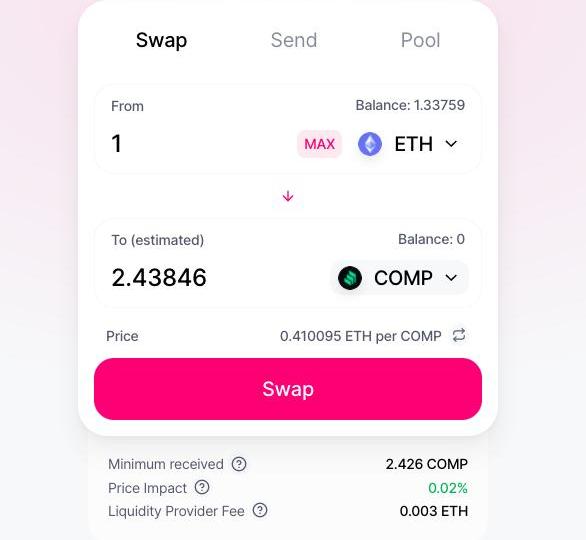

這可能是Defi領域今年的高光時刻,去中心化借貸平臺Compound的平臺幣COMP價格在Uniswap上從0.08ETH漲到了0.41ETH,相當于95美金。

目前COMP的流通量并不明確,按照官方的代幣分配規則,有460萬的代幣分配給了CompoundLabs、項目資方,以及團隊,再加上Uniswap上2.5萬個COMP,非常粗略的估算,COMP當前市值4.6億美金,幾乎與MakerDAO市值持平了。

Compound這個平臺其實本來就算非常知名的Defi平臺。背后的投資機構有a16z、Coinbase、PolychainCapital,以及DragonflyCapital等等頂級資本,在沒發幣之前,Coumpound的借貸量在Defi平臺中也可以排在前五,這樣一個平臺發行治理代幣,本是大家非常期待的事情,就像大家期待Uniswap發幣一樣,但COMP上線后,大家對它的評價并沒有那么理想。

Fantom發起社區投票,擬降低FTM年化13%的質押獎勵:8月10日消息,Fantom社區正在對一項治理提案進行投票,該提案主張降低FTM年化13%的質押獎勵,以減少支付給網絡驗證者的獎勵,共有3%、4%、5%、6%、不變這五個選項,排放獎勵持續時間分別對應9.4年、7年、5.6年、4.7年、2年。

截至發文時97.5%的投票用戶贊成調整為6%的質押獎勵,獎勵排放預計將持續4.7年。(fantom.network)[2022/8/10 12:14:27]

核心矛盾點是COMP的發行模型,被稱為「借貸即挖礦」,只要用戶在Compound平臺上存款或者借款,存款方與借款方都可以獲得COMP。

COMP發行模式

按照Compound的官方信息,通過用戶借貸而發行的COMP有近430萬個,占總量的43%,每個以太坊區塊會產出0.5個COMP,這樣計算就是每24小時大約有2880個COMP生成,也就是每天有2880個COMP分配給在Compound平臺存款借貸的用戶,其中存款方分配1440個,借款方分配1440個。

這種玩法是不是很眼熟?我們可以說這個流動性挖礦,為平臺提供流動性就可以獲得獎勵,那Uniswap就是這么玩的,兩年前火的一塌糊涂的FCoin平臺也是這么玩的;我們可以說這是補貼,那在滴滴快的、摩拜ofo的競爭中我們也屢見不鮮。

美國第二季度實際GDP年化季率初值下滑0.9%:7月28日消息,美國第二季度實際GDP年化季率初值下滑0.9%,預估增長0.4%,第一季度下降1.6%。[2022/7/28 2:44:15]

但當補貼或者獎勵的價值大到某種程度后,這種玩法就成了羊毛黨的最愛。我只需要存款或者借款就可以獲得Defi領域龍頭、單價100美金的COMP,為什么不要呢?

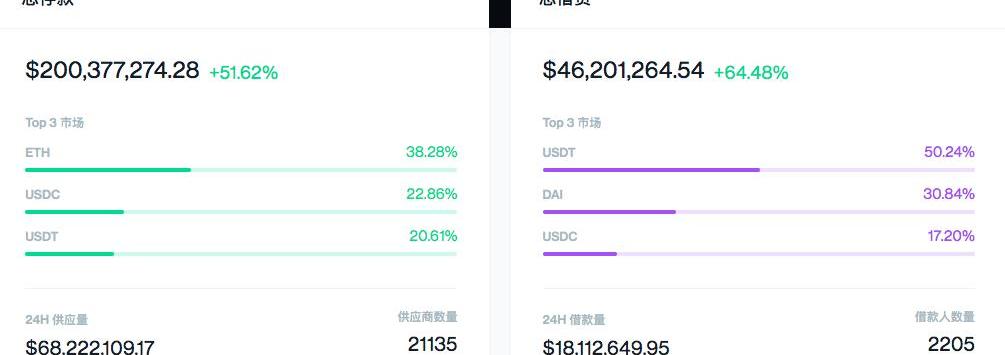

于是,我們可以看到在COMP出世后,Compound平臺的存款量和借貸量開始突飛猛進,COMP開始借貸挖礦后的13個小時,平臺存款量增加了51%,借貸量增加了64%。

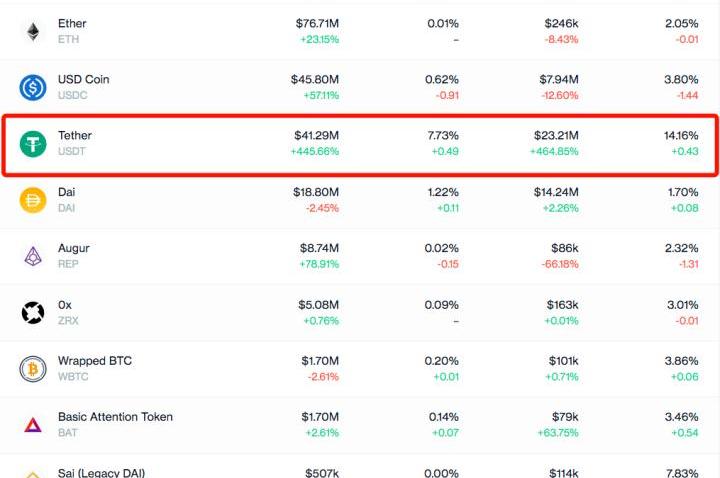

具體到每個幣種,我們發現存款及借貸量變化最大的是穩定幣,其中USDT的總量波動首當其沖,USDT總存款量漲了4.5倍,總借貸量漲了4.6倍。羊毛黨為什么傾向于USDT?

Gene.Finance開啟流動性挖礦,當前年化收益為72284%:Gene.Finance于10月24日新增GENE/USDT饕餮礦池,開啟流動性挖礦,并在以太坊區塊高度11119571時提高GENE的出塊獎勵,產出每個區塊1000個GENE的代幣,按比例分給Uniswap的GENE/USDT池的流動性提供者以及在儲蓄池中鎖定代幣的投資者,目前GENE/USDT饕餮礦池收益最高,年化收益為72284%。

Gene.Finance是元界DNA開發的創新型DeFi聚合平臺。并利用元界DNA作為Layer2解決方案來支持可延展性。Gene.Finance將陸續推出NFT代幣激勵模式,訂單簿和AMM結合的DEX以及去中心化借貸服務等。[2020/10/25]

COMP套利

我們先明白COMP的挖礦邏輯,挖礦獲得的COMP數量并不是與存款借貸筆數成正比,也不是與存款借貸金額成正比,而是與存款借貸的利息成正比。存款獲得的利息越多,獲得的COMP越多,借貸付出的利息越多,獲得的COMP越多。

我們看一下上圖,就會發現USDT的存款利率7.73%和借貸利率14.16%在各幣種間均為最高,換句話說,等金額的幣種,用USDT存款或者借貸,COMP的挖礦效率最高,與另一種穩定幣USDC相比,USDT存款的挖礦效率是USDC存款的12倍,USDT的借貸挖礦效率是USDC借貸的3.7倍。

LollipopSwap新流動性池SUSHI-ETH首日年化達到17670%:據官方消息,Defi項目LollipopSwap于9日開放新流動性池,包括DAI-ETH、UMA-ETH、COMP-ETH、LEND-ETH、YFI-ETH、SUSHI-ETH、LINK-ETH和BAND-ETH。流動性挖礦池UMA-ETH年化收益最高一度達到19425%,SUSHI-ETH年化收益最高達到17670%。創始人稱,該項目“將證明Defi社群的熱情是讓社會實驗可以繼續的根本原因”。[2020/9/10]

為什么USDT的利率要遠高于其他幣種?這其實也很正常,當前的USDT共識已經不輸給比特幣,價值穩定,轉賬方便,實在是搬磚套利的首選。

在如此高利率下,用USDT挖礦究竟有多賺錢?根據Defi錢包DeBank提供的數據,我們做了一個簡單的計算。

在北京時間6月16日13時左右,COMP價格按100美金計算。

在這樣的情況下,我們算一下,如果我們存款1萬美金,在其他變量不變的前提下,我們在24小時可以挖出多少COMP?

聲音 | Consensys全球產品戰略負責人:以太坊2.0驗證者期望年化回報率為4.6%至10.3%:Consensys全球產品戰略負責人Collin Myers近期表示,以太坊2.0網絡啟動后,采用32 ETH的驗證者可以期望獲得的年化回報率為4.6%至10.3%。Myers還透露,他正在構建一個用戶應用程序(ETH 2.0 Calculator),使驗證者能夠根據不同的硬件和電力成本計算年度總回報和凈回報。Myers稱:“ETH 2.0 Calculator是為協議研究人員、驗證人員和愛好者而開發,以增加以太坊2.0網絡經濟的透明度和教育程度。”他計劃在2020年第一季度推出以太坊2.0的同時推出該web工具。(CoinDesk)[2019/10/25]

COMP數量=1063.96/3339萬=0.3186個,按照100美金計算,約合31.86美金。

如果我們借款1萬美金,在其他變量不變的前提下,我們在24小時可以挖出多少COMP?

COMP數量=1063.96/2060萬=0.5163個,按照100美金計算,約合51.63美金。

為了這筆1萬美金的借款,我們需要付的利息是多少呢?

利息=*8694.38=4.17美金

那么,我們完全可以讓這筆錢循環起來。

在Compound平臺上先用1萬美金的USDC抵押借出一筆7500美金的USDT,再將這筆7500美金的貸款存進Compound,我們可以獲得多少COMP?

75%*(0.5163+0.3186)=0.62個COMP,折合62美金,再加上1萬USDC的抵押挖礦24小時大概0.05個COMP,折合5美金。不算gas費用的話,成本利息只有4.17*75%=3.12美金,我們凈賺近65美金,這還不包括存款利息。

這只是1萬美金的導進導出,24小時就可以「空手套白狼」獲得65美金的羊毛,年化超過200%。

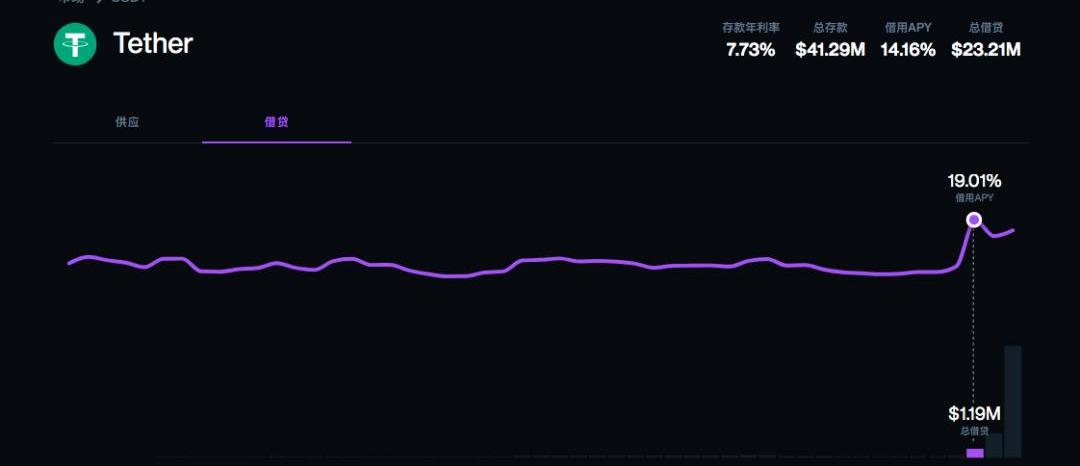

在Compound上看,平臺上USDT的高利率并不是一直存在,6月12日,USDT的借貸利率只有7.5%,6月13日突然上漲到了19%,存款利率也隨之從2%漲到了14%,有可能是有人提前得知了COMP借貸挖礦的消息,提前布好了資金。

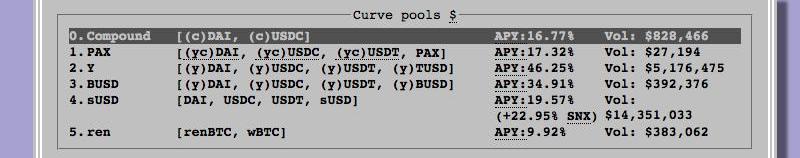

而這樣的薅羊毛行為也帶起了其他的Defi平臺,比如Curve,在DEX平臺的近24小時交易量中,Curve躍到了榜首,24小時成交量1800萬美金,Curve平臺的DAI/USDC交易對就是套利者其中一步。

和所有的薅羊毛行為一樣,當COMP的價值不再能夠支撐薅羊毛的成本,Compound平臺的數據才可能回歸正常。

COMP的模式對Defi的影響

「可以看作是快速試錯。」去中心化借貸平臺dForce創始人楊民道表示。這句評論的潛臺詞是,這一定不是Defi發幣的最終模式,一定會有更好的代幣模型。

這種類似于中心化交易平臺營銷模式的挖礦模式,并沒有獲得太多正面的評價,MakerDAO的中國區負責人也表達了自己的看法,「在Compound借貸你應該做空COMP。」COMP現在還沒有回購機制,沒有太強的價值支撐,薅到的羊毛一定會在二級市場拋售。

「我個人不看好Compound代幣COMP的分發模式。」dForce的中國社區負責人Jeff對律動BlockBeats表示。在他看來,COMP的借貸挖礦機制會讓市場上有無限的拋壓,再者COMP40%以上的代幣通過這樣的方式分發,規則都在鏈上,基本上寫死了。我們以史為鑒,這種類似中心化交易所的交易挖礦模式并沒有太好的結局。

「但另一個角度COMP造成的FOMO情緒是能推動DeFi行業的。」Jeff說,價格泡沫引來的FOMO,會讓不少圈外用戶踏進Defi領域,「我身邊就聽說交易所還有平時不使用defi的朋友去嘗試挖礦COMP。」

我們按照Compound平臺資金增量來判斷用戶種類,資金量增加了50%,那么現在的Compound大約有1/3的用戶都是羊毛黨。在此之前,這1/3的用戶可能并不了解Defi,但這樣補貼的吸引力不能忽視,當年FCoin就是這樣沖到了CoinMaketCap的榜首,逼的主流交易所不得不想法應對。

那么,這種模式會不會被模仿?

借貸即挖礦的模式模仿起來非常簡單,甚至隨時可以想出很多種進階版,只要是收益大于成本的「送」,根本不怕沒人FOMO。

但這種模式對于Defi和以太坊的真正意義是什么呢?可能什么都沒有,以太坊只會越來越堵,Defi平臺的刷量只會越來越嚴重,大家誰都不知道真實數據,也許CMC以后推出Defi板塊也需要有一個「調整后的借貸量」了吧。

如果大家還記得EOS在去年11月有一個薅羊毛的項目叫EIDOS,當時EIDOS解決了一個問題,就是當時EOS的借貸池子里有幾十萬的EOS擱置,沒有人借款,于是這個薅羊毛項目的誕生直接讓借貸池子借空了。按照COMP的發展,Compound的借貸量與存款量會相差越來越遠,也許會需要另一個項目的發幣來解決存款量的問題,形成另一種模式的「樂高」。

否則,現在COMP的模式,看起來與2018年的DAPP挖礦,區別不大。

本文作者:孫麗,巴比特資訊經授權轉載。原題《國際央行CBDC設計需求及其影響分析》 前言 近年來,隨著數字化技術革新,數字貨幣已經成為國內外廣泛研討的議題.

1900/1/1 0:00:0026日美國礦機托管商CoreScientific在官網宣布,將購買17595臺螞蟻礦機S19。CoreScientific稱這是關于S19的最大一筆訂單.

1900/1/1 0:00:00撰文:AndrewKang,加密資產風險投資家、市場分析師 翻譯:盧江飛 來源:鏈聞 由于加密貨幣市場存在基于代幣的自動化做市商,他們設計的業務運營模式可能會造成流動性「黑洞」.

1900/1/1 0:00:00編者按:2019年9月5日,全球最大的專業技術組織、有著130余年歷史的IEEE設立IEEE計算機協會區塊鏈和分布式記賬委員會,旨在推動區塊鏈與分布式記賬技術的標準化及其應用實踐.

1900/1/1 0:00:00最近這段時間,博主在整理一份通俗易懂的挖礦科普專輯,希望從最初加密貨幣交易的發生到挖礦確認交易的各個環節,全面地介紹挖礦過程中,到底發生了什么,哪些環節產生了挖礦收益.

1900/1/1 0:00:00Curve,這家領先的穩定幣AMM兌換商,剛剛發布了其治理代幣CRV及治理社區CurveDAO的第一版計劃.

1900/1/1 0:00:00