BTC/HKD+1.15%

BTC/HKD+1.15% ETH/HKD+0.69%

ETH/HKD+0.69% LTC/HKD+0.41%

LTC/HKD+0.41% ADA/HKD+0.57%

ADA/HKD+0.57% SOL/HKD+0.57%

SOL/HKD+0.57% XRP/HKD+0.93%

XRP/HKD+0.93%投資有兩大重要的決定性因素,一是選標的,二是擇時。如果已經確定要投資BTC了,選擇什么時候入場,什么時候出場就是需要投資者仔細考量的。

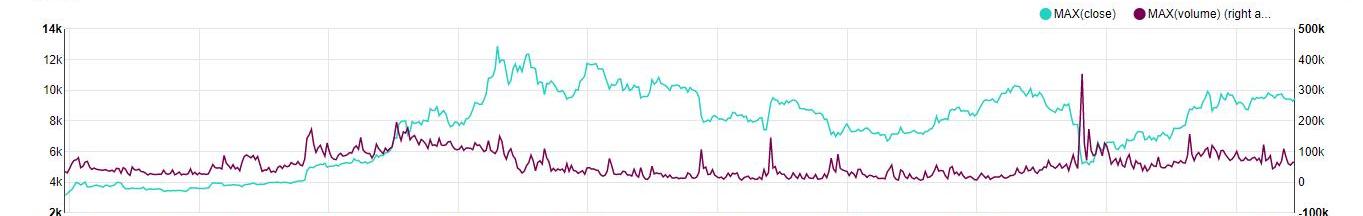

比如選擇入場時間就非常重要。再優秀的幣種,如果買入價太貴,買在了山頂上,你也很難在這個幣種上賺錢,甚至會產生虧損。我們對BTC最近的幾次暴漲,如2017年9、10月,2019年的6、7月,BTC最近的幾次暴跌,2018年的2月、2020年的3月都有深刻印象,但BTC的暴漲暴跌對應的入場出場時間,有什么規律可循嗎?

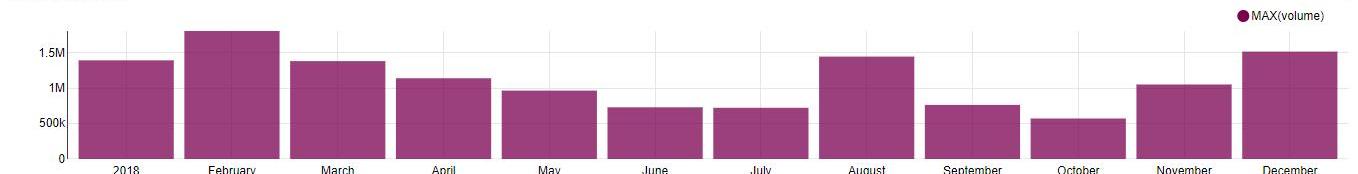

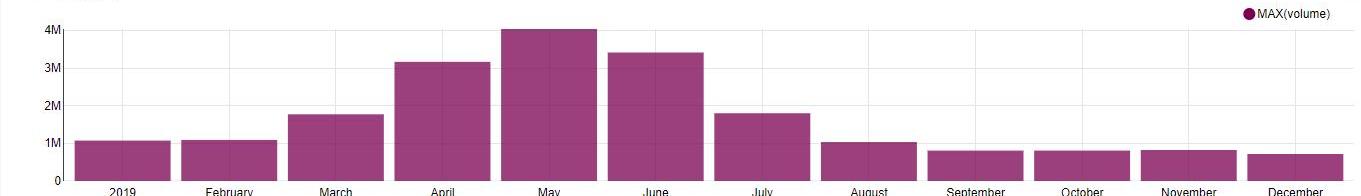

本期非小號研究通過分析BTC2018年至今的行情數據,來找找是否BTC也存在類似股市的“一月效應”。

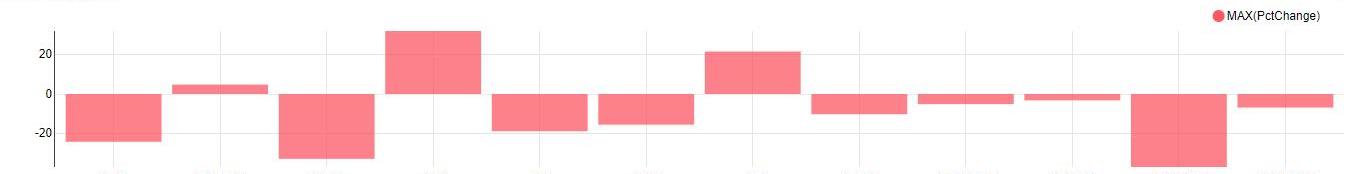

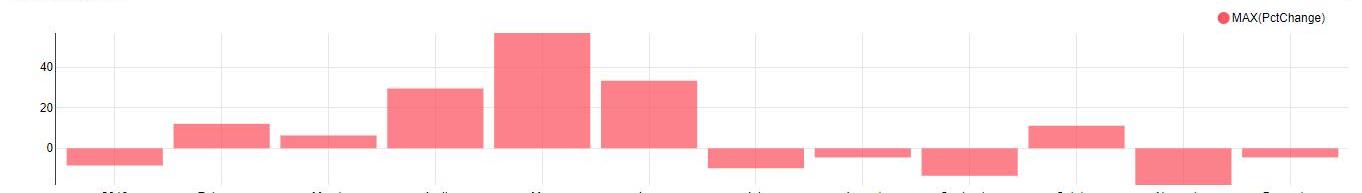

1.一年中各月收益率有規律可循嗎?

歐洲議會研究:加密資產應默認為證券,管理DeFi的自治組織應獲得合法地位:金色財經報道,歐洲議會研究報告指出,加密資產應默認視為證券,自治組織應獲得法律地位來管理去中心化金融(DeFi)。該報告稱,除非該國監管機構另有規定,否則所有加密資產都應被視為可轉讓證券,這意味著它們將受到歐盟針對傳統股票和債券的嚴格管理和授權規定的約束。

據悉,該報告是由盧森堡、悉尼和香港的大學學者組成的小組起草的,應歐洲議會經濟與貨幣事務委員會要求,該報告的結果并非歐洲議會的正式立場。[2023/6/1 11:53:03]

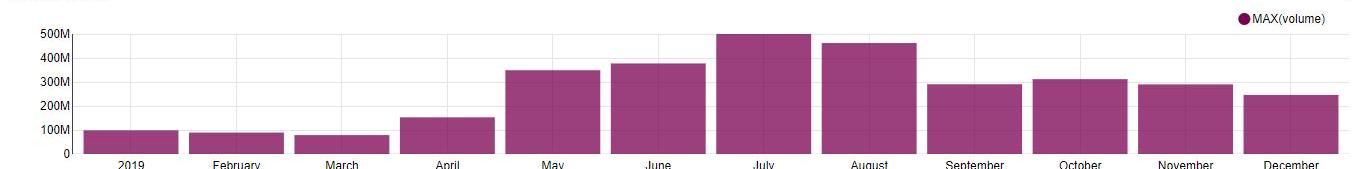

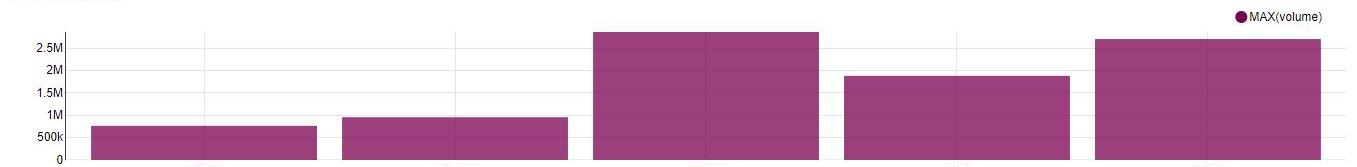

通過分析BTC2018與2019年每個月的行情漲跌數據,發現似乎每年的第二季度都會有一波行情,這與我們之前認識到的盤圈概念相吻合。對于普通現貨投資者,應該抓住第二季度現貨行情,一年中主要的賺錢時間就在第二季度。

研究:前1000名個人投資者控制著約300萬個比特幣:10月26日消息,彭博社發推表示,一項新研究發現,前 1,000 名個人投資者控制著約 300 萬個比特幣,而且集中度可能更高。[2021/10/26 20:57:59]

2.有沒有類似股市“一月效應”的規律?

股市的一月效應是指,在每年1月由于市場中的資金撤出市場,導致交易量不足,從而價格表現為一年中的最低點,在一年中的最低點買入,等到價格升高后再賣出。其實中國A股的類似效應是“二月效應”,這與中國春節日期是相關的。

幣圈也可以參照類似的效應,比如在每年的春節或年末買入,持有到年后行情啟動后再尋找高點賣出。但是需要注意的是,并不是到了入場月份就盲目買入,而是需要用技術手段尋找低點買入,對于新手來說,可以采用第一季度遇到低點平均成本建倉的方法。

研究:新惡意軟件Anubis使加密貨幣錢包面臨風險:金色財經報道,根據Microsoft Security Intelligence的研究,一種新形式的名為Anubis的惡意軟件6月份在暗網上出售,現已在全球出現。Anubis使用來自Loki惡意軟件的分叉代碼,可以竊取加密貨幣錢包ID、系統信息、信用卡信息和其他數據。微軟方面已經更新了其Defender高級威脅防護(Microsoft Defender ATP),以檢測Anubis惡意軟件,并將對其進行監視,以查看活動是否開始傳播。其他用戶應警惕訪問未知或可疑的網站,或打開可疑的電子郵件、附件和URL。[2020/9/2]

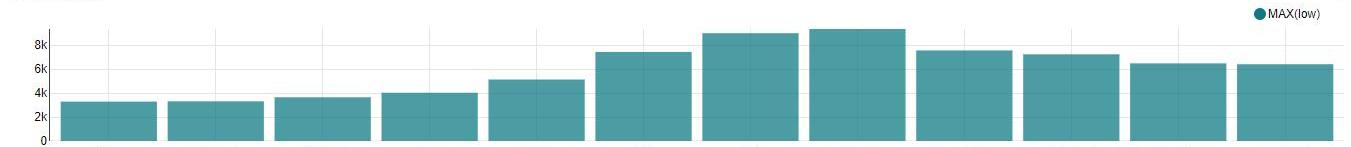

3.到底一年中哪個月大概率是最低點

研究:區塊鏈將在建立“超互聯經濟”中發揮決定性作用:根據市場研究公司HFS Research的報告,區塊鏈技術將在建立未來的“超互聯經濟”中發揮決定性作用。區塊鏈具有主導分布式數據分享、共識主導的信任機制、不變性、數據散列確保的安全性、智能合約、使用許可(或無需許可)系統的靈活性這六大優點。(Cointelegraph)[2020/7/30]

目前幣圈的“一月效應”并不像A股市場一樣,很明確是“二月效應”。

但是我們知道一定是在第二季度之前建倉,至于持續建倉周期是1個月、3個月或6個月并不知曉,并且相信每個交易者的實際情況,也會影響采用提前多少時間建倉。

研究:加密交易者將BTC和ETH轉換為XRP以避免網絡擁塞:金色財經報道,Ripple表示,其最新的鏈上分析表明,交易者在將余額轉移至或轉移出加密貨幣交易所時越來越多地將BTC和ETH轉換為XRP。Ripple開發部門Xpring表示,交易者在網絡擁塞加劇的時期會使用XRP,以確保他們能夠盡快轉移資金。Xpring稱,這種現象在以太坊網絡上尤為明顯。[2020/5/13]

從每個月的最低點隨著時間推移不斷上升,就說明趨勢在逐漸地啟動。或許二月是建倉的好位置,但假設三月仍然有下跌的可能,那就一定要持有至少到四月,一般不建議持有到第三季度。因為到第三季度以后,行情下跌概率會增加。

這么看幣圈行情波動有一定的季節性,是季節性、趨勢線和隨機白噪聲三者的結合體。

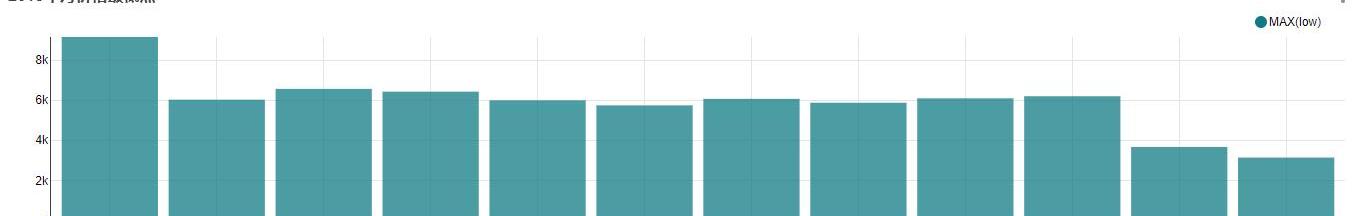

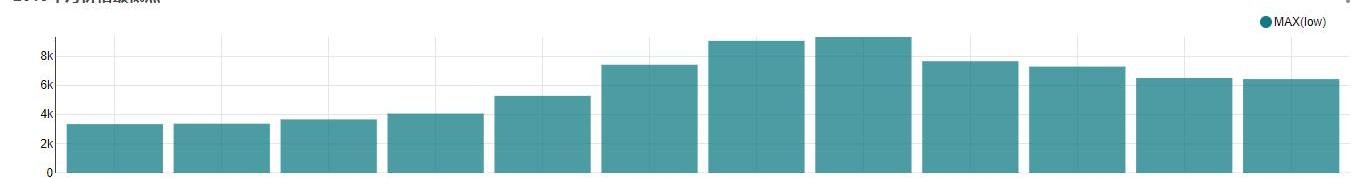

4.通過“量”可以驗證季節性規律嗎?

可以,交易量與價格同步性較高,并且交易量也呈現出季節性規律,并且時間越往后量價關系也會越來越顯著。這也告訴我們,如果價格很低,并且交易量也顯著低于多月交易量的平均水平,那么現在或許是長線交易的建倉位置。

5.幣圈的季節性規律會變強嗎?

答案是肯定的,以往在剛誕生比特幣的時候,幣價的高速上漲就是整個圈子的主流,但是隨著幣價上漲到一定的階段,并且比特幣越來越被大眾所接受,交易量的擴大,幣價趨勢性的斜率一定會逐漸減弱,而季節性和白噪聲則會逐漸增強。

簡單來說就是,BTC幣價主導幣圈的波動會越來越小,季節性的資金流入流出則會更有影響力,這也是一個市場從小眾到漸趨成熟的轉變。

6.量價規律的基本使用

量價遵從同漲同跌的規律。一旦成交量上漲,價格大概率會上漲;成交量下跌價格大概率也會同時下跌。

量價背離則代表行情反轉。一旦價格上漲但成交量下跌,這時大概率短時間內行情會上漲力竭,繼而下跌;一旦價格下跌但成交量上漲,這時大概率短時間內行情會止跌反彈。

分析完BTC的現貨行情規律之后,我們再從期貨入手,看看是否有同樣的行情漲跌規律。

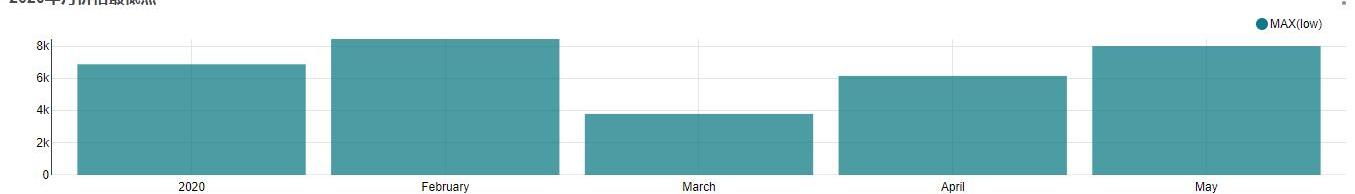

7.期貨也有量價的季節性規律嗎?

目前雖然期貨數據較現貨短,但是期貨的規律更加明顯,這與期貨交易量逐步提高,交易活躍相關。

但是值得注意的是,由于期貨品種存在杠桿優勢,更加適合短線操作,所以運用“二月效應”入場并長期持有,會遇到持有的合約面臨交割、建倉后扛不住價格大幅度波動、持有永續合約成本等等問題。所以建議在期貨中使用短期量價關系,而不是“二月效應”這種長期持有策略。

8.目前的行情看,是否已經錯過了今年的長期建倉點?

目前的行情已經在3月12以后走出了幾次10000點以上的高點,所以目前價格較高,不宜建立季節性倉位。

從上文分析我們得出結論,在第一季度建倉是比較合適的,在第二季度價格達到高點后,要逐漸減倉獲利出場,若是長期持倉者則目前還不宜減倉,而是要考慮獲利后再出場。

Tags:BTCUBIDEFANUBIBull BTC CLUBbuoyant和jubilantDeFi KingdomANUBI幣

DeFi無疑是當前區塊鏈圈內最熱的話題。近期Compound推出“借貸即挖礦”,發行的代幣上市就成為DeFi市值第一名,徹底點燃了DeFi的熱情.

1900/1/1 0:00:00撰文:小毛哥 來源:鏈聞 據DeBank數據顯示,去中心化交易協議Uniswap昨日總交易量增長超過14倍,至1.03億美元.

1900/1/1 0:00:00V神之前說過對于2020年的幾個期待,包括DEX,穩定幣,ZKRollup等等,現在來看,基本上都可以實現了.

1900/1/1 0:00:00區塊鏈這一顛覆性技術已經誕生10年有余,本文作者從《敘事經濟學》的角度來研究闡述了,當前加密經濟領域的4種流行敘事;并概述了未來的研究議程。編者在文中進行了保留作者原意的增減.

1900/1/1 0:00:00加密貨幣托管基礎設施提供商Curv從主要投資者那里籌集了2300萬美元的A輪融資。由德國互聯網集團DigitalGarage和DaiwaSecuritiesGroup成立的德國商業銀行集團,Co.

1900/1/1 0:00:00區塊鏈服務網絡BSN的設計和建設理念遵循了互聯網的模式。在互聯網上,所有的網站和APP都可以互通,并因為可以在全世界任何云資源上部署,讓部署成本降到盡可能低,同時部署的過程也非常簡便.

1900/1/1 0:00:00