BTC/HKD+1.35%

BTC/HKD+1.35% ETH/HKD-0.05%

ETH/HKD-0.05% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+0.15%

SOL/HKD+0.15% XRP/HKD+1.99%

XRP/HKD+1.99%本文來源:HashQuark社區,作者:郝凱

本文對EOS的經濟模型進行了深入研究,重點聚焦EOS的供需情況、EOS網絡資源的產生和獲得以及EOS的投票機制。

EOS的供需情況

EOS的價格會受到基本面和供需情況的影響。長期來看,EOS的價格主要由基本面決定;短期來看,供需情況對EOS的價格有很強的驅動力。

供給

EOS的供給可分為初始代幣和增發代幣兩部分。

EOS的初始代幣數量是10億,其中9億用于初始代幣發行來募集資金,1億由團隊保留。數據顯示,EOS在初始代幣發行階段募集到的資金約42億美元,遠遠超過其他區塊鏈項目。

區塊鏈項目募集資金,數據來源:ICORATING

EOS最初設定的年通脹率是5%,即每年增發5%的代幣。1%的增發代幣用作節點獎勵,其中出塊節點獲得1/4,候選節點獲得3/4。4%的增發代幣作為提案基金存入eosio.saving賬戶。

2019年5月8日,出塊節點投票決定,EOS的年通脹率調整為1%,不再向eosio.saving賬戶中存入EOS,同時將這個賬戶中現有的3400萬個EOS全部銷毀。目前,EOS的年通脹率低于比特幣和以太坊。

Unbanked完成新一輪融資,KingsCrowd Capital參投:金色財經報道,區塊鏈金融科技解決方案Unbanked宣布完成新一輪融資,具體金額暫未披露,數據驅動型風險投資基金KingsCrowd Capital參投。

據悉,Unbanked主要為加密貨幣借記卡提供金融科技基礎設施、白標加密銀行卡發行和程序管理服務,其客戶包括Litecoin Foundation、StormX、Nexo和Stacks。

此前報道,今年二月,Unbanked宣布與支付巨頭萬事達卡公司達成合作。[2023/2/22 12:21:25]

需求

EOS的權益包括使用權、治理權和收益權,對EOS的需求可以主要從這三方面來分析。

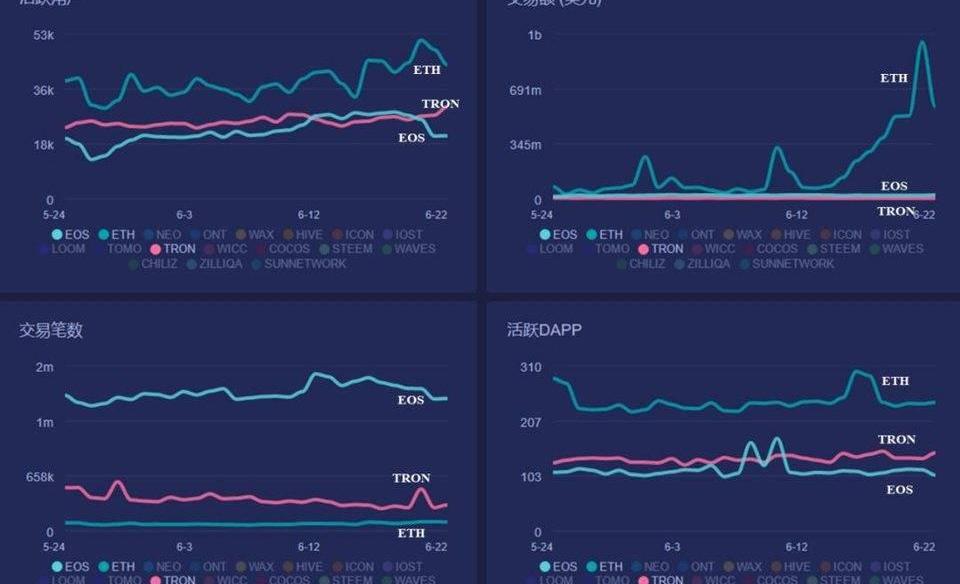

對于使用權,創建賬戶、執行交易、部署智能合約等操作都需要用到RAM、CPU和NET等網絡資源,用戶可以通過持有EOS獲取網絡資源。其中,RAM通過使用EOS購買獲得,購買RAM的手續費需要使用EOS支付;CPU和NET通過抵押EOS或者從其他用戶租賃獲得。目前,EOS是最活躍的公鏈之一,每日交易筆數明顯高于其他公鏈。

EOS、ETH和TRON的對比,數據來源:DAppReview

安全團隊:DAO Officials項目攻擊者利用閃電貸獲利約58萬美元:金色財經消息,據Beosin EagleEye平臺監測顯示,BNBChain上DAO Officials項目項目遭受攻擊。Beosin安全團隊分析發現攻擊者0x00a62eb08868ec6feb23465f61aa963b89e57e57(SpaceGodzilla Exploiter)利用閃電貸借出大量BSC-USD用于兌換DAO代幣,使用兌換的DAO代幣利用0xea41bbd80ac69807289d0c4f6582ab73e96834d0合約賺取DAO發放的獎勵成功獲利581,250(約58萬美元)BSC-USD,其中一筆攻擊交易

0x414462f2aa63f371fbcf3c8df46b9a64ab64085ac0ab48900f675acd63931f23,目前資金仍在攻擊者賬戶(0x00a6...7e57)中。[2022/9/5 13:09:29]

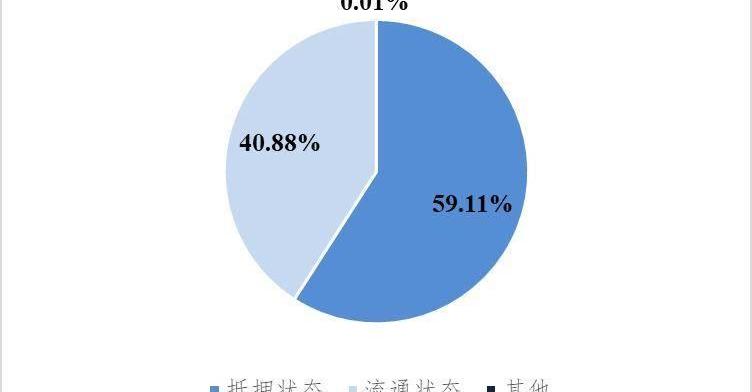

對于治理權,主要體現在用戶抵押EOS給節點投票。每個EOS賬戶至多可以給30個節點投票,并且所有節點的得票數量都是該賬戶抵押的EOS數量。據EOS瀏覽器數據顯示,目前參與Staking的EOS數量為6.09億,約占EOS總量的59.7%。

分析師:比特幣有可能已經觸底并準備好反彈:金色財經消息,加密貨幣分析師Micha?l van dePoppe表示,比特幣將在2萬美元以下進行短暫調整,之后將可能反彈至3萬美元。Poppe強調,要實現反彈目標,比特幣的市值需要保持200周移動平均線并保持在1.9萬美元以上。此外,Poppe 還指出,由于比特幣停留在1.91萬美元和2.1萬美元之間,這可能導致“流動性搶奪”低于該水平。如果要繼續任何反彈,比特幣需要突破2.04萬美元并瞄準2.15萬美元。(Finbold)[2022/9/5 13:09:23]

EOS代幣狀態,數據來源:eosflare.io

收益權主要有三種:一是用戶通過抵押EOS獲得Staking收益,二是一部分投機者持有EOS等待升值,三是獲得EOS生態中項目的空投代幣。

EOS的網絡資源

在EOS的設計中,沒有類似于以太坊的gas費,使用EOS是免費的,但用戶只有在持有EOS的情況下才能使用網絡資源。如前文所述,RAM需要使用EOS購買獲得,CPU和NET通過抵押EOS或從其他用戶租賃獲得。

RAM

EOS幾乎所有網絡操作都需要用到內存資源。內存的定價采用Bancor機制,在總內存不變的情況下,需求的增加會推動內存價格的上漲。在正常情況下,EOS的內存設計帶有負反饋機制:內存的價格上漲時,DApp的開發成本上升,新開發DApp的數量減少,對內存的需求下降,使得內存的價格下跌;內存的價格下跌時,DApp的開發成本下降,新開發DApp的數量增多,對內存的需求上升,使得內存的價格上漲。ETH中的gas費也有類似的負反饋機制,但EOS借用Bancor機制使得這種負反饋的作用更加顯著。

BlueYard Capital第三支基金完成1.85億美元募資,將專注于投資Web3等領域:6月12日消息,風險投資公司 BlueYard Capital 宣布旗下第三支基金已完成 1.85 億美元募資 (約合 1.72 億歐元)。據該基金聯合創始人 Ciaran O'Leary 透露,這支基金將專注于在種子階段和早期階段投資四個前沿科技領域里的初創公司,分別是:Web3、可編程生物學、計算工程、數據知識技術。

據悉,BlueYard Capital 曾投資過多家加密和區塊鏈項目,包括加密會計平臺 Cryptio、基于 Polygon 的鏡像交易協議 Housecat、區塊鏈項目 Massa Labs 等。(independent)[2022/6/12 4:19:52]

然而,大量投機者根據Bancor機制的特點,早期購買并囤積內存資源,使內存價格在短期內大幅上漲,提高了其他用戶的使用成本,EOS不得不進行內存擴容。

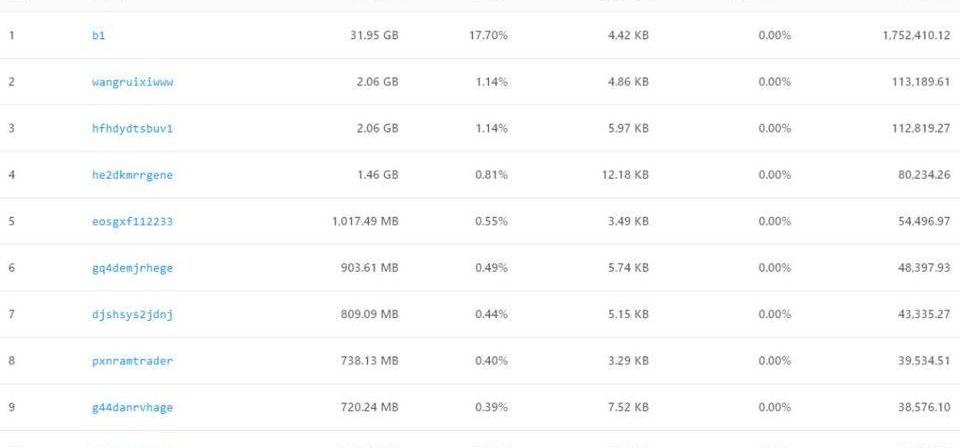

EOSPark數據顯示,當前EOS總內存為180.55GB,已分配的內存為76.32GB,占比45.29%。已使用的內存為11.52GB,僅占6.38%。下圖是內存持有量前10位用戶的使用情況。從圖中可以看出,前10位用戶持有的內存非常多,但實際使用的內存非常少。這一方面表明當前的內存資源相對充足,不存在短缺的情況;另一方面也表明他們購買內存的首要目的不是使用,可能仍然存在投機心理。

以太坊網絡當前已銷毀超239萬枚ETH:金色財經報道,據Ultrasound數據顯示,以太坊網絡當前已銷毀2,395,738.22 ETH。其中,OpenSea銷毀230,048.56枚ETH,ETHtransfers銷毀222,618.33枚ETH,UniswapV2銷毀133,134.24枚ETH。

注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2022/6/4 4:01:23]

內存持有量前10位,數據來源:EOSPark

CPU和NET

CPU是指網絡中的計算資源,NET是指網絡中的通信資源。CPU和NET都屬于可恢復的資源,在24小時內線性恢復。用戶通過抵押EOS或者從其他用戶租賃來獲得CPU和NET,用戶可以獲得的CPU和NET數量由其抵押的EOS在所有抵押EOS中的占比決定的。例如,當前總共有10萬個EOS抵押用于獲得CPU資源,某用戶抵押了1萬個EOS,那么他能夠使用全網CPU資源的10%。

REX

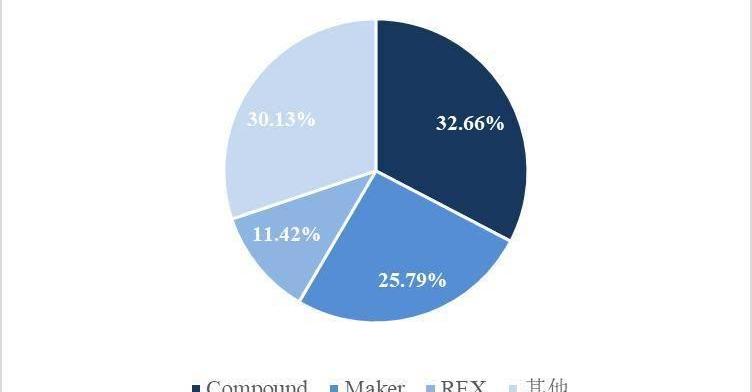

為解決EOS的網絡資源昂貴和投票率過低的問題,2019年4月,BlockOne推出REX資源交易平臺,在REX平臺上可以交易CPU和NET資源。作為EOS生態內的一個DeFi項目,REX的市場熱度很高,鎖倉的代幣價值僅次于Compound和Maker。

DeFi項目的鎖倉價值占比,數據來源:DAppTotal

用戶購買REX代幣的前提是必須抵押EOS并給出塊節點投票,這樣可以提高EOS的投票率。然后,用戶將抵押的EOS充入REX的儲備池,換取REX代幣。如果用戶想將REX代幣換回EOS,會有4天的贖回期。

用戶參與REX的動力是持有REX代幣并分享收益。收益主要包括CPU和NET的租金、購買RAM的手續費和賬戶拍賣獲得的收益等,并根據用戶持有的REX代幣比例進行分配。

對于那些對CPU和NET資源需求大但EOS余額有限的開發者來講,REX是一個非常有吸引力的平臺。他們可以花費較少的EOS作為租金,獲得30天的EOS的資源使用權。

EOS的投票機制

EOS的共識機制是DPoS,得票率最高的前21個節點擔任出塊節點。但是,目前很多出塊節點具有中國背景,并且節點之間相互投票的現象非常普遍,這引起了社區成員對EOS中心化程度高的質疑和不滿。

EOS出塊節點信息,數據來源:EOSPark,2020年6月24日

現行的投票機制

EOS的節點投票采用的是1票30投的機制,每個EOS賬戶至多可以給30個候選節點投票,且所有節點的得票數量都是該賬戶抵押的EOS數量。在這種機制下,節點互投成為競選出塊節點的最佳投票策略,節點之間是協作關系而非競爭關系。節點之間會互相串謀并投票,共同瓜分出塊獎勵,他們會牢牢把控既得利益,讓其他候選節點難以參與進來,增發的代幣被這些節點獲得,導致EOS的中心化程度越來越高。

「6個抵押池」

BM曾提出

「6個抵押池」的方案來解決這個問題,即設計6個特定的抵押池,對應6個特殊的智能合約和6個期限。只有那些充入抵押池的EOS代幣才能參與節點投票,并獲得Staking收益。

Token可以在任意時間打入任意的抵押池,但一旦打入,在到期前只能勻速提取。比如,一筆EOS打入10年期抵押池后,每周最多只能提取7/(10*365)=0.19%。當然,也可以一直不提取,到期后接著轉存。

抵押池中的Token都可以分享Staking收益。Staking收益獨立于驗證節點的出塊獎勵,與出塊獎勵一起構成Token增發的兩個渠道。而在很多PoS公鏈中,Staking收益來自驗證節點向其支持者分享的出塊獎勵和手續費,這是BM建議在代幣增發上的關鍵特色。

對于增發代幣的分配,BM建議以抵押池的收益為主,出塊節點獲得的出塊獎勵則盡可能最小化,并且還要根據出塊節點的丟塊情況打折扣。BM的建議實際上壓低了出塊節點及其支持者的地位,而提高了抵押池的地位。

在出塊節點選舉中,每個代幣的權重等于其連續處于抵押池中的時間長度。因此,投票權重也與Staking數量、時間成正比,也就是犧牲流動性能換取更大的投票影響力,這類似于「幣天」概念。

按「幣天」從高到低選出21個出塊節點后,出塊節點輪流出塊。每個驗證節點在每個塊中獲得的出塊獎勵不是一樣的,而是與它累計獲得的「幣天」成正比。這樣,如果一個人能獲得大量的「幣天」支持,不管他把這些「幣天」支持都放在一個驗證節點上,還是分到兩個驗證節點上,他所獲得的出塊獎勵是一樣的。這一機制有助于緩解目前EOS節點選舉中的串謀和「分拆馬甲」等問題。

需要指出的是,BM提出的方案目前并沒有實施。

總結和思考

EOS和以太坊在使用模式上有很大的不同。在以太坊上進行操作需要支付gas費,EOS無需支付gas費,但需要持有EOS來獲得RAM、CPU和NET等網絡資源。在EOS上執行操作的成本是EOS在Staking階段和Unstaking階段的流動性溢價。如果需要使用RAM,成本還包括買賣RAM的差價和交易RAM的手續費。

對于以太坊來講,當出現熱門的DApp時,網絡變得非常擁擠,gas費會非常昂貴且價格波動大,甚至會出現交易擁堵無法成交的情況。對于EOS來講,抵押EOS的用戶獲得CPU和NET,可以在一定程度上避免不能交易的情況,但普通用戶的網絡資源可能會被持幣大戶稀釋。

REX的推出緩解了EOS的網絡資源昂貴和投票率過低的問題。用戶可以參與REX獲得收益,開發者可以用較低的成本獲得足夠的網絡資源,并且用戶不會有任何本金風險。但參與REX的收益并不高。

EOS現行的節點投票機制受到的爭議很大。節點互投是參與競選的最佳策略,并且很難對節點互投進行限制。BM提出了新的抵押池方案,但這個方案能否實施仍是未知數。

EOS的初始代幣發行非常成功,BlockOne團隊募集到大量的資金,不存在任何現金流的問題。如果能利用好這些資金,BlockOne團隊可以為EOS生態持續輸出優秀的產品,改進EOS存在的缺陷。但這也同時意味著中心化,BlockOne仍然對EOS社區具有極大的影響力。

Tags:EOSREXCPUINGEOSWINBitForex Token2023門羅幣cpu算力表Singularity

最近Compound的代幣COMP成為幣圈很多投資者熱捧的代幣。它的代幣價格從最低的65美元上漲到了340多美元,漲幅達5倍多。其價格已經超過了以太坊.

1900/1/1 0:00:007月5日,杭州區塊鏈國際周分論壇順利開幕。此次論壇由算力智庫聯合巴比特、海南省大數據管理局、上海人工智能發展聯盟、長三角大數據產業合作聯席會議、新財富等共同舉辦,論壇匯聚了國內外近幾年來在隱私數.

1900/1/1 0:00:00鯨魚是地球上最大的哺乳動物,它們通常生活在海洋深處,平時很難見到,當它們浮出海面換氣時,往往會在海面上掀起巨浪.

1900/1/1 0:00:00截止到藍狐筆記寫稿時為止,COMP在Uniswap的交易價格是0.434244ETH。 按照COMP的總代幣量,并按照當前ETH230美元的價格,其整體市值達到998,761,200美元,位居D.

1900/1/1 0:00:00據TheBlock報道,隨著衍生品在加密貨幣交易市場的中心地位日漸鞏固,非托管交易領域也開始呈現類似趨勢。基于以太坊的去中心化衍生品交易所DerivaDEX便是一個例子.

1900/1/1 0:00:00前言:本文適用于對JavaScript,Web3和以太坊智能合約有基本了解的開發者。DeFi已成為以太坊生態系統非常流行的用例。在撰寫本文時,DeFi協議已鎖定價值超過10億美元.

1900/1/1 0:00:00