BTC/HKD+3.4%

BTC/HKD+3.4% ETH/HKD+6.31%

ETH/HKD+6.31% LTC/HKD+4.73%

LTC/HKD+4.73% ADA/HKD+7.08%

ADA/HKD+7.08% SOL/HKD+9.64%

SOL/HKD+9.64% XRP/HKD+8.13%

XRP/HKD+8.13%撰文:LeftOfCenter

來源:鏈聞

鏈上數據分析服務公司Glassnode發布一份報告,針對以太坊網絡中不同交易類別產生的費用進行分析發現,從創立以來,ETH作為純支付用例的活動越來越少,截至2020年5月,純粹用于支付的網絡交易占總量的34.2%,與之對比,由此產生的交易費則更低,占只總額的10.7%。這意味著,用戶之間的純轉移ETH并不是以太坊的主要用例。

那么以太坊網絡的主要用途是什么?以太坊網絡的用戶主要在為什么付費?換句話說,以太坊目前來說真正有機用例是什么?

一些核心發現:

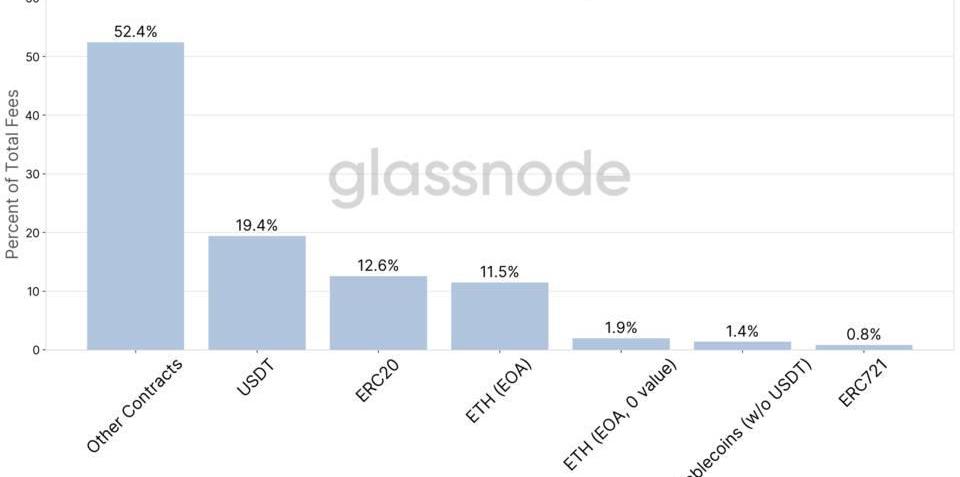

交易費類別分布中,截至2020年,消耗交易費的第一大用例為的其他合約調用,約占52.4%,第二大用例則是USDT,占20%,之后是ERC20合約調用,占12.6%,而轉移ETH的EOA位居第四,為11.5%。

以太坊上穩定幣的用例出現大幅增長,這一發展主要由USDT驅動。根據該報告的分析,自2019年以來,以太坊上穩定幣的用例出現大幅增長,這一發展主要是由USDT驅動的,自2019年8月以來,USDT交易量超過ETH的轉移量,且差額日趨增大。以太坊上**79.1%的穩定幣交易量通過USDT結算,而在USDT產生的交易費的占比則表現得更加極端,占穩定幣總交易費的92.8%**。

套利是目前以太坊網絡中真正存在的用例。根據FlipsideCrypto發布的報告分析,USDT交易量和交易費的增長可能是由套利行為所致,也就是說,套利是目前以太坊網絡中真正存在的用例,這些套利者傾向于設置更高的Gas費用以獲得更大套利機會導致USDT產生了大量交易費。

以太坊客戶端Hyperledger Besu發布熱修復版本v22.7.6:10月8日消息,企業級以太坊客戶端Hyperledger Besu發布熱修復版本v22.7.6,解決了鏈重組的錯誤,建議所有以太坊主網用戶升級。[2022/10/8 12:49:40]

在其他合約類別,消耗費用位居榜首的為龐氏騙局MMMBSC。Glassnode分析發現,在ERC20和ERC721之外的其他合約類別中,消耗費用位居榜首的為龐氏騙局MMMBSC,該合約在2019年1月到5月期間產生的大量交易費,該項目的錢包目前持有400萬美元的PAX,占已發行PAX總量的1.6%。

由此看來,以太坊網絡中新興崛起的用例為套利和資金盤。這些數據證明了以太坊正在出現真正用例,雖然這些用例并不是人們預先期望的那樣,成為一種支付工具,但不可否認,這些活動是由市場需求驅動,而非人造刷單所致,這也是加密行業一直以來堅持的價值。

以套利為例,表面上看和我們期待的用例完全不同,對以太坊生態系統沒有貢獻,但實際上,套利者其實是有利于加深市場流動性、促使價格穩定的。

但另一方面,套利者同樣也帶來了危害,會擠占以太坊珍貴的公共共識資源。特別是在很長一段時間內ETH2.0和二層擴容解決方案無法完全發揮效能的前提下,以太坊的付費市場會傾向于為資本充足的交易者提供優先權,這就會犧牲更多其他鏈上應用,特別會阻礙那些金融應用之外的其他新生應用的發展。

面對這些發現,我們需要思考的是,目前真正發生的這些用例,

到底哪些是有用且有價值的用例,哪些不是,以及我們在知道這些問題后要如何解決它們。

Binance將于6月27日對以太坊網絡進行錢包維護:6日22日消息,據官方公告,Binance將于北京時間6月27日14:00對以太坊網絡進行錢包維護,預計需要2小時。

Binance將于2022年6月27日13:55暫停以太坊網絡的充值、提現業務;在錢包維護完成后,重新開放,不再另行公告。[2022/6/22 1:24:21]

以下是鏈聞對這篇Glassnode分析報告的編譯:

從創立以來,以太坊網絡被越來越少用于外部賬戶EOA之間進行ETH轉賬,也就是作為一個簡單支付系統的用例逐漸減少。

注:外部賬戶EOA:一般是屬于個人或者用戶的賬戶,被私鑰控制沒有任何代碼與之相關.

圖1–用于在外部賬戶EOA之間進行ETH轉賬的交易百分比。

圖2–用于在外部賬戶EOA之間進行ETH轉賬的費用百分比。

截至2020年5月,超過三分之一的網絡交易用于在外部賬戶EOA之間轉移ETH,與之對比,用于外部賬戶EOA之間轉移ETH的網絡交易費用占只總額的10.7%。

這些數字表明,用戶之間的純ETH轉移并不是以太坊的主要用例。

2021年比特幣和以太坊期貨交易量超過32萬億美元:金色財經報道,根據The Block Research的數據,比特幣(BTC)和以太坊(ETH)期貨的總交易量在2021年超過了32萬億美元。根據截至12月27日的數據,該數字與2020年的交易量相比大幅增長了338%。去年,比特幣和以太坊期貨的總交易量超7萬億美元。5月份是2021年比特幣和以太坊期貨交易量最高的月份,總交易量超過4萬億美元。[2021/12/28 8:07:56]

那么以太坊網絡的主要用途是什么?以太坊網絡的用戶主要在為什么付費?換句話說,以太坊目前來說真正有機用例是什么?

交易費的分布

本分析中將基于以下不同交易類別:

ETH(EOA)—將ETH轉移到EOA的交易

ETH(EOA,0)—將零數量的ETH轉移到EOA的交易

USDT—轉移USDT的交易

USDT之外的其他穩定幣交易—轉移USDT以外的其他穩定幣的交易,其中包括:PAX,USDC,BUSD,HUSD,DAI,SAI,sUSD,EURS,USDK,GUSD

ERC20—調用ERC20合約的交易

ERC721—調用ERC721合約的交易

其他合約—ERC20和ERC721之外的其他所有合約調用

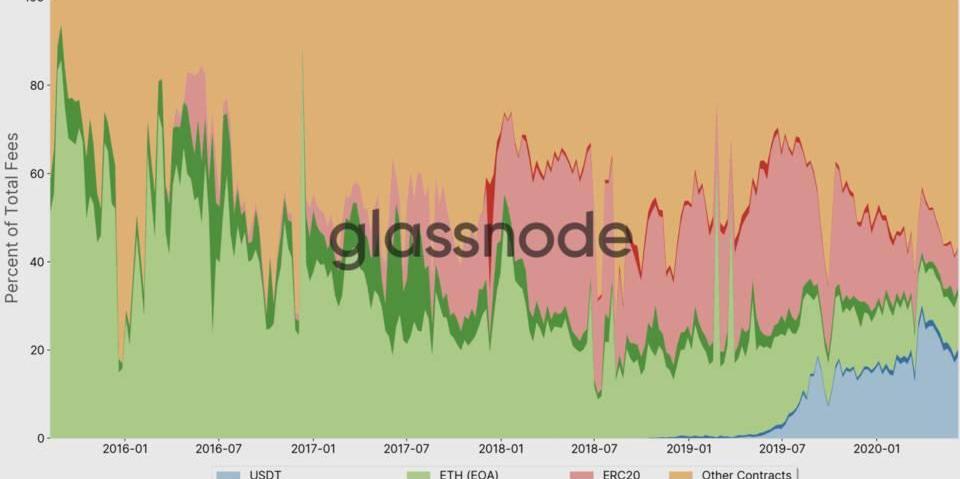

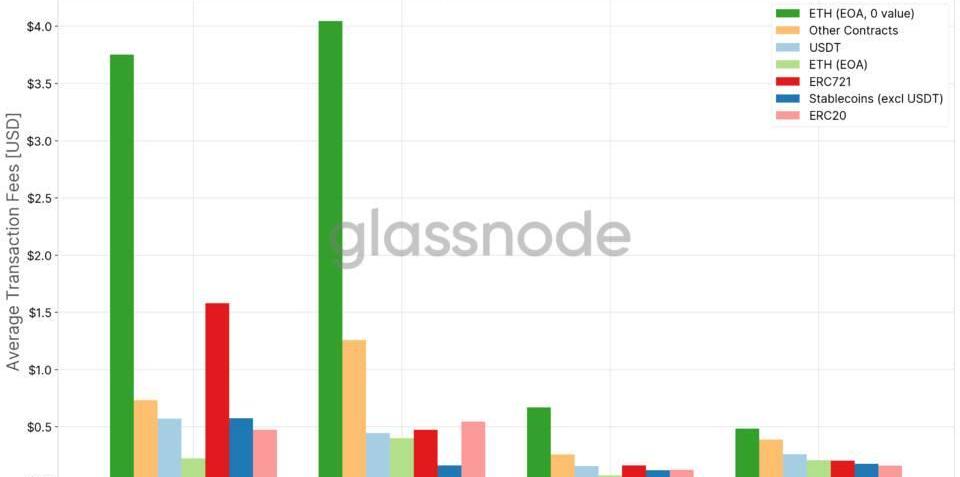

圖3顯示了以上各個類別產生的費用隨時間的相對分布。

以太坊未確認交易為164,657筆:金色財經消息,據OKLink數據顯示,以太坊未確認交易164,657筆,當前全網算力為523.41TH/s,全網難度為7.14P,當前持幣地址為61,840,662個,同比增加58,620個,24h鏈上交易量為1,996,908.8ETH,當前平均出塊時間為13s。[2021/8/1 1:27:06]

圖3–以太坊網絡中費用的相對分布。

到2020年,有一半以上的費用產生于ERC20和ERC721之外的其他合約調用,第二大用例則是USDT,該類別產生費用從2019年初的幾乎為零增加到目前的近20%。ERC20合約調用產生費用占比為12.6%,EOA之間的ETH轉移為11.5%。

之后依次為:零數量ETH轉移到EOA的交易,其他穩定幣交易和ERC721合約調用。

圖4–2020年1月至2020年5月以太坊費用的相對分布。

合約費用:DeFi,游戲,代幣和資金盤

由于

所有合約

調用產生的費用占以太坊網絡中費用的

65%,因此有必要仔細研究一下以了解這些費用的詳細支出。

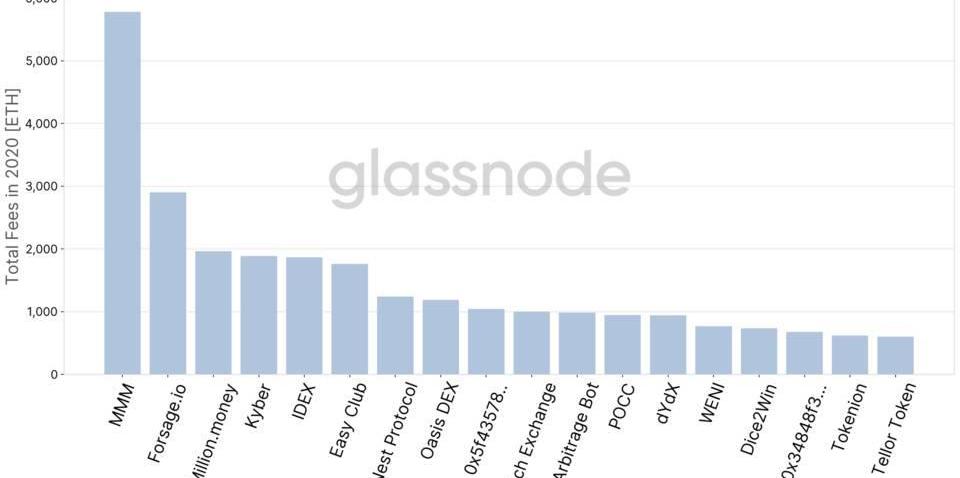

圖5顯示了在2020年目前為止消耗費用靠前的其他合約。

行情 | OKEx比特幣、以太坊季度合約精英賬戶多頭仍高于空頭:截至今日8點,OKEx比特幣季度合約精英賬戶中,多頭平均持倉比例為25.11%、空頭平均持倉比例為17.23%,多頭持倉和空頭差距較昨日有所增加,多頭仍高于空頭。以太坊季度合約精英賬戶中,多頭平均持倉比例為24.80%、空頭平均持倉比例為14.75%,多空頭差距也較昨日有所增加,多頭比例仍高出空頭。當前BTC合約持倉總量約為7.06萬個BTC,ETH合約持倉總量約為73.17萬個ETH,BTC、ETH持倉量較昨日均有所增加。[2019/3/12]

圖5–2020年產生費用最多的非ERC20和非ERC721合約。

排在榜首的是資金盤項目MMM的合約。

圖片:https://uploader.shimo.im/f/xdAlYbrLLmJK5Y1O.png

值得一提的是,CoinDesk專欄記者J.PKoning曾撰文指出,很大一部分PAX代幣被用于可疑的龐氏騙局)。這個龐氏騙局的錢包一度擁有高達價值730萬美元PAX的余額,目前為400萬美元左右,占已發行PAX總量的1.6%,在現有77,500個PAX錢包中,3MBSC的錢包是PAX第9大持有者。除幣安和火幣等大型交易所和Paxos內部錢包外,3MBSC是Paxo第三大持有錢包。根據Etherescan數據,上個月,PAX標準代幣合約每天大約處理25,000筆轉賬,其中有5,000筆屬于3MBSC。

此外,其他合約的主要用例是:

DeFi,

游戲

代幣。

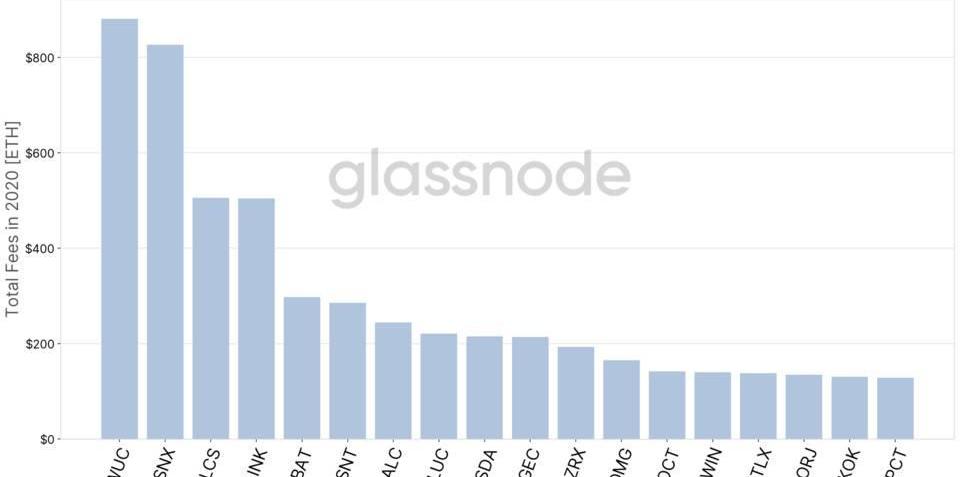

如圖6所示,2020年消耗費用最多的ERC20代幣中,位居榜首的為WUC,SNX,LCS,LINK和BAT。

圖6–2020年消耗費用最多的ERC20合約排名

以USDT為首的穩定幣的興起

自2019年以來,以太坊上穩定幣的用例出現大幅增長,這一發展主要是由USDT驅動的。

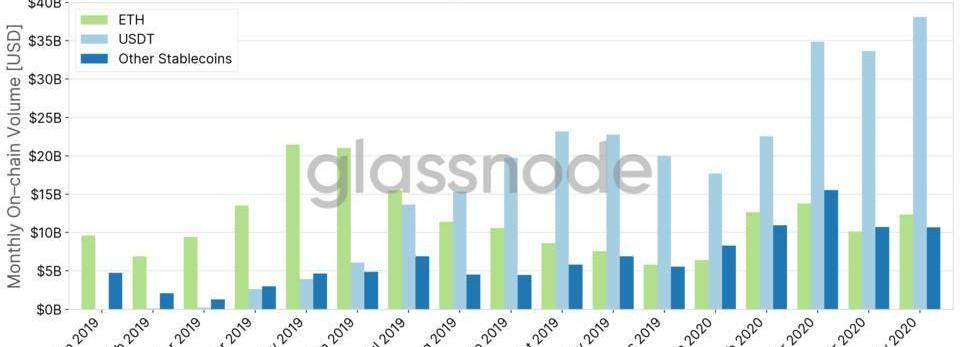

圖7顯示穩定幣交易量的增長,如下圖所示,自2019年8月以來,每月在以太坊網絡中轉移的USDT交易已超過ETH的轉移量,且差額日趨增大。

圖7–每月以太坊鏈上交易量。

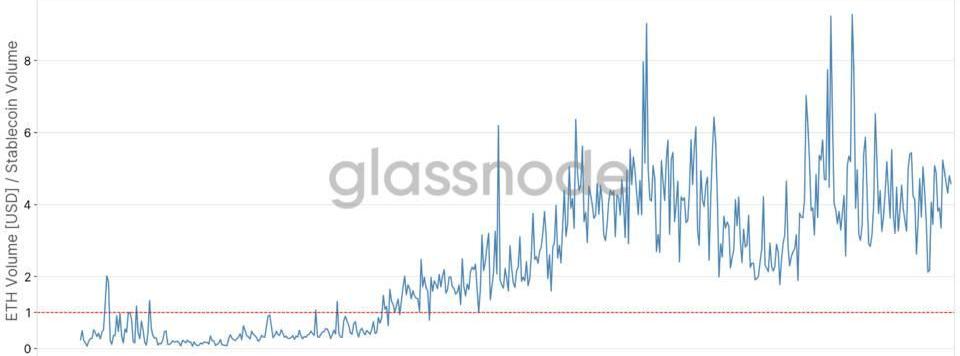

總體而言,以太坊網絡中所有穩定幣的交易量已于一年前超過ETH的鏈上交易量,目前前者已高出后者5倍。

圖8–ETH鏈上交易量與所有穩定幣交易量的比率。

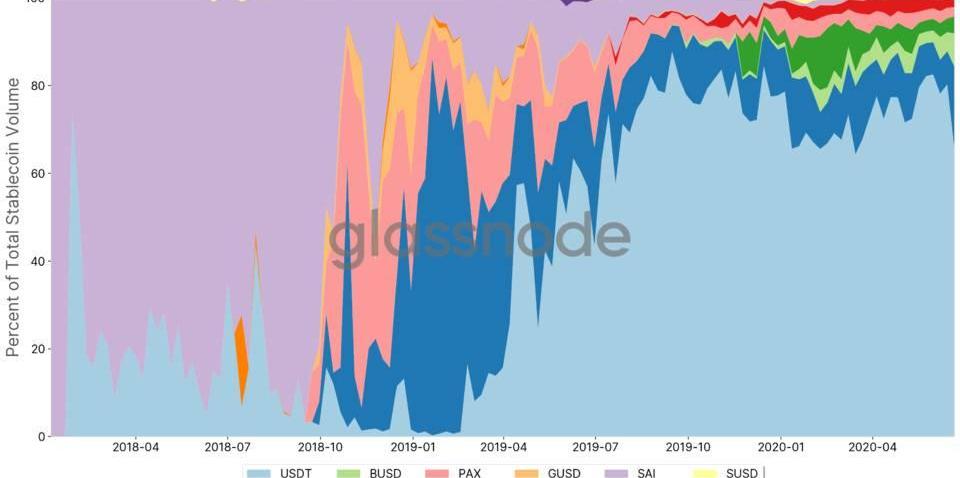

作為以太坊生態系統中占主導地位的穩定幣,USDT傲居群首。

自2019年中期以來,USDT幾乎沒有競爭對手:2020年5月,以太坊上79.1%的穩定幣交易量通過USDT結算,其次是USDC,BUSD,DAI,PAX,HUSD,其他的穩定幣所占比例不到1%。

圖9–以太坊網絡中穩定幣鏈上交易量的相對分布。

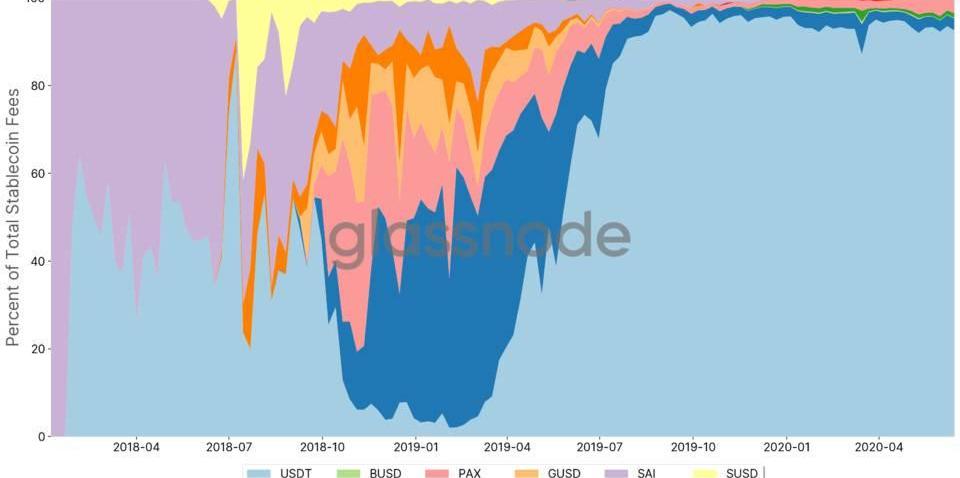

在以太坊交易費上,穩定幣Tether的主導地位則表現得更加極端,在2020年5月,以太坊網絡中穩定幣交易產生的所有費用中有92.8%用于USDT轉移,其次是PAX,USDC和DAI。

圖10–以太坊網絡中穩定幣費用的相對分布。

一個可能的原因是,USDT的波動性驅使套利者設置更高的Gas費用以獲得更大套利機會所致。

此前,鏈聞曾報道,FlipsideCrypto發布報告,分析以太坊區塊鏈上Tether的活躍供應量后發現,大部分ERC20USDT都被用于幣安、火幣和Bitfinex三個交易所之間的套利投機目的。

在實際操作中,套利者不會直接將代幣從一個交易所發送到另一個交易所,而是先將USDT代幣取出到自己的錢包里,然后再發送到另一家交易所進行套利。該報告推測,這可能是由于套利者希望控制交易的速度。換句話說,這樣用戶可以選擇支付比交易所默認設置更高的Gas費用,以加快轉讓,從而可搶在其他交易者前面對USDT進行套利。

也就是說,套利行為有可能導致ERC20USDT轉賬交易大大多于其他ERC20代幣,且由于套利者可自行設定費用,因此導致該穩定幣占據了更大份額的gas消耗量。

零值ETH交易

多年來,以太坊網絡中一直存在一種不容忽視的產生費用的交易類型,即發送零ETH到EOA賬戶的交易。

實際上,當我們查看每個類別的平均費用時,我們發現這些交易是迄今為止最昂貴的。

圖11–平均交易成本。

當然,我們可以理解調用智能合約時通常會進行零ETH的交易,但無法理解的是,為什么有人會向外部EOA賬戶發起零ETH轉移的交易呢?

可能的解釋是:

地址所有權證明

礦工慈善

洗錢

取消交易

以上這些解釋中,地址所有權證明不需要高額費用,此外,存在很多直接的方法向礦工捐款,洗錢的解釋可能牽強。

最后可能的是,這些交易是用于取消先前的交易,為礦工支付更高的費用以優先處理自己的交易,并使先前的交易無效。另一個可能則是,在網絡使用率較高時和/或gas費價格波動較大時這些交易取消操作發生頻繁。

來源鏈接:insights.glassnode.com

本篇可以看做《盤點前3年讓許多人真正賺到錢的9大風口,下半年可能有哪些》的續篇。讀過上篇的讀者應該還記得,上篇的主題是“踏風口,輕信仰”,在回顧了過去三年的幾個風口之后,我們簡要的提及了下半年的.

1900/1/1 0:00:00根據defipulse的數據顯示,以太坊去中心化金融項目的總鎖倉值今日已突破了20億美元,創歷史以來的新高.

1900/1/1 0:00:00新冠疫情還在以驚人的速度在全球蔓延。在中國,持續的無新增讓大家看到了抗擊疫情勝利的曙光,誰料峰回路轉,一場由三文魚引發的“命案“拉開了疫情反擊的序幕.

1900/1/1 0:00:00近日,DeFi項目好不熱鬧,前有Compound治理代幣COMP上線暴漲,后有交易所“強上”dForce代幣DF,而且這兩個項目上線都最高暴漲近400%.

1900/1/1 0:00:00作者|問道 編輯|文刀 6月26日,麥佳知道的受騙者已經達到了21人,“統計下來的被騙金額已經到了1500萬。”2個月前,麥佳落入了一個以談戀愛為名的數字貨幣“殺豬盤”騙局.

1900/1/1 0:00:00據Decrypt6月30日報道,AndreasAntonopoulos表示,雖然可能存在風險,但是使用DeFi平臺是通過比特幣獲得被動收入的最佳方式.

1900/1/1 0:00:00