BTC/HKD+6.26%

BTC/HKD+6.26% ETH/HKD+9.21%

ETH/HKD+9.21% LTC/HKD+3.93%

LTC/HKD+3.93% ADA/HKD+8.72%

ADA/HKD+8.72% SOL/HKD+8.77%

SOL/HKD+8.77% XRP/HKD+9.44%

XRP/HKD+9.44%基于自動化做市商的去中心化交易所,已被證明是最具影響力的DeFi創新之一。它們能夠為一系列不同代幣創建和運行可公開獲取的鏈上流動性。

AMM從根本上改變了用戶交易加密貨幣的方式,與傳統的訂單簿交易模式不同,AMM的交易雙方都是和鏈上流動性資產池在進行交互。流動性池允許用戶以完全去中心化和非托管的方式在鏈上的代幣之間無縫切換。而流動性提供者,則通過交易費用賺取被動收入,而交易費用基于其對資產池貢獻的百分比。

在本文中,我們將探討AMM的工作原理,剖析其固有問題,并研究解決這些關鍵障礙的解決方案,一些關鍵的點包括:

AMM有幾種類型:恒定和做市商、恒定平均值做市商以及高級混合恒定函數做市商CFMM。

AMM必須克服的一些關鍵挑戰,包括無常損失、被迫多幣種敞口以及低資本效率。

Bancor、Uniswap、Curve以及其他項目的創新,通過提高資本效率、降低波動性風險以及提供更多的資本配置選項,使得AMM可以對更大的流動性提供商產生吸引力。

使用Chainlink預言機,Bancor的目標是在即將到來的V2版本中,第一次解決波動性代幣的無常損失問題。

通過提供更全面的分析,我們希望能夠更好地讓DeFi用戶了解AMM的挑戰和創新,從而使去中心化流動性能夠充分發揮其作為DeFi,以及更廣泛金融世界的基本組成部分的潛力。

關于自動化做市商的概述

Signature Bank與Silvergate向美國聯邦住房貸款銀行貸款總額超100億美元:金色財經報道,Signature Bank 在 2022 年第四季度向當地住房貸款銀行貸款近 100 億美元,Silvergate Capital 也向住房貸款銀行貸款至少 36 億美元。美國聯邦住房貸款銀行是美國根據《1932 年住房貸款銀行法》建立的住房金融機構。全美共有 12 家。該銀行目前正在將資金注入銀行系統,使銀行通過政府的隱性支持獲得低利率貸款。[2023/1/22 11:25:41]

所謂做市商,他們是負責為交易所提供流動性,同時進行價格操作的實體。這是通過MM從自己的賬戶買賣資產來實現的,而他們的目的是為了盈利,由于他們的交易活動為其它交易者創造了流動性,這降低了大宗交易的滑點。

而自動化做市商,使用算法“機器人”在DeFi等電子市場中模擬這些價格行為。雖然存在不同的去中心化交易所設計,但基于AMM的DEX始終實現了最大的流動性以及最高的日均交易量。

目前,恒定函數做市商是AMM中最受歡迎的一類,它們被應用于實現數字資產的去中心化交換。這些AMM交易所基于一個常數函數,即交易對的綜合資產儲備必須保持不變。在非托管AMM中,交易對的用戶存款集中在一個智能合約中,任何交易者都可以利用該合約獲得代幣互換流動性。因此,用戶根據智能合約進行交易,而不是直接與交易對手進行交易。

自2017年以來,市場上已出現了三種恒定函數做市商的初步設計。

多簽解決方案MSafe現已支持顯示NFT:1月17日消息,基于Move語言的Aptos生態多簽解決方案Momentum Safe(MSafe)現已支持顯示NFT。若要接收NFT,用戶需提交Enablereceiving NFTs交易。

金色財經此前報道,1 月 5 日,MSafe 完成 500 萬美元種子輪融資,Jump Capital 領投,Circle Ventures、Coinbase Ventures、Superscrypt、 Redpoint Ventures, SV Angel、Shima Capital、Spartan Group 等參投[2023/1/17 11:16:07]

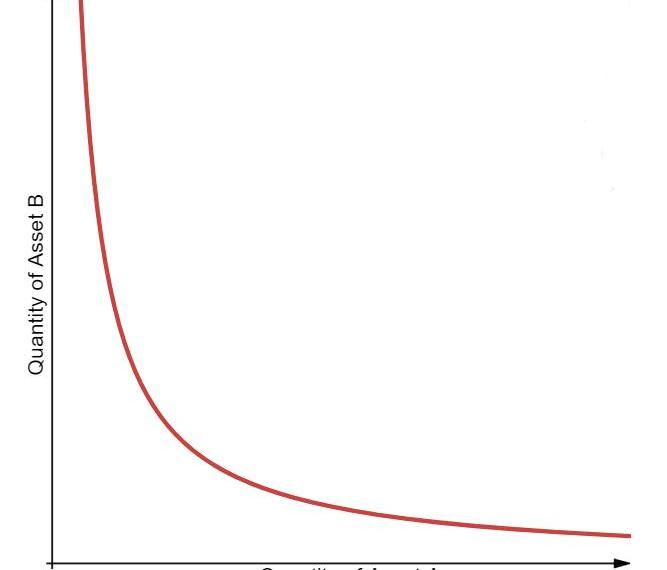

第一個出現的類型是恒定乘積做市商,其在Bancor和Uniswap中得到普及。CPMM基于函數x*y=k,該函數根據每個代幣的可用數量確定兩種代幣的價格范圍。當代幣X的供給增加時,Y的代幣供給必須減少,反之亦然,以保持恒定的乘積K。在繪制這個函數時,結果呈現出來的是一個雙曲線,流動性總是可用的,但價格會越來越高,兩端接近無窮大。

一個恒定乘積做市商的可視化形象,來源:DmitriyBerenzon

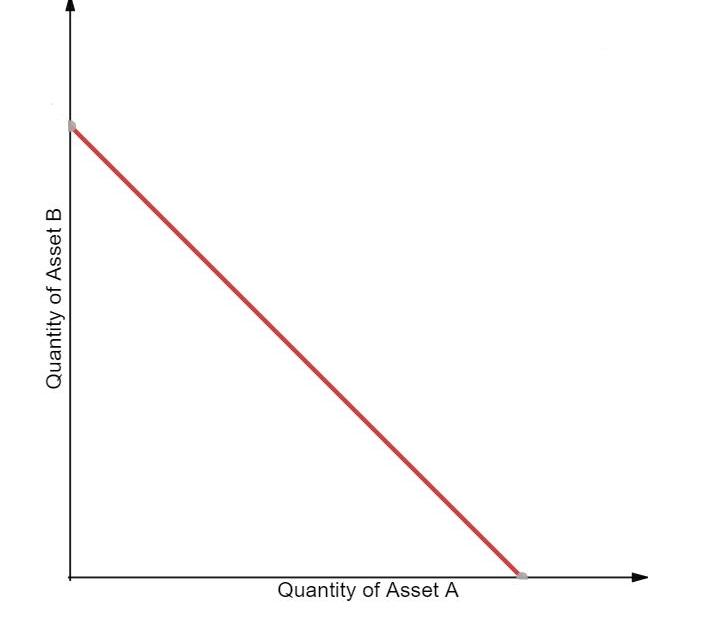

第二種類型是恒定和做市商,它是零滑動交易的理想選擇,但它不能提供無限的流動性。恒定和做市商遵循公式x+y=k,在繪制它時,創建的是一條直線。不幸的是,如果代幣之間的鏈外參考價格不是1:1,那么這種設計允許套利者耗盡其中一種儲備資產。這種情況將摧毀流動性池的一方,迫使流動性提供者承受損失,并使得交易者不再有流動性。因此,恒定和做市商并不是一個常見的AMM模型。

LayerZero:已從FTX回購了全部的股權,目前持有的資產價值1.34億美元:金色財經報道,跨鏈互操作性協議LayerZero發推表示,已從FTX/FTX Ventures/Alameda Research手上回購了100%的股權,目前基金會持有的資產價值1.34億美元。

此前,LayerZeroLabs宣布以10億美元估值完成1.35億美元融資,FTX Ventures、紅杉資本與a16z領投。[2022/11/11 12:46:28]

一個恒定和做市商的可視化形象,來源:DmitriyBerenzon

第三種類型是恒定平均值做市商,它允許創建可擁有兩個以上代幣,并在標準50/50分布之外加權的AMM。在這種模型中,每個儲備資產的加權幾何平均數保持不變。對于有三種資產的流動性池,它的公式如下:

^=k。

而隨著AMM技術的發展,我們看到了高級混合恒定函數做市商CFMM的出現,它結合了多種函數和參數,以實現特定的行為,如調整流動性提供者的風險敞口或減少交易者的價格滑點。

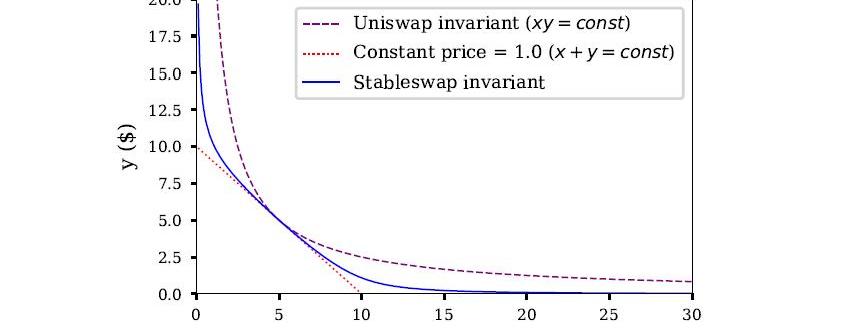

例如,CurveAMM結合使用CPMM和CSMM來創建更密集的流動性,從而降低給定交易范圍內的滑點。而它呈現出來的是一個雙曲線,它為大多數交易返回線性匯率,而對較大交易返回指數價格。

Bitfinex用戶已可通過Basic Plus驗證存取USDT:11月10日消息,Bitfinex宣布,從11月9日開始,所有Bitfinex用戶都將能夠通過Basic Plus驗證存取Tether代幣(USDT)。[2022/11/10 12:45:36]

來源:Curve白皮書

本文的其余部分,將主要關注不同的AMM設計,這些設計旨在解決AMM的關鍵挑戰。盡管DeFi的第一代AMM資產池在過去兩年中經歷了廣泛的增長,但仍存在一些阻礙它們廣泛采用的障礙,包括無常損失、低資本效率以及多代幣風險。

阻礙AMM的固有問題

1、無常損失

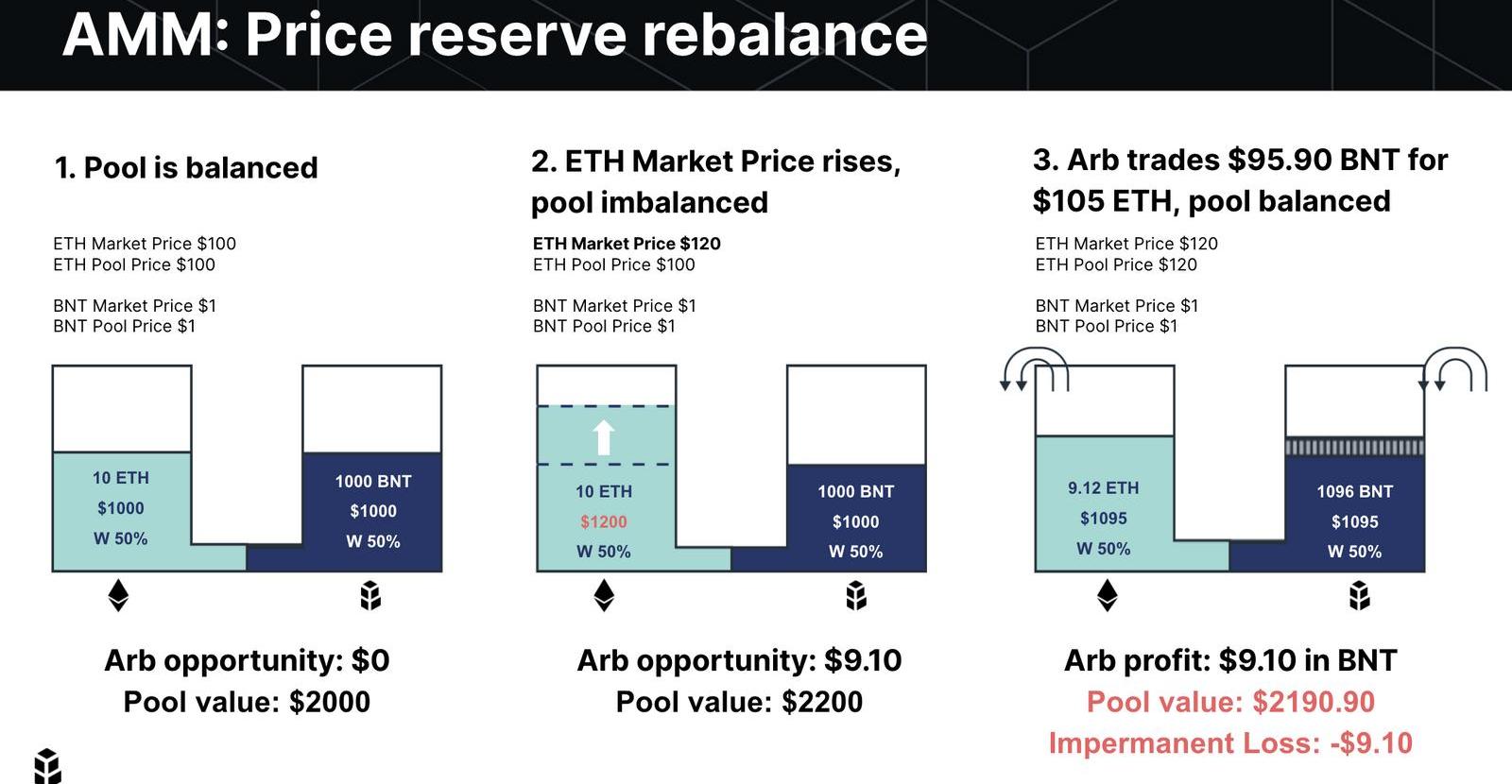

向AMM池提供流動性的用戶,他們所面臨的主要及最常見的未知風險是無常損失,即用戶在AMM中存入代幣與簡單地將代幣存放在錢包中,會出現價值差異。當AMM內代幣的市場價格向任何方向偏離時,就會出現這種損失。由于AMM不會自動調整匯率,套利者需要買入定價過低的資產或賣出定價過高的資產,直到AMM提供的價格與外部市場的整個市場價格相匹配。套利者從流動性提供者的口袋里抽走了利潤,從而造成了損失。

隱私瀏覽器 Brave 將推出測試版索引功能 Goggles:6月23日消息,隱私瀏覽器 Brave 宣布將推出測試版索引功能 Goggles,其將支持任何人或任何社區創建規則集和過濾器以限制可搜索的空間和更改搜索結果的順序。Brave Search 表示任何人都可以選擇將 Goggle 應用到他們對結果的視圖中,Brave 不會操縱算法來影響、過濾或降級(除非法律強制要求這樣做)索引結果。[2022/6/23 1:25:33]

自動化做市商DEX系統中出現無常損失的情況

在上面的例子中,AMM中經歷的無常損失,是由于其他交易所的交易活動而導致ETH市場價格的變化造成的。AMM對這種外部價格變化的內部反應,是重新調整資產池中的匯率,使之與外部市場的匯率相匹配。在將ETH換成BNT的重新平衡過程中,AMM的總儲備金略有下降。

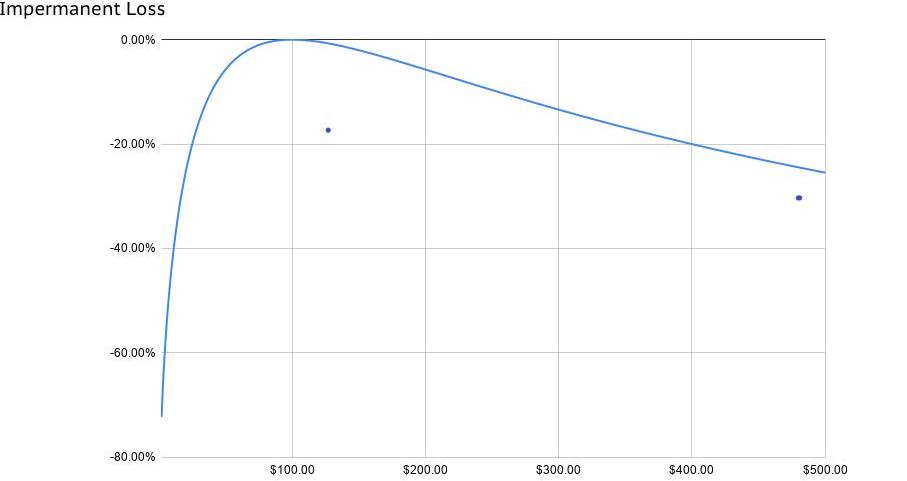

而之所以稱其為“無常損失”,是因為只要AMM中的代幣的相對價格恢復到其原始值,這種損失就會消失,并且流動性提供者會將其掙得的費用保持為利潤。然而,這種情況是很少見的,這意味著大多數流動性提供者遭受的“無常損失”超過了它們產生的交易費用。下圖顯示了在考慮交易費用之前,向ETH-DAIAMM池提供流動性時經歷的“無常損失”。

因ETH價格變化而產生的“無常損失”

2、多代幣敞口

AMM通常要求流動性提供者存放兩種不同的代幣,以在交易雙方提供相等的流動性。因此,流動性提供者無法將其長期風險敞口保持在單一代幣上,而是必須通過持有額外的ERC20儲備資產來分割其敞口。擁有大量一種代幣的團隊,或希望提供流動性的個人持有者,被迫購買另一種資產才能提供流動性,從而減少他們在資產池基礎代幣中的持有量,并增加對另一項資產的敞口。

3、低資本效率的問題

AMM因為需要大量的流動性來達到與基于訂單簿交易所相同的水平,而備受批評。這是因為,只有在定價曲線開始呈指數變化時,AMM流動性的很大一部分才可用。因此,由于經歷了極大的滑點,大多數流動性將永遠不會被理性交易者所使用。

AMM流動性提供者無法控制向交易者提供的價格點,這導致一些人將AMM稱為“懶惰的流動性”,即未充分利用和供應不足。同時,基于訂單簿交易所的做市商,可以精確控制他們想買賣代幣的價格點。這導致了非常高的資本效率,但同時需要積極參與和監督流動性供應。

改進AMM方案

針對第一代AMM存在的許多限制,一些創新設計模型正試圖解決這些問題。

1、高資本效率和低滑點AMM

如前一節所述,混合CFMM使得只有當流動性池被推到極限時,匯率曲線基本上是線性的和拋物線型的,這種曲線可以實現極低的滑點交易。流動性提供者賺取更多的費用,因為資本的使用效率更高,而套利者仍從重新平衡資金池中獲利。

Curve提供了具有相對穩定的1:1匯率的代幣之間的低滑點交易服務,這意味著它的解決方案主要是為穩定幣設計的,盡管他們最近推出了對封裝比特幣代幣的支持。

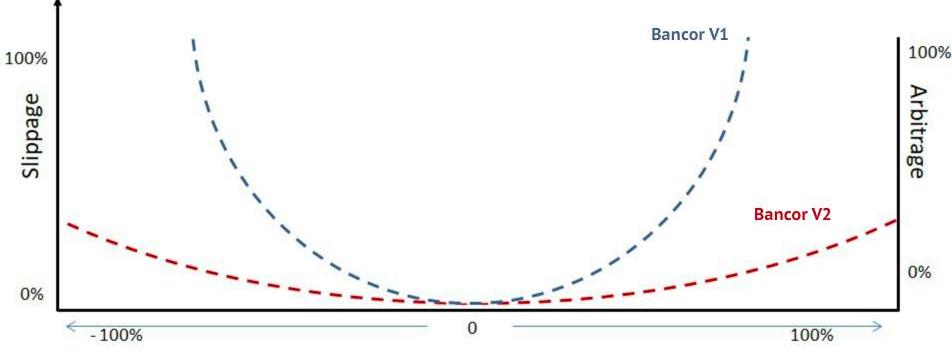

而BancorV2通過一個類似的機制,將這種低滑點模型擴展到波動性資產,動態更新儲備權重,以1:1的比率保持儲備價值。在共同價格區域內,流動性可以被放大,同時保留套利者重新平衡資金池的重要動機。

2、減少無常損失

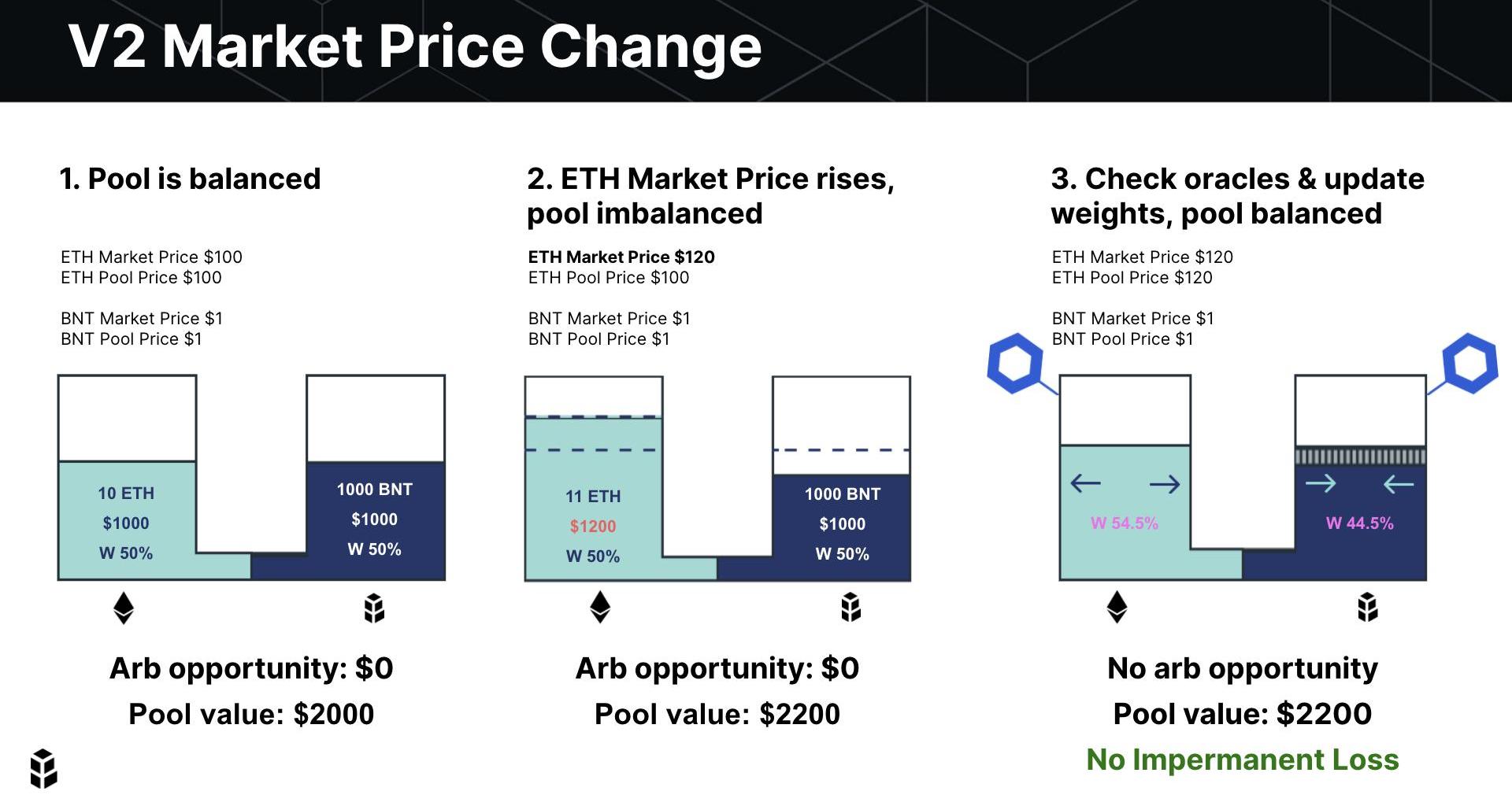

Bancor的目標,是在即將發布的V2版本中率先解決波動性代幣的無常損失問題。BancorV2通過使用錨定流動性儲備來降低無常損失的風險,它保持其AMM儲備的相對價值不變。直到最近,這僅是通過保持恒定1:1價格比率的鏡像資產對完成的。而BancorV2則是使用Chainlink預言機將這一概念擴展到可變匯率的資產。隨著流動性提供者的風險降低,這樣的解決方案將是在資產管理系統中利用非穩定數字資產的重大突破。

通過使用Chainlink預言機,即使由于外部市場價格變化導致代幣的價格出現差異,BancorV2資產池也能夠維持準確的匯率。預言機提供定價更新來調整AMM的權重,使內部匯率與外部市場價格相匹配,而不是套利者來修復匯率。這樣做的好處是,套利者不再以無常損失的形式從流動性提供者手中奪走價值。

BancorV2中的市場價格變化,以及它如何使用Chainlink預言機消除無常損失。

取而代之的是,套利者僅需要平衡AMM池中的代幣分配以響應代幣交易。BancorV2總是鼓勵回歸平衡,因為在儲備池恢復到50/50權重之前,低權重儲備的流動性提供者將獲得更高的ROI。總的來說,用戶和代幣團隊都可以對自己的存款流動性更有信心,因為他們的存款流動性可以從交易費用中獲得利潤,而不會因為正常的市場波動而損失價值。

3、多代幣敞口

UniswapV2允許將任何ERC20代幣與任何其他ERC20代幣合成一個資產池,從而消除了流動性提供商對ETH的要求。這使流動性提供者可以靈活地維持ERC20代幣頭寸的更多樣化組合,并為交易創造更多潛在的資產池組合,以從中提取流動性。

BancorV2使流動性提供者能夠保持對單一代幣的敞口,從而取消了雙邊流動性存款要求。通過Chainlink預言機錨定流動性儲備,用戶可以持有AMM中任何代幣的敞口,可以是100%任何品種的ERC20代幣,或者是它們與BNT之間的任何百分比分布。這種設置可能會吸引想要在AMM上提供低風險流動性,而無需購買額外儲備資產的代幣團隊和投資基金。

AMM的創新之路

從Bancor到Uniswap,再到Curve等等,AMM技術正在為任何數字資產的即時流動性提供新的原語。AMM不僅會在以前缺乏流動性的市場中引發價格行動,而且會以高度安全、可全球訪問且非托管的方式進行。

截至目前,AMM已經取得了令人矚目的增長,而圍繞提高資本效率、減少無常損失等方面的創新,提供了必要的基礎設施,以吸引來自傳統市場的更大的流動性提供者。隨著資金更易于定制以及可更好地利用,同時降低了下行風險,DeFi已做好了大量資本注入的準備。我們很高興與Bancor合作解決AMM中的一些最重要的問題,并期待在未來繼續創新。

Tags:AMMBANANCBancorMammonBANKERSyRise FinanceBancor Governance Token

在傳統觀點中,銀行不會因為加密貨幣交易主動凍結用戶的銀行卡,但吳說區塊鏈獲悉,近期有多人因為正常的加密貨幣交易,招商銀行信用卡遭到銀行主動凍結或儲蓄卡停止非柜面交易.

1900/1/1 0:00:00DonotgogentleintothatgoodnightDefi不僅是加密世界的重要嘗試,更是可能引導當前世界的變革.

1900/1/1 0:00:007月4日,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起的頂級區塊鏈線上峰會———2020中新區塊鏈領袖高峰論壇正式開幕.

1900/1/1 0:00:00藍狐筆記在上個月關注過Balancer,它相當于通用版本的Uniswap,它跟Uniswap的主要區別除了可以自定義流動性池的代幣比例之外,還有一個很大的區別就是擁有治理代幣BAL.

1900/1/1 0:00:007月4日,2020中新區塊鏈領袖高峰論壇在線上正式開啟,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起.

1900/1/1 0:00:00?作者:MYKEY研究員蔣海波為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出?MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:00