BTC/HKD-4.85%

BTC/HKD-4.85% ETH/HKD-5.62%

ETH/HKD-5.62% LTC/HKD-4.56%

LTC/HKD-4.56% ADA/HKD-7.2%

ADA/HKD-7.2% SOL/HKD-9.66%

SOL/HKD-9.66% XRP/HKD-6.5%

XRP/HKD-6.5%來源:?

Blofin

金融資產的波動率研究是一個備受關注的領域。一方面,它不像價格那樣無跡可尋,難以預測;另一方面,它與標的本身的價格,標的衍生品的價格又有千絲萬縷的聯系。所以,不論是學界還是業界,對這一領域的研究都相當重視。

波動率的衡量方式多種多樣,運用波動率來改善投資組合業績的方式也數不勝數。本文旨在簡單介紹波動率的度量方式,并且運用最簡單的方法,嘗試探索波動率在改善投資組合業績中所起的作用。

第一章?波動率的故事

第一節?波動率介紹

我們從最簡單也最重要的定義說起。顧名思義,波動率衡量的是資產價格的波動。運用最簡單的標準差的概念,我們就可以定義一個波動率:

其中P為價格,這一波動率實際上就是對數收益率的標準差,在量化研究的領域,它被稱為已實現波動率。

RV并不是波動率唯一的度量方式。實際上,在很多情況下,我們并不認為RV是波動率最優的度量方式。經過學者的研究發現,資產價格存在非常多的微觀結構,其中最引人注目的就是:跳躍。跳躍非常好理解,身在數字資產行業的投資者應該更能理解跳躍的現象,因為它有一個更通俗的名字,叫做畫門。

比特幣的短期實現波動率創2020年10月以來最低記錄:金色財經報道,據區塊鏈分析公司Glassnode最新數據顯示,比特幣的短期實現波動率目前處于多年來的低點,為(1周)22%和(2周)28%,創下自2020年10月以來最低記錄。期貨交易量也同樣低迷,目前正在探尋多年來的低點。比特幣和以太坊市場目前的交易量都在每天95億美元到105億美元之間,交易量相差無幾。11月期貨杠桿的建立和解除對以太坊的影響明顯更嚴重,以太坊的未平倉合約已經從4.75%的市值占比下降到3.10%。比特幣的杠桿率先于以太坊市場一周到達頂峰,此后在過去的一個月里從3.46%的市值占比下降到2.50%。[2022/12/15 21:45:48]

圖1.1數字資產行業的畫門現象

當然,畫門不是數字資產行業專利。在傳統市場,畫門也是家常便飯。

圖1.2上證綜指的畫門現象

即使是上證綜指,在15T的頻率上,除去跳空高開或者低開,依然存在大量的日內跳躍。

在這一基礎上,也有研究提出了可以過濾掉跳躍的波動率,最經典的是二次冪變差:

報告:比特幣7天波動率跌至年度低點:過去一個多月以來,比特幣一直在9000美元至10000美元之間的狹窄交易區間內交易。根據Arcane Research的最新報告,這一價格走勢對了解比特幣中期趨勢幾乎沒有幫助,并且已導致比特幣的7天波動率跌至年度低點。報告得出結論稱,即將到來月度“收盤”可能有助于扭轉這一趨勢,并促成一些波動:“4月和5月的月度收盤價都有較大的日內波動,因此本月末亦有可能面臨波動加劇。”(CryptoSlate)[2020/6/29]

其中,r

i代表對數收益率。同時,學者研究發現,在滿足一定假設條件時,BV和前文提到的RV在極限情況下存在非常直觀的關系:

其中,RJV實際上就是已實現跳躍波動率。也就是說,RV實際上由兩部分組成,一部分是BV,另一部分是RJV。本文將基于BV和RV兩種波動率統計量進行分析。

第二節?BTC波動率統計

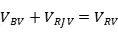

根據第一節中提到的公式,我們可以計算得到數字資產行業的歷史波動率數據。我們使用了從2013年5月1日開始的bitfinex交易所比特幣5T級別的交易數據,計算了每一天BTC的波動率。

分析 | 以太坊對“山寨幣季節”的影響可能會因其已實現波動率而減弱:數據顯示,山寨幣過去3周表現優于比特幣。2月比特幣僅上漲2.2%,而以太坊繼續上漲超過10%。根據CMC數據,按市值計算,小型和中型數字資產的月度表現優于比特幣,比特幣的主導地位指數降至62.6。盡管小型資產在2月失去一半以上的漲幅,但2月月度回報率保持在20%以上。關于“山寨幣季節”的騷動繼續在業內加速,以太坊可能在證實該論點中扮演重要角色。根據Skew的ETH-BTC已實現相關性圖表,自年初以來,以太坊價格已與比特幣脫鉤,相關性百分比從1月第一周的逾90%降至目前74%左右。2月19日,這一相關性跌至70%的年度低點。相關性下降直接表現為以太坊相對于比特幣的價差百分比變化。自年初以來,ETH/BTC指數飆升至2.7%,上次是在2019年7月1日。價差上升鞏固了以太坊自己在價格方面的提升。然而過去一周的已實現波動率可能會使以太坊最近的成功失效。過去一周,隱含波動率和已實現波動率分別飆升至5.0%和4.1%,這可能為價格波動打開大門。盡管波動性較高的情況可能會導致估值飆升,但截至發稿時的短期看跌情緒可能會對疲弱的投資者造成沖擊,導致價格下跌。(AMBCrypto)[2020/2/23]

圖1.3BTC日波動率序列

我們可以觀察得到幾個結論:

首先,觀察2013年末、2017年末這兩波牛市的波動率,對比隨之而來的熊市,可以發現在牛市中,BTC的波動率比熊市要高;

其次,對比兩波牛市,可以發現BTC的波動率在逐漸降低,這是由于市場不斷擴容,數字資產行業逐漸走進主流視野導致的;

動態 | 報告:比特幣波動率平穩,或意味著市場將強勁增長:根據ArcaneResearch的最新報告,自2020年1月初以來,比特幣的波動水平一直保持平穩,在過去45天里沒有出現任何大的波動。與此同時,比特幣從6900美元飆升至1萬美元以上,這一走勢應該在一定程度上影響了其波動性。截至發稿時,目前的波動水平接近1月1日。相比之下,去年比特幣上漲期間觀察到的波動率從2%左右大幅增至6.5%以上,日回報率很高。在此期間,比特幣的價格曾升至1.38萬美元,目前的漲勢預計將很快達到類似的水平。[2020/2/15]

再次,BTC的波動率與傳統資產的波動率類似,存在比較明顯的集聚效應,也就是前一天波動率高,后一天波動率也很有可能會高;

最后,觀察RV和BV,可以發現在價格劇烈波動時,RV會明顯高于BV,說明在價格劇烈的波動中,發生跳躍的可能性會比較大。

無論如何,我們最希望了解到的是,波動率能否為數字資產交易市場上的廣大量化交易者的策略提供助力。而圖中的信息給我們提供了一點蛛絲馬跡:波動率高時可能意味著當前屬于牛市,并且,今天的高波動率可能意味著明天的高波動率。

第二章?波動率與數字資產CTA策略初探

第一節?波動率與數字資產CTA策略表現的聯系

如廣大數字資產投資者所知,有非常多的量化策略都屬于做多波動率的策略。最簡單的例子如CTA策略。常識認為:當市場波動率高,價格起伏大時,CTA策略才有可能賺錢,而市場處于平淡期時,就是對CTA策略極為不利的時期。

動態 | 比特幣波動率降至近4個月最低:據福布斯報道,根據SFOX提供的數據,昨日,BTC / USD交易對的30天歷史波動率跌至了11月14日以來的最低水平。[2019/3/13]

我們模擬了兩個比較典型的數字資產CTA策略來觀察波動率與策略收益率的關系。

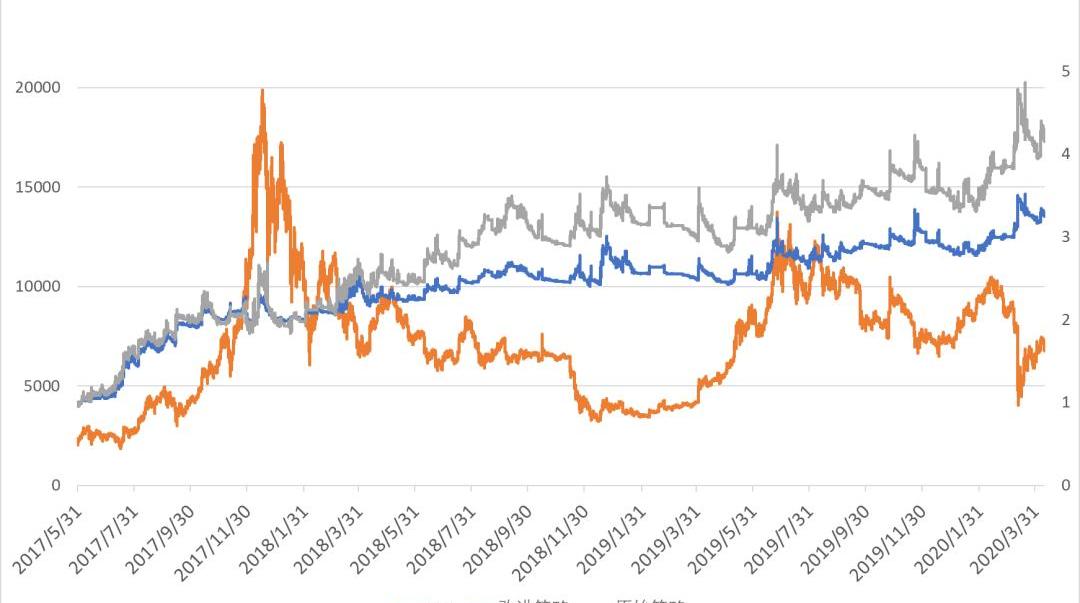

首先是對雙均線策略進行的測試。我們使用了滾動窗口的參數優化方式,使用過去一個月的數據訓練參數,參數使用期也是一個月。同時,為了平滑資金曲線,我們將資金按照一定比例分配在BTC,ETH,LTC三種數字資產中,并且在適當的時候進行再平衡。同時,將止損條件也加入優化參數組合。整體策略最高資金使用率為100%,也就是不加杠桿。開平倉手續費設定為千二。最終,在2017年1月至2020年3月的測試期中,我們得到了如下的資金曲線:

圖2.1雙均線策略表現

在測試期內,策略最后得到了3倍左右的收益。當然,這和同期BTC的收益表現自然是不能比。并且可以發現,在市場波動率較小的2018年末和2019年初,策略出現了較大的回撤。

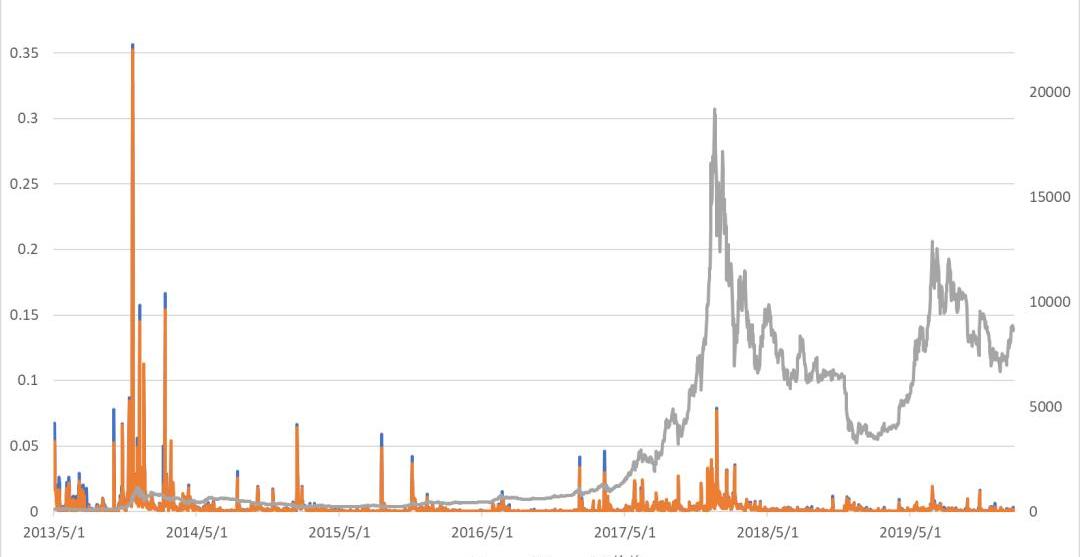

那么這個策略收益與市場波動率的關系如何呢?考慮到BTC占整體數字資產總市值的絕對多數,我們使用BTC的波動率來衡量市場整體波動率。此外,由于單日波動率數據太粗糙,所以,我們使用過去30日BTC波動率作為市場當前整體波動率的代理變量。

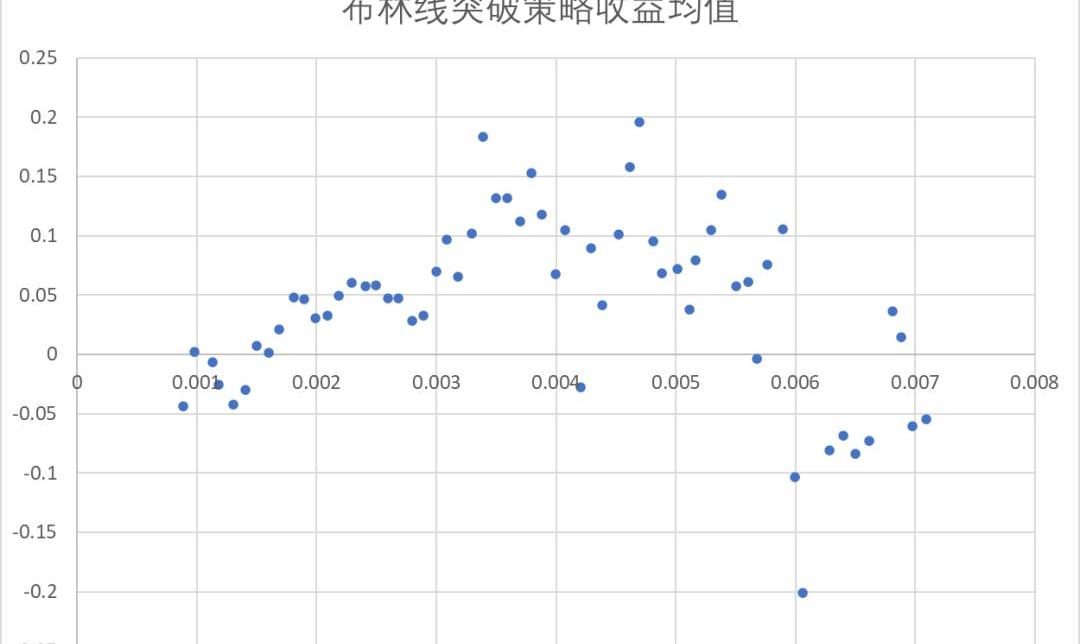

我們對日頻的波動率以及策略收益率進行分組,計算組內波動率與收益率的均值,繪制了波動率均值與收益率均值的散點圖。對于RV,我們得到下圖所示的結果:

圖2.2RV-雙均線策略收益率

可以發現,與常識相悖,我們發現雙均線策略的收益與波動率的關系,并不是“波動率越大越容易賺錢”,而是呈現出倒U形。波動率處于中間水平時,雙均線策略能夠更好地盈利;而當波動率過大或過小,雙均線策略都難賺到錢。

許多研究籠統地將CTA的盈利來源于波動率,但本文的實證結果對這一結論提出了質疑。當波動率過小時,雙均線策略無法賺到錢符合常識。但波動率過大時,我們可以理解為測量期內存在著較多的跳躍現象。對數字資產行業交易具備一些經驗的交易者應該有切身體會,市場畫門時,策略往往是會失效的。或者說的更保守一點,當市場出現比較極端的波動時,CTA策略是較難捕捉到的。

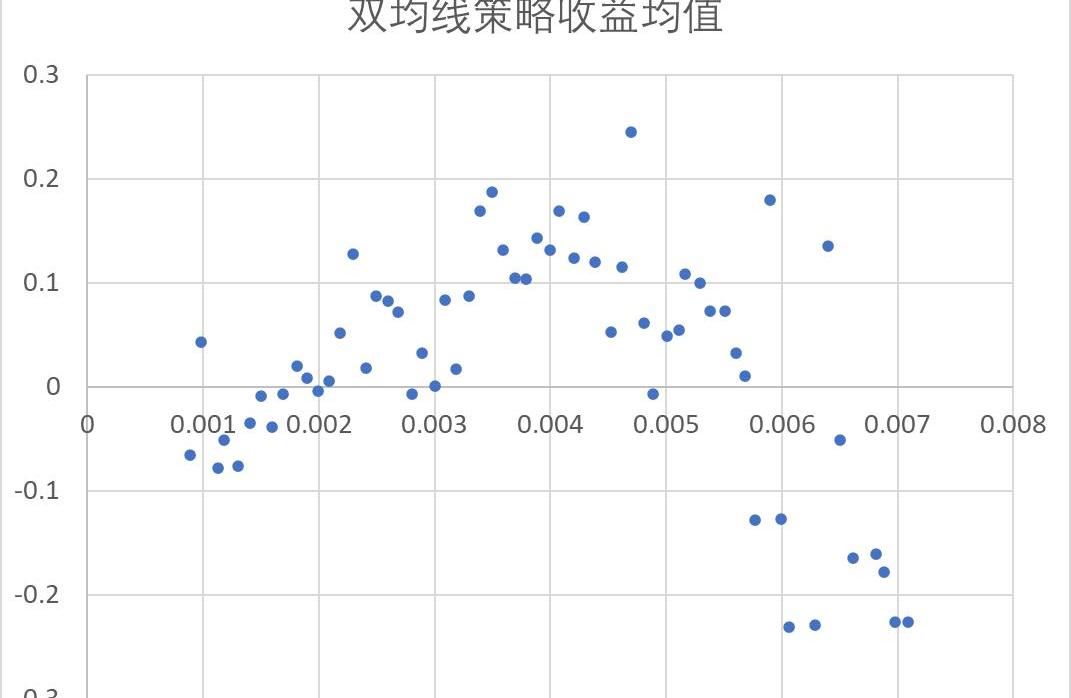

為了去除跳躍的影響,我們使用了BV統計量:

圖2.3?BV-雙均線策略收益率

令人失望的是,結果并沒有顯著改變。我們認為其原因可能在于BV對于日內跳躍的過濾所要求的假設條件太難滿足:例如日內僅存在一次跳躍,價格服從一定的隨機過程設定。這些條件的不滿足導致BV無法有效地過濾BTC價格過程中的“門”,因此,在波動率與收益率的關系上,BV與RV得到的結果是類似的。

其實相同的結論可以用在非常多的研究上,同時這一現象也警示從傳統市場研究到數字資產行業研究的“學術搬運”行為,必須根據數字資產行業本身的特點對研究成果進行改進,盲目套用不可取。

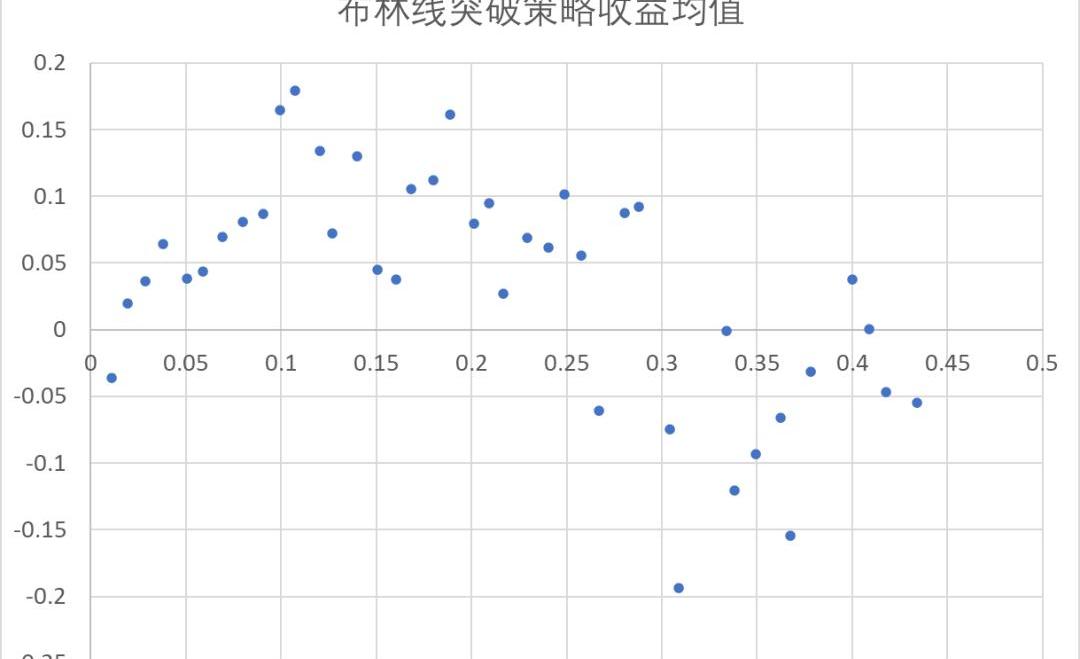

運用同樣的方法,我們回測了布林線軌道突破策略。

圖2.4布林軌道突破策略表現

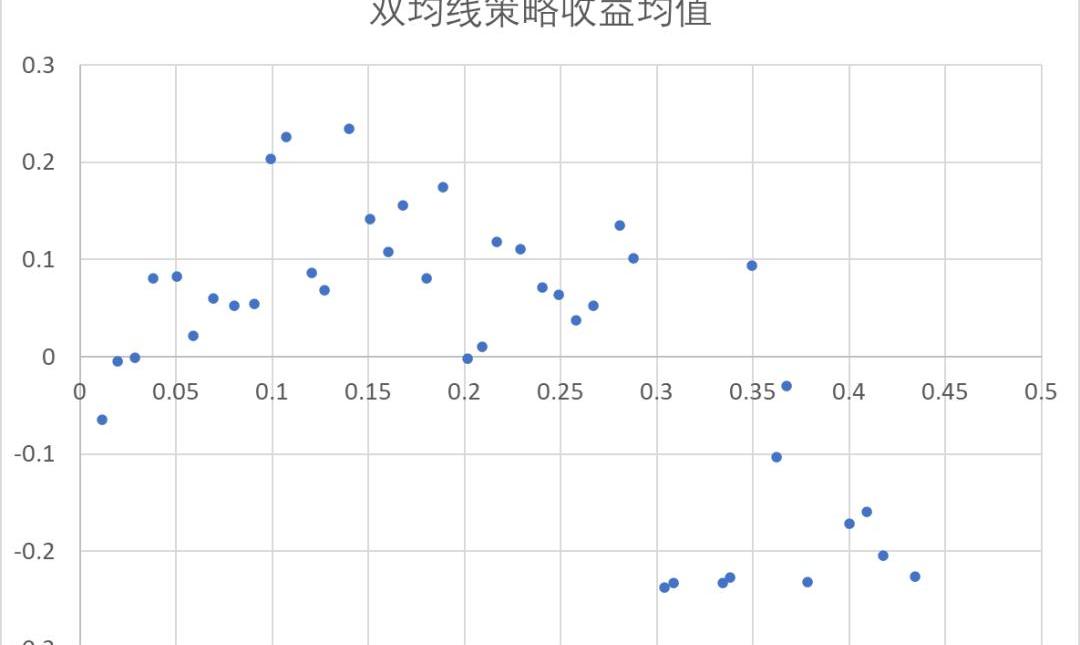

布林線突破策略顯著優于雙均線策略,在回測期內取得了6倍左右的收益。并且整體來看回撤比較小。但在2019年初的低波動時間段,依然存在一定的回撤。繪制相同的散點圖,對RV,可以得到:

圖2.5?RV-布林軌道突破策略收益率

對BV,可以得到:

圖2.6?BV-布林軌道突破策略收益率

其結論與雙均線策略類似,在此不再贅述。

由此,我們可以得到,在一些簡單CTA策略上,波動率并不是越大越好。策略賺錢能力與波動率呈現倒U形:波動率處于中間水平,策略更有可能賺錢。

第二節?構造基于波動率的CTA策略

基于上一節的結論,我們在布林線策略的基礎上,構造了一個簡單的基于波動率的調倉策略。具體來說,使用過去至少100天的30日波動率作為歷史波動率,查看前一天的30日波動率處于歷史波動率的什么分位,假如處于1/3分位數與2/3分位數之間,在開倉時就進行滿倉操作;假如小于1/3分位數,或大于2/3分位數,在開倉時就將倉位減半。其他設定與現有的策略保持完全一致。

圖2.7波動率優化后的布林線策略

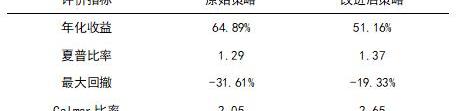

由于需要一定的歷史數據計算波動率,所以策略從2017年5月31日開始。從最終收益的表現上看,改進后的策略似乎并沒有原始策略強,僅僅是在縮小了回撤。我們不能通過簡單的目測得出兩個策略孰優孰劣,計算策略評價指標,我們得到了以下的結果:

表1原始策略與改進后策略評價對比

經過對比可以發現,雖然改進后策略在年化收益上略遜一籌,但是最大回撤減少了1/3,并且在夏普比例和Calmar比率上存在改進。因此,改進后的策略實際上并不意味著“風險偏好較強的投資者選擇不改進,風險偏好較弱的投資者選擇改進”,而是對改進后的策略加杠桿,能夠使投資者在承擔與不改進的策略同等風險的情況下,獲取更高的收益。

第三章?結論

通過上面的研究,我們發現:波動率在數字資產行業存在著牛市大于熊市,逐步縮小,集聚等現象。但其中最令我們關注的,還是波動率與CTA策略收益率的關系。研究發現,CTA策略的賺錢能力并非隨著波動率的增加而增強,而是呈現出倒U形,中等程度的波動更有利于CTA策略發揮特長。

基于這一思想,我們改進了簡單的CTA策略,結果發現,這一改進在夏普比率與Calmar比率上都能使新策略優于現有策略。

另外,由于以上的研究僅依賴于我們對簡單策略進行的模擬回測,并未進行實盤檢驗。在量化策略的實盤交易中,仍有許多我們無法考量的影響因素。因此,需要讀者注意的是,在使用波動率做倉位決策時,投資者仍需要根據不同的策略制定不同的改進方式,不能盲目套用現有研究的結論。

5月22日,計算機科學史上的今天,發生了三件大事。第一件,1973年5月22日,以太網誕生,奏響了互聯網革命序曲;第二件,1990年5月22日,Windows?3.0操作系統推出,軟件技術革命拉.

1900/1/1 0:00:00文:王也? 出品:Odaily星球日報編者注:本文做了不改變作者原意的刪減。5月20日晚11時許,在比特幣高位橫盤一日,眾人急待變盤之際,一個突如其來的神秘“利空”消息砸來——“疑似中本聰挖礦地.

1900/1/1 0:00:00作者:馬千里巴比特副總裁、Bystack負責人已然5月底,2020年即將“減半”。2019年10月,中央局關于區塊鏈的集體學習吹起產業區塊鏈進發的號角,很多團隊Allin產業區塊鏈,產業區塊.

1900/1/1 0:00:00撰文:EricChung 翻譯:Sherry DAOOps正如SignalDAO介紹帖子中最初描述的那樣:「DAOOps是旨在將DAO的職能管理系統化.

1900/1/1 0:00:00作者|哈希派分析團隊 Cream Finance攻擊者將68萬枚DAI兌換為443.7枚ETH:2月11日消息,派盾監測數據顯示.

1900/1/1 0:00:00編譯:神譯局?喜湯 來源:36kr 編者按:新冠疫情的蔓延對全球經濟造成了極為嚴重的沖擊。我們無法確切地預測后疫情時代究竟是什么樣子,但卻可以提前為經濟復蘇做好準備工作.

1900/1/1 0:00:00