BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD+1.39%

LTC/HKD+1.39% ADA/HKD+1.1%

ADA/HKD+1.1% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD+0.05%

XRP/HKD+0.05%作者:TheBlock

翻譯:凌杰

數字資產數據是加密貨幣領域所特有的子行業之一,與其他生態系統一樣,它也很有可能出現自己的獨角獸公司。到目前為止,只有交易所、開發工作室和挖礦芯片制造商建立了具有盈利能力的公司,并擁有類似獨角獸的估值。數據和基礎設施公司成為下一個獨角獸公司將是合乎邏輯的。

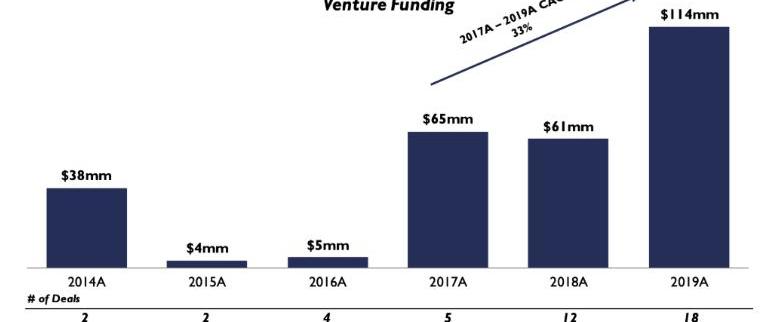

截至2017年底,融資額同比增長了1183%。2017年至2019年,數據和基礎設施領域的年復合增長率為33%。總的來說,從2014年到2019年,該領域的公司總共籌集了超過2.86億美元資金,完成了44筆交易,平均每年4780萬美元,每筆交易650萬美元。

觀點:美國加密行業正在不斷升級監管審查:金色財經報道,推特用戶Adam發推表示,美國加密行業正在不斷升級監管審查,著名的市場參與者Jane Street & Jump Trading正在縮減對美國加密貨幣市場的參與。雖然他們并沒有完全放棄該行業,但這些變化正在改變當前的市場動態。 Jump Crypto 去年遭受了多次重大打擊,包括 Wormhole 的黑客攻擊以及 LUNA 和 FTX 崩潰。在FTX 崩潰后,美國的監管格局發生了急劇變化,這導致一些人將其稱為“加密貨幣戰爭”。 Coinbase 等行業巨頭的強烈反對進一步凸顯了這種緊張局勢。鑒于Jane Street與 FTX 首席執行官 Sam Bankman-Fried 的聯系,隨著這兩家主要做市商縮減規模,我們看到美國加密貨幣市場的交易量和流動性受到直接影響。很明顯,監管環境正在改變美國的加密行業。[2023/5/23 15:20:25]

觀點:就算是美國經濟減速或衰退,美聯儲都不大可能停止緊縮:6月15日消息,隨著公布的數據顯示美國5月通脹超預期,市場對于美聯儲緊縮加碼的擔憂再度升溫。此前市場一度出現了“通脹見頂論”,但是在美國5月CPI同比和環比均超預期的情況下該預測被徹底推翻。美國高通脹持續時間會很長,且回落緩慢,美聯儲加息和縮表等緊縮政策作用于需求端,對供應沖擊帶來的通脹壓力緩解作用很小。參照20世紀70年代滯漲期的經驗,美聯儲可能不得不付出經濟減速或衰退的代價來遏制通脹。就算是美國經濟減速或衰退,美聯儲都不大可能停止緊縮。(金十)[2022/6/16 4:30:13]

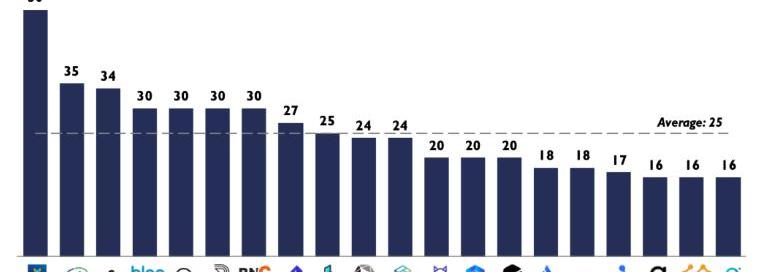

這些公司總共雇傭了850名員工,平均每家公司雇傭了17名員工。該行業最大的雇主是Blockset、CryptoCompare和Santiment,分別擁有50、35和34名員工。

觀點:由于美元貨幣供應擴張,巨鯨明顯增持比特幣:加密貨幣分析師Willy?Woo今日在推特上評論稱,許多人看了比特幣的價格,懷疑這是一種對沖。高凈值個人和基金肯定認為這是真的,并用真金白銀押注于此。由于最近一輪的美元貨幣供應擴張,巨鯨明顯增加了他們持有的比特幣。[2020/9/8]

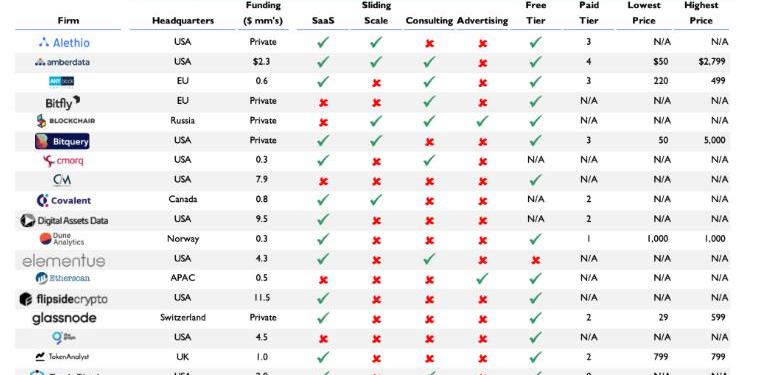

數字資產數據和基礎設施公司被細分為三個主要的垂直領域——基礎設施提供商、鏈上指標提供商和市場數據提供商。在我們樣本集中,鏈上和市場數據公司占到了近三分之二。這兩個領域占主導地位的原因之一是它們的客戶群覆蓋面很廣。基礎設施提供商主要專注于工程團隊,而市場和鏈上數據提供商的客戶群更廣泛,包括零售客戶、金融機構和工程團隊。

觀點:DeFi 的預言機問題或許無解:LongHash今日發布分析文章表示,憑借能夠消除對可信第三方需求的智能合約,去中心化金融(DeFi)本質上是一項旨在取代金融遺留系統的絕大多數功能(即使不是全部)的運動。然而,按目前的情況來看,DeFi并沒有完全實現這個目標。這是因為最值得關注的智能合約類型依舊需要使用以預言機形式存在的可信第三方。

文章指出,盡管 DeFi領域的開發者和研究員一直在努力解決預言機問題,但我們并不知道他們是否能夠找到一個有效的解決方案。如果預言機不能抵抗政府審查和腐敗,那么DeFi的許多核心賣點都會煙消云散。(LongHash)[2020/4/28]

基礎設施提供商

基礎設施提供商提供區塊鏈節點基礎設施服務和開發工具。他們的潛在客戶是那些希望將資源密集的數字資產部分外包出去,以及想要訪問區塊鏈節點數據的區塊鏈企業。需要源源不斷的節點數據的公司包括去中心化應用和區塊鏈數據和分析提供商。

鏈上指標提供商

雖然區塊鏈產生的數據是可以公開訪問的,但從數據中獲取可行的見解需要額外的工作。區塊鏈節點需要維護,原始數據必須被提取、解析和清洗。鏈上指標提供者提供的服務可將原始和無組織的區塊鏈數據更改為用戶友好且可視化的數據。這些公司中的許多公司部署了一系列的算法策略,將其匯總成交易計數、交換流量和價值結算等指標。

市場數據提供者

股票市場的現貨交易數據僅來自納斯達克和紐約證券交易所,大部分衍生品數據來自少數金融市場公司(CME集團、洲際交易所或CBOE),而數字資產生態系統中的市場數據則分散在許多不同的數字資產交易所。目前至少有20家合法的數字資產交易所這些交易所擁有真實的交易量和足夠的流動性。每家數字資產交易所都有自己的API,有不同的文檔編制,這意味著數據需要經過規范化和預處理,才能在不同交易所之間實現數據的可比性。

市場參與者尋找數字資產市場數據提供商的原因主要有以下幾個方面。一個原因是為了將所有的API匯總到一個綜合的API中。第二個原因是為了獲取預處理的歷史數據。這兩點是通過數字資產交易所的API無法實現的,因此,對于量化或算法交易員、對沖基金、投資管理公司和投資銀行來說,這兩點很有價值。

與金融市場數據供應商的整合類似,隨著市場的成熟,數字資產數據供應商也將看到整合。行業內的健康競爭加上新冠疫情的壓力,可能會導致這種成熟度的加快,我們將看到沒有差異化產品套件的數據和基礎設施公司被收購。盡管如此,在金融機構和金融科技公司的興趣日益濃厚的推動下,數字資產數據和基礎設施領域的未來看起來仍然是光明的。

Cardano開發公司將加入Hyperledger項目和W3C,重點關注企業用例,這是其作為未來五年投標的一部分.

1900/1/1 0:00:00撰文:KermanKohli,DeFiweekly創始人 來源:真本聰 編者注:原標題為《DeFi代幣投資機會簡易評估框架》當2017年加密貨幣牛市中,我們經歷了太多虛無的炒作和狂熱.

1900/1/1 0:00:002020年,是國家發展至關重要的一年。今年是全面建成小康社會和國家“十三五”規劃的收官之年,是實現第一個百年奮斗目標的關鍵之年.

1900/1/1 0:00:00作者:王也 與傳統金融相比,DeFi的優勢之一是可組合性。目前以太坊生態系統上出現了MakerDAO、Compound、Uniswap這樣的“加密貨幣樂高”.

1900/1/1 0:00:00來源:點滴科技資訊 翻譯:劉斌中國自貿區研究院金融研究室主任中歐國際工商學院兼職研究員 合作者:趙云德 Gemini聯創:Ripple的勝利有助于Coinbase贏得美國證監會的訴訟:金色財經報.

1900/1/1 0:00:00前言:zkRollup和Validium都是以太坊Layer2的擴展性解決方案,其交易有效性通過使用零知識證明來實現,不過一個的數據可用性保持在鏈上,一個是保持在鏈下.

1900/1/1 0:00:00