BTC/HKD+1.7%

BTC/HKD+1.7% ETH/HKD+1.32%

ETH/HKD+1.32% LTC/HKD+2.66%

LTC/HKD+2.66% ADA/HKD+6.13%

ADA/HKD+6.13% SOL/HKD+4.91%

SOL/HKD+4.91% XRP/HKD+7.2%

XRP/HKD+7.2%編者按:本文來自?Unitimes,作者:NemilDalal,翻譯:Johnny

即便中本聰創造了比特幣,他可能也會欣賞以太坊的去中心化金融(DeFi)所創造的世界。

就像?2007年金融危機引發的憤怒催生了比特幣這種新的支付系統一樣,DeFi顛覆了如今的傳統銀行業模式。DeFi是無須許可的、可編程的、功能強大的,可以通過開源代碼、開放訪問和去中心化的方式來運作。

截至今天,鎖定在DeFi中的價值接近10億美元。但隨著DeFi的發展,黑客行為也在激增,使用戶損失了價值數百萬美元的資金。

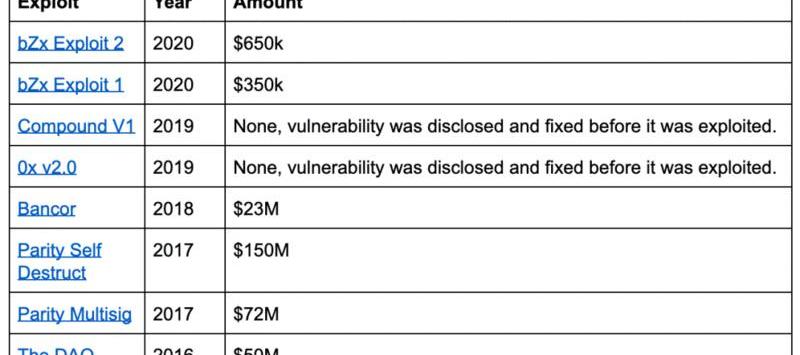

DeFi遭遇的黑客攻擊帶來的資金損失。來源:DeFi:DependencyHellMeetsFinance

盡管DeFi與傳統金融有很大的不同,但它仍需要努力解決導致2007年金融危機的三個相同因素:

收益率追逐

DeFi借貸協議Timeswap將于3月22日0:00上線主網:3月18日消息,Polygon 上 DeFi 借貸協議 Timeswap 將于北京時間 2022 年 3 月 22 日 0:00 上線主網。

此前報道,Timeswap 完成種子輪融資,Multicoin Capital 領投。[2022/3/18 14:04:11]

搶椅子游戲

超關聯性

在物理學中,要擺脫重力是不可能的。在金融領域,想要逃離市場是不可能的。所以讓我們深入研究這三個教訓。

收益率追蹤存在固有的風險

收益率追逐?(yieldchasing)是引發金融危機的最早原因之一。互聯網泡沫之后的低利率導致投資者以次級貸款的形式追逐更高的收益率。

在金融領域,收益率反映的是風險。如今,投資者可以在美國國債上獲得80個基點的收益,同時在高風險債券上獲得6%的收益率。這種差異(后者的收益率更高)是為了彌補高風險債券可能無法償還本金的風險。

投資者面臨的挑戰是,要確定哪些收益率是機遇,哪些收益率高是由于該金融產品本身的風險就很高。

DeFi 概念板塊今日平均跌幅為0.71%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.71%。47個幣種中16個上漲,31個下跌,其中領漲幣種為:FOR(+17.30%)、ZRX(+6.06%)、CRV(+5.49%)。領跌幣種為:AST(-8.73%)、TRB(-7.96%)、REN(-7.59%)。[2021/9/17 23:31:11]

2007年金融危機的一個核心錯誤是錯誤地評估了由抵押貸款支持的高收益證券的的風險。次級貸款——即使是的AAA級——從來都不是無懈可擊的,盡管評級機構和抵押貸款發起者不這么認為。

DeFi也遇到了同樣的問題,用戶在不注意潛在風險的情況下比較不同DeFi協議的收益:

實際的風險調整資本回報率?(回報除以風險)是由任何散戶投資者都需要耗費大量時間去研究的因素驅動的,比如這些因素:

安全性風險

長沙DEFI共識者大會4月16日圓滿落幕:金色財經現場報道,4月16日由NDEX主辦的,金色財經協辦的DEFI共識者大會在長沙圓滿落幕。在“DeFi究竟價值幾何”圓桌論壇上節點咨詢CEO 金色財經合伙人佟揚表示DeFi的發展帶來了更加透明、效率更高、風險更可控、更加公平的金融模式,也意味著通過技術手段使很多無法使用傳統金融服務的群體獲得服務,AOFEX商務副總裁Vivian表示在去中心化金融更大挑戰的是技術挑戰。

Republic 中國負責人真真表示DeFi創新需要解決超額抵押問題、資產證券化等問題;知道創宇區塊鏈安全研究團隊技術負責人極光表示區塊鏈經濟模型設計要解決現實的問題才能實現大規模商用;Quest Capital合伙人盧索表示在傳統金融市場中還沒有出現的應用場景未來都是DeFi創新的發展方向。[2021/4/16 20:28:38]

抵押率

治理過程

清算過程

網絡可用性

如果散戶投資者沒有注意到所有這些信息,他們就可能會做出高風險的抉擇,并錯過那些收益率較低但可靠得多的機會。

火幣礦池丁元:DeFi收益類產品分為白盒產品和黑盒產品:9月21日,火幣大學DeFi區塊鏈精英實訓營正式開課,火幣礦池POS總監丁元以《DeFi收益類產品與流動性挖礦》為主題進行分享。

丁元表示,DeFi收益類產品可以分為白盒產品和黑盒產品。白盒產品底層策略透明,挖礦產物不變,包括有損型(借貸挖礦等)和無損型(流動性挖礦等),黑盒產品底層策略不透明/復雜,包括機槍池Vault等。[2020/9/21]

與ICO(首次代幣發行)不同的是,盡管DeFi存在很大風險,但大多數DeFi項目帶來的收益是有限的。一次”中頭獎“的ICO可能帶來5000%的回報,而潛在的損失最高為100%;但對于去中心化借貸來說,最好的情況是回報率實在10%-20%之間,而如果DeFi協議被攻擊,損失率高達100%。

每個人都在玩搶椅子的游戲

對銀行和DeFi協議而言,追逐收益率導致了一個惡性循環,但這并不能阻止所有人都玩這場游戲。

正如花旗集團(Citigroup)前首席執行官ChuckPrince在2007年金融危機開始時所說的:

觀點:DeFi發展趨勢類似當年ICO:IMEOS官方發微博稱,DeFi這個趨勢有點似曾相識,有點當年ICO的那種苗頭了。圖表顯示,DeFi中鎖定資產總價值已經超過同期ICO累積資金。[2020/8/11]

“就流動性而言,若音樂停止,事情就會變得復雜。但只要音樂不停,你就必須站起來跳舞。”

本質上,那些小心管理風險的組織會經歷損失,直到獲得勝利。市場是一個惡性循環,這意味著,深思熟慮的CEO們在市場奔潰并將他們的風險最大化競爭對手擠出市場之前,是不會得到回報的。正如沃倫·巴菲特所說:“只有當潮水退去,你才會發現誰在裸泳。”

同樣的效應也發生在DeFi上。例如,要想擊敗Compound協議的借貸利率,一個簡單的方法就是要求更低的抵押率,讓抵押率接近100%。較低的抵押率使這些貸款對借款人更具吸引力?(因為低抵押率意味著借款人需要抵押的資產更少了),提高了他們愿意給予儲戶(出借人)的收益率。在一個追逐收益率的世界里,這種競爭性產品可以迅速獲得市場份額——就像ChuckPrince的花旗集團一樣——盡管其中的風險要大得多。

隨著競爭導致了擔保標準的降低、收益的提高和每個DeFi協議的風險的提高,惡性循環將隨之而來。深思熟慮的協議可以嘗試提高抵押率,但要做到這一點,它們必須提供更低的收益率。然后用戶就會轉向不那么深思熟慮的競爭對手,如果他們想要爭奪用戶,就會迫使所有協議都降低標準。

這就是典型的囚徒困境:

DeFi面臨這樣的囚徒困境

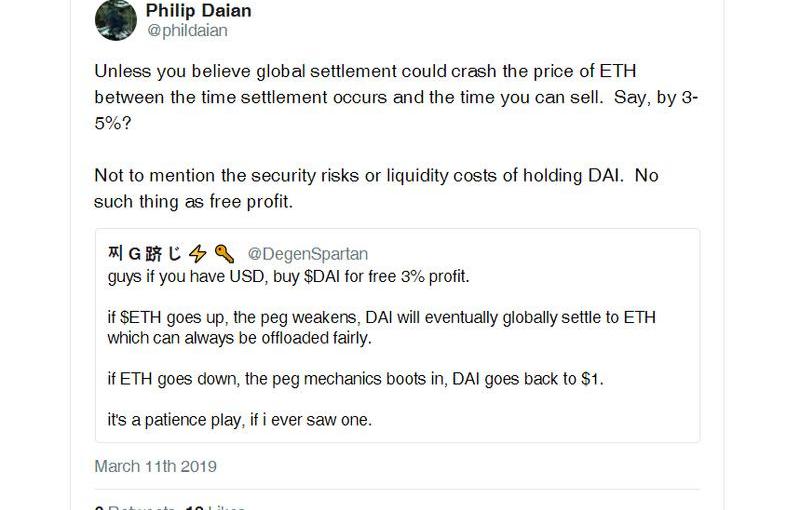

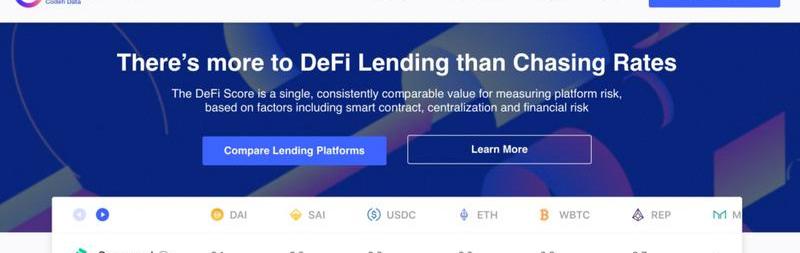

風險評分——華爾街的評級機構,諸如?DeFiScore?等DeFi評級項目——可以起到一定的作用,但它們的聲音經常被忽視。

在DeFi領域,實際上只有當用戶損失了資金并開始認真對待這些風險因素時,風險評級才會受到重視。

一切都相互連接在一起

在金融危機期間,沒有一家銀行是孤立的。今天,沒有任何DeFi協議是一個孤島。

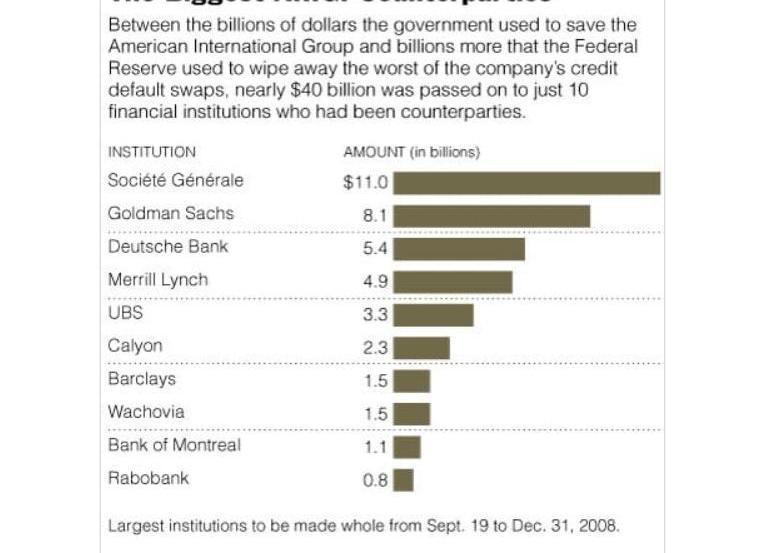

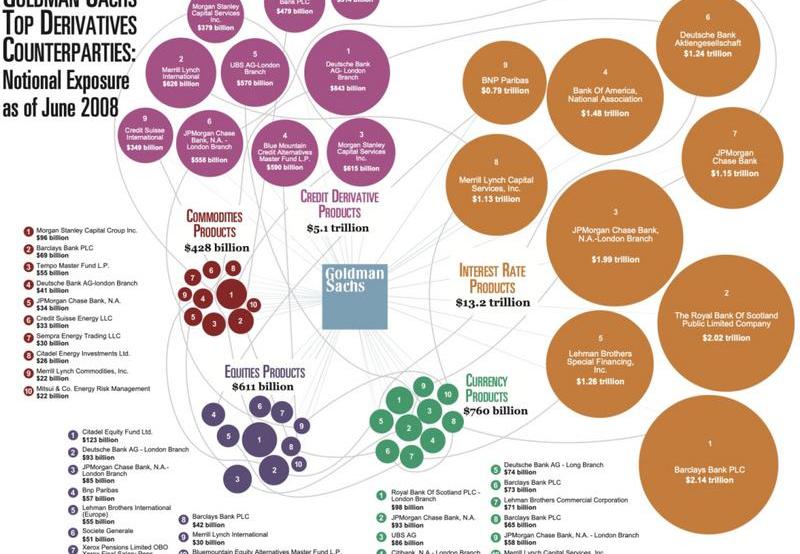

雷曼(Lehman)和美林(MerrillLynch)的失誤,導致經營狀況最好的銀行出現問題。無論高盛銀行在風險管理方面多么聰明,它都需要AIG(美國國際集團)支付保單費用:

上圖顯示,2007年金融危機期間,“政府用來拯救AIG公司的數十億美元,以及美聯儲用來清除該公司最糟糕的信用違約掉期的數十億美元,其中近400億美元轉移給了僅10家作為該公司交易對手方的金融機構。”這10家金融機構包括興業銀行(SocieteGenerale)和高盛(GoldmanSachs)等。圖源:紐約時報

歸根結底,金融是一個相互交織的紙牌屋:

截至2008年6月高盛的頂級衍生品交易對手,圖源:金融危機調查委員會

在DeFi領域,各DeFi協議也類似地相互連接在一起。Compound?依賴于多抵押DAI智能合約;PoolTogether?同時依賴于Compound和多抵押DAI的運行...正如Coinbase工程師DanielQue?指出的:

由于可組合性,DeFi協議也可以成為一個紙牌屋。

例如,在最近針對?bZx協議的攻擊的事件中,對Kyber預言機的依賴導致SynthetixUSD(sUSD)價格暴漲,從而導致bZx遭受損失。在另一起事件中,黑客通過利用imBTC(一種ERC777代幣)中的重入攻擊漏洞,使得Lendf.me協議被盜2500萬美元。黑客通過建立一個虛假的余額并用其借入資金。

可組合性是DeFi的超能力之一,但也是其最大的危險之一。就像在金融危機中,即便運行最好的銀行也不安全一樣,經過嚴格審計的智能合約也不能免于與所有其他協議和原語進行交互的影響,尤其是那些在部署其原始代碼時沒有構建的協議和原語。

永遠不要忘記—金融就是金融

DeFi仍處于起步階段,距離成為下一個金融體系的基礎還有很長的時間。但如果它要成為金融運作的基礎,就需要變得具有反脆弱性?(anti-fragile)。

像?DeFiScore?這樣的?DeFi協議評分項目可以對用戶進行風險教育。DeFi協議可以編寫測試套件來測試常見的依賴項bug。協議可以以一種對意外故障具有彈性的方式構建。DeFi本身可以通過像?Opyn?這樣的協議提供保險。

歸根結底,DeFi不是銀行業。它是開放的、無須許可、可編程的。但金融就是金融,不管它下面的技術堆棧是什么。

我們應該吸取教訓。

Tags:DEFIDEFEFIIMEEarn DeFi CoinDEFILANCER幣Mazuri GameFiRegiment Finance

5月27日,投資銀行巨頭高盛舉行主題為《美國經濟預期與當前通脹、黃金,以及比特幣的影響》的電話會議。目前有關這次會議的幻燈片已經在網上公布。本文摘錄編譯了其中關于比特幣的部分.

1900/1/1 0:00:00撰文:皮爺來源: 產業家 春城地鐵正在變得愈發“科技范兒”。基于此的一個側寫是,4月1日,第一張云南省區塊鏈電子發票在昆明地鐵開出,春城地鐵乘車碼正式上線區塊鏈電子發票功能,即乘客在用騰訊乘車碼.

1900/1/1 0:00:00作者:LiangChe 來源:比推bitpush.news風聲鶴唳,草木皆兵。據Blockchair.com數據,一個早期比特幣挖礦地址在北京時間5月20日晚間異動,加密貨幣市場下跌近300美元.

1900/1/1 0:00:00寫在前面:北京時間5月26日晚,備受關注的公鏈項目波卡發布了第一個侯選鏈CC1,而它很可能成為將來的Polkadot主網,而根據描述,波卡也從之前的跨鏈定位切換到了分片協議.

1900/1/1 0:00:00作者感謝劉嘉穎的修改意見。傳統的藝術作品在創作者和觀眾之間存在一道非此即彼的界限,這條界限就像博物館陳列架前的紅外信號,無形卻刺耳,雖然藝術界總是在口頭上鼓勵觀眾能夠從知覺和心靈上更靠近藝術創作.

1900/1/1 0:00:00來源:財經網鏈上財經 頂著“區塊鏈概念股”名號的廣東文化長城集團股份有限公司,于5月20日發布了《關于公司股票可能被暫停上市的風險提示公告》,這是自5月以來.

1900/1/1 0:00:00