BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+0.2%

ADA/HKD+0.2% SOL/HKD-0.1%

SOL/HKD-0.1% XRP/HKD+1.7%

XRP/HKD+1.7%TokenSets的風險

本文將重點討論資產管理自動化平臺?TokenSets?和去中心化協議SetProtocol交互時應注意的風險。在以太坊鏈上運行不同的去中心化金融?DeFi或者開放式金融OpenFinance協議有很多風險,在用戶決定與這些應用程序進行交互之前需多加注意。?分布室將整理列出在使用TokenSets平臺和與Set協議交互時應該注意的所有風險,以便投資者在購買Set時能夠做出更明智的決策。

智能合約風險

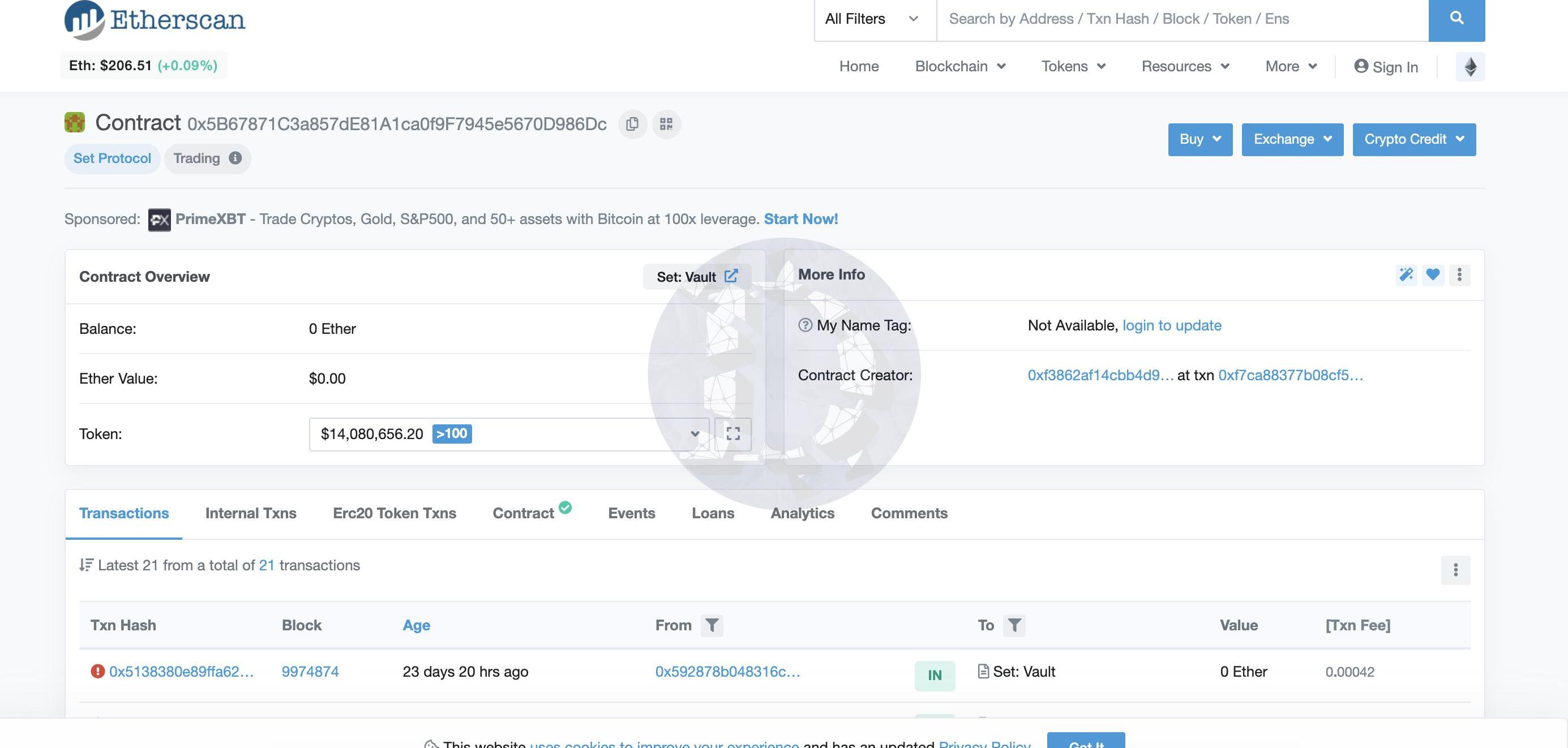

智能合約的安全性不容小覷,幾乎所有部署到以太坊主網的合約都經過了信譽良好的安全公司的

審計。審計方面需要運行集成、場景、黑盒測試,執行內部智能合約的審計,以及通過運行建模以排除可能出現的情況。?但即使某些代碼已經被審計和測試了很多次,仍然存在一些「邊緣情況」或缺陷,這可能會導致用戶資金的損失。?Set協議系統的所有資金都存儲在SetProtocolVault智能合約中,用戶可以保護自己免受黑客的攻擊,并可以通過使用NexusMutual等平臺進行保護,從而避免資金損失。另一方面,很多平臺也會開放Bug獎勵計劃來鼓勵用戶提出建議。

比特幣礦企Iris Energy計劃在明年初將其數據中心算力從5.6EH/s擴展到約9.1EH/s:6月20日消息,比特幣礦企Iris Energy計劃在2024年初將其數據中心算力從5.6EH/s擴展到約9.1EH/s,正在其600MW Childress站點建設第一階段剩余的80MW數據中心,之后還會擴建另一個100兆瓦(MW)的設施。[2023/6/20 21:50:14]

集中風險

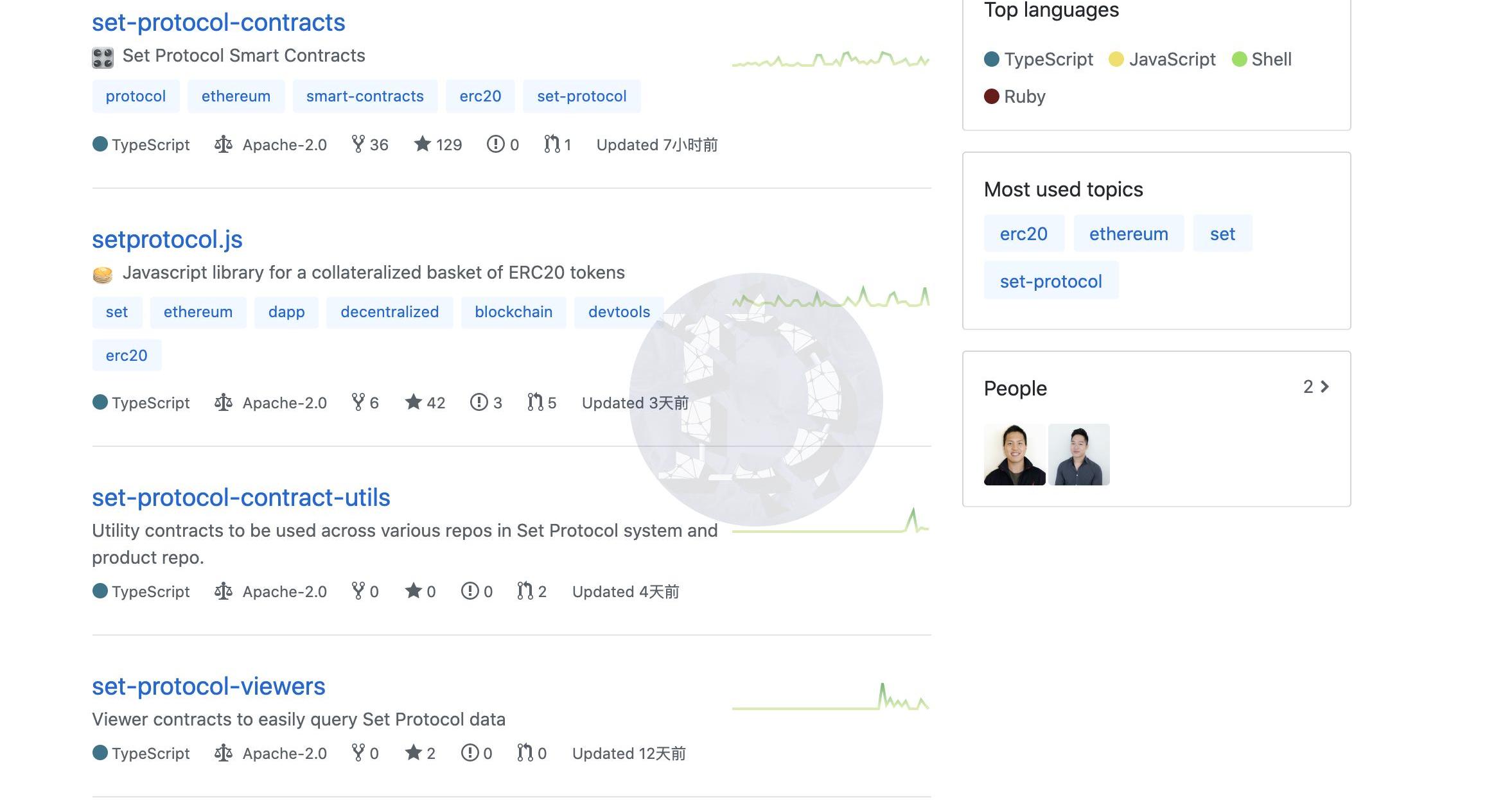

開發者希望Set協議系統盡可能的開放,因此所有代碼在Github上都是開源的,包括公開團隊成員等。

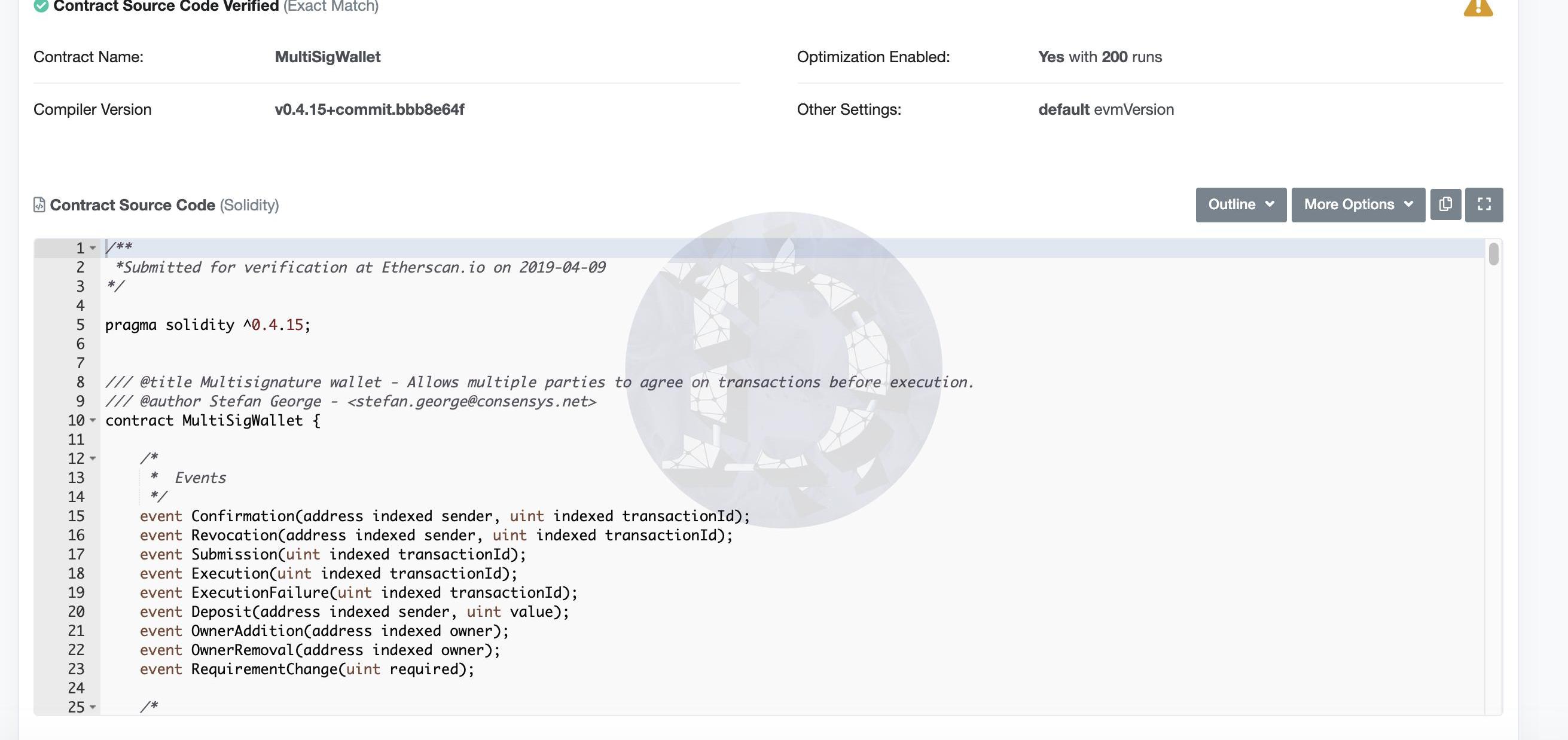

比如SetLabs公司在美國注冊,也就是說,SetLabs團隊保留了對協議的管理控制,管理成員有一個由2/3的多重簽名保護的

管理密鑰。這個管理密鑰允許管理員在沒有延遲的時候隨時升級合約。?

不過此密鑰目前不能用于訪問存儲在Set協議庫中的資金,也不能用于沒收或凍結用戶資金。但是,因為這個密鑰允許管理員任何時候升級或更改Set協議系統,所以理論上,任何訪問這個密鑰的人都可以

Web3社交媒體應用Chingari完成新一輪股權融資:金色財經報道,Web3社交媒體應用Chingari在其官推宣布已完成新一輪股權融資,加密風投Jump Crypto參投,但具體融資金額暫未披露,新資金將用于加速產品開發、用戶增長、以及全球市場拓展。今年二月Chingari還獲得了Aptos Labs的投資并將基于Aptos網絡進行構建,新版應用程序預計將在不久推出,目前已推出Creator Cuts V2新功能以支持數字藏家和創作者構建NFT。[2023/4/12 13:59:57]

推動對協議產生不好的影響或更改。

Oracle風險

與以太坊上的大多數DeFi或者OpenFinance協議一樣,Set協議嚴重依賴于預言機。利用預言機來為平臺提供價格數據、價格再平衡、計算費用和再平衡的觸發器。?TokenSets上的每一對資產(如ETH/USD,LINK/USD等)基本使用第三方預言機或者多個平臺預言機的混合,然后使用這些預言機價格來計算用于觸發再平衡的指標(如ETH26EMA,ETH/BTCRSI等)。?不過價格預言機也會帶來一定風險,比如它們提供給Set協議平臺的價格控制著Set何時開始其

重新平衡過程。?例如,假設當ETH目前價格是150美元,沒有達到原預定200美元的價格時,「20日均線交叉策略」將被重新調整。?那么這里可能出現的一種攻擊場景是,如果個人或團體能夠獲得MakerETH/USD預言機的控制權,可能會向「20日均線交叉策略」提供200美元的

2月以太坊NFT交易額重返10億美元上方,創去年5月以來最高記錄:金色財經報道,據The Block數據研究員Rebecca Stevens發布的2月以太坊鏈上數據,2月以太坊鏈上NFT交易額重返10億美元上方,創下自2022年5月以來的最高記錄,其中Blur占據主導地位,但鏈上成交量還不到去年5月的一半。

此外,Coinbase宣布推出以太坊L2網絡后Optimism鏈上新地址和交易量指標均出現反彈,2月26日當天新增地址超2萬個。穩定幣方面,或因監管影響,2月以太坊鏈上穩定幣交易量創下自2022年4月以來的最低水平。[2023/2/28 12:33:50]

錯誤價格甚至更高的的價格,從而觸發重新平衡過程。?不過在這種情況下,可以采取一些預防措施,比如在開始重新平衡之前,需要對「啟動」重新平衡的智能合約進行一個函數調用。通過自動化機器人監視重新平衡并調用這個功能。在Oracle攻擊事件中,可以禁用這個機器人,并且不調用智能合約上的函數。不過這一方案也存在

缺點,比如任何人都可以調用這個函數來觸發一個再平衡,從而暫停了阻止攻擊的過程。

資產風險

目前,可以將Set與許多資產抵押,比如:

ETH

WBTC

USDC

Gate.io CEO:無償公開儲備金證明并提供技術咨詢:11月9日消息,Gate.io CEO韓林在社交媒體發文表示,Gate.io將向全行業無償公開我們的技術解決方案和開源代碼,并向正在準備啟動100%保證金的同行提供技術咨詢,以促進交易平臺生態的透明和行業的健康發展。[2022/11/9 12:38:08]

DAI

LINK

cUSDC

cDAI

而這些資產都有其獨特的風險特征,在決定購買和持有某種資產時都應該加以考慮,分布室將對這些主要資產進行簡單分析。

1.WETH—非托管合約?WETH基本上等同于「包裝過的」ETH。Set協議系統在將ETH存入Set時將ETH轉換成WETH,這一原因是ETH資產不符合以太坊上的ERC20代幣標準,因此,將其「包裝到」WETH中再轉換為ERC20代幣。不過用于「包裝」ETH的智能合約不受任何人的控制,這意味著WETH將被視為非托管合約。?

2.WBTC—交易對手風險?WBTC,與WETH非常類似,但兩者還有一個

關鍵的區別——它是100%托管和集中管理。WBTC計劃是由KyberNetwork和BitGo等合作領導的項目。簡而言之,以太坊網絡上生產的每一個WBTC都由BitGo控制的

《華爾街日報》:馬斯克須向三名被解雇的推特高管支付逾2億美元遣散費:10月28日消息,據外媒報道,推特提交給美國證券交易委員會(SEC)的文件顯示,馬斯克在周四晚間通過440億美元收購案正式接管這家社交網絡后便解雇了其首席執行官Parag Agrawal、首席財務官Ned Segal和法務政策主管Vijaya Gadde。然而這三人享受收購交易中的“金色降落傘”條款,因此馬斯克須向這三人支付逾2億美元的遣散費。

此外,據報道,Agrawal、Segal和Gadde共計擁有大約115萬股Twitter股票,其中一半以上為Gadde所有,價值達3380萬美元。馬斯克將像購買任何其他股東的股票一樣,購買這三人所持的價值約6200萬美元的股份。(《華爾街日報》)[2022/10/28 11:52:14]

保險庫中的一個BTC支持。另一方面,WBTC智能合約也有暫停功能,即允許其中央操作者在任何時候凍結WBTC資產。?那么如果調用此功能來凍結作為抵押存儲在Set中的WBTC,或者如果支持WBTC的BTC的保險庫被黑客攻擊,則預期由WBTC抵押的任何Set都將變得毫無價值。?

3.USDC—交易對手風險USDC是由Circle和Coinbase創建的一種與美元掛鉤的穩定幣,它是100%集中的,并且像WBTC一樣,它的智能合約中內置了

暫停功能,允許Circle或Coinbase在任何時候凍結任何人的USDC資產。?那么如果調用此功能來凍結作為抵押品存入Set中的USDC,則預期USDC擔保的任何資產都可能變得毫無價值。?

4.?DAI—穩定性風險?DAI穩定幣是MakerDAO體系的一部分,這意味著它受MakerDAO「去中心化治理」流程的支配。眾所周知,DAI也失去了與美元匯率的的掛鉤,只是一個由一系列復雜參數組成的「軟錨定」制度。雖然DAI不太可能變得一文不值,但如果DAI在Set重新平衡的過程中關閉「軟錨定」的設置,可能會影響Set的表現。?

5.ctoken(cUSDC和cDAI)—流動性和平臺風險?復合代幣(ctoken)是復合協議的產物。它們是「計息」代幣,這意味著它們按

復利規定的當前利率計息。其中TokenSets上許多Set使用cUSDC,一些使用cDAI。?與ctoken相關的主要風險是如果在退出復合頭寸(如cUSDC或cDAI)的重新平衡期間,

流動性池被過度利用,那么可能很難找到流動性來成功地完成基于ctoken的Set再平衡。?此外,購買包含cUSDC或cDAI的Set也會讓用戶面臨復合平臺風險。例如,如果復合的智能被利用、黑客攻擊或以任何方式受到不利影響——這可能會對包含cUSDC或cDAI的Set產生可怕的影響。

流動性風險

Set的再平衡是在以太坊上發生的一些最大的鏈上交易。雖然從SetProtocol的增長角度來看,這是令人鼓舞的,但它也帶來了其自身體系的一組風險。其中主要的風險是

沒有足夠的流動性,或者沒有足夠多的人參與再平衡以成功地完成它。?流動性風險的一個例子是在黑色星期四發生在MakerDAO系統上的事情。由于以太坊區塊鏈的擁塞,通常在MakerDAO清算拍賣中競標的keeper機器人無法處理他們的交易,這意味著金庫被以0美元的價格對基礎抵押品進行了清算。這導致了MakerDAO?

系統擔保抵押不足,并給用戶帶來了損失。?以上僅是DeFi中流動性風險的一個示例,并不適用于SetProtocol,因為如果在重新平衡期間沒有做市商出價(且失敗期結束)的情況下,合約可能使拍賣失敗并回到默認狀態就像平衡從未發生過一樣。如果有出價,而拍賣失敗期已過,則Set進入撤回狀態,然后用戶就可以贖回他們的抵押品。?值得注意的是,到目前為止,還沒有任何一種再平衡失敗,大多數再平衡都出現了0.5%到1%的下滑。

網站宕機風險

TokenSets網站是一個允許任何人與Set協議智能合約進行交互的接口,由SetLabs以100%集中的方式設計、開發和維護,不過管理員不能隨意控制或限制用戶對Set協議智能合約的訪問。不過如果在TokenSets網站離線的情況下,可以按照官方提供的指南與Set協議系統進行交互。它將通過使用

第三方工具,如MyEtherWallet或Etherscan,指導用戶如何購買和出售Set。?Set仍然能夠通過調用智能合約上的相關功能來實現再平衡,這些功能是通過使用上述第三方工具實現的,不過第三方工具仍然存在一定的延遲或者兼容性問題。

設置性能風險

當購買TokenSets上的Set時,就是在買入一套

代幣化的交易策略,這種策略本身就帶有一系列的

性能風險。因為沒有任何交易策略能保證賺錢,用戶在決定是否購買并持有Set時應該意識到這一點。?每個Set的所有性能指標都顯示在TokenSets網站上,并且當每一次重新平衡在鏈上完成時,也可以從以太坊區塊鏈中導出。

交易風險

雖然TokenSets上的每個RoboSet完全由智能合約控制,但每個SocialTradingSet則由各自的交易員控制。雖然交易員不能獲得用戶資金,但他們有能力:

隨時更改套餐費用(延遲5天)

停止重新平衡他們的設置或在沒有通知的情況下離開平臺

引發不穩定的再平衡或「失控」(再平衡啟動后有30分鐘的窗口期,用戶可以在那里提取資金)

正如分布室上文提到的,沒有一個交易策略是完美的,交易者可能會在市場上表現不佳,這也可能會導致用戶的損失。?參考資料:

https://github.com/makerdao/community/blob/master/faqs/oracles.md

https://www.wbtc.network/

https://compound.finance/

https://medium.com/set-protocol/operating-set-protocol-manually-bd14e917923f

本文為“分布室”原創。未經授權,禁止擅自轉載。轉載或商務合作請添加微信。

Tags:SETETHBTCUSDBinance Agile Set Dollarethereum公鏈超級比特幣SBTC解散AUSDC

撰文:ENSUser 來源:Unitimes 用哈勃格稅重塑域名交易是Vitalik去年年底提出過的腦洞,在ETHLondon黑客松上有團隊用這樣一個demo贏得了ENS獎勵計劃的第一名.

1900/1/1 0:00:00DeFi解決方案將在應對傳統金融的失敗方面獲得更大的吸引力。 開放式金融,通常被稱為DeFi,已經吸引了主流金融和科技界的關注.

1900/1/1 0:00:00一、反轉模式總結 一旦某種趨勢形成,就應該它會合理地走下去直到反轉,也就是說趨勢一但形成,會按照它自己的邏輯走完,直至反轉。一定要順勢而為,直到出現明確的反轉.

1900/1/1 0:00:00編者注:原標題為《Mable:NFT的下一步機會與它的流動性溢價》 過去我們談論NFT,總是三句離不開“稀缺性”、“不可復制性”.

1900/1/1 0:00:00本文來源:財經網·鏈上財經,原題《區塊鏈概念股愷英網絡放棄區塊鏈業務》 作者:陳以 財經網·鏈上財經訊,在申請了一次延期回復之后.

1900/1/1 0:00:00撰文:Bankless創始人?RyanSeanAdams現在不是2017年。我們并不是在牛市。但以太坊的使用率已經達到歷史新高。 上圖:以太坊日Gas使用量趨勢.

1900/1/1 0:00:00