BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+1.48%

LTC/HKD+1.48% ADA/HKD+2.01%

ADA/HKD+2.01% SOL/HKD+1.13%

SOL/HKD+1.13% XRP/HKD+2.97%

XRP/HKD+2.97%本文來源:中鈔區塊鏈技術研究院,作者:葉子逸張舒淇,白皮書翻譯:葉子逸,白皮書來源:philadelphiafed.org

內容概述

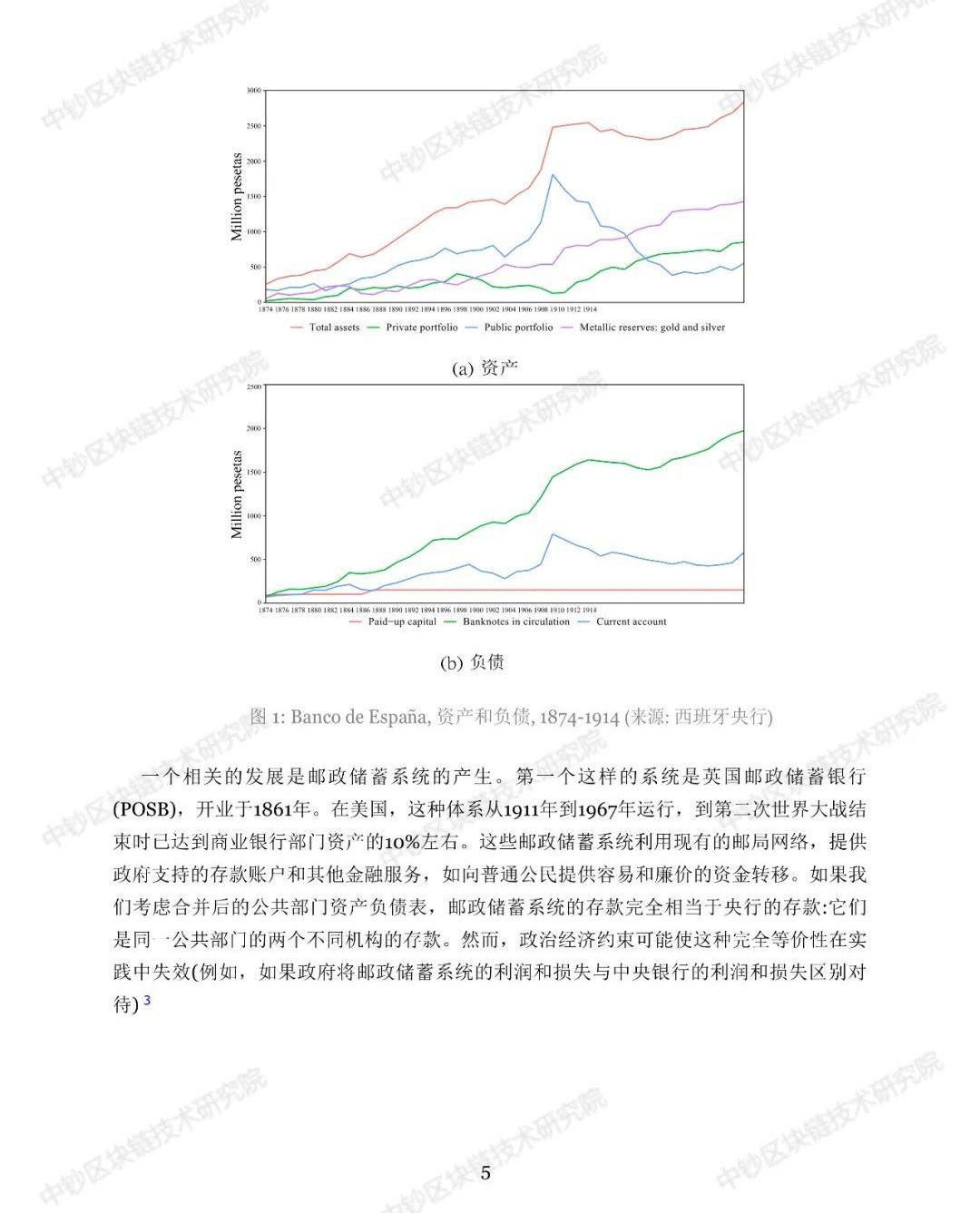

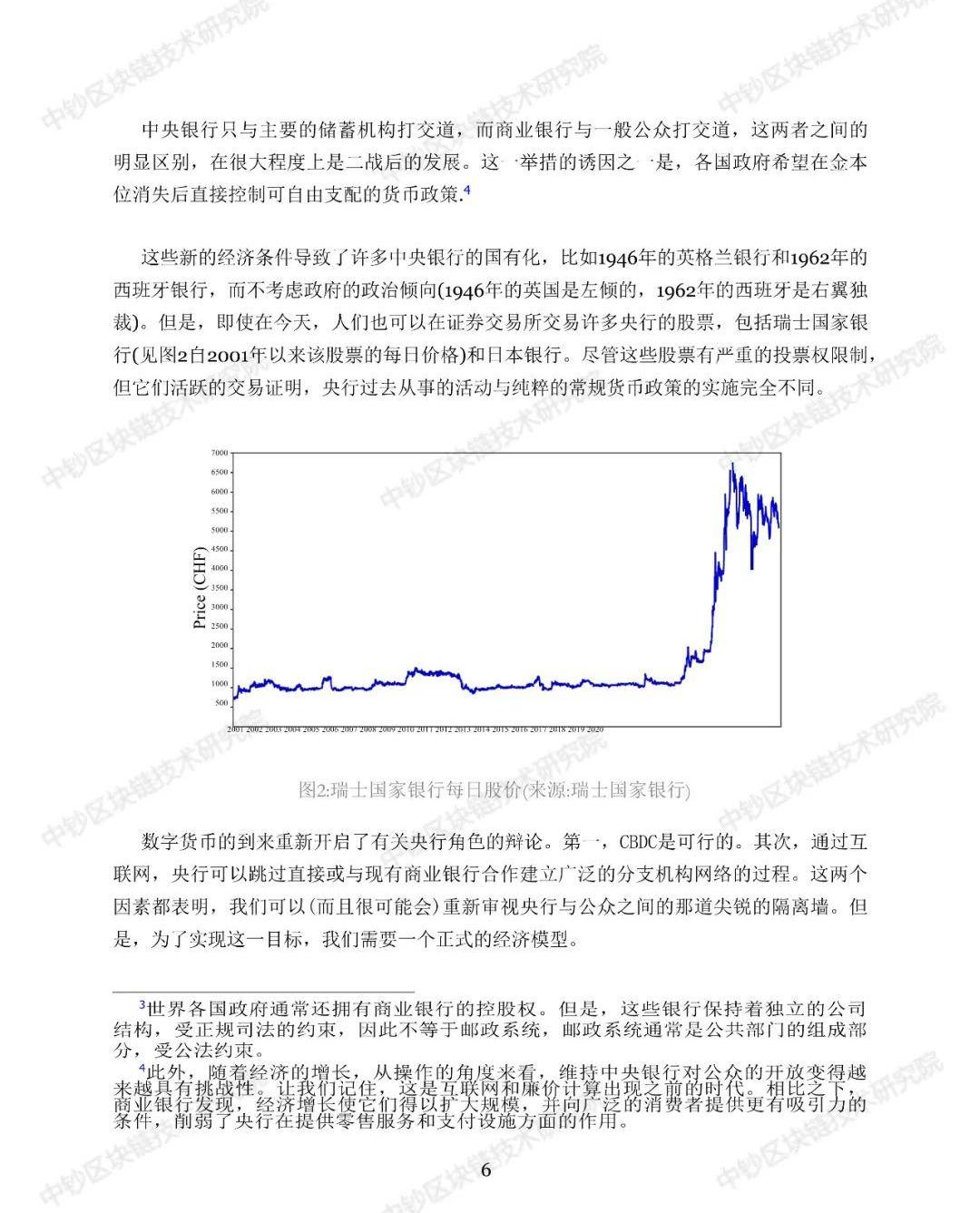

美國費城聯邦儲備銀行于2020年6月發布了一篇名為《中央銀行貨幣:對公眾開放的中央銀行?》的工作報告。該報告主要探究了CBDC引入和中央銀行工具的開放對金融中介有什么影響,是否會削弱金融體系為實體經濟分配資金資源的作用,如何重塑金融體系,并維持金融穩定。

該報告重點聚焦于中央銀行數字貨幣與傳統商業銀行期限轉換角色的潛在競爭關系,推導出兩個結論:

1、中央銀行數字貨幣(CBDC)的引入,可以與商業銀行競爭存款業務,并通過與投資銀行簽約進行長期貸款發放或其他形式為企業提供資金,實現商業銀行的吸收存款發放貸款的金融中介功能。

2、如果發生恐慌和擠兌,央行與投資銀行簽訂的剛性合同和懲罰機制具有阻止發生大規模擠兌的能力。因此,央行比商業銀行更能控制恐慌和擠兌,雖然這維護了金融穩定,但可能帶來央行壟斷存款,市場缺乏競爭導致金融中介的期限轉換作用和資源配置效率下降。

模型搭建與均衡結論

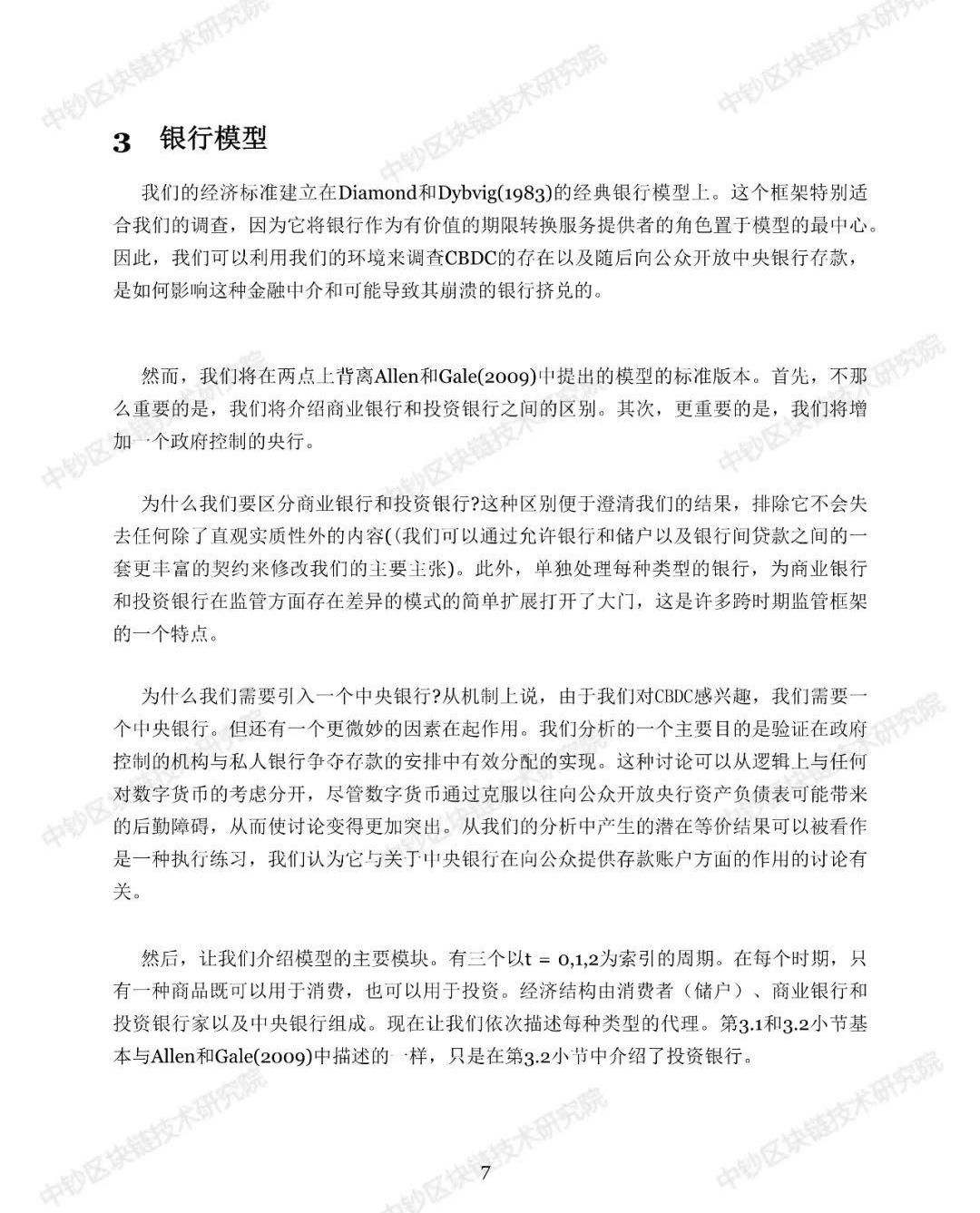

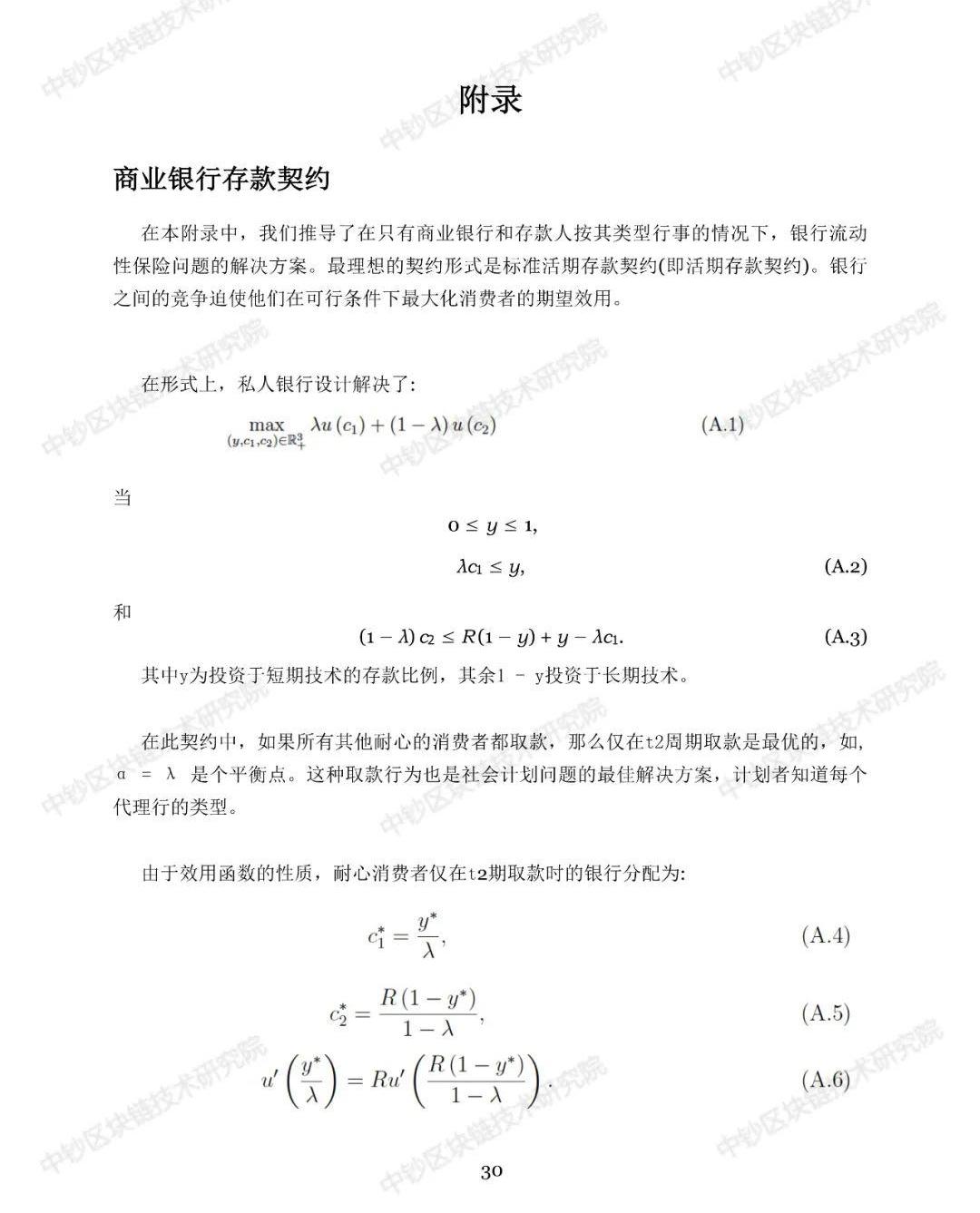

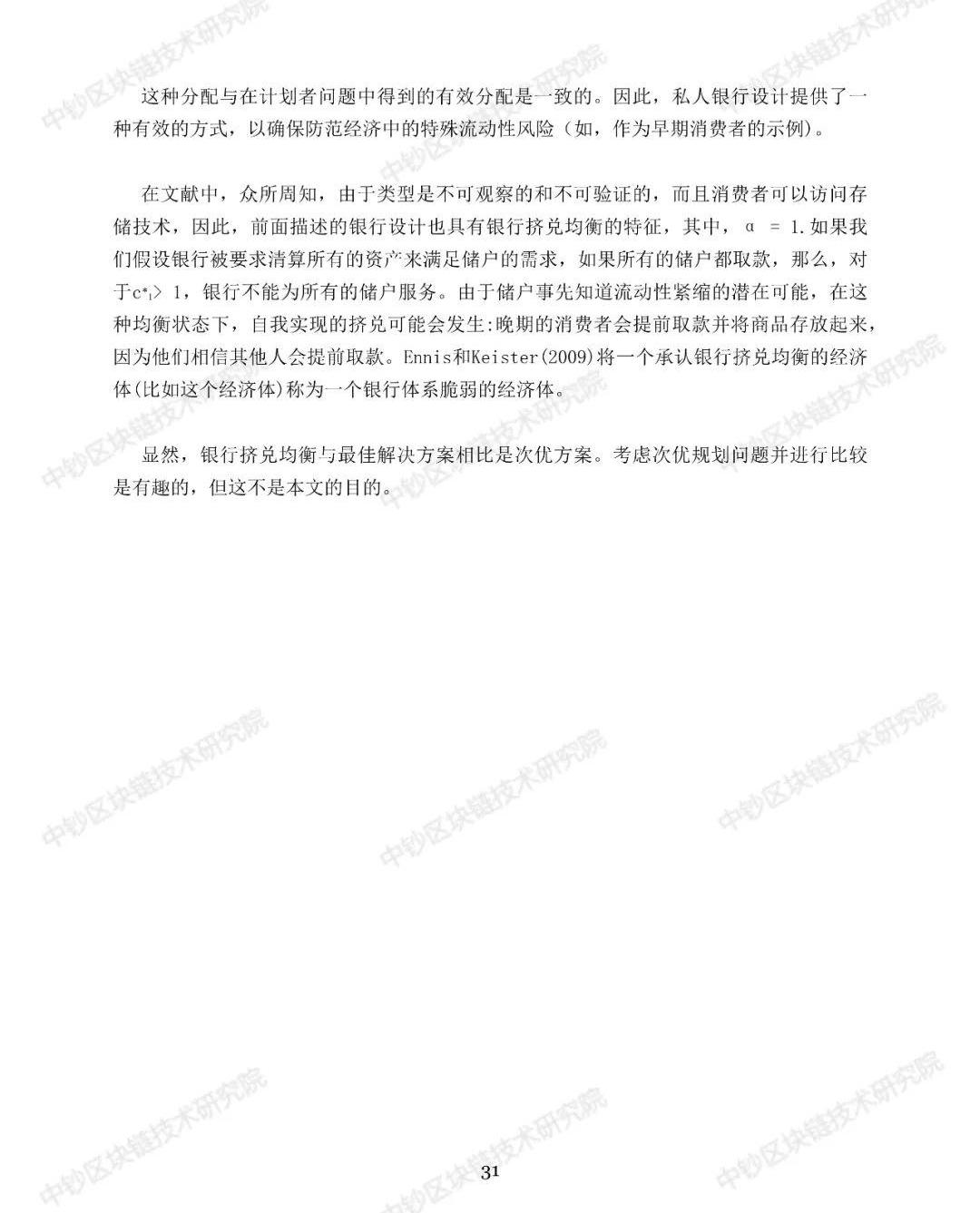

報告以Diamond和Dybvig在1983年設計的經典模型為基礎,將商業銀行與投資銀行作出區分,并引入一個由政府控制的中央銀行角色,搭建起由消費者、商業銀行和投資銀行、中央銀行三部分組成的經濟體模型。

TokenInsight發布研究報告 HT估值應在6.28-6.94美元:6月3日,TokenInsight發布《交易所平臺幣估值研究報告 | 2020年6月》,報告中對火幣交易所評級為A,對Huobi Token(HT)判斷為低估,估值區間應在6.28-6.94美元,指出火幣在中國保持穩固地位,并積極向全球擴展。

在報告中提到,Huobi于2020年將其平臺幣回購和銷毀時間表從季度改為每月一次,從而更加及時地向市場釋放信息,并提高了HT回購和銷毀計劃的透明度,為HT支持者提供信心。火幣成功地在全球主要地區推進了其市場拓展計劃,并在大中華區保持了強大的品牌知名度,從而為集團增加了多元化并增加了收入來源。火幣中國公司與主要利益相關者的持續發展為火幣集團整體創造了直接機會,并間接影響火幣全球(交易平臺)的收入來源。

全球化戰略的適度成功為火幣提供了穩定的收入和合理的多元化收益。火幣的交割期貨合約被市場認可,尤其是在大中華地區。隔離式保證金交易方式的成功滿足了市場的需求,使用戶大量涌入火幣交易平臺。火幣以行業平均水平增長,并保持其在數字資產交易所行業的市場地位。[2020/6/4]

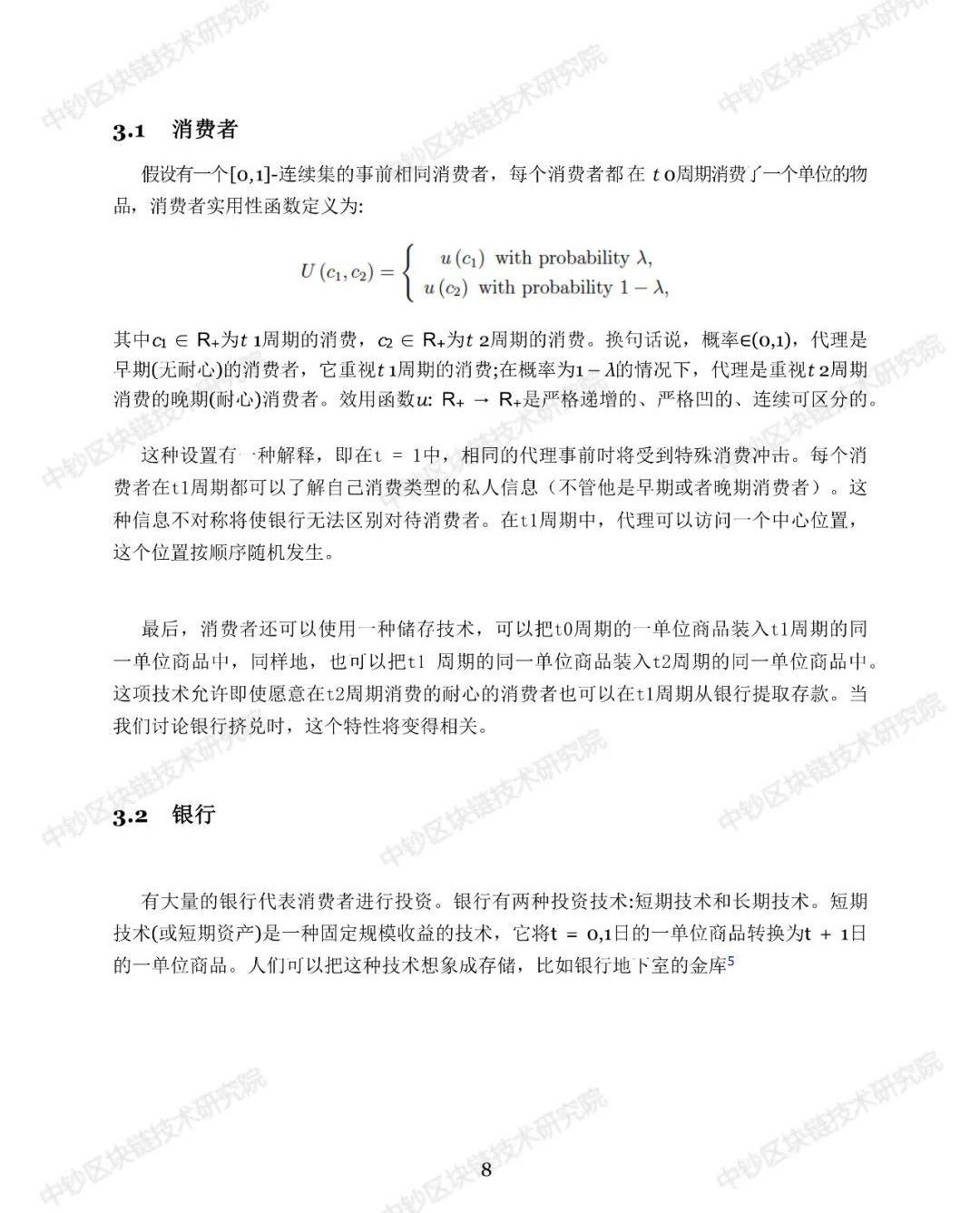

模型設置了t0、t1、t2三個時間期,消費者在t1、t2期進行消費,并進行儲蓄,允許耐心消費者在t1期提取存款。

銀行部門進行存款吸收和貸款發放即投資。商業銀行從消費者處吸收活期存款并進行長期、短期投資;投資銀行通常只進行長期投資。

動態 | 中證協公示21篇優秀課題報告 2篇涉及區塊鏈:12月10日消息,中證協官網今日公示了21篇優秀課題報告,課題報告內容涉及科創板、財富管理等,其中還有2篇涉及區塊鏈在證券行業的運用。2篇區塊鏈報告分別為,東海證券提交的《區塊鏈在場外衍生品市場組織中的應用研究》,以及國泰君安提交的《區塊鏈在數據生態建設的應用及價值研究》。(上證報中國證券網)[2019/12/10]

中央銀行部門為一個可以獲得短期資產,但不能獲得長期資產,且不受財政支持的政府控制機構。中央銀行同樣從消費者處吸收存款,并通過與投資銀行簽約進行長期投資,從而與商業銀行展開競爭。

中央銀行與商業銀行競爭消費者的存款,兩者活期存款合同相同,中央銀行自身可以開展短期貸款業務,并與投資銀行簽約進行長期貸款發放或其他為企業提供資金的投資。經過博弈,在經濟均衡的條件下,消費者進行存款活動,社會總體最優的實現和存貸款業務由商業銀行還是央行提供無關,央行可以通過與投資銀行簽約復制商業銀行的模式進而實現社會最優。因此CBDC可以提供與商業銀行相同的期限轉換功能。

然而現實中經濟機制等可能使得央行比商業銀行更有優勢,使得整個分析失去平衡競爭力的假設基礎。

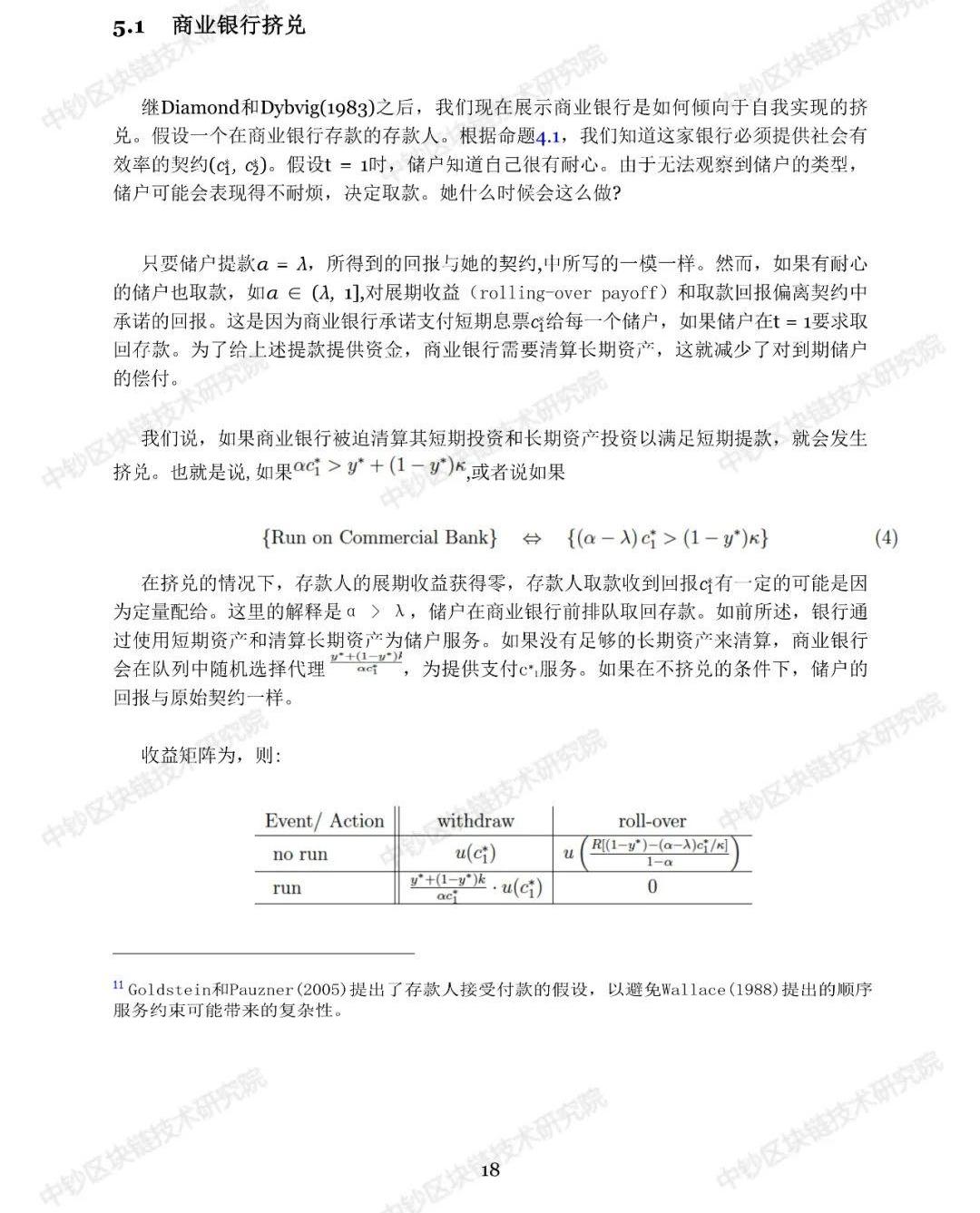

擠兌與監管的討論

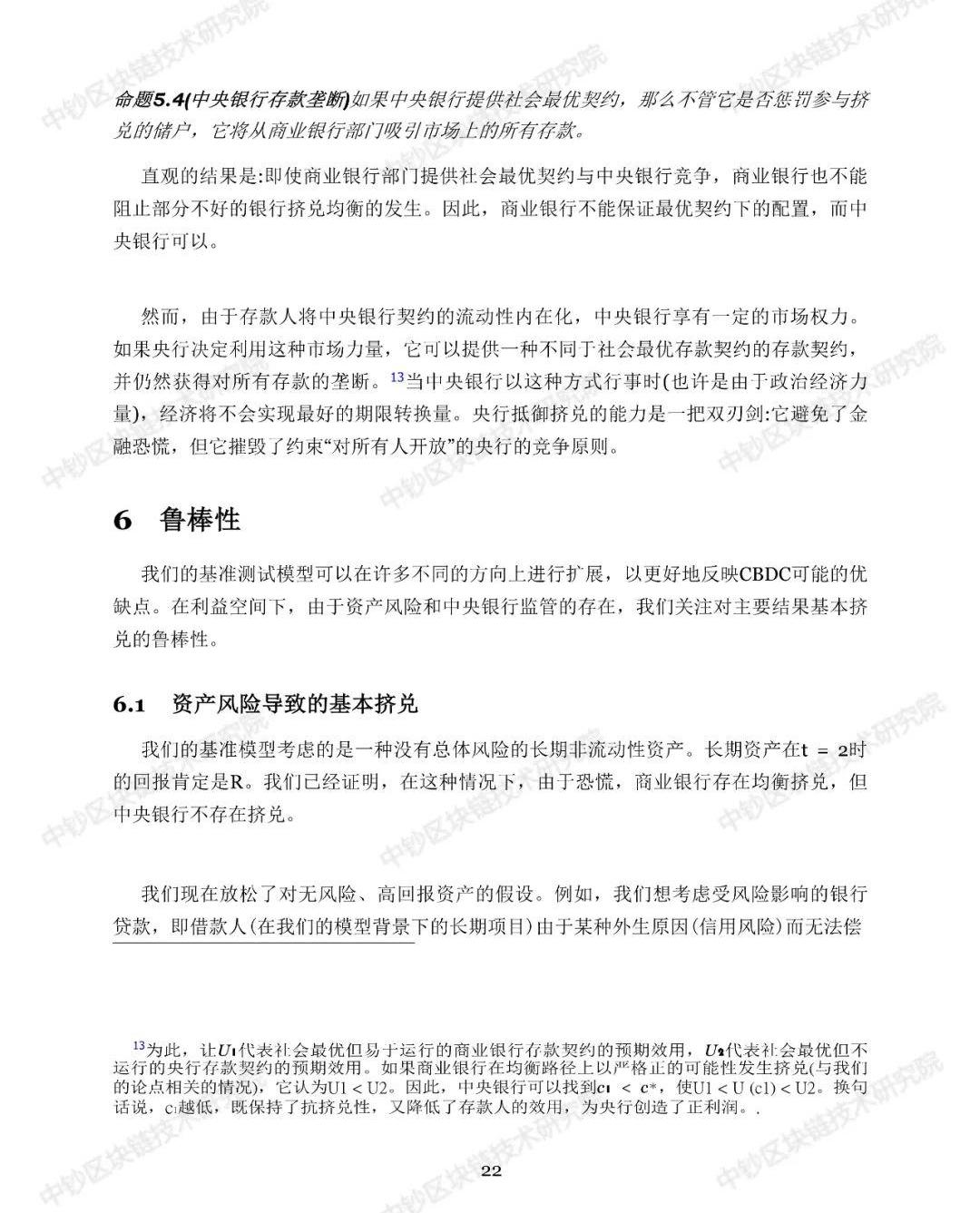

商業銀行發生擠兌情況的討論:當不存在恐慌和擠兌時,耐心消費者基于獲得的存款收益選擇儲蓄存款,此時可以達到最優狀態;當發生銀行業恐慌時,對于所有消費者取款的收益大于繼續存款的收益,消費者選擇取款,商業銀行則不得不提前對部分短期、長期貸款進行清算,使得整個經濟體無法達成最優狀態。

分析 | 合約帝全球合約市場大單成交報告 多軍主力開始陸續布局倉位:據合約帝全球市場期貨合約大單成交統計顯示,截至北京時間6月29日09:01,24小時內全球合約市場成交大單總額共計7740萬美元,大額多單4791萬美元,大額空單2949萬美元。其中OKEx交易所成交大額BTC季度多單1257萬美元,大額空單570.3萬美元,ETH成交大額季度多單314萬美元,LTC成交大額季度多單68.3萬美元,大額空單61.3萬美元;BitMEX交易所成交大額BTC永續多單2100萬美元,大額空單2264萬美元;Huobi交易所成交大額多單1052萬美元,大額空單53.9萬美元。

分析認為,隨著期貨交割前后,比特幣日線大回調逼近下方支撐,機構和大戶已經開始重新布局看多倉位,在BTC 9500~10000美金附近入場現貨會是一個很好的選擇。[2019/6/29]

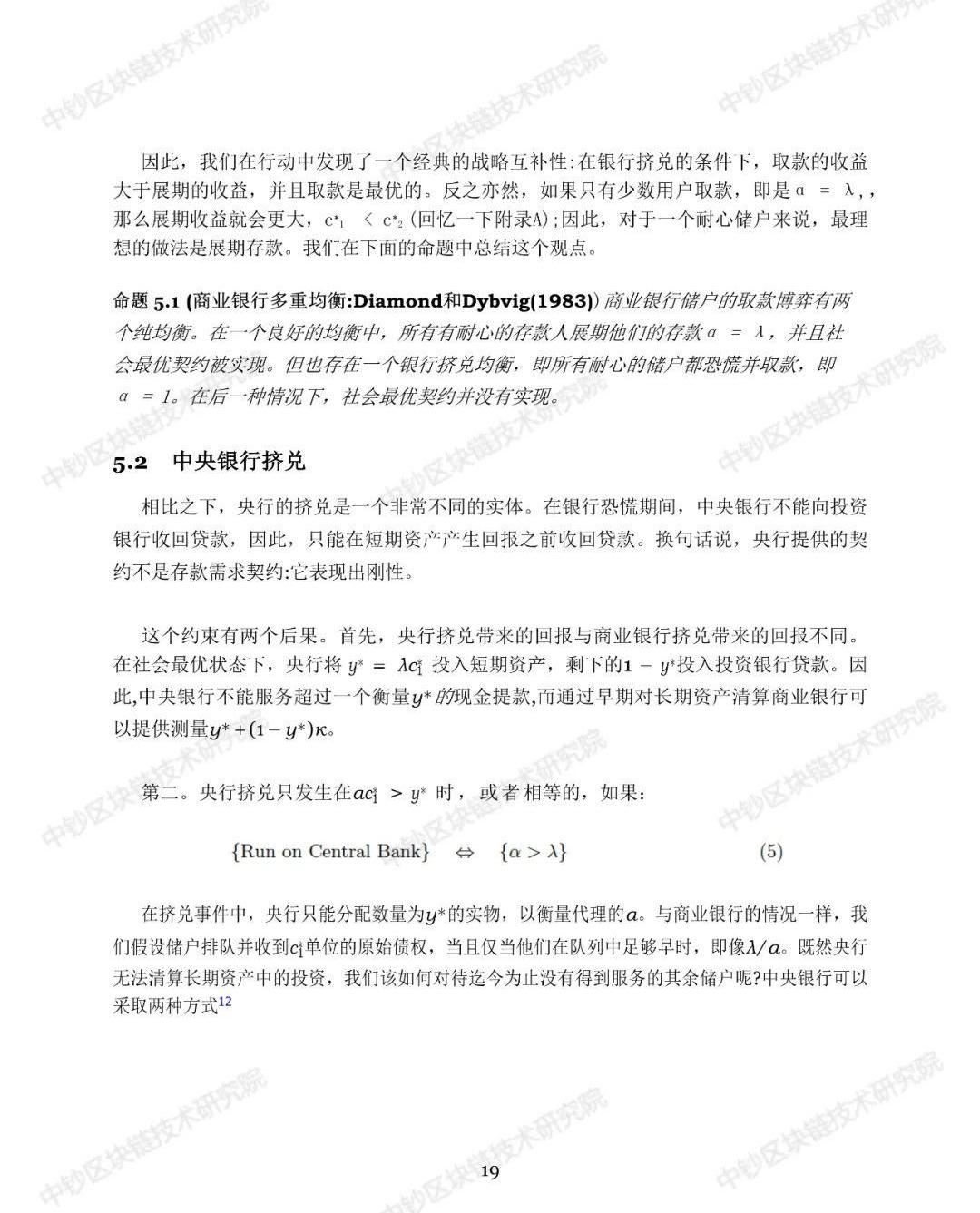

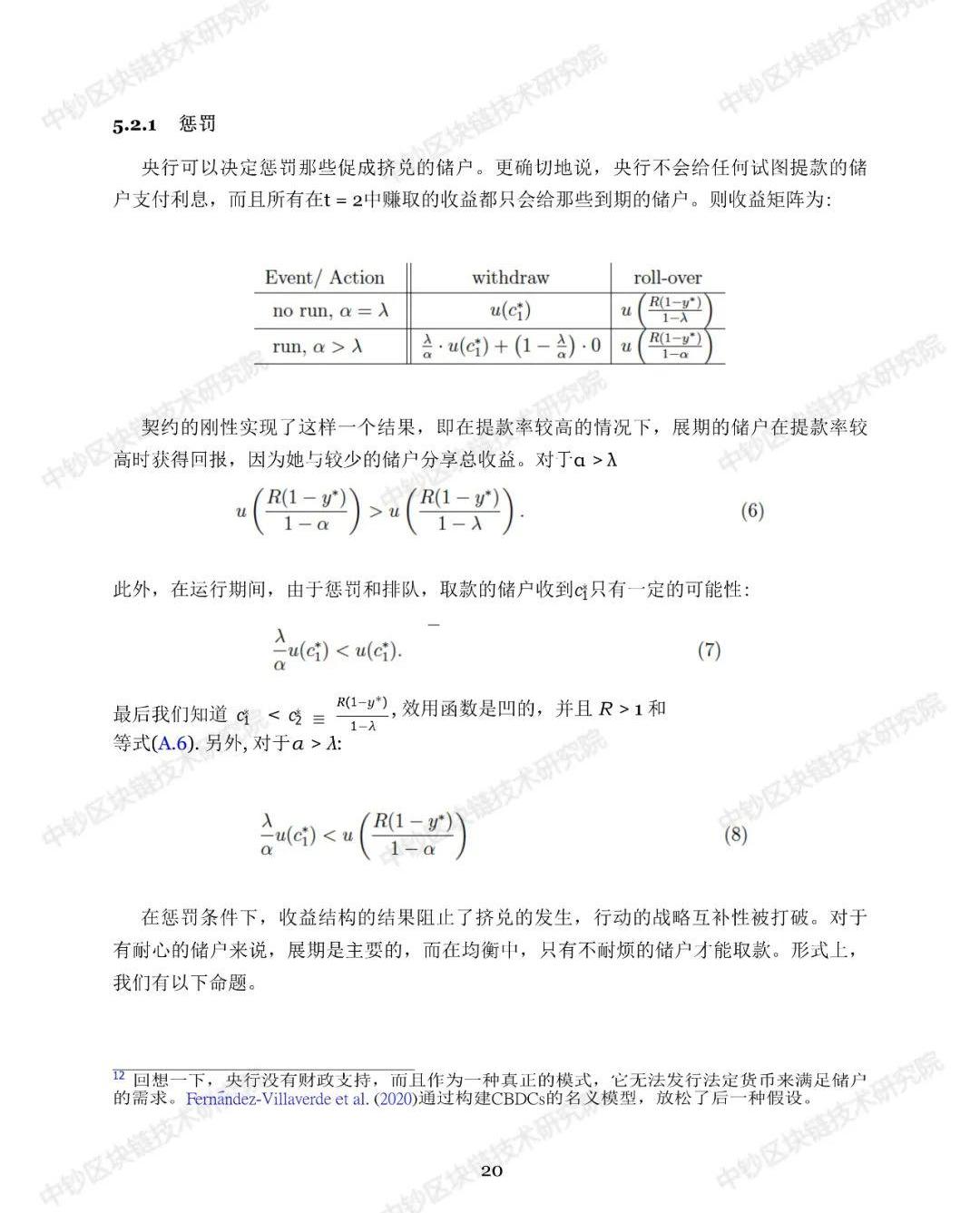

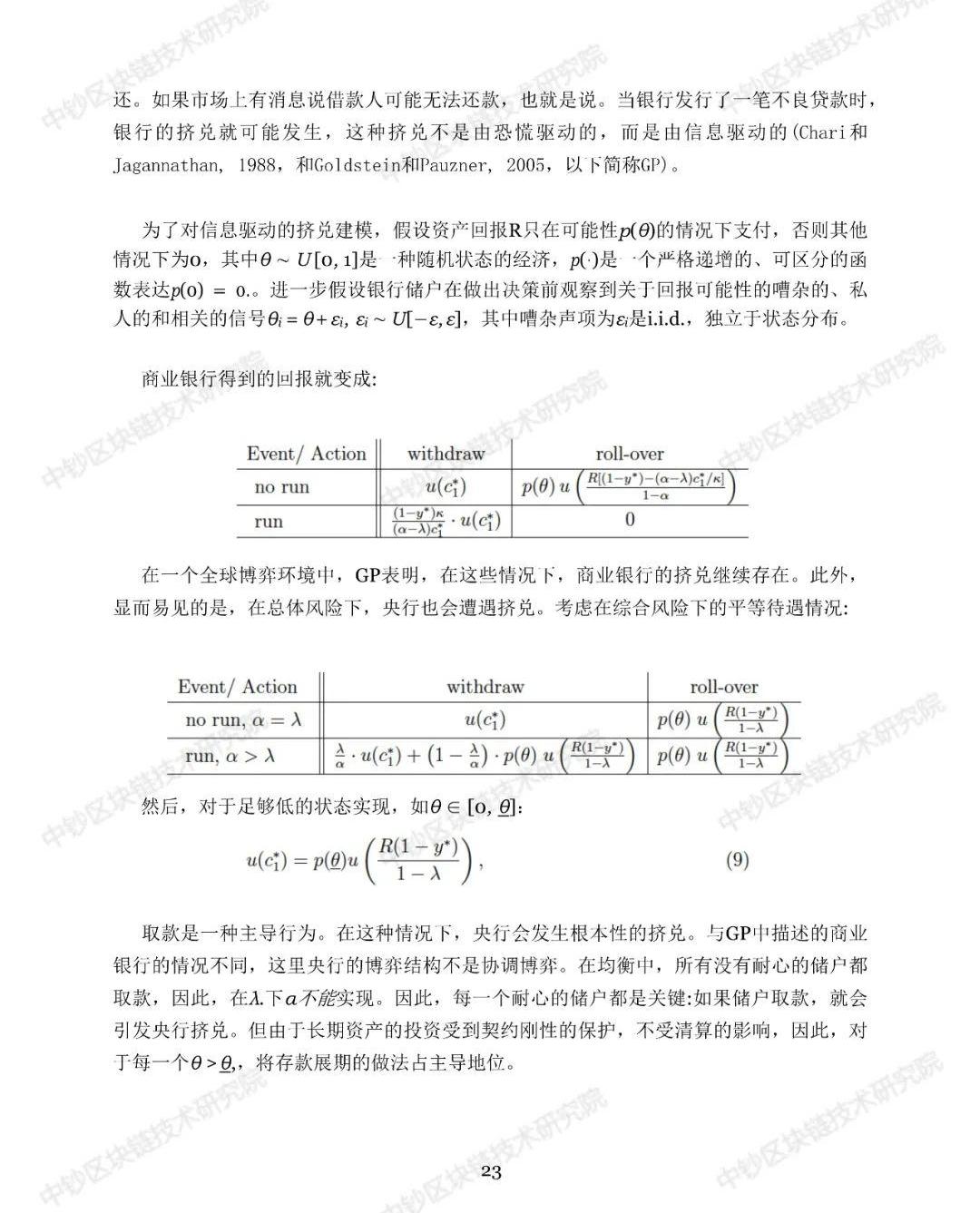

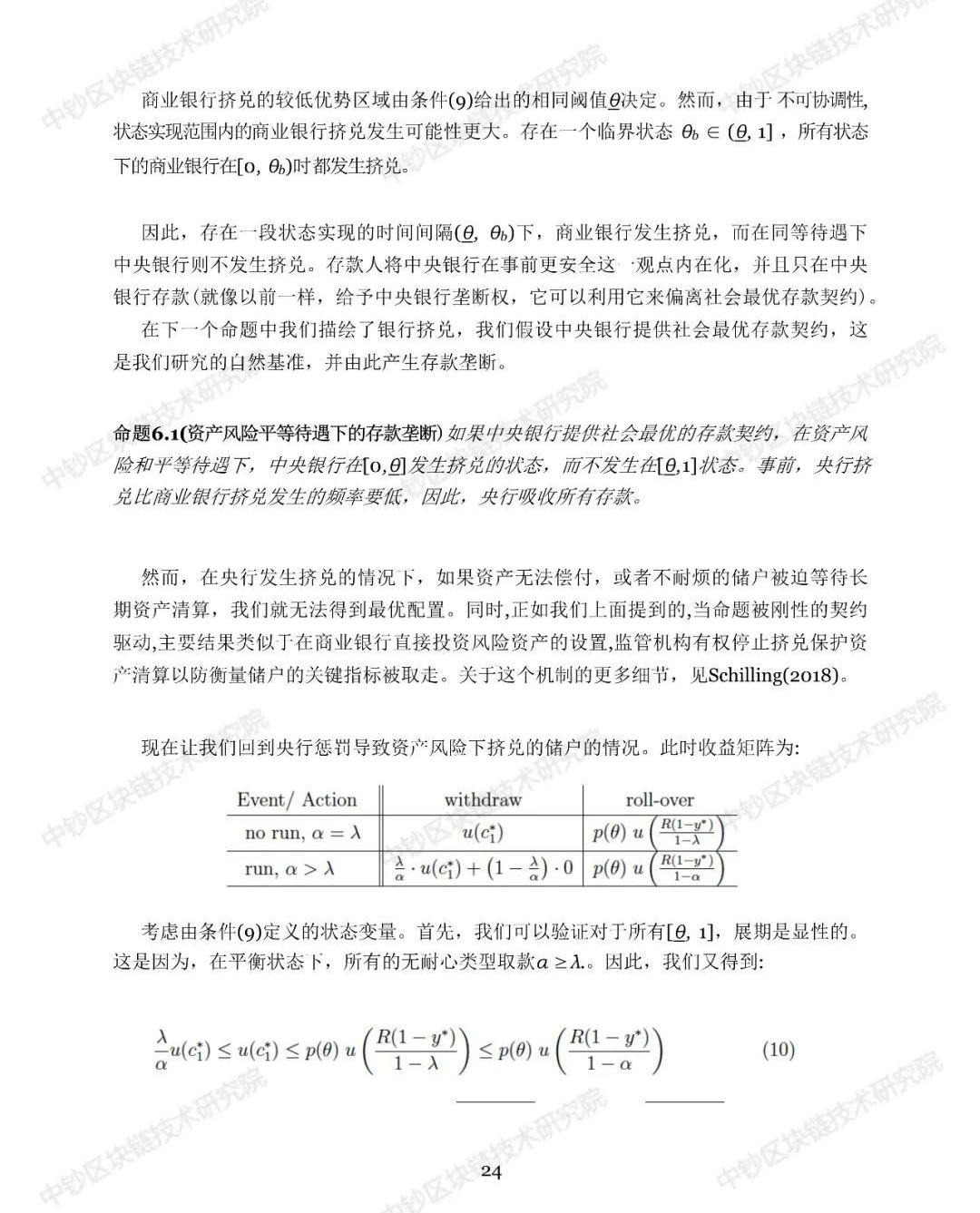

中央銀行發生擠兌情況的討論:央行的合約是剛性的。當發生銀行業恐慌時,由于央行不能向投資銀行提前收回貸款,即無法提前通過投資銀行清算發放的貸款或投資,因此央行發生擠兌時不會超過其發放的短期貸款/投資的資產數量。

央行可以采取兩種方式控制擠兌,實現最優狀態:

1、設置擠兌懲罰機制,用懲罰和政府干預控制和阻止擠兌的發生;

2、即使央行不懲罰導致擠兌的儲戶,由于央行的合約具有剛性,只有無耐心消費者會提前取款,而耐心消費者則會持有到期,因此不會發生大規模擠兌。

動態 | GMO發布加密貨幣開采報告 并將7nm礦機用于內部采礦:據bitcoin消息,日本互聯網巨頭GMO發布了6月份的礦業報告。該報告顯示,自去年12月開始開采以來,GMO已開采了1,906枚比特幣和636枚比特幣現金,而在今年6月份就開采了528枚比特幣以及62枚比特幣現金。去年12月至今年5月,GMO的比特幣月產量分別為21、93、124、295、373和472 枚。比特幣現金月產量為213、25、287、12、0、37、62枚。截至目前,GMO的哈希率從去年12月的22 PH/s增長到5月的299 PH/s, 6月的384 PH/s,預計今年年底,其礦池的哈希率將達到3000個PH/s。一位GMO發言人表示,在開采過程中,GMO使用了不面向市場出售的老型7nm鉆機。并且未來GMO將根據市場環境來決定比特幣、比特幣現金的開采比例。[2018/7/10]

基于上述情況的討論,央行比商業銀行更具有控制恐慌和擠兌的能力,這是一把雙刃劍,一方面維護了金融穩定,另一方面可能帶來商業銀行的存款流入央行,使得央行壟斷存款,市場缺乏競爭可能導致期限轉換和資源配置效率下降。

此外,報告還放松了對無風險、高回報資產的假設,指出當投資的資產是有風險資產時,嚴格剛性的合同加上懲罰-獎勵措施可以實現自我調節和控制擠兌,因此央行發生擠兌的概率低于商業銀行,同樣可能帶來央行壟斷存款。但是,當在衰退期,投資的資產的存續價值低于清算價值時,合同的剛性就會造成投資低效和經濟損害。

日本證券公司發布第一季度決算報告 虛擬貨幣市場資本出現回流 :日經新聞25日消息,日本大型證券公司kabu.com今日發布了2018年第一季度決算報告。報告顯示,18年第一季度凈利潤環比增長4%,達到58億日元,其中外匯交易貢獻了總值1.1億日元增長。kabu.com社長齋藤正勝表示,增長的主因是虛擬貨幣市場上的資本回流至外匯交易市場。[2018/4/25]

因此,這給央行的監管提出了權衡的要求,一方面要防止擠兌引發的金融恐慌,維護金融穩定,需要合同禁止改變到期日;另一方面又要權衡整體經濟的最優,維護投資效率和儲戶權益。

報告的總結與啟示

該報告從理論層面為央行發行數字貨幣對商業銀行和金融體系的影響提供了一種可能的結果。

根據此報告,在成熟的金融市場,央行引入數字貨幣,吸收居民部門存款,并通過金融市場的證券公司等機構為需要融資的企業提供貸款或其他投資,理論上是可以完成傳統商業銀行的期限轉換和金融中介功能。由于央行的合約具有剛性特征,且可以實施懲罰-獎勵措施,因此央行比商業銀行在控制大規模擠兌和金融恐慌方面更有優勢,從而造成對商業銀行的擠出。在極端情況下,商業銀行的存款可能全部進入央行,市場壟斷可能帶來效率低下,使得金融中介的期限轉換功能受到威脅。

從中國的情況看,以證券公司為主要組成部分的非銀行金融機構在居民部門和企業部門之間的金融中介作用遠遠比不上商業銀行,企業部門融資的主要來源依然是商業銀行。所以該報告中所述的情況從實際層面短期內不會發生。

注解:國內外“投資銀行”的概念有差異,國外投資銀行主要指從事證券發行、承銷、交易、風險投資、項目融資等業務的非銀行金融機構,相當于國內的證券公司;國內則特指證券公司的IPO、債券發行等證券發行業務。

以下為白皮書中文版

End

作者:ChrisRobison 翻譯:FrauYang 校對:Samuel 原文鏈接:https://medium.

1900/1/1 0:00:00藍狐筆記發現,Defi開始進入裂變期,全世界不同的項目團隊在實踐中形成的經驗相互啟發,2020年的創造速度明顯快于2019年.

1900/1/1 0:00:00撰文:李畫,安比實驗室特約研究員性能是阻礙公鏈發展的瓶頸,提升性能則是絕大多數希望超越以太坊的公鏈的主要設計目標,但當我們站在今天回望時.

1900/1/1 0:00:00上期回顧 BTC:BTC圍繞$10,000已經多次試探突破,BTC是否站穩$10,000已成為市場重點關注的技術指標點.

1900/1/1 0:00:00撰文:BlockVC 編者注:原標題為《IPFS/Filecoin:星辰大海在左,金融啟示在右|BlockVC研究》在比特幣系統運行超過五年后.

1900/1/1 0:00:00永續合約結合了現貨和期貨市場的理想特質,主導了多數主流交易所的交易額,但風險同樣不可忽視。撰文:AdityaPalepu,衍生品合約去中心化交易所DerivaDEX聯合創始人兼CEO,高頻交易商.

1900/1/1 0:00:00