BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+1.97%

ADA/HKD+1.97% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD+1.62%

XRP/HKD+1.62%撰文:RichardChen,舊金山早期加密風險基金1confirmation合伙人

翻譯:盧江飛

來源:鏈聞

總鎖定價值是當前最受歡迎的一個去中心化金融評估指標,我們可以在DeFiPulse這類行業服務平臺上查看相關追蹤數據。對于剛剛啟動、并渴望引流的DeFi項目而言,總鎖定價值的確個不錯的項目評估指標。畢竟,如果沒有足夠的流動性,注入Uniswap這樣的自動化做市商和Compound這樣的貨幣協議平臺可用性就會大打折扣。

但是,如果我們把總鎖定價值單獨拎出來看的話,其實它算不上是一個完整的去中心化金融評估指標,為什么這么說呢?

首先,總鎖定價值是以美元計價,因此當以太坊價格出現波動時,這個指標就會有些誤導。

其次,有些去中心化金融項目會把抵押品鎖定在ETH和DAI這樣的穩定幣中,當ETH價格下跌,由于DAI/ETH價格比率變大了,此時以ETH計價的總鎖定價值其實會上漲;反之當ETH價格上漲,以ETH計價的總鎖定價值反而會下跌。

更重要的是,DeFi行業里還有一個公開的秘密:DeFi使用量基本上是被巨鯨掌控的,或者說,一小部分用戶掌握了大部分DeFi產品使用量。比如,一個獨立MakerDAO抵押債務頭寸持有者#3088就抵押了127,274ETH,是第二大抵押債務頭寸持有人持有抵押品的17倍。在InstaDApp上,大約80%的存款是由三個用戶持有。實際上,對于使用量分配極不平等的問題,我們只舉了兩個例子,現實中還有許多其他例子沒有一一列出。

A股收盤:深證區塊鏈50指數下跌2.09%:金色財經消息,A股收盤,上證指數報3073.77點,收盤下跌1.07%,深證成指報10949.12點,收盤下跌1.58%,深證區塊鏈50指數報2720.87點,收盤下跌2.09%。區塊鏈板塊收盤下跌0.67%,數字貨幣板塊收盤下跌0.36%。[2022/12/20 21:56:16]

DeFi使用量被巨鯨控制其實并不是件好事,因為這意味著總鎖定價值指標可以被少數幾個「實力強大的用戶」人為提高。但同時,DeFi生態系統又依賴于巨鯨,因為他們可以為不同項目提供絕大多數流動性和抵押品,當然也會導致DeFi去中心化程度大幅降低。

因此,除了總鎖定價值指標之外,我們還需要尋找其他能更好評估DeFi采用情況的指標,比如:用戶總數。

為什么用戶總數也是一個很好的DeFi評估指標呢?事實上,在過去的兩年時間里,業內始終在討論這樣一個懸而未決的問題:DeFi究竟能在什么時候、以及如何跨越鴻溝,并獲得主流采用。相信大多數人對「主流采用」這個概念有一個共識,即主流采用肯定不能以「鎖定在智能合約的總價值突破數十億美元」決定,而且要看究竟「有多少個普通人正在使用此類產品」。在此,讓我們先舉一個主流采用的例子:比如加密貨幣交易所Coinbase,該公司市值已經達到80億美元,這個數字其實并不能代表Coinbase已經被主流采用,然而另一個指標——Coinbase用戶數量已經超過3000萬,這個數字則可以代表Coinbase已被主流采用。

美股小幅高開 標普500指數漲0.07%:5月2日消息,美股三大指數小幅高開,納指漲0.04%,道指漲0.22%,標普500指數漲0.07%。[2022/5/2 2:45:35]

下面,我們將會整理一些頂級DeFi項目的用戶總數指標,判斷該指標的基準是統計特定DeFi項目唯一地址數,雖然唯一地址數并不是判斷用戶總數的完美指標——因為許多人都會使用多個地址,但至少可以體現出一定程度的評估效果。如果你覺得這種統計方式不妥的話,可以按照自己所認為的重復用戶比例打個折扣。

另外需要說明的是,在我們的分析中,選取的是隨時間推移的累積數據,因此數據量始終都是增多的。在這種情況下,如果你想分析日均新用戶數量,可以基于圖表數據計算一階導數;如果你想分析用戶增長率,可以基于圖表數據計算二階導數。相關數據也可以參考此處。

下面就讓我們一起來看看頂級DeFi項目的用戶總數指標情況吧:

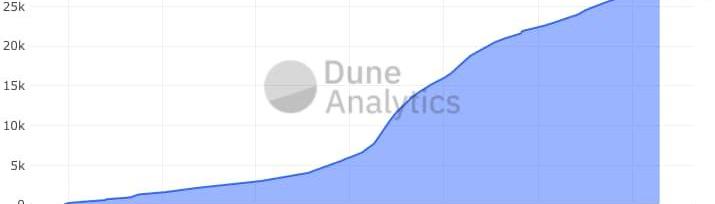

Kyber:62,264

按照唯一交易者地址進行評估。

Uniswap:51,711

近30天比特幣搜索指數整體同比上升91%:金色財經報道,百度指數數據顯示,近30天區塊鏈搜索指數整體日均值為5044,整體同比下降7%,移動同比下降7%;近30天比特幣搜索指數整體日均值為39393,整體同比上升91%,移動同比上升109%。近30天數字貨幣搜索指數整體日均值為1608,整體同比上升52%,移動同比上升23%。[2020/4/14]

按照唯一流動性提供和交易者地址進行評估。

Compound:27,644

按照Compoundv1和v2獨立借款方和貸款方地址進行評估。

2019年5月23日,Compoundv2發布,2019年7月24日,DAI貸款年利率達到近15%。

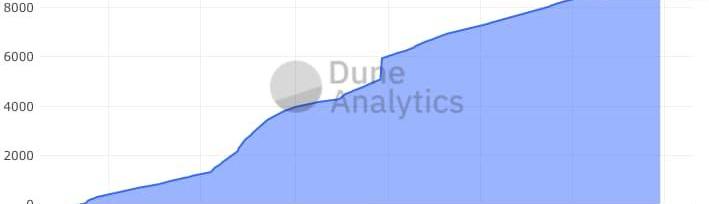

OpenSea:18,575

按照不可替代代幣的唯一買家地址和賣家地址進行評估。

2019年9月1日,OpenSea開始支持3到6個字符長度的ENS短域名拍賣。

MakerDAO:14,793

動態 | U冪“指數冪”算力礦池即將上線 UCK通證今日最高漲幅達32%:據官方消息,UCK即將上線U冪“指數冪”算力礦池UCK POOL,據BTC100券商交易所全球站行情顯示,UCK通證今日最高漲幅達32%,最高報價0.2713USDT,累計漲幅已經達到88%,

U冪是一個以“指數冪”為算力運算方式的云算力礦池,通過與知名礦場合作,向平臺用戶提供大規模分布式云算力,礦池采用POS算法的共識機制,設置“持有即挖礦”和“鏈接即挖礦”兩種形式,以生態內外雙循環系統和自治共治雙激勵機制 ,讓UCK用戶擁有算力挖礦能力。官方表示:U冪是UCK Network繼云挖多挖礦機后又一次創新的技術升級,未來將不斷為用戶提供更便捷更全面的區塊鏈應用體驗。[2019/11/21]

按照單抵押和多抵押DAI的唯一抵押債務頭寸持有人數量進行評估。

2019年7月26日,CoinbaseEarn推出「GenerateDaiwithMaker」教育課程,主要是因為許多Coinbase用戶在CoinbaseWallet錢包里創建了許多小額抵押債務頭寸。

2019年11月18日,MakerDAO推出多抵押Dai。

動態 | 比特幣波動率指數持續下降 創近三個月新低:據buybitcoinworldwide數據顯示,自去年12月18日以來,比特幣的波動率指數持續下降。BTC/USD 30天波動率現報2%,是自去年11月15日以來的最低點。[2019/2/15]

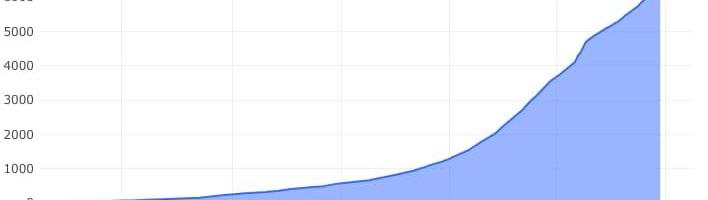

創建抵押債務頭寸與將DAI作為交易媒介完全不同,所以下圖你可以看到DAI使用量的增長趨勢。

隨時間推移,持有Dai穩定幣的獨立地址數量。

InstaDApp:8,894

按照InstaDApp獨立賬戶地址進行評估。

dYdX:8,514

按照dYdXv1和v2的獨立借款方、貸款方、以及保證金交易者地址進行評估。

2019年4月17日:dYdX推出v2獨立保證金交易;

2020年4月20日:dYdX推出比特幣永續合約市場。

1inch:6,399

按照獨立交易者地址進行評估。

Synthetix:5,502

按照所有Synths唯一交易者地址和唯一鑄幣人地址進行評估。

2018年12月6日:該項目品牌從Havven變更為Synthetix,并且推出的由加密貨幣支持合成代幣。2019年3月13日:Synthetix更改貨幣政策以增加SNX供應量,并分配了額外的SNX作為抵押獎勵。

Aave:4,293

按照唯一借款方、貸款方和閃貸方地址進行評估。

2020年1月8日:該項目品牌從ETHLend變更為Aave,并推出了一個支持閃貸的貨幣市場平臺。

0x:3,230

按照0xv3的唯一掛單地址和吃單地址進行評估。

2019年12月2日,0x推出v3版,v3版本質上是一個去中心化交易所流動性聚合器應用程序接口,由于v1和v2是一個去中心化交易所交易委托賬本協議,因此沒有包含在總用戶統計中。

Augur:2,609

用所有預測市場中唯一交易者進行評估。

2018年11月6日:基于以太坊的預測應用Augur上,關于「2018年美國中期選舉后哪一方將控制眾議院」話題已有3517個ETH投注。在美國中期選舉大熱背景下,在Augur上投注的總金額達到了創紀錄的水平,近210萬美元。

NexusMutual:689

按照標價提供商、流動性提供商和抵押地址進行評估。

2020年2月14日,加密貨幣交易所bZx受到攻擊,其中那些在bZx第一次被攻擊之前就已購買保險的質押者投票,DeFi保險協議NexusMutual對bZx攻擊的兩項索賠進行投票之后,評估人投票支持了第121號和第152號兩項索賠,總計約3.萬美元,還有130萬美元的新智能合約保障。

概況總結

要估算當前DeFi市場的地址總量,我們把上述所有項目的唯一地址數量進行了匯總,最后得出的數字是:超過15萬用戶。

我們發現,雖然當前DeFi市場規模依然很小,但是DeFi用戶數量還是呈現出了指數級增長趨勢。我們人類通常傾向于低估指數增長,無論是病、還是產品總用戶量。按照當前DeFi用戶量增長率,我們預計DeFi用戶量到2021年3月將會突破100萬,到2022年5月將會突破1000萬。

DeFi項目中有一個常見模式,即:每當新版本發布、或是產品更新時,總會看到新用戶增長率出現巨大飛躍。今年六月,Augur將會發布v2版,Uniswap也會在今年二季度發布v2版,這些即將推出的產品可能會刺激新用戶數量的再次出現激增。而對于那些早期DeFi項目來說,我們在此提供一個建議:只有你的產品中某一項功能被大規模使用,才能算是取得成功,此時你的產品才會加速增長——所以,請不斷迭代你的產品,直到用戶喜歡你所構建的東西為止。

來源鏈接:thecontrol.co

Tags:EFIDEFIDEFETHMazuri GameFiDefinix去中心化金融defi是干什么的eth在植物生理中代表什么

作者:NEST愛好者_九章天問隨著區塊鏈世界的不斷發展,挖礦規模越來越大,難度也越來越高,早期傳統小型礦工的?SOLO挖礦模式退出市場.

1900/1/1 0:00:00最近,央行數字貨幣終端產品構建有了快速的進展。中國已進入發行CBCD的最后階段,許多其他國家也緊隨其后.

1900/1/1 0:00:00本文解釋了利率掉期的重要性,尤其是對于目前的DeFi領域。我們將闡述以下兩點:第一,利率掉期是對未來的浮動利率的“平均”預期,可通過掉期利率來判斷市場情況;第二,中心化掉期市場的規模和重要性.

1900/1/1 0:00:002020是一個和“負”相關的年份。4月20日以來,加拿大原油WCS期貨和美國原油WTI期貨相繼跌至負價,與此同時,海外電力出現了更多負價時刻.

1900/1/1 0:00:00撰文:潘致雄,鏈聞研究總監現在是關注DeFi領域中「自動化做市商」這個賽道最好的時候。這個賽道中,此前最靚麗的明星是去中心化交易平臺Uniswap.

1900/1/1 0:00:00這注定是比特幣歷史上的又一標志性事件。北京時間5月12日凌晨3點23分,比特幣的區塊高度達到630,000,區塊獎勵從12.5個降至6.25個BTC,比特幣正式完成第三次減半.

1900/1/1 0:00:00