BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+1.47%

LTC/HKD+1.47% ADA/HKD+3.41%

ADA/HKD+3.41% SOL/HKD+2.34%

SOL/HKD+2.34% XRP/HKD+2.54%

XRP/HKD+2.54%本文來源:召北研究院,作者:礦工召北

一、錯誤的常識

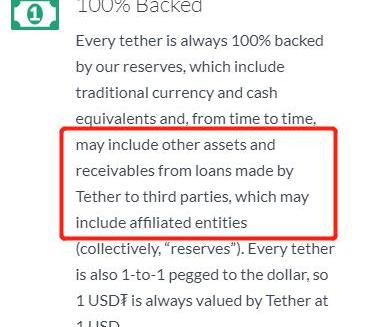

市場的主流觀點認為:穩定幣需要合規、透明、充足的美元儲備。

以USDT為例:想象Tether是一家銀行,吸收用戶的USD,記為存款,給用戶USDT,記為負債。這個過程對用戶而言是一個信用降級,從“美聯儲的負債”降級為“Tether的負債”,為了彌補信用降級的負面影響,就必須盡可能讓穩定幣背后的儲備合規、透明、充足。

這是穩定幣的故事起點,但是當發展到一定規模后,會在底層邏輯遇到兩個不可調和的矛盾:

1、合規矛盾:

穩定幣的目的就是不合規,100%合規的美元儲備,意味著監管方會成為最大的風險。

如果一個穩定幣被發現用于恐怖主義活動,雖然這肯定不是發行方的本意,但是監管方對發行方的儲備先凍結,再調查,穩定幣就完蛋了。

舉例:2018年CryptoCapital被監管方判定為洗錢,屬于Tether和Bitfinex的賬戶被凍結了8億美元,至今仍未追回。

過去一周USDC流通量減少65億美元:金色財經報道,據Circle官方數據,3月10日至3月17日期間,Circle共發行22億美元USDC,贖回87億美元USDC,流通量減少約65億美元。截至3月17日,USDC總流通量為369億美元,儲備量為371億美元,其中現金81億美元,短期美國國債290億美元。[2023/3/19 13:12:55]

2、幣值穩定矛盾:

回顧金本位的崩潰和大蕭條,有一個共同的原因:貨幣數量缺乏可調節性。如果采取100%美元儲備,那么發行方就只能被動通過美元市場調節貨幣數量,而由于穩定幣一般用于非美元市場,這個傳導關系會永遠滯后。供需關系的嚴重錯配,將導致穩定幣匯率不再穩定。

注意:貨幣總量的滯后性,非套利黨所能燙平。

舉例:2017年大牛市USDT溢價超出天際。

二、范式的轉移

TUSD今日上線Biki交易平臺,并開啟TUSD/USDT交易對:據Biki官方公告,其現貨交易區現已上線TUSD/USDT交易對,歡迎各位用戶前來交易。 TUSD是一個1:1錨定法幣且高度透明的美元穩定幣項目,目前已上線70+中心化交易所,在數十個DeFi交易及借貸平臺中流通,形成了一套獨特且完善的金融體系。為確保其美元儲備與流通量比例達到1:1,TUSD與全美最大的會計公司之一進行實時審計合作,用戶可隨時通過官網trueusd.com 獲取審計結果。詳情見原文鏈接。[2021/2/25 17:52:06]

馬太福音里面講,耶穌禁食了四十晝夜,餓得不行了。魔鬼前來試探:“你如果是神的兒子,就吩咐這些石頭變成食物吧!”?耶穌回答:“人活著不是單靠食物,而是靠神口里所出的每一句話。”

2018年紐約檢察局對Tether和Bitfinex的調查揭開了8億美元的資金窟窿,Tether說:石頭啊,你變成食物吧,于是USDT的資產儲備從“100%美元”變成了“美元+債”。

從此USDT脫離了金本位的桎梏,變成了信用貨幣。

GOKO交易所上線UNI USDT本位永續合約交易:據官網消息,GOKO交易所已于2020年12月25日18:00上線UNI(Uniswap)USDT本位永續合約交易,敬請期待后續其他幣種合約交易的上線。[2020/12/25 16:30:37]

這里面有三個要點:

1、美元儲備并不重要了,發行方維護幣值穩定的決心和能力才是信用的來源,解決了合規矛盾。

決心從何而來:

邏輯:USDT本質是無息美元融資,維護USDT幣值穩定意味著發行方變成永續的現金奶牛,其長遠利益期望于無窮大。相對的,跑路的風險極大而收益有限。

實證:Tether和Bitfinex寧愿硬剛NYAG這樣的大漢也不愿意從良。

能力從何而來:

邏輯:現金奶牛當然有能力維護幣值穩定。

Gate.io將于今日中午12點開通MPH/USDT交易:據官方公告,Gate.io投票上幣第四十一期Morpher(MPH)投票上幣活動結束,本次活動參與人數為1801,共投出48,162,600票。票數超過1000萬票,符合上幣要求。按照規則,Gate.io已為用戶空投代幣獎勵,并將于9月23日(今日)12:00開通MPH/USDT交易和提現服務。詳情點擊原文鏈接。[2020/9/23]

實證:Tether銷毀5億,Bitfinex發行LEO募資10億補了虧空,切實推動了匯率回歸。

2、債基發行USDT給了Tether增發和銷毀的倫理基礎,從此Tether變成了幣聯儲,有了主動干預市場的工具,解決了幣值穩定矛盾。

邏輯:Tether可以直接印刷USDT打給Bitfinex,與之對應,Bitfinex只需要給Tether打一張欠條。由于Tether和Bitfinex是關聯方,USDT/USD恒等于1,也沒有兌換摩擦,可以進行無風險套利,同時平抑匯率波動。

實證:當USDT/USD=1.1,Bitfinex向Tether借1000萬USDT在市場上拋售,獲得約1050萬USD,匯率被壓低到1,Bitfinex再還給Tether1000萬USD=USDT,資產負債表重新平衡,任務完成,多出來的50萬USD歸于Bitfinex套利所得。

OKEx已正式上線DASHUSD、DASHUSDT永續合約:據OKEx官方微博消息,OKEx已于3月11日正式上線DASHUSD、DASHUSDT永續合約,掛單0費率,且提供最高0.035%的Maker返傭。

截止目前OKEx已新增NEO/LINK/DASH,共計3個幣種的永續合約,后續會陸續上線其他熱門幣種合約,敬請期待。[2020/3/11]

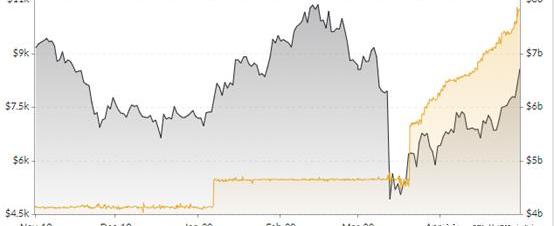

通過下面兩張圖,可以感受一下幣聯儲火力全開的力量:

3、信用貨幣最珍貴的是預期。由于以上兩條效果的疊加,使得USDT通過了2018和2019年兩次閃跌10%的壓力測試,市場對“USDT最大的風險是你認為他有風險”形成了穩定預期,幫助USDT有驚無險完成了從金本位舊制度到信用貨幣新制度的范式轉移。

三、宏觀的視野

2014-2017年間,缺乏替代品的USDT事實上成為了數字貨幣交易最為重要的基礎設施。每一個數字貨幣交易的關聯方,都為USDT提供了一個流動性柜臺。

想兌付BTC,有無數的ATM機立等可取;想兌付美元,卻需要繁瑣的申請、漫長的等待、高昂的費用——USDT具有不對稱的流動性,而這種不對稱,正是信用貨幣的基石:

舉例1:銀行的準備金率大概在10%,運行的好好的。

結論1:不擠兌,10%準備金就夠了。

舉例2:考慮一個100%準備金的銀行,如果所有人都去擠兌,由于存貸款期限的錯配,銀行照樣會倒閉。

結論2:擠兌了,100%準備金也不夠。

舉例3:法幣是央行的負債,但是沒人能拿著法幣能從央行要回來資產。如果你對法幣產生了懷疑,唯一的辦法是去市場上換成其他資產。

結論3:根本無招,如何可破,根本不能兌付,何來擠兌風險。

表面上,法幣的信用是由央行資產負債表的資產端來提供擔保,但擔保物不可兌付,這樣的擔保毫無意義。

實際上,法幣的信用是在“法償性”的保證下,以法幣所能購買的所有資產的價值作為擔保的。

同理,作為信用貨幣的USDT,表面上與Tether的資產負債表掛鉤,實際上卻在不對稱的流動性下,與USDT能購買的所有資產的價值掛鉤。而這個鉤子的力道,取決于USDT生態。

簡單粗暴的結論:USDT的生態越強,其信用越強。

反向推導也成立:USDT生態的強弱,本身就是市場對其信用的反映。

那么USDT的生態是一個什么樣的情況呢:

2014

在Omni發行

2015

上線Bitfinex

2016

上線Poloniex

2017

94來臨,上線火幣、ok、幣安

形成橫跨數字貨幣交易所和錢包的生態帝國

2018

在ETH發行

銷毀5億

PAX、USDC等競爭幣開始出現

2019

在EOS、Tron、Liquid發行

美元儲備貨幣轉變為信用貨幣

幣聯儲正式成立

20201-4

USDT衍生品

跳出幣圈,用于國際貿易和灰產黑產

前4個月貨幣總量從40億增長到80億

2020計劃中

在BCH、Algo上發行

EURT、CNHT、XAUT

四、真正的圣杯

最后聊點騷東西。

信用派生是現代商業社會的運轉基石,而貴金屬、比特幣這樣的貨幣是無法靠本身進行信用派生的,原因是這種貨幣沒有“發行方”,派生的信用找不到最初的來處。以白銀為例,銀本位下白銀被共識承認有價值,但是白銀的信用派生只能通過錢莊發銀票來完成。

而灰產黑產接受USDT作為價值儲藏和流通手段,并不是因為USDT可以找Tether換美元,而是因為USDT以整個數字貨幣世界信用為基。換句話說,USDT在幣圈外派發的信用來自于BTC,USDT之所以呈現美元為皮,BTC為魂的貨幣形態,是因為現實世界的秩序仍然遠遠大于數字世界的秩序。

如果未來有一天,舟船能靠近彼岸,映射關系倒轉,發行個BTCT,為比特幣打開信用派生的大門,或許能掌握新世界的權柄。

囤幣究竟是為了什么? 為了獲得更多的利益?為了追隨信仰?還是打破階級固化?一千個HODLer眼里可能有一千個答案。這些答案可能隨著時間的推移發生劇變甚至消失,而有些答案卻被答者長久地堅守了下來.

1900/1/1 0:00:00來源:廣州市工業和信息化局今日,廣州市工業和信息化局印發《廣州市推動區塊鏈產業創新發展的實施意見》的通知.

1900/1/1 0:00:00擁堵、手續費高昂、爭吵、擴容、分裂......在比特幣的進階之路上,這些名詞始終伴隨其右。在經歷過2015到2016年的探索、2017年的牛市擁堵、以及嚴重的社群分裂之后,比特幣確立并發展了“隔.

1900/1/1 0:00:00隨著比特幣減半完成,加密社區所有人的目光都聚焦在ETH2.0的啟動上。“它會很快推出嗎?”“它真的能解決ETH1.0的所有漏洞嗎?”類似這樣的問題層出不窮.

1900/1/1 0:00:00作者:DeanEigenmann編譯:Unitimes_David本文將概述多地址,ENR和enode這三類網絡地址.

1900/1/1 0:00:00相比于前兩次比特幣“減半”,如今托管解決方案更加友好,市場上挖礦服務提供商數量越來越多,比特幣現貨市場和場外市場流動性也在不斷增加,這些因素都會讓礦工處于更好的位置.

1900/1/1 0:00:00