BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+1.82%

ADA/HKD+1.82% SOL/HKD+0.85%

SOL/HKD+0.85% XRP/HKD+2.95%

XRP/HKD+2.95%最近,中國人民銀行的CBDC開始終端測試,歐洲和美國的CBDC研究和開發也一直在進行,CBDC替代傳統法幣已經成為了歷史趨勢。有不少人認為CBDC將成為DeFi的巨大威脅,背后原因在于CBDC及其支付和交易的基礎設施將同DeFi競爭。這種觀點其實有點杞人憂天。CBDC不僅不會威脅DeFi,甚至可能會是DeFi發展的巨大推動力。

CBDC和DeFi并不矛盾

從需求來看,CBDC的發行目的并非是為了使用者的方便,畢竟現在的電子支付方式已經足夠便利,沒有必要再進一步,CBDC的使用目的是為了更好的管制,主要有兩點:

大幅加強央行貨幣政策的執行效果和執行效率,形成貨幣政策的無死角全覆蓋,并為實行非常規的貨幣政策提供條件,比如存款負利率。

AML和KYC的要求,加強監管部門對于資金流動的感知和統計,并在必要時候,將CBDC作為針對個人和組織的依法制裁工具。

而DeFi所滿足的是用戶自由交易、開放交易、以及尋找寬松貨幣政策下資本避風港的訴求,各國的CBDC政策恰好使得DeFi更具有現實意義。

現場丨曹寅:最經典的加密藝術就是用加密工具表現賽博空間:金色財經現場報道,10月17日,BCA NFT藝術沙龍于京舉辦,在圓桌討論環節,數字文藝復興基金會總經理曹寅表示,藝術不分國界也不分媒介,不管什么媒介創作,都有欣賞者,加密技術作為一個新媒介出現,涉及到一個更大的文化主題。世界正在經歷大遷移,在特定時間空間的創作,藝術家要給予新技術以新回答,加密藝術就是其中之一。NFT作為載體,可以把數字化工具的藝術更直觀表現,也是對更大的加密文化的探索。最經典的加密藝術就是用加密工具變現賽博空間的藝術形態和審美。[2020/10/17]

其次,從應用角度來看,DeFi并不同CBDC矛盾,甚至可以很好的兼容CBDC。凡是做好KYC/AML、并且取得相應的金融牌照,滿足相應的金融服務要求的DeFi服務提供方,沒用道理不能提供CBDC的DeFi服務。

目前,在美國和歐洲,已經有不少完全合規合法的企業,為DeFi服務和法幣之間提供出入金通道。而DeFi服務之下的DeFi協議,只要做好同服務提供方的合規防火墻,并且解決Adminkey的問題,更是完全不受CBDC政策影響。

數字文藝復興基金會曹寅:DeFi是第三次金融革命:9月20日,火幣大學DeFi區塊鏈精英實訓營正式開課,數字文藝復興基金會董事總經理、YFII多簽持有者曹寅以《DeFi,第三次金融革命》為主題進行分享。

曹寅表示,DeFi是第三次金融革命,利用開源軟件和去中心化網絡將傳統金融產品轉變為無需信任中介,無需中心操作即可運行的透明金融協議運動。其核心優勢是非許可,可組合,自動化,去中心化金融參與者能夠大幅減少金融交易中的交易對手方風險。以太坊上的DeFi協議在各種金融場景已經開始了商業化應用。[2020/9/20]

圖:Dharma的DeFi法幣入金界面

當然,會有部分用戶會對CBDC的強制KYC政策感到敏感,這部分用戶可以選擇不用CBDC交易對的DeFi服務,或者使用專門滿足其要求的隱私DeFi,在此不做過多展開。

曹寅:BTC避險性在于其風險不相關性:數字文藝復興基金會董事總經理曹寅認為,現在數字貨幣的問題在于,還沒有形成數字世界的內生經濟循環,因此數字貨幣資產,只能以法幣計價,并且依賴于法幣世界的基礎設施,因此才會隨之受到法幣世界的影響。曹寅認為,BTC的避險性不在于其價值穩定,而在于其風險不相關性,即外部世界的基本面并不同數字世界原生資產BTC相關聯。原油、金屬、股票,受外部世界的供需和盈利基本面影響,BTC并不受影響。看好BTC在這波沖擊之后,能夠很快回歸均值。(時代財經)[2020/4/10]

CBDC補上了DeFi最短的木板

DeFi的稱呼具有一定誤導性,DeFi同CeFi的主要區別在于去中介化,并非去中心化,例如各類DEX協議對于交易中介的替代,以及Maker協議對于托管發行機構的替代。

去中介化在DeFi的兩大功能維度:交易和發行,體現其實有所差異。

DeFi在交易領域的去中介化需求來自兩類:

交易中介的作惡可能性、脆弱性和低效率,

聲音 | 曹寅:應用區塊鏈等技術可以著力優化資本市場四方面的問題:金色財經報道,清華長三角研究院高等區塊鏈研究所常務副所長曹寅表示,在數字化生態系統對資本市場的優化方面,大數據、人工智能和區塊鏈等技術的應用,可以著力優化資本市場四方面的問題。其中對資產的流動性。區塊鏈上的數據是單點上鏈,多點可查,同時又不可篡改,這樣就可以打破原來在不同的利益相關者、不同層級之間的信息不透明,可以在不同的交易場所之間、以及單筆交易的上下游利益相關者之間,構建一個多中心化的信任體系,進而打破資產在創建、流動、交易和結算過程中一系列的壁壘。對于監管問題。區塊鏈結合相應賬戶管理,可以實現對資金轉移和流動的追溯,以及跨部門的數據協調,從而打破監管和市場的“數據孤島”。對于對外開放。通過區塊鏈技術,可以在較低的監管成本下,向海外的資本市場或者合規中介,開放一些市場部門或一些行業,同時又可以保留海外機構的主動性。[2019/11/27]

可以根據用戶需求,自由創建交易對

DeFi在資產發行領域的需求有三類:

聲音 | 曹寅:吳忌寒成為礦霸是商業競爭的自然選擇:據報道,能源區塊鏈實驗室創始合伙人曹寅認為,吳忌寒成為礦霸是必然的結果,只要這個位置有人,就有會礦霸,這是商業競爭的自然選擇。他初衷肯定不是要成為礦霸,礦霸的責任大得一塌糊涂。數字貨幣這個行業很多人早就實現了財富自由,現在還留在這個行業里面的人都是想做事的人,都是有理想的人。[2018/8/5]

托管發行機構的作惡可能性、脆弱性和低效率

可以根據用戶需求,自由選擇資產發行類型

資產上鏈金融化需求

Maker,Acala等去中心化穩定幣協議的需求來自于第一點和第二點,來自用戶對于中心化平臺的不信任,以及自由添加抵押品和創建合成資產的需求,這是各類數字貨幣的持有者的剛需。

針對第三類需求,目前也有不少項目正在探索各類鏈下資產通證化的嘗試,比如RealT的房地產Token,DMM的車貸Token,則是來源于第三類需求。但RealT和DMM的運作方式,并不去中心化,鏈下資產上鏈最重要的Oracle環節仍然由項目方以中心化的方式提供,而且鏈下資產目前還無法在鏈上清算。

以RealT為例,這個項目將鏈下房產的股權通證化,用戶購買RealT的房產代幣可以獲得每個月租金收入,但是,假設乙方拒絕支付租金,或者房產因為意外而燒毀,RealT的Token持有者完全沒有任何辦法。并且,大部分鏈上資產上鏈都難以標準化,沒有流動性,因此即使鏈下資產沒有發生問題,相應資產在鏈上的清算仍然是艱巨挑戰。

以上困境導致了現在DeFi生態中幾乎完全沒有鏈下資產,蓬勃發展的DeFi樂高生態只能建設在ETH和少量BTC和ERC20代幣資產之上。而ETH作為一種應用代幣,其價值很大部分依賴于在其上開發DAPP的應用,尤其是DeFi應用。

這就形成了一種尷尬的邏輯循環和自我指涉,ETH的價值來自于DeFi,而DeFi的資產又極度依賴于ETH的價值。因此,DeFi社區內一直對于BTC進入DeFi給予厚望,但是,BTC仍然存在價格暴漲暴跌,價值基礎不明確的問題,并不是最佳的底層資產。

CBDC可以從根本上解決目前DeFi資產發行的最大挑戰:原生數字資產的缺乏。雖然全球各類CBDC不一定使用以太坊,但從各國央行披露的信息來看,基本上都會采用分布式賬本技術,并借鑒比特幣或者以太坊的的資產創建格式和公私鑰加密結構,本質上都是加密貨幣,其基本特點是,CBDC同賬戶之間的解耦合,用戶可以在收款方和付款方都離線的情況下完成支付。因此,可以通過跨鏈技術或者去中心化托管的方式,將各種CBDC封裝成可以在通用DeFi協議中進行交易或者再合成的鏈上資產。

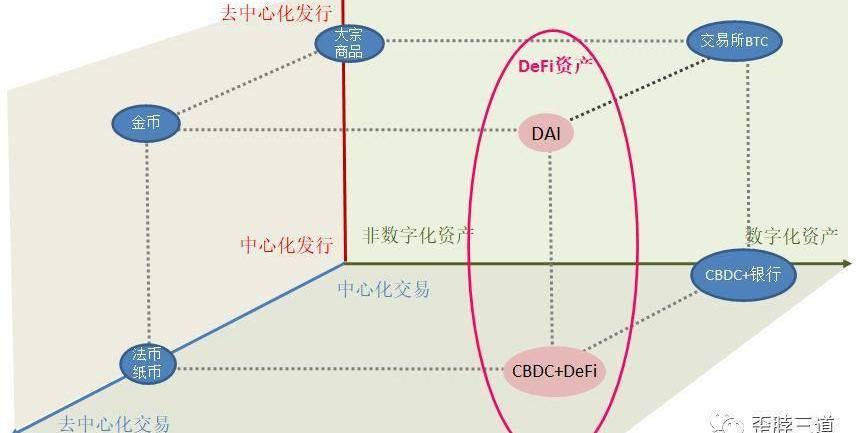

圖:CBDC和Dai都可以成為DeFi資產

新的商業模式

更長遠來看,未來各類金融機構都需要使用CBDC的基礎設施,包括CBDC的交易基礎設施,CBDC專用的數字錢包,兼容CBDC的賬戶系統,各類CBDC的充值卡券等等。不排除屆時不少金融機構會因為DeFi的去中介性、開放性和便利性,而選擇兼容CBDC的DeFi作為CBDC流通、借貸、交易的基礎設施,尤其是在跨境金融場景和第三世界國家金融場景中。

可能會有企業專門為金融機構定制開發各種基于DeFi的CBDC服務,這就像已經被IBM并購的Redhat公司,專門為客戶提供各種基于開源軟件的定制化服務,Redhat每年靠銷售和訂閱定制化的開源軟件的收入可以達到約30億美元。

還有可能出現一種更有前途的CBDC友好型DeFi商業模式,DeFi中間件服務,即用于開發,部署和管理DeFi應用程序的產品,微軟已經在自己的Azure云上提供了以太坊中間件服務,或許未來微軟也會在Azure上,為金融機構提供兼容CBDC的Uniswap服務,可以稱之為DFaaS。

圖:被IBM并購的Redhat

未來CBDC必將廣泛替代M0,并且CBDC底層有可能兼容智能合約,從而創造出CBDC之上M1,M2,這些CBDC的上層資產也可以進入DeFi,成為類似CompoundcToken的復利資產,和類似MakerCDP的債務資產,使DeFi上的法幣金融資產規模更上一層樓。

更令人興奮地是,當CBDC友好型的DeFi服務普遍化后,商業銀行其實可以將投放出去的CBDC信貸打包成證券代幣,并在DeFi上進行交易或者再融資,這本質上是將商業銀行當作DeFi協議棧的信用層,由商業銀行來完成合約無法完成的信貸投放和回收,以及各種鏈下抵押品清算的工作。

而為了確保鏈下信用風險不會威脅鏈上的DeFi資產安全,可以要求商業銀行提供能夠覆蓋大部分風險的保險,或者根據信貸質量和規模適當調整商業銀行信貸DeFi再融資的貼現率。

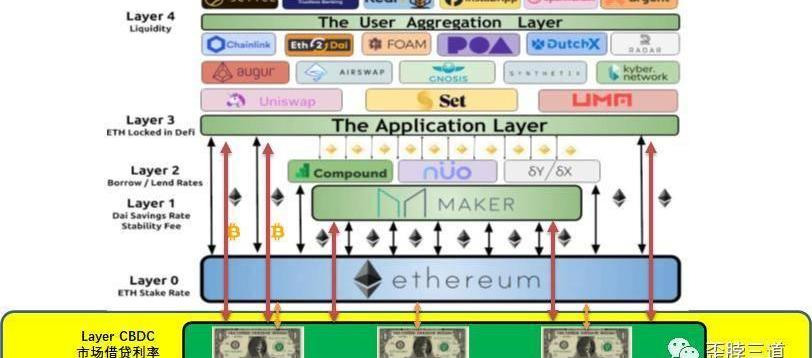

圖:商業銀行和CBDC將進入DeFi協議棧

當CBDC資產從各種通道進入DeFi之后,DeFi或許會變得不那么「去中心化」,其實自從USDx們大舉「植入」DeFi以來,DeFi早已不是當初那個DeFi了,就好像比特幣也不再是中本聰白皮書里面的「apeer-to-peerelectroniccashsystem」。

但是,金融作為一種工具,其目標是為了用戶,而不是為了開發者的信仰。并且,CBDC的植入,也會為真正去中心化發行和交易的硬核DeFi的原生資產提供價值基礎,是一件對兩邊都非常有意義的事情。

就在兩年前,PrysmaticLabs開始了實現Eth2.0的旅程,其中有三個里程碑:Ruby、Sapphire和Diamond(1)。這些里程碑體現了我們希望如何將以太坊推廣到全球范圍的愿景.

1900/1/1 0:00:00作者:XiuMu 來源:比推bitpush.newsLibra協會副主席DanteDisparte認為,Libra項目的核心是區塊鏈而非加密貨幣.

1900/1/1 0:00:00中國人民銀行發行的數字貨幣首次“呼之欲出”是在2019年8月的第三屆中國金融四十人論壇上,中國人民銀行支付結算司副司長穆長春表示央行研究數字貨幣已經有5年時間之久.

1900/1/1 0:00:00作者:EverettMuzzy、BogdanGheorghe、DanningSui翻譯&校對:閔敏&阿劍 來源:以太坊愛好者 編者注:原標題為《引介|2020年第一季度DeFi狀.

1900/1/1 0:00:00本文來源:人人都是產品經理作者:北漠,微信:beimo0627本文以某互金集團為具體實例進行展開,看區塊鏈如何助推集權化企業集團管理模式.

1900/1/1 0:00:004月27日,湖南省工信廳印發《湖南省區塊鏈產業發展三年行動計劃》。《計劃》顯示,湖南將堅持以產業區塊鏈帶動區塊鏈產業、以區塊鏈產業促進產業區塊鏈,建設成為全國有影響力的區塊鏈技術創新高地、產業集.

1900/1/1 0:00:00