BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD-0.18%

ETH/HKD-0.18% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD-0.92%

ADA/HKD-0.92% SOL/HKD+0.62%

SOL/HKD+0.62% XRP/HKD-0.1%

XRP/HKD-0.1%撰文:馬烈

編者注:原標題為《OKExResearch|比特幣的市場與網絡狀態》

幣市詭譎。3月12日之后,幣市和美股的綁定似乎解開了,走出了一個?V?型的反轉。V型的反彈表明,可能有很多人在恐慌性的拋售之后又回來了。

在恐慌中,所有資產都是相關的。壞消息來時,人們競相賣出,然后才花一些時間評估情況,再采取進一步的行動。

投資的本質是管理未來不確定性來的資本風險——包括不僅虧錢的風險,也包括錯失機會的風險。投資的難度在于,這兩個風險是無法同時被消除的,而你必須針對這種不確定性的制定確定、可執行的策略。

在應對未來時,我們需要從對現狀的觀察中獲取洞見。本文記錄對比特幣近期市場與網絡狀態的觀察和思考。

在觀察比特幣時,我不太會看單純的市場指標——我不是一個交易者,而是一個周期導向的資產配置者。什么意思呢?我在加密貨幣的投資中,我不頻繁交易,只做配置;我的配置策略取決于市場周期和技術/生態發展周期。

CME“美聯儲觀察”:美聯儲5月加息25個基點的概率為69.2%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為30.8%,加息25個基點至5.00%-5.25%區間的概率為69.2%;到6月維持利率不變的概率為28.7%,累計加息25個基點的概率為66.6%,累計加息50個基點的概率為4.7%。[2023/4/11 13:55:32]

言歸正傳,先從?MVRV?聊起。

1/MVRV

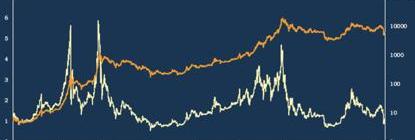

MVRV?由兩部分組成,市值和實現市值,是二者的比率。市值好理解,理解實現市值是理解這個指標的關鍵。

實現市值是指市場中比特幣?UTXO?的價格的總和,大體體現了市場參與者的持幣成本——交易所的交易不完全體現為?UTXO?的變動,因此這里只能是“大體體現”。

MVRV?可以簡單地理解為目前的市場價格和成本的比率。如上圖所示從歷史規律來看,一般?MVRV?低于?1?時是很好的投資時期。在不考慮倉位的情況下,投資者可以在?MVRV=1?附近進行定投。考慮倉位問題會更復雜些——和倉位輕重、風險承受能力、現金流狀況、投資經驗等息息相關。比如,在朋友提醒我?MVRV=1.3?時,我考慮的是減倉。

穆迪將推特的BA2評級列入降級觀察名單:4月27日消息,在馬斯克同意以440億美元收購推特之后,穆迪將推特的BA2評級列入降級觀察名單。 (金十)[2022/4/27 5:14:03]

從上圖可以看到,近期比特幣的?MVRV?一度跌至?0.9?,已是定投比較好的點位。現在?MVRV?隨著?BTC?的反彈又回升至?1,考慮到?反彈的迅速以及實現市值的變化情況,這次反彈應該是非理性恐慌消除后場內資金的回流。

2/活躍地址數

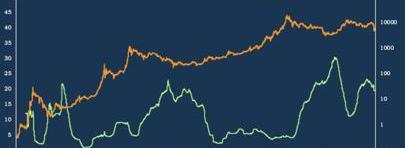

目前加密貨幣還沒有一個好的定價理論,這也是其產業發展的限制之一。不過通過某些指標,我們可以觀察比特幣、以太坊或其他加密貨幣價格與價值的相對狀態。這里我觀察的是比特幣的活躍地址數——活躍地址數反映了比特幣的用戶體量。

比特幣即是儲值工具也是支付工具,尤其作為后者,明顯具備網絡效應。下圖可以明顯地看到比特幣活躍地址數的平方和其價值之間存在一定對應關系,符合梅特卡夫定律。

幣情觀察室 | 今天 是否重演2019年的4.2爆拉行情?:4月2日15:00,金色盤面邀請無人區做客金色財經《幣情觀察室》直播間,將分享《今天,是否重演2019年的4.2爆拉行情?》,敬請關注,掃描下圖二維碼即可觀看。[2020/4/2]

對數坐標系下,我們可以看到活躍地址數的平方和比特幣的價格之間存在較明顯的對應關系。根據2015-2017年比特幣上述兩個數據的背離,可以推測上一個牛市比特幣經歷了先價值回歸后過度狂熱的階段;同時似乎可推測目前比特幣的價格與價值間無太大背離。

比特幣的價值依托于用戶增長,或者用數字貨幣領域常用詞描述,共識的增長。用戶的增長符合傳染模型:

分析 | 道瓊斯市場觀察:數字貨幣支付體系ACH或成為應對美國經濟制裁的“新武器”:鴕鳥區塊鏈10月5日消息,道瓊斯市場觀察刊文表示,中東地區以沙特、阿聯酋為代表的海灣石油國家若能率先普及數字貨幣的使用,就能夠在世界格局重新洗牌的時候擁有更多的主動權。其花費重金在科研建設當中,通過科技技術帶來新的生產力。除此之外,在數字貨幣領域,以阿聯酋為首和幾個主要國家與ACH(Alchemy)的戰略合作伙伴QFPay將會達成合作。未來會通過線下支付帶動數字貨幣的發展。通過數字貨幣的普及來擺脫美元的捆綁。

ACH(Alchemy)的戰略合作伙伴QFPay在全球擁有的商戶超過120萬。目前已經在阿聯酋、日本、韓國、中國香港、澳大利亞、馬來西亞、新加坡、菲律賓、柬埔寨、泰國等十幾個國家合法支付且獲得了當地政府和巨頭的投資支持。[2019/10/5]

我們每個持幣者其實都是比特幣“病”的傳播者,更有些人是超級傳播者,俗稱“奶王”。

分析 | coindesk分析:比特幣走勢未明 需進一步觀察:據coindesk分析,昨日比特幣再度沖高回落,給探底后快速復蘇的牛市情緒澆了一盆冷水,目前前景是中立的。從技術面看,如果比特幣價格上漲至3897美元以上,將再次看漲;若跌破3658美元,則將加強看跌觀點,并可能進一步跌至3400美元。[2019/3/1]

根據這個模型,樂觀情況下,比特幣就會以指數的趨勢被所有人持有。

上面兩張圖顯示了比特幣總地址和新增地址數量隨時間的變化。可以看到,雖然新增地址數量很大程度受到行情的影響,但增提上是隨著總地址數的增加而增加的,符合上訴模型的描述。假設市場保持橫盤,比特幣活躍地址數和價格間完全會再次產生背離,在參與者信心恢復的過程中醞釀下一次大的牛市。

3/RVT

RVT?實際是將市場持幣成本和網絡活躍度結合起來的指標,是實現市值和鏈上交易量的比率。

涉及到網絡活躍度,就必須理解對不同的項目而言,網絡活躍度所代表的含義。比如,由于比特幣和以太坊的網絡活躍度的含義存在差異,RVT?不能相同的描述這二者。

在比特幣現在的發展階段,更多地作為投機標的和儲值工具而存在,而非支付工具。所以鏈上交易量體現了交易市場的活躍度,而非體現作為支付工具的使用情況或生態繁榮程度。基于此才能用?RVT?幫助我們理解市場的狀態。

RVT(90D)?在頂部的翻轉往往意味著市場的熊轉牛,在市場在成本未提升的情況下開始活躍;隨著價格的升高,在人們的交易作用下,市場成本開始與交易量同步放大,RVT?持續維持在底部代表著市場的狂熱,雖然難以預知頂部,但是投資者需要變得更加保守;牛轉熊后,交易量的萎縮往往要比市場成本更多,所以?RVT?會升高,交易量持續萎縮的情況下,投資者可以考慮更激進一些。目前的極端行情使得市場成本下降的同時放大了交易量,RVT?有所下降,不能作為進入牛市的訊號,需穩定后再做觀察。

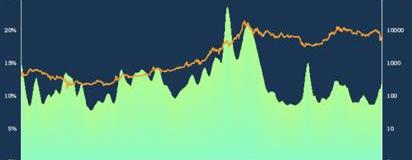

4/UTXO(<1month)

Delphi?把一年以上的?UTXO?占比作為觀察市場周期狀態的指標,我認為低于一個月的?UTXO?的占比對市場狀態的描述或許清晰。

一月以下的?UTXO?的增加,代表著更多的?Holder?參與到市場交易中;突然的極端行情會造成該值的異常升高,這種情況下另行分析背后原因對市場狀態的影響。

我們看到在2017年的牛市,該比例曾達到?23%,該值作為經驗,應該是非常危險的信號了。實際上,可能當一月以下的?UTXO?占比超過?15%?時就是把倉位調低趨于保守的時候了;在此值長時間處于低位?10%?附近時,可以考慮以定投的方式調高倉位。

綜合回顧

過去一周依然是動蕩的一周,市場消化著全球央行和疫情的沖擊,各類資產不斷進行重新定價。波動性的上升迫使基金消減頭寸規模,給本就已經恐懼的市場增加了更大的拋壓。一些全球大型的做市商也削減了交易活動,因為融資成本的增加擠壓了他們策略的利潤率,這進一步導致流動性的減少,加大價格的波動。

幣市近期有所回暖,參與者的市場情緒甚至因此趨于樂觀。但我維持之前的判斷,幣市的牛市至少要在外部環境穩定后才會到來。從比特幣的市場和網絡狀態來看,雖然幣市仍然存在很大的下行風險,但可能已經到了定投布局的區間。

聲明:本文記錄筆者對比特幣近期市場與網絡狀態的觀察和思考,所有內容都不作為對他人的投資建議。投資應獨立思考,盈虧自負。

風險提示:OKExResearch所有文章都不構成投資推薦,投資有風險,投資應該考慮個人風險承受能力,建議對項目進行深入考察,慎重做好自己的投資決策。

摘要: ETH2.0規范的最新審核報告顯示了該協議的P2P消息系統和區塊提議者系統存在安全漏洞,以太坊聯合創始人VitalikButerin聲稱該團隊正在研究問題的長期解決方案.

1900/1/1 0:00:00比特幣或以太坊都有能力成為全球第一種非主權數字貨幣,然而,這兩種加密貨幣都必須克服一些缺點才能實現這一愿景。最近的一份報告分析了比特幣和以太坊走向“貨幣”的不同路徑.

1900/1/1 0:00:00加密世界的雪崩,導致大量財富瞬間蒸發,幣圈錢荒現象明顯。崩盤后激增的交易量,正在呼喚更多穩定幣進入交易市場.

1900/1/1 0:00:00新的疆域 ETH2.0Phase0的主網預計將于今年晚些時候上線。眼下,我們應該思考這樣一個問題:現有網絡可以做些什么來推動新的系統平滑上線?我們可以想象出一些令人振奮的應用場景,可以利用兩個網.

1900/1/1 0:00:00在我們眼前開始的經濟危機將使當前的貨幣和金融體系面臨考驗。為了維護當前體系,美聯儲在2020年3月做出了幾項特別決定.

1900/1/1 0:00:00近期,網上出現了一個經過精心設計的欺詐性網站,其聲稱可以提供“以太坊2.0PoS挖礦”服務,已經有投資者被騙,開始存入資金。除了加入了一些技術元素之外,這個騙局是很簡單的龐氏騙局.

1900/1/1 0:00:00